中芯国际研发人员平均年薪36.70万元,引爆A股,离台积电还有多远

陈成

摘要

√ 在港股中芯国际的股东中,可以见到花旗、UBS、摩根大通、贝莱德、紫光系、清华系等国内外知名机构的身影。

√ 2017-2019年,中芯国际获得的政府补助分别为10.24亿元、11.07亿元和20.39亿元,占同期净利润的比重分别为82.23%、148.09%和113.69%。

√ 与可比公司相比较,中芯国际的毛利率处于平均水平之下,特别是与台积电的差距非常巨大。尽管在剔除了台积电情况下,中芯国际的毛利率在2019年和2018年依旧低于平均水平。

√ 2017-2019年,中芯国际的研发费用分别为35.76亿元、44.71亿元、47.44亿元,研发费用率分别为16.72%、19.42%、21.55%。近3年,中芯国际的研发费用率显著高于同行业可比上市公司。

√ 自中芯国际递交招股书日起,上下游产业链业务涉及到材料、设备和设计等A股半导体股票纷纷暴涨。中芯国际与台积电的人才和技术差距依旧巨大。

出品|零壹智库

作者|陈成

7月8日晚,中芯国际披露了网上申购中签结果,网上发行最终中签率为0.21%,超额配售选择权已全部行使。

此次中芯国际IPO发行价为27.46元/股,整体可以募集资金达532亿元,将是目前科创板最大规模的IPO,也是在2010年继农业银行之后,A股规模最大的IPO。自今年6月1日中芯国际正式递交招股书开始,截至7月8日,中芯国际(000981.HK)港股累计上涨136.9%,可见国际资本市场对中芯国际的认可程度。中芯国际的相关影子股更是纷纷大涨。

一、中国大陆晶圆代工龙头,博士管理层,成立以来吸引国内外顶级机构投资

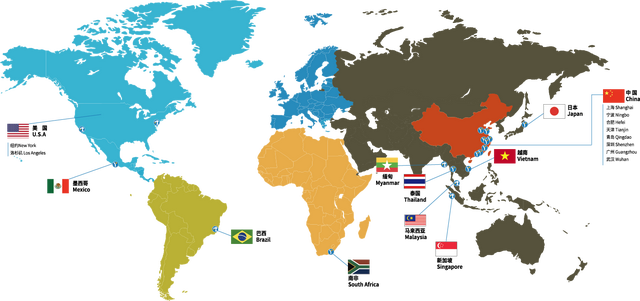

中芯国际成立于2000年,是中国大陆一家规模最大、技术领先和跨国经营的集成电路晶圆代工企业,能够为客户提供0.35微米至14纳米多种技术节点、不同工艺平台的集成电路晶圆代工及配套服务。

根据IC Insights公布的2018年纯晶圆代工行业全球市场销售额排名,中芯国际位居全球第四位,在中国大陆企业中排名第一。

截至2020年5月末,中芯国际第一大股东为大唐控股(香港)投资有限公司,持股比例为15.77%;第二大股东为鑫芯(香港)投资有限公司,持股比例为14.62%。大唐香港实控人为中国信息通信科技集团,鑫芯香港实控人为国家集成电路产业投资基金。另外,中芯国际69.61%股份为其他股东,并无实际控制人。

根据企查查信息,中芯国际在2001年就获得了DCM资本的数千万美元战略投资,2001年完成了A轮融资,由德意志银行、高盛、新加坡淡马锡、深创投等知名机构投资。2004年,中芯国际在香港联交所上市,预托证券股份于美国纽交所上市。2019年,中芯国际的预托证券股份从纽交所退市。

在港股中芯国际的股东中,可以见到花旗、UBS、摩根大通、贝莱德、紫光系、清华系等国内外知名机构的身影。

中芯国际的高管大部分为博士学位,董事长周子学曾任工信部财务司司长、总经济师;联合首席执行官赵海军拥有20多年半导体运营及技术研发经验;联合首席执行官梁孟松拥有逾450项专利,曾任职台积电和三星;技术研发执行副总裁周梅生曾在泛林半导体、台积电、联华电子和格罗方德半导体等公司任职。

截至2019年末,中芯国际共有37家控股子公司,其中境内子公司17家、境外子公司20家。在这37家公司当中,有21家公司处于亏损状态。

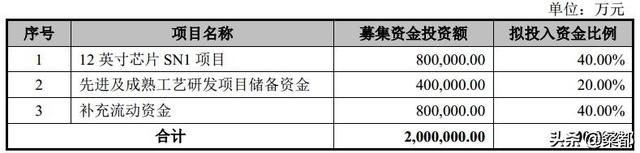

图1:中芯国际IPO募资用途

资料来源:中芯国际,零壹智库

根据招股书信息,中芯国际此次初始发行股票数量为16.86亿股,占发行后总股数的 23.62%。若行使超额配售选择权,新发股本扩大到19.38亿股,约占发行后总股数的 26.23%。此次IPO募集的资金,中芯国际将计划投12英寸芯片SN1项目、工艺研发和补充流动资金。

二、从财务和市场看中芯国际

1. 政府补贴两年超净利润,毛利率走低,28nm产品滞销

在营业收入和净利润表现上,2019年末,中芯国际取得营业收入220.18亿元,同比下降4.34%,净利润为17.94亿元,同比上升140.04%。收入下滑,但是利润却大幅上升,这种情况一般离不开售出旗下资产或获得补贴等原因。

根据招股书披露数据,2017-2019年,中芯国际获得的政府补助分别为10.24亿元、11.07亿元和20.39亿元,占同期净利润的比重分别为82.23%、148.09%和113.69%。那么若扣除政府补贴,中芯国际在2018和2019年都是出于亏损状态。

图2:中芯国际经营情况

资料来源:中芯国际,零壹智库

目前,中芯国际的主要业务为集成电路晶圆代工、光掩模制造、凸块加工及测试、设计服务与IP支持。2019年末,集成电路晶圆代工业务占比为93.12%,光掩模制造为3.33%,凸块加工及测试为2.22%,其他业务为1.33%。

图3:中芯国际业务收入占比(%)

资料来源:中芯国际,零壹智库

中芯国际的集成电路晶圆代工业务以8英寸或12英寸的晶圆为基础,开发了0.35微米至14纳米多种技术节点,产品可以应用在通讯产品、消费品、汽车、工业、计算机等多个行业。光掩模业务则指通过光刻工艺,将掩模上的集成电路设计图形转移到晶圆上,而中芯国际目前拥有中国大陆最大、最先进的光掩模制造设施。凸块加工服务指通过高精密曝光、离子处理、电镀等步骤,在晶圆上实现集成电路的重布线和凸块生产。

另外,中芯国际已联合多家EDA厂商、设计服务企业和第三IP供应商,能够向客户提供自研IP、第三方IP、参考设计流程和设计支持等一站式设计与流片服务。

图4:中芯国际业务范围

资料来源:中芯国际,零壹智库

2017-2019年,中芯国际的综合毛利率分别为24.76%、23.02%、20.83%。其中,同期集成电路晶圆代工毛利率分别为24.96%、17.31%及19.52%,2018年毛利率下降主要原因是2018 年下半年集成电路行业景气度有所下降,导致晶圆代工平均单价下降。

2017至2019年,中芯国际28纳米产品收入分别为16.34亿元、12.45亿元和8.07亿元,产品收入显著下降。上述产品出现滞销,主要因为近两年全球28纳米制程产品产能过剩,而中芯国际的28纳米产品毛利率为负,或将面临较高的折旧压力。

图5:中芯国际与可比上市公司毛利率

资料来源:中芯国际,零壹智库

与可比公司相比较,中芯国际的毛利率处于平均水平之下,特别是与台积电的差距非常巨大。尽管在剔除了台积电情况下,中芯国际的毛利率在2019年和2018年依旧低于平均水平。

2. 纯晶圆代工大陆第一厂商,研发费用率显著高于同行,现金流表现良好

根据IC Insights公布的2018年纯晶圆代工行业全球市场销售额排名,台积电全球市占率为59%,高居行业第一,中芯国际为6%,位居全球第四位。

图6:2018 年纯晶圆代工行业全球市场格局

资料来源:中芯国际,零壹智库

在中国市场上,2018年中芯国际占中国纯晶圆代工市场份额为18%,同期台积电为56%。由此可见,中芯国际为中国大陆纯晶圆代工龙头,但与台积电等厂商差距依旧巨大。

图7:2018 年纯晶圆代工行业中国市场格局

资料来源:中芯国际,零壹智库

半导体行业可谓集资金、人才和技术于一体,特别是对于技术或产品研发的要求非常高。2017-2019年,中芯国际的研发费用分别为35.76亿元、44.71亿元、47.44亿元,研发费用率分别为16.72%、19.42%、21.55%。近3年,中芯国际的研发费用率显著高于同行业可比上市公司。

图8:中芯国际可比上市公司研发费用率(%)

资料来源:中芯国际,零壹智库

另外,截至2019年末,中芯国际共有员工15795人,研发人员占比为16.02%,生产人员占70.94%。学历构成上,员工学历本科及以上占比为52.35%。

期间费用表现上,2017至2019年,中芯国际的销售费用率分别为1.07%、0.83%和0.83%,管理费用率分别为5.24%、5.04%和6.89%,财务费用率分别为0.86%、-0.42%和-2.55%。由此可见,中芯国际的三费在管理水平和财务健康度上都处于比较优秀的状况,其中销售费用率显著低于可比上市公司平均水平,管理费用率略高于平均水平。

图9:中芯国际期间费用

资料来源:中芯国际,零壹智库

现金流上,2019年中芯国际经营现金流净额为81.4亿元,投资现金流净额为-135.53亿元,筹资现金流净额为82.87亿元。经营现金流净额整体表现较为稳定,投资现金流出较多主要是中芯国际大量购建固定资产、无形资产和其他长期资产,筹资现金流则反映出中芯国际优秀的吸收资金能力,也一定程度上表现出外部机构对其的信赖程度。

图10:中芯国际现金流净额情况

资料来源:中芯国际,零壹智库

3. 客户集中度较高,在美业务逐步收缩

客户集中度上,2017至2019年,中芯国际前五大客户贡献的收入比例分别50.45%、45.22%和43.21%,占比虽然逐年下降,客户集中度依然较高,但也反映出与客户之间建立的较为稳固的合作关系。

业务收入按地区构成上,2019年中芯国际在中国大陆及香港的收入占比为59.39%,在美国为26.36%,其他地区为14.25%。其中,2017至2019年美国地区收入比例分别为40.01%、31.61%和26.36%。显然,中美贸易摩擦对中芯国际的业务造成了较为明显的影响,逐步收缩在美业务,也是无奈之举。

图11:中芯国际按地区业务收入占比(%)

资料来源:中芯国际,零壹智库

另外,2020年5月,美国商务部修订直接产品规则。据此修订后的规则,若干自美国进口的半导体设备与技术,在获得美国商务部行政许可之前,中芯国际可能无法将自美国进口设备和技术用于为若干客户的产品进行生产制造。

世界半导体贸易统计(WSTS)数据显示,2019年全球半导体销售额为4123亿美元,其中美国公司拥有最大的市场份额,达到47%。美国的产品规则修订事件,无疑对中芯国际的业务开展会造成一定的影响。

图12:全球半导体销售额

资料来源:WSTS,SIA,零壹智库

不过,2019年美国公司在中国半导体市场的市占率约为48.8%,特别是在中国这个庞大的半导体市场上,美国商务部修订规则也会反噬国家大量半导体企业,自损八百,伤敌一千的策略无疑对中美双方半导体行业发展都会造成负面影响。

图13:美国公司全球半导体市场格局

资料来源:WSTS,SIA,零壹智库

4. 科创板IPO引爆产业链,配售涵盖央地政府投资基金、国企和海外政府基金

中芯国际主营为晶圆代工,上下游产业链业务涉及到材料、设备和设计等行业。其中,上游材料包括硅片、光阻、化学品、气体、研磨材料、靶材等,设备包括光刻机、刻蚀机、PVD、CVD、清洗剂等,下游设计涉及CIS、Nor/NAND、MEMS等多个板块。

自今年6月1日中芯国际递交招股书以来,在A股市场相关的半导体材料供应商股价纷纷大涨,中芯国际概念股在机构、游资、散户和媒体当中引起了巨大的关注。

表1:中芯国际A股产业链概念股

资料来源:根据公开资料,wind,零壹智库

注:统计时间截止2020年7月8日收盘价,起始价格为5月29日收盘价,采用前复权计算,红色代表上涨

其中,上海新阳、中环股份、韦尔股份、澜起科技、汇顶科技、全志科技、聚辰股份、徕木股份、江丰电子、沪硅产业、中微公司、至纯科技等公司参与了认缴1至3亿元的聚源芯星以获得中芯国际战略配售超22亿元份额。

另外,此次中芯国际战略配售还吸引了包括中国信科(19.9亿元)、国家集成电路产业投资基金二期(35亿元)、中国保险投资基金(15亿元)、新加坡政府投资公司(30亿元)等多家机构,涵盖了央地政府投资基金、国有企业以及海外政府投资公司等。

5. 与台积电的差距:技术、人才,亦或是时间?

上文提到,台积电在全球纯晶圆代工市场占据了过半的市场份额,中芯国际作为一家中国大陆公司,与台积电之间的市占率差距是非常明显的,在技术层面上的差距也较大。

技术上两家公司的差距主要在制程上。根据招股书信息,台积电在2011年就完成了28nm晶圆量产,而中芯国际在2015年才完成量产。如今,台积电的5nm晶圆已经投产,并在攻克3nm制程工艺,而中芯国际在2019年四季度才开始量产14nm晶圆。单纯从时间上来看,中芯国际大概落后了台积电5年。

图14:同行业可比公司关键技术节点量产时间

资料来源:中芯国际,零壹智库

另一个重要的要点则是良率和产能。根据相关公开资料,中芯国际14nm芯片试产良率为95%,中芯国际预计2020年3月底14nm产能建设目标为4千片/月,7月产能将达到9千片/月,年底12月达到1.5万片/月。业界预计2020年台积电上半年7nm产能为11万片/月,下半年为14万片/月。虽然华为问题对台积电的业务造成一定影响,但随着高通、联发科、AMD、苹果等公司追加订单,迅速补上华为订单的缺口,台积电7nm产能更是已经全部满载。据相关信息,台积电7nm良率已经稳定,5nm良率高于7nm初期,测试达80%。

在中美贸易摩擦下,华为芯片业务受到了美国新一轮升级限制,鉴于台积电与美国之间的关系,华为部分芯片代工业务落到了中芯国际手上。今年4月,荣耀推出的Play 4T内置的14nm麒麟710A芯片,就是由中芯国际代工。

显然,华为部分相关的订单落到了中芯国际上,对中芯国际形成了实质利好。但是,随着手机市场竞争的进一步加剧,因中芯国际制程工艺、产能等问题,华为又能用到或等到什么时候。

TrendForce资料显示,2020年二季度全球晶圆代工市场份额占有率排行依次是台积电、三星电子、格罗方德、联华电子、中芯国际和其他。2018年2月,三星宣布投资60亿美元新建半导体厂房,以扩大晶圆代工业务,2019年已经实现7nm量产,预计2020年年底开始生产5nm,高通、谷歌相关产品将采用三星5nm工艺制程。在晶圆代工上,三星一直在追赶台积电,并在2019年4月宣布将在未来十年投资1157亿美元以改善晶圆制造技术与设备。

图15:2020年2季度全球晶圆代工市场格局

资料来源:TrendForce,零壹智库

显然,中芯国际在全球晶圆代工市场上还有不少对手需要追赶。但是在这个集人才、资金和技术一体的行业当中,任何一个因素都是一个巨大的壁垒。无疑,借此次IPO,中芯国际的资金得到了很大程度的补充。

但在中芯国际披露的《2018年企业社会责任报告》中,2018年中芯国际的员工流失率为22%,《中国集成电路产业人才白皮书(2018-2019年版)》中披露的2018年芯片制造行业的主动离职率为17.1%。反观台积电,其《2019年企业社会责任报告书》披露数据显示,2015年至2019年的5年时间内,员工主动离职率最高不超过5%,2019年为4.9%。

招股书披露资料,2019年末,中芯国际研发人员薪酬为92862.78万元,研发人员数量为2530人,可以得出对应的研发人员平均薪酬为36.70万元。台积电披露,2019年,员工薪酬的中位数约为新台币163万元(约合人民币39万元)。

可见,中芯国际员工流失率高于行业平均水平近5个百分点,而研发人员的平均薪酬比台积电员工薪酬的中位数还要低。一般,芯片制造厂中研发人员收入要高于普通员工,基于这点,可以看出中芯国际员工薪酬普遍要低于台积电不少。

技术上,台积电5nm工艺芯片已经进入量产阶段,3nm工艺也在逐步推进,三星的5nm也将投入量产。中芯国际14nm的产能爬坡阶段,7nm制程还有很长一段路要走。

无论如何,中芯国际在“中国芯”的道路上将继续前行,中国的芯片瓶颈终归要突破。

评论