3日机构强推买入 六股成摇钱树

伊之密:业绩符合预期,仍看好公司全球布局

类别:公司研究机构:太平洋证券股份有限公司研究员:刘国清日期:2018-08-31

业绩符合预期,利润主要受到费用影响。公司专注于模压成型装备制造领域,是一家集设计、研发、生产、销售及服务为一体的装备供应商。2018上半年收入保持较快增长,主要原因为:①公司一向注重研发,新产品的推出(二板机、A5中大机型、全电动注塑机),提升了公司市场竞争力,特别是注塑机收入增长较快,虽然压铸机收入下滑,但公司总体收入仍保持增长,上半年实现的销售收入为历史最高水平。②公司大力拓展海外市场,海外市场销售增速优于国内,土耳其、以色列、美国、伊朗等均表现出色。利润情况有所下滑:主要由于公司的销售费用略有提升(1.29亿元,同比增长34%)、毛利率略有下滑(2018H1为35.55%,2017H1为36.87%)。分布业务来看,公司注塑机、压铸机、橡胶注射机、其他营业收入分别为7.56(同比增长51.85%)、2.25(同比减少31.08%)、0.54(同比增长20.26%)、0.8(同比增长31%)亿元,公司注塑机、压铸机、橡胶注射机毛利率分别为35.3%(同比增加1.26个百分点)、35.99%(同比减少6.41个百分点)、35.59%(同比减少2.89个百分点),公司在注塑机领域的毛利率有所提升,而压铸机由于竞争激烈,毛利率有所恶化。

技术稳步投入,着力IPD研发模式导入。2018年上半年,公司研发总投入3,644.59万元,同比增长17.79%。深入推进IPD研发模式,在产品开发的整个生命周期都从客户的要求出发制订有关计划,形成一套有着“伊之密特色”的、基于市场和客户需求驱动的集成产品开发流程管理体系。A5、DP系列高性能注塑机,H系列压铸机均采用IPD模式研发。

海外业务加速布局,成为增长亮点。在海外市场方面,公司保持良好的出口增长,海外销售状况良好且增速高于国内,2018H1实现海外营业收入达到2.2亿元,占比为20%,预计在2020年将把出口业务比例提升至2020年30%,公司在国外竞争中,将自身定位于主打性价比的中高档品牌。

盈利性预测与估值。未来来看,一方面,看好公司的电动注塑机、二板机产品,进一步抢占市场份额。另外一方面,看好公司海外出口带来新的增量。预计公司2018-2019年的EPS为0.67、0.85,对应PE为11、8倍,维持“买入”评级。

风险提示:宏观经济风险,海外拓展低于预期风险。

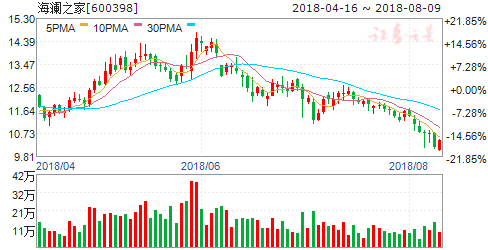

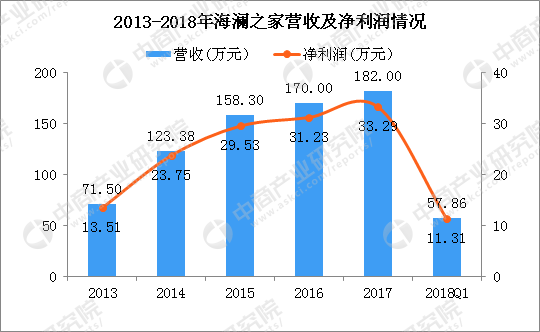

海澜之家:上半年营收净利稳健增长,存货继续改善

类别:公司研究机构:华金证券股份有限公司研究员:王冯日期:2018-08-31

事件

8月29日,公司发布2018年半年报。报告期内,公司实现营业收入100.14亿元,较上年同期增加8.23%;归属于上市公司股东的净利润20.66亿元,较上年同期增加10.20%。EPS为0.46元。其中第二季度公司营业收入42.27亿元,同比增长3.28%,实现归母净利润9.35亿元,同比增长8.12%。

投资要点

上半年公司营收净利稳健增长,存货情况继续改善:上半年公司营收净利实现稳健增长。分季度看,公司Q1、Q2分别实现营收增长12.16%、3.28%,分别实现净利增长11.97%、8.12%,二季度业绩增速略有下滑。营收方面,我们认为,公司二季度营收增速下滑,主要源于公司街边店占比仍然较大,受整体消费增速有所下降,主品牌海澜之家增速略有下滑。净利润方面,上半年公司主品牌自营渠道增多推升毛利率,精细化管理见效降低管理费用率,库龄结构良好使资产减值损失占营收明显降低,整体净利率上升带动利润增速快于营收增速。

盈利能力方面,公司上半年主品牌直营渠道占比提升推动毛利率同比上行0.45pct至40.59%,广告营销增多带动销售费用率同比增加1.02pct至7.66%,精细化管理致管理费用率降低0.46pct至5.12%,利息减少使财务费用率提升0.70pct至-0.29%,资产减值损失占营收较去年同期降低1.47pct至0.71%,整体净利率微升0.36pct至20.63%。

存货方面,受益16、17年的库存清理,目前公司存货持续优化,上半年末存货较去年末仅增加约4%,且存货占营收比例较去年同期下降2.70pct至88.13%。存货周转方面,上半年公司存货周转天数为262天,较去年全年的277天降低5.4%。公司存货上半年继续改善。

主品牌增速毛利率持续提升,爱居兔品牌保持较快营收增长:渠道方面,上半年公司净拓店305家,其中海澜之家品牌净增191家/+4.24%,爱居兔净增108家/+10.3%。分品牌看,上半年占营收84%的海澜之家品牌营收增长6.19%,毛利率较去年同期提升3.44pct至43.39%,随着购物中心直营店的持续开拓,未来主品牌毛利率有望继续稳步提升。占营收6%的爱居兔品牌上半年实现营收增长82.25%,继续维持较高营收增速,而爱居兔毛利率有所下滑,我们认为是开店较快所致。占比9%的圣凯诺品牌上半年营收同比下降12.91%,源于该品牌服饰为商务定制,订单或存在不稳定性。

公司外海市场持续拓展,对外投资稳步推进:海外拓展方面,公司主品牌目前已在马来西亚、新加坡拥有11家门店,未来公司计划积极有序推进品牌国际化进程,逐步打开泰国、越南的市场。公司主品牌定位大众休闲,具有较好性价比,东南亚市场或为公司提供新的增长点。对外投资方面,公司围绕时尚服饰主业,积极寻找并购标的,努力优化产业布局,为公司的持续增长注入内生动力。上半年,公司通过增资方式获得置禾国际贸易(上海)17.10%股权、英氏婴童2.70%股权,截止6月末公司共持有英氏婴童45.52%股权。公司对外投资稳步推进,未来或形成品牌矩阵带动业绩增长。

投资建议:海澜之家是我国大众服饰龙头,公司渠道持续优化,品牌外延持续进行,精细化管理见效,预计全年可实现稳健增长。我们预测公司2018年至2020年每股收益分别为0.82、0.92和1.00元。净资产收益率分别为21.0%、19.5%和18.0%。目前股价约为2018年EPS对应12倍,维持“买入-A”建议。

风险提示:公司库存或仍处于较高水平;门店调整及新品牌推广或不及预期;服装终端零售或不及预期。

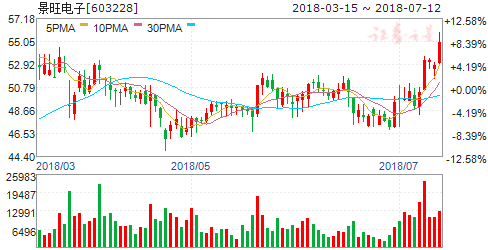

景旺电子:江西二期产能有序扩张,带动业绩快速增长

类别:公司研究机构:东吴证券股份有限公司研究员:谢恒日期:2018-08-31

受益江西二期产能开出,业绩快速增长。公司2季度收入增速21%、归母净利润增速42.6%,主要受益于江西二期产能快速开出:一季度末公司江西二期第一条智能化生产线投入生产,二季度投入第二条,随着产能产出快速提升,报告期末已经形成超过10万平米/月的产能。同时,公司上半年计入当期损益的政府补助3745万,进一步增厚了利润。

打造智能化产线,毛利率进一步提升。公司2季度单季毛利率31.89%,同比提升0.3个百分点。由于江西二期项目均为智能化产线,毛利率并没有受到产能爬坡的影响。同时公司对已有工厂的产线改造、提升生产效率、良率,持续优化订单结构,对冲成本上升,对毛利率也产生了积极的影响。我们判断未来随着江西智能化产线全部开出,公司盈利能力还有上升空间。

精细化管理标杆,受益产能有序扩张成长动能充足。

公司作为内资PCB精细化管理的标杆企业,良率、成本控制都是业内最顶尖。产能规划方面,江西二期共规划年产能240万平米,目前第三条线已经进入安装和调试阶段,三季度末将投入生产,今年三条智能化生产线的产能释放有望带动全年业绩快速增长。明年二期剩余产线将系数投入生产,同时珠海景旺已经完成环评申请工作,设计产能硬板年产300万平米、软板200万平米,为新产能的持续扩张奠定基础。客户开拓方面,公司成功引进了法雷奥、德尔福、三星SDC、宁德时代、安费诺、德普特等优质汽车电子、新能源、显示等应用领域客户,为可持续发展打下稳固的客户基础。

同时,公司公告了限制性股票激励计划,以17年净利润为基数,18-21年净利润增速不低于20%、44%、73%、107%,彰显了对未来发展的信心。

盈利预测与投资评级:预计18-20年公司净利润为8.4、11.3、14.1亿元,实现EPS为2.07、2.77、3.46元,对应PE为27.5、20.5、16.4倍,基于公司近两年较快的业绩增长预期,给予“买入”评级!

风险提示:PCB产能过剩;产品价格下滑。

中国交建2018年半年报业绩点评:一带一路绝对龙头,订单充沛,有望受益于基建补短板

类别:公司研究机构:国信证券股份有限公司研究员:周松日期:2018-08-31

收入增长稳健,在手订单充沛

2018年上半年公司实现营业收入2083.79亿,同比增长9.61%;归属于上市公司股东的净利润81.75亿,同比增长8.45%。主营业务基建建设增长稳健,完成营收1838.99亿,同比增长16.65%,占总营收比重为88.25%;疏浚业务营收153.53亿,同比增长4.22%;设计业务营收108.96亿,同比增长8.78%。公司新签订单4287.68亿,同比增长1.68%,其中海外订单1215.71亿,在总订单中占比达到28%。目前在手订单充沛,未来业绩有保障。

管理费用大幅减少,偿债能力和运营能力显著提升

公司2018年上半年毛利率为13.87%,同比提升0.10pct;净利率为4.14%,同比提升0.03pct。毛利率提升主要是因为毛利率较高的设计业务占比有一定的提升。由于公司转让振华重工股权后,报告期内不再并表致使管理费用大幅减少,期间费用率下降2.12pct至5.87%,其中管理费用率下降2.05pct至3.75%,财务费用率下降0.07pct至1.90%,销售费用率提升0.01pct至0.22%。资产负债率为76.68%,处在历史较低水平。受益于振华重工转让后存货及应收账款减少,速动比率提升至0.92,应收账款周转率提升至2.65次。

Q2业绩增速有所下滑

公司去年Q3、Q4和今年Q1、Q2分别完成营收1171.96亿、1755.07亿、932.53亿、1151.26亿,分别同比增长8.73%、24.90%、12.76%、7.19%;实现净利润41.90亿、88.52亿、34.34亿、47.41亿,分别同比增长-1.42%、61.85%、9.35%和7.80%。Q2收入和净利润增速有所下滑。

海外拓展最强央企,稳居ENR国际承包商前三

公司在《工程新闻纪录》(ENR)最新发布的2018年度“全球最大250家国际承包商”排行榜中,以231.02亿美元的海外营业收入位列全球第三名,这是公司连续三年保持在全球前三强行列,也是公司连续11年蝉联ENR全球最大国际承包商中国企业第1名。盈利预测与投资建议:预计公司18-20年EPS为1.46/1.63/1.84元,对应PE分别为8.8/7.9/7.0倍。维持“买入”评级。

风险提示:应收账款坏账,基建投资增速放缓、海外市场拓展不及预期等。

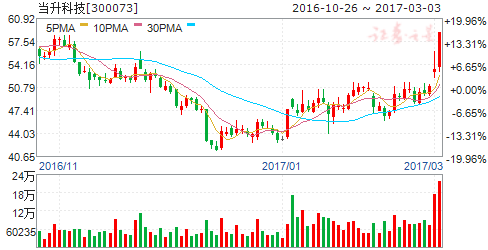

当升科技:中报业绩符合预期,正极龙头地位稳固

类别:公司研究机构:中信建投证券股份有限公司研究员:黎韬扬日期:2018-08-31

事件

公司发布2018年中报,报告期内公司实现营收16.30亿元,同比增加95.22%;归母净利润1.13亿元,同比减少22.16%;扣非后归母净利润1.06亿元,同比增加114.99%;公司18年上半年毛利率为13.95%,同比下滑3.75pct。

简评

18Q2业绩增速稳健

公司18Q2营收增速与上半年相当,利润增速低于上半年水平。18Q2公司实现营收9.59亿元,同比增长84%,环比增长42.9%;净利润0.74亿元,环比增长88.7%,18Q2净利润率为7.7%;扣非净利润0.7亿,同比增长124.19%,环比增长96.3%。18Q2毛利率为13.8%,同比减少3.31pct,环比减少0.44pct。

高端三元将放量,公司全年业绩高增长

我们看好公司全年业绩高增长,从终端需求上看,我们预计,下半年在高性价比长续航新车型及升级款A00带动下,乘用车仍将延续放量趋势;同时受益于6月以来A0级以上车型占比快速提升,电池、材料需求亦趋于高端化,公司在高端三元正极产品卡位优势下,放量确定性较高。此外,智能设备业务下半年也将进入交付旺季,贡献增长。

智能装备业务稳定增长,高管市场化薪酬与考核制度落地

公司2015年并购完成的中鼎高科已经圆满完成三年对赌,经营业务实现平稳过度,上半年智能装备业务收入7029.73万元,同比增长2.95%;实现扣非净利润2150.90万元,同比增长10.33%,毛利率同比下滑1.04pct至52.22%,业绩实现了稳步增长。公司制定的《高级管理人员薪酬及考核管理制度》作为董事会议案获得通过。高管薪酬实行年薪制。市场化薪酬与考核制度的落地,有望增强公司高管积极性,未来经营业绩持续高增长值得期待。

管理改进效果明显,费用率大幅下降

上半年公司三费合计0.9亿元,同比增长8.16%,费用率大幅降低。其中销售费用0.19亿元,同比增长17%,费用率1.14%,同比降低0.77pct;管理费用0.74亿元,同比增长28%,费用率4.5%,同比降低2.35pct,其中研发支出0.51亿,同比增加40%。

预计公司18-20年净利润分别为2.60、3.78、4.78亿元,对应EPS分别为0.60、0.86、1.09元,对应PE分别为41.0、28.3、22.3倍,维持“买入”评级,目标价30元。

风险提示:1)高端三元放量不及预期;2)智能装备业务不及预期。

三环集团:内生业绩增速创历史新高,业务景气产能扩张带来长期稳健发展

类别:公司研究机构:太平洋证券股份有限公司研究员:刘翔日期:2018-08-31

事件:三环集团发布 半年报,2018年上半年实现收入17.76亿元,同比增长35.78%,净利润5.51 亿元,同比增长28.37%,扣非净利润5.24亿元,同比增加42.42%。

整体毛利率提大幅提升6.06%,内生业绩增速创历史新高。报告期内,公司毛利率为52.34%,同比2017 年上半年提升6.06%,通信部件毛利率基本持平,半导体部件毛利率提升5.22%到44.49%,主要为pkg 量产规模效应提升;电子元件材料毛利率提升8.37%到52.58%,主要为陶瓷基片价格上涨原因;电子元件毛利率达到62.79%,主要为mlcc 产能利用率提升、涨价提升毛利率。公司扣非净利润5.24 亿元,考虑到2018 年股权激励费用上半年增加3805.9 万元,研发费用增加3192 万元,投资收益减少1809 万元,资产减值损失增加4956.5 万元,以及库存中发货商品为同比2017 年增加0.99 亿元,合计影响利润约1.7亿元,公司内生业绩增速创历史新高。

产品产销两旺全线发力,研发持续加大,业务景气产能持续扩张。1)通信部件,包括陶瓷光纤插芯与陶瓷背壳,实现收入6.78 亿元,同比增加37.5%,上半年陶瓷光纤插芯价格稳定,出货量有增长,陶瓷背壳为Oppo R15、MIX2S 供应商,两款产品贡献营收;2)半导体部件,主要包括指纹识别盖板与陶瓷封装基座,实现营收3.32 亿元,同比下滑7.18%,主要为指纹识别盖板由于屏下指纹与3D sensing 的兴起,价格下跌出货量下滑所导致,但陶瓷封装基座保持高景气,公司晶振封装基座扩产50%,产能陆续投放市占率提升,重点是滤波器市场扩大进一步打开了陶瓷封装基座市场空间;3)电子元件材料,主要为陶瓷基体与陶瓷基片,实现营收2.95 亿元,同比增长63.38%,主要为陶瓷基片市场需求旺盛,产品提价,产能扩张,市占率提升;4)电子元件,主要为电阻与MLCC,实现营收2.45 亿元,同比增加110.5%,主要为MLCC 需求旺盛,价格上涨,公司产能利用率提升与扩产;5)另外微密斯实现并表利润3062 万元。报告期内,研发费用为8608 万元,较去年增加3191 万元,同比增加58.91%,公司新产品研发投入力度加大;固定资产较去年同期增加4.08 亿元,在建工程4.5 亿元,相比一季度增加6700 万元,表明公司产能扩张有序进行,仍处于产能扩张期。未来陶瓷背壳、陶瓷封装基座、陶瓷基片、mlcc 仍处于景气周期,另外公司的陶瓷劈刀、浆料、燃料电池隔膜片、微密斯正处于成长期,未来逐步贡献利润。

基于“材料+”战略,基于内生外延不断拓展业务边界,打造具有国际影响力的“先进材料专家”。内生发展方面,公司一方面基于陶瓷材料,发展基于陶瓷材料的产品,另一方面基于非陶瓷材料拓展,如功能电子材料,特种应用玻璃等产品,公司 2012 年成立了三环研究院,加强公司研发,公司今年大力招揽人才加强研发。公司新推出2个新产品,近年来公司新产品推出速度不断加快。外延方面,积极推进以技术创新为核心、产品实力、市场规模、行业前景为导向的外延 并购。2017 年收购微密斯,加快了公司国际化进程,也实现了与公司现有工艺协同,促进技术升级,推动更创新,公司未来会继续推进与主业协同的外延并购。

研发制造打造高壁垒先进材料平台,产品梯度有序稳健发展。我们始终强调三环集团通过材料+设备+工艺构建高壁垒平台,产品可扩展性强,通过内生+外延的方式,进行产品品类拓展与全球市场开拓。产品梯度合理,中长期稳健发展可期待,未来迈向千亿市值。成熟稳定类产品包括陶瓷光纤插芯、接线端子、电阻,带来稳定现金流;快速成长类产品包括陶瓷外观件、封装基座、MLCC、基片、燃料电池、陶瓷劈刀、压电喷射阀、电子浆料,带来公司中期成长;储备类产品包括电堆、热敏打印头、新型浆料等带来公司长期发展。

投资建议与评级:预18-20 年公司净利润分别为14.84/19.82 /25.02亿元, EPS 分别为 0.85/1.14/1.44 元,当前股价对应 PE 分别为29.07/21.77/17.24 倍,维持买入评级。

风险提示:陶瓷背壳进展不及预期,公司新产品研发与销售不及预期。

评论