年报观察①丨友邦:NBV增长曲线V形反转,内地市场贡献突出

进入3月,上市公司财报季再度来临,身处社会、经济、行业变局之中的各家保险公司,将陆续向投资者奉上2021年的成绩单。值此机会,保契将以资本市场折射出的企业投资价值维度,报以尽可能客观的视角来扫描这些成绩单,为投资者最大化还原保险巨头们经营的真实面貌。

3月14日,恒生指数放量大跌,内地与香港市场保险股也是一片绿色,但友邦保险控股有限公司(简称“友邦保险”,01299.HK)走势却很坚挺,当日收盘时竟然强势翻红。业内人士称,友邦保险能逆势上涨,一个很重要的原因是3月11日披露的年报比较出色。

年报显示,截至2021年12月31日,友邦保险各维度数据均表现不错,保险新业务价值(NBV)、税后营运利润(OPAT)、产生的自由盈余(UFSG)、内含价值权益(EV Equity)、全年股息(Dividend),分别同比增长18%、6%、8%、13%和8%(实际汇率口径,下同);同时,公司还公布了为期 3 年总额 100 亿美元的回购计划,这一计划显然超出市场预期。

01

NBV增长曲线V形反转

2021年化新保费增长8%逊于预期

作为亚太地区最大的独立上市人寿保险集团,友邦保险的业绩一向稳定。不过,受新冠疫情影响,这两年友邦的业绩也“峰、谷”齐现。财报显示,2020年公司遭遇业务低谷,稳定多年的NBV首次下降;2021年,在国内大型寿险公司NBV整体承压时,友邦保险则率先实现了新业务价值的逆势增长。

最新公告显示,2021年友邦保险NBV上升18%至33.66亿美元,新业务价值利润率上升6.3个百分点至59.3%。公司表示,新业务价值利润率增长是由于产品组合出现大幅的正面转变(尤其是在香港及泰国)、较高的政府债券收益率以及承保开支超支减少。

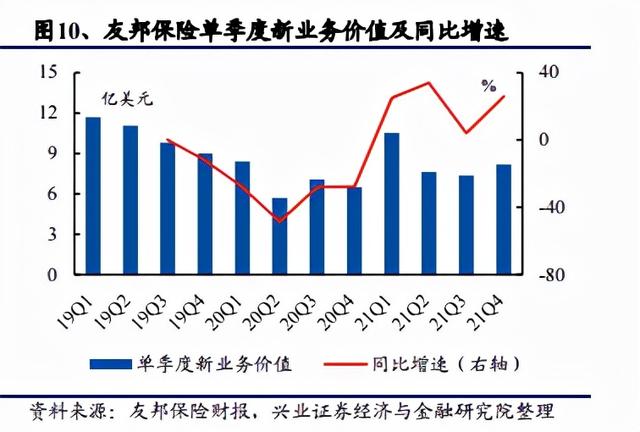

分季度来看,友邦保险2021年Q1、Q2、Q3、Q4年化新单保费分别同比+14.8%、+23.8%、-8.1%、+4.4%,NBV分别同比+25.1%、+33.9%、+4.1%、+25.9%,显然,Q4增速环比Q3显著改善。

不过,保契也注意到,2021年下半年公司NBV同比下滑14%,相比上半年的28.7%的增速边际明显走弱。这主要是由于新冠肺炎疫情后时代,叠加内地人身险市场历经个人营销员“专业化、职业化”全面转型,受此影响NBV呈阶段性下滑(-50%);同时,东南亚各地区受疫情影响出现了不同程度的下滑(下半年马来西亚下滑20%、泰国下滑5%)。

对于友邦保险2021年度新业务价值的变化,野村证券研报称,NBV优于预期,年化新保费则逊于预期。具体而言,公司去年新业务价值增长22%(实质汇率)至33.66亿美元,比该行的估计高3%,年化新保费同比增长8%至56.47亿美元,比该行估计低2%。研报表示,新业务价值利润率为60%,同比上升6.6个百分点,比预期高出2.7个百分点;每股盈利为0.62元,同比增长15%,比市场预期高15%。

02

深耕亚太18大市场

中国内地NBV贡献占比最高

在亚太地区,友邦保险业务覆盖整个地区18个市场,并在大部分市场占据领导地位,这是一个不争的事实。2021年,香港、中国内地、泰国的总加权保费收入分别达到119亿、70亿、44.3亿美元。

不过,保契注意到,就NBV增长的贡献而言,友邦保险各市场中,目前中国内地业务再度成为集团新业务价值最大贡献者。

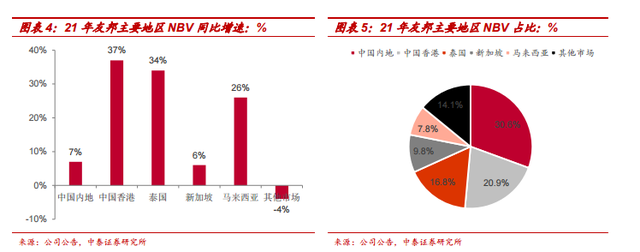

2021年,友邦保险NBV总值33.66亿美元。分地区来看,NBV增速最快的是中国香港37%,其次为泰国34%、马来西亚26%,中国内地增长7%、新加坡增长6%。看上去,在NBV单个市场增速排名中,中国内地仅在第四位,低于友邦传统的营收大户香港、泰国、马来西亚,但从区域结构上看,中国内地NBV贡献占比却高达31%,排名第一;其次为香港(21%)、泰国(17%)、新加坡(10%)、马来西亚(8%)。

业内人士称,友邦保险依靠新单保费驱动NBV。2021年,公司抓住年初内地旧重疾险销售时间窗口,并发力长期储蓄型产品,2021年年化新单保费同比+17.3%。与此同时,公司持续开拓新省份市场,四川、湖北分公司分别于2021年3月、2022年1月开业;2021年天津、石家庄和四川代理分销的NBV同比提升74%。总体而言,友邦在内地分改子首年,交出了一份不错的成绩单。

友邦人寿CEO张晓宇认为,寿险业转型是几乎所有公司的大趋势。转型分几个方面:第一是渠道转型;第二是“产品+服务”转型;第三是数字化转型。这些转型的背后是更深层次的转型——从粗放式发展到高质量发展的转型。

与此同时,作为友邦内地市场的操盘手,张晓宇反复强调“以客户驱动业务革新”。他认为,“人口红利不会再有了,我们进入到了一个客户深耕的时代。目前保险业还处于初级阶段,和客户的黏度还很低,客户人均保单数量还非常少。唯有以客户为中心,深耕客户,寿险企业才能够获得自己的发展空间。”

面对金融市场扩大开放和寿险业迈入“高质量发展”的关键期,张晓宇认为,友邦正在中国内地市场迎来全新的发展机遇。2021年,友邦人寿的稳健表现印证了“向上生长,向下扎根”的前瞻性与竞争力。

03

连续7年MDRT人数全球第一

受疫情影响代理人活动率下滑

2021年,友邦保险全年NBV大幅增长,这与内资险企表现大相径庭。业内人士认为,这主要得益于公司“最优代理人”策略的抗周期性以及多元化的区域布局。

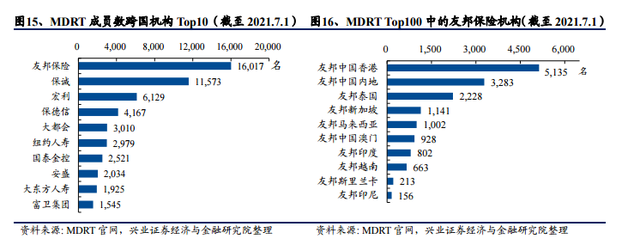

招商证券称,友邦保险最优代理人策略红利持续凸显,21年公司活跃代理人产能提升了10%,代理人主管数增长了8%,MDRT人数超过1.6万,同比增长25%,继续位居全球第一,这也是公司业绩实现高速增长的重要保证。以中国内地为例,受到外部经营环境的扰动,2021年中国内地活跃代理人出现了略微下滑(上半年人力有所下滑,但下半年恢复明显),但人均产能提升了20%以上,综合带动NBV的增长。

公开信息显示,作为友邦保险的核心渠道,代理人渠道NBV贡献基本在70%以上;代理渠道的新单占比基本在60%以上,但价值率极高,近5年均值达到68%,基本是其他渠道的1.5倍。

对此,海内外多家机构看法基本一致。浙商证券研报指出,2010-2020,友邦活动代理人数量翻倍,活动人均NBV提升到近3倍的水平。与行业相比,以友邦中国内地为例,友邦产能约是行业的4倍,遥遥领先同业。友邦新进入某个区域后,并不急于扩张人力,而是专注产能提升,待产能显著出现提升后,才会扩大优质人员的招聘。这种对高产能的优先策略,显著吸引优秀人才加盟,形成“好水养好鱼、好水吸引好鱼”的系统性正向循环。

04

2021年总投资收益率4.4%同比下降0.9%

2022年Q1新单销售可能面临压力

“自首次公开招股以来,我们投入的162亿美元新业务投资,把股东未来可分派盈利的价值提高445亿美元。”友邦保险年报发布后,友邦保险集团现任首席执行官兼总裁李源祥这样描述公司这些年的投资与盈利增长。不过,保契发现,近年来,友邦保险营收与NBV增长总体虽然表现尚可,但在投资收益上其实并不太尽如人意。

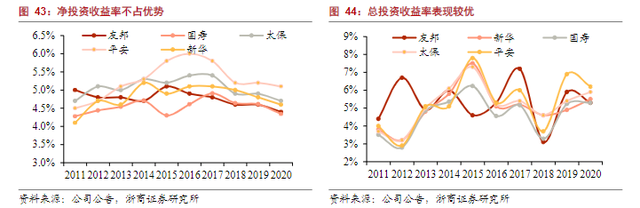

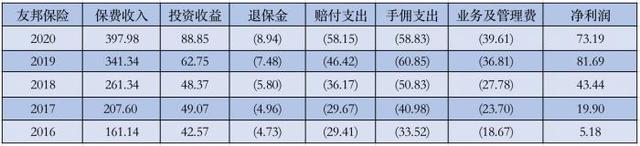

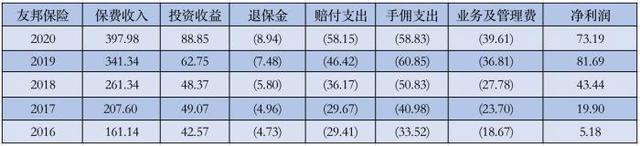

财报显示,2011-2020年,友邦保险的净投资收益率均值4.8%,21H1为4.2%,与国内主要上市险企相比,低于大多数内资上市险企。究其原因,就是因为友邦的投资除了中国内地,还分布在多个市场,特别是在泰国、韩国和新加坡的投资较多,但这些地方的债券收益率较低,基本在2%以下,从而影响了友邦的整体净投资收益。

从总投资收益率看,友邦保险2011-2020的10年均值5.3%,21H1为5.4%,高于国内其他上市险企;从稳定性角度看,友邦的波动较大,近10年波动标准差1.2%,高于国内主要险企。浙商证券认为,这主要由于友邦在全球多个市场的资产配置增加了波动性。相比来看,友邦近10年的在总投资收益率方面略高于平安,但波动标准差比平安(1.5%)更小。

具体到2021年,年报显示,受利率下行及21H2权益市场波动影响,友邦保险当年投资收益率有所下滑,净投资收益率4.2%,同比下降0.2%;总投资收益率4.4%,同比下降0.9%。从资产久期看,友邦进一步拉长,10年期及以上的固收类资产占比提升1%至72%,EV对投资收益下降的敏感性较低。

总体而言,上任两周年后,李源祥带领友邦保险交出的第二份年报远好于第一年。不过,进入2022年后,受高度传染性的奥密克戎变异株影响,友邦所有主要市场的疫情形势自新年以来都持续恶化,我国内地疫情近日也多处复燃,因此,友邦保险2022年Q1新单销售可能面临压力,但考虑到其他国家奥密克戎爆发的平均周期为2-3个月,业内人士预计困难局面不会持续太久,后续销售或将反弹。

< END >

评论