分拆海外业务上市,海底捞“甩包袱”前进|IPO速递

图片来源@视觉中国

海底捞一纸拆分海外业务上市的公告,引发外界纷纷关注。

7月11日,海底捞发布意愿公告,计划将分拆海外业务在港交所主板单独上市。此消息一出,立马引发市场猜想。

很快,7月13日,海底捞公告称这一计划已经开始实施,海底捞海外业务分拆公司特海国际控股有限公司提交了上市申请书。

值得注意的是,特海国际的上市方式为实物分派+介绍上市。实物分派是指海底捞将其所持有的全部特海股份按照各股东于记录日期在海底捞的持股比例进行分派;介绍上市则是指此次特海国际上市将不会再发新股,即无须融资。

这样上市有两个好处。一是省去了发行新股、路演配售等环节,能够最快速度上市;二是利好股东,未来股价上涨,对股东来说是一种补偿。

如果,特海国际上市成功,海底捞创始人张勇将拥有围绕火锅业务的第三家上市公司。前两家分别是“海底捞”和它的供应“商颐海国际”。

为什么张勇不将三家公司放在一个公司体内上市,做大业绩与市值,反而要拆分成三家单独上市?拆分海外业务上市对海底捞来说到底意味着什么呢?

分拆海外亏损业务,为业绩“减负”

目前来看,海底捞业务拆分或许能达到两个目的。一是拆分亏损业务,减少对海底捞主体业绩的影响;二是独立发展,优化业务。

据海底捞发布的公告显示,海特国际成立于2022年5月,在拆分之前属于海底捞全资附属公司。海底捞拥有其90%的股权,雇员激励平台拥有其10%的股权。拆分后,海特国际不再属于海底捞附属公司,主要从事大中华区(包括中国内地、香港、澳门及台湾)以外的餐厅业务经营。

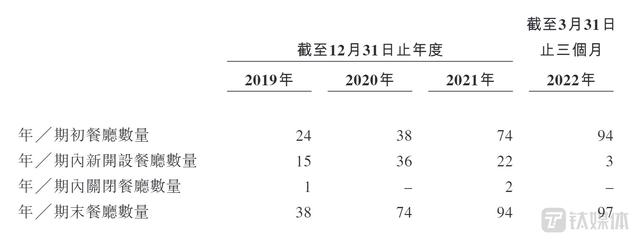

据海特国际提交的申请显示,截至2022年3月31日。海底捞海外餐厅共有97家,分布于11个国家。2019年时这一数据还仅为24家。海底捞海外业务究竟如何?为什么要一定将海外业务从海底捞中拆分出来?

海底捞海外门店数量和国内大陆相比相差甚多。据海底捞年报显示,2021年全年,海底捞新开业421家餐厅,关闭276家,仅有16家事因为租约到期关闭。截至到2021年12月31日,海底捞全球门店1443家,1329家位于中国大陆地区,114家位于港澳台地区及其他11个国家。按照94家海外餐厅的划分,海外门店占海底捞总门店数的比重仅为6.5%。

在海特国际的申请书中显示,海特国际95%的餐厅截至2022年3月31日已实现首次每月盈亏平衡。

从2012年,海特国际在新加坡开设首家餐厅开始至今已经接近10年时间。可以说,海特国际95%的餐厅首次每月盈亏实现平衡的进程并不快。

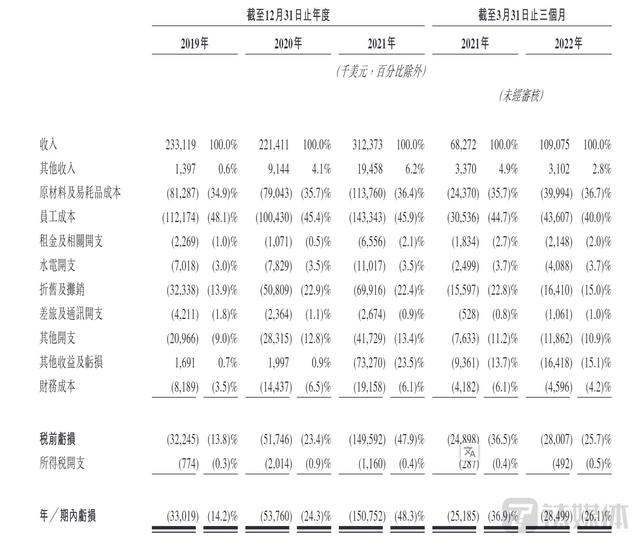

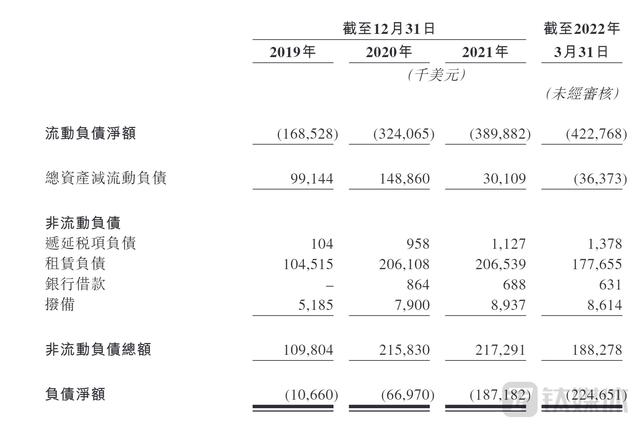

值得一提的是,截至目前,特海国际还并未实现整体盈利。根据其公布的数据显示,2019年、2020年、2021年以及截至2022年前三月,海特国际期内亏损分别约为3301.9万美元、5376万美元、1.51亿美元及2850万美元,折合成人民币约为2.2亿元、3.6亿元、10.2亿元、1.9亿元。2021年,海底捞年内亏损达到41.6亿元,海特国际的亏损额就占到四分之一。

自2019年至目前,海特国际连年亏损。截至2022年3月31日,亏损总额达到17.9亿元。

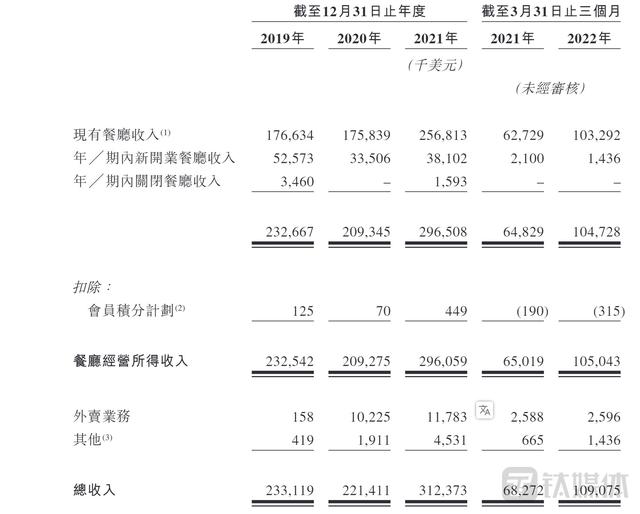

其实拆开海特国际的营收支出来看,海特国际的营收是有所增加的。2019年特海国际总收入2.33亿美元,到了2021年已经增加至3.12亿美元,复合年增长率约为15.8%。但其原材料和员工成本几乎占去了营收的大部分。

2019年、2020年及2021年,海特国际所用原材料及易耗品分别为0.81美亿元、0.79亿美元、1.13亿美元,占各期间的营收比重达到34.9%、35.7%、36.4%。这其中食材成本是重要组成部分,食材的花费占到原材料及易耗品的77.1%、74.1%、81.4%。

除此外,作为劳动密集型产业,2019年、2020年及2021年海特国际的员工成本达到1.12亿美元、1亿美元、1.43亿美元,占总营收的比重达到48.1%、45.4%、45.9%。

而员工成本占比的减少与其2020年海特国际采取的精简员工、优化薪酬结构的措施有关。在其申请书中,海特国际表示,未来员工成本仍将继续影响其财务表现。

连年亏损和成本居高不下,将海外业务从海底捞中拆分出来无疑有益于海底捞整体的业绩表现。

这点从翻台率中也可以看出。2021年,海底捞餐厅总体翻台率为3.0次/天,而海特国际在疫情期间施了提供折扣及提供非高峰时段用餐等一系列措施后的翻台率仅有2.1次/天。对比来看,其海外业务的翻台率不及整体情况。

海底捞在拆分公告中表示,分拆符合集团及股东的整体利益,将使保留集团及分拆集团各处于有利位置,以更好地发展其各自业务,并为两个集团带来切实裨益。建议分拆后,保留集团及分拆集团均将拥有独立的募资平台,可直接进入股权及债务资本市场,更有利于两个集团的现有营运及未来扩展。

这也就意味着,除了海特国际和海底捞拥有相似的原始股东,但两方的资本运作和经营将完全分开。

这里会发生一个疑问,从海特国际的业绩来看,海特国际亏损不止,2019年至2021年负债净额达到0.1亿美元、0.7亿美元、1.9亿美元,拆分后海特国际的运营资金从哪里来,将从哪里加血发展呢?海特国际是否会沦为特殊情况下海底捞的“弃子”呢?

海特国际的发展压力不容小觑。

断崖式下跌,与市场判断失误有关

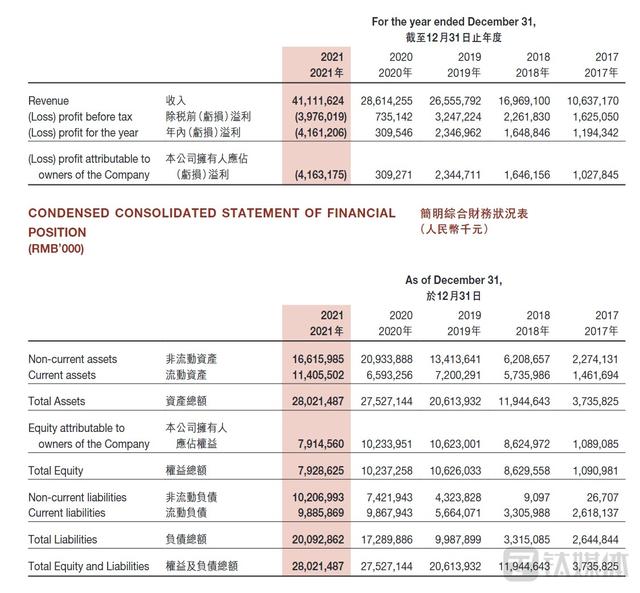

通过海底捞近5年的业绩可以看出,海底捞近两年处境艰难。2017年至2021年,海底捞总营收逐年走高,分别为106.37亿元、169.69亿元、265.56亿元、286.14亿元、411.12亿元。

但其净利润算下来却没有这么乐观。2017年至2019年,海底捞年内盈利稳中有升,分别为11.94亿元、16.49亿元、23.47亿元。2020年以及2021年,其净利润呈断崖式下跌。2020年海底捞年内盈利仅有3.1亿元,相比去年的一个零头都不到。到了2021年,海底捞年内亏损达到41.6亿元。其中由于2021年闭店计划处置长期资产的一次性损失、减值损失,以及管理层采取审慎态度计提的减值损失超过36.5亿元。

海底捞曾在2021年业绩报告中称,2021年是充满挑战的一年,就外部环境而言,新型冠状病毒疫情时有反复,未来仍存在许多不确定性。

这两年断崖式下跌,与海底捞创始人张勇的市场判断失误有关。张勇在2021年6月股东大会上直言:“2020年6月份,我判断疫情在9月份就结束,但是直到今天为止,我们中国台湾地区,新加坡的店还受疫情影响开不了。我对趋势的判断错了,去年6月我进一步做出扩店的计划,现在看确实是盲目自信。”

2020年海底捞新增门店数达544家,平均每天新增1.5家海底捞门店,创下历史新高。截至2020年底,海底捞全球门店总数达到1298家。截至2021年上半年,海底捞门店数量到了1597家的高位。

极速的扩张与疫情的反复,海底捞注定要为自身的盲目扩张买单。就像张勇昔日所说,“餐饮行业是传统行业,有边界,不像互联网企业业务范围越大,成本越低。我们餐饮企业开两家店赚钱,开三家店可能就赔钱,开店多了能增收就不错了,更可能连增收都没有。”

据了解,海底捞开业前餐厅成本,包括员工薪金、咨询服务匪、员工迁移开支、租金及杂项行政开支。亚洲每家餐厅开业前成本在17万美元至40万美元之间,每家餐厅资本开支约140万美元到300万美元之间。其他国家可能更高。一般新餐厅6个月内取得盈亏平衡。

门店数量的快速增长一边带来营业收入增长的同时也带来更多的成本和单店平均营业收入的下滑。

特海国际拆分后的第一步也是动态调整餐厅扩张计划。2021年海特国际开始优先优化现有餐厅的表现,并减慢新餐厅开业的数量及广度。其新开的餐厅数量由2020年的36家减少至2021年的22家。而在2022年第一季度,仅开设了3家新餐厅。

这一动作背后就是“我们预计新餐厅占餐厅总数的比例下降将对我们的盈利能力有正面影响”。

除此外,火锅行业是一个竞争激烈、分散的市场。进入门槛低、产品同质化等现象严重。相关数据显示,火锅餐厅市场CR5(前五名品牌市场占有率)仅为5.5%,其中海底捞占2.2%,呷哺呷哺仅占0.8%。

目前,整个火锅业正在向细分领域过渡,潮汕牛肉火锅、椰子鸡火锅、巴奴毛肚火锅、谭鸭血的鸭血火锅都在更为细分的领域蚕食市场份额。火锅行业也一直因为难以规模化等因素而战况激烈。

不合时宜的逆势扩店、年轻火锅品牌的蚕食分化,加之随着体量增大致使海底捞整体运营能更加庞大复杂,海底捞发展的瓶颈已经愈加显现。

在这种情况下,拆分海外业务,对海底捞来说或许是不得不走的一步棋。在拆分公告中,海底捞表示, 建议分拆将加强保留集团及分拆集团的营运管理能力,其各自的管理团队可以更高效及有效地专注于各自的业务,并提高两者为各自业务发展招募、激励及留住重要管理人员的能力,以及迅速而有效地抓住可能出现的任何商机,从而进行各自的扩展,提升其经营及财务表现,以为保留集团及分拆集团的股东提供更佳回报为目标。

拆分的初衷是美好的,更好的分配资源、释放业务价值并实现集团的投资价值。海外业务的拆分是否能够实现海底捞的投资价值暂且不论,但一定能让海底捞在市场拼杀中轻盈上阵。

(本文首发钛媒体APP,作者|杨秀娟,编辑|天鹏)

评论