2021年中国碳酸饮料产业全景图谱

曾经风靡全球的碳酸饮料,在消费升级、健康观念意识越来越强以及被贴上“不健康”标签的背景下,市场每况愈下,碳酸饮料“双雄”业绩惨淡。由于过量的糖分摄会导致健康问题,全球已经有数十个国家和地区实施“糖税”。在此推动下,碳酸饮料厂商开始争夺无糖市场。

碳酸饮料类产品是在一定条件下充入二氧化碳气的饮料,其添加有能产生泡沫和刺激味道的二氧化碳,喝下之后产生一种令人愉快的味道,在20世纪曾经风靡全球。

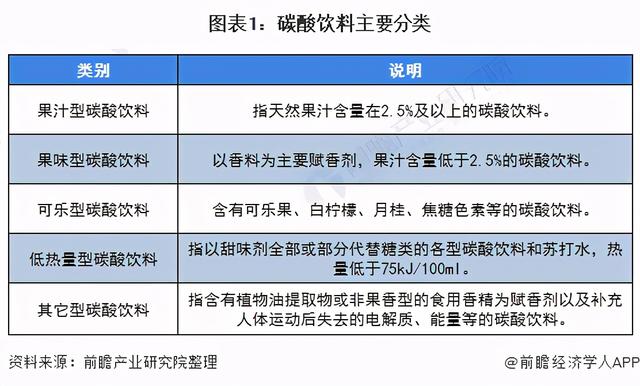

碳酸饮料可分为果汁型、果味型、可乐型、低热量型、其他型等,常见有可乐、雪碧、芬达、七喜、美年达等。其中果汁型碳酸饮料指含有2.5%及以上的天然果汁;果味型碳酸饮料指以香料为主要赋香剂,果汁含量低于2.5%;可乐型碳酸饮料指含有可乐果、白柠檬、月桂、焦糖色素;低热量型指以甜味剂全部或部分代替糖类的各型碳酸饮料和苏打水;其它型碳酸饮料:乳蛋白碳酸饮料、冰淇淋汽水等。

产业链解析

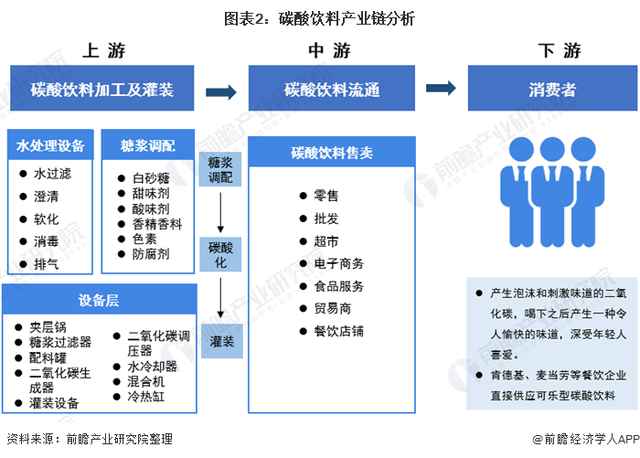

碳酸饮料产业链上游为碳酸饮料加工及灌装层。按照生产加工方法的不同,碳酸饮料的生产流程分为“一次灌装法”和“二次灌装法”,所需要的设备有糖浆调配设备、碳酸化设备、洗瓶设备、灌装设备等。中游为碳酸饮料的流通,碳酸饮料主要出现在超市、商场、电子商务等场景售卖,肯德基、麦当劳等餐饮企业直接供应。下游则为碳酸饮料消费者。

上游:生产设备向高速、多用、高精度方向发展

碳酸饮料生产线由自动冲瓶机、常压灌装机、自动封口机、输送系统组合而成整条生产线呈直线型,是分体的流水线,目前整个碳酸饮料加工设备的市场规模约为70亿美元。从生产商来看,碳酸饮料生产设备技术水平较高的国家有德国、美国、意大利和瑞典等,主要厂商有利乐拉伐(瑞士)、GEA Group Aktiengesellschaft(德国)、阿法拉伐(瑞典)、克朗斯(德国)、斯必克流体(美国)、KHS(德国)等。亚洲的日本虽起步比较晚,却发展很快,在国际市场也占有一定地位。

为了适应饮料工业大生产,以获取最佳经济效益的需要,饮料设备越来越趋向于高速度、高精度及大型化。如碳酸饮料生产线设备的灌装速度最高可达2000罐/min,非碳酸饮料设备的灌装阀头数有50-100头,灌装速度最高可达1500罐/min。近年来,随着碳酸饮料市场的不断发展,中国成为碳酸饮料加工设备的重要购买商。拜师、可口可乐等饮料巨头近年将亚洲国家作为开发重点,投入巨资拓张市场。

中游:被贴上“不健康”标签 市场整体较为低迷

碳酸饮料“失宠”

曾经风靡全球的碳酸饮料,在居民健康意识不断提高以及碳酸饮料替代品日益更新的情况下,市场日渐低迷,在消费者心中逐渐失宠。根据Euromonitor的统计数据显示,2019年碳酸饮料在软饮料行业中市场份额从曾经的前三下滑至第四位,占比为14.94%。

市场整体走低

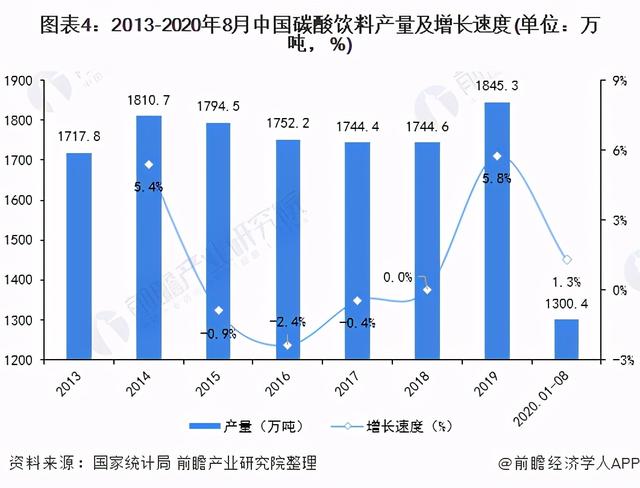

当下消费者口味不断变化,碳酸饮料市场低迷。2013-2019年,我国碳酸饮料产量整体呈波动态势,2015-2017年连续下滑,2018年与上年基本持平,为1744.6万吨;2019-2020年产量开始上升,2019年为1845.3万吨,同比增长5.8%;2020年1-8月为1300.4万吨,同比增长1.3%。

同时,我国碳酸饮料的市场规模整体下滑,2013年约为782亿元,期间历经增长再下降,至2019年约为864亿元,2013-2019年的年均复合增长率为-1.65%。此外,从全球市场也可看出,2014-2019年全球碳酸饮料复合增速为-0.8%。值得注意的是,尽管前两年我国碳酸饮料市场出现较大的滑坡,但在2019年市场有所恢复,消费者对碳酸饮料仍然存在刚需。

下游:销售渠道越来越多元化

目前,中国软饮料的分销渠道主要包括传统渠道(批发市场、农贸市场等)、现代渠道(大卖场、综合超市、连锁便利店等)、餐饮渠道、电商渠道以及其他渠道。2014-2019年,中国软饮料市场中传统渠道占比由49.4%降至44.0%,其他的渠道占比都有所增加,其中现代渠道从20.4%增加至22.3%,电商渠道从4.5%增加至6.1%。未来,中国软饮料的销售渠道将会越来越多元化,如便利店、电商平台、自动贩卖机等,以此增加消费者购买产品的便利性,从而提高产品的消费频率。

“甜蜜的负担” 糖税”之下市场存在诸多不确定性

少/减糖已成为全世界人民关注的话题,根据Canadean数据调查显示,全球有51%的消费者认为糖对身体健康有消极影响。2019年国务院印发《国务院关于实施健康中国行动的意见》,鼓励全社会参与减盐、减油、减糖,研究完善盐、油、糖包装标准。世卫组织认为过量食糖是导致肥胖、糖尿病等生活方式疾病流行的原因之一,按照世卫组织2019年7月公布的标准,成年人每日标准糖分摄入量为25克,而市场上的主流碳酸饮料,1罐含糖量超过了25克。

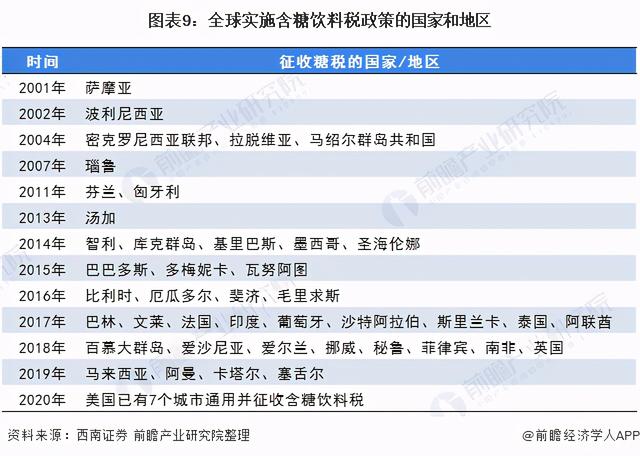

近年来,世界各国近年纷纷尝试推行少糖政策,新加坡是首个禁止高糖广告的国家。而对糖的特意征税,很多国家早已推行,英国、法国、挪威、墨西哥等许多国家和美国的部分城市,都有专门的“糖税”。英国在2018年公布的糖税税率显示,含糖量超过5 g/100 mL的汽水收取每升约1.6元人民币,若超过8g/100 mL则收取每升约2.1元人民币。中国目前还没有糖税的收取,但是根据各个国家的趋势,以及糖税对于民众医疗健康的帮助,也不排除立法收税的可能性,这给碳酸饮料市场带来了更多的不确定性。

双雄持续霸占碳酸饮料市场

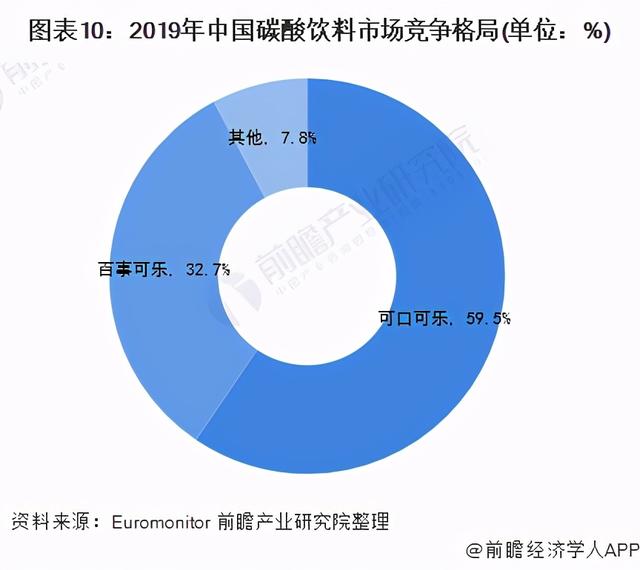

我国碳酸饮料工业起步较晚,20世纪初,随着帝国主义入侵,汽水设备和生产技术进入我国,1927年可口可乐公司在上海及天津设厂生产,打开了中国碳酸饮料的市场。随后,百事可乐加入竞争,至今,碳酸饮料市场仍然是可口可乐和百事可乐的天下。2019年,可口可乐占据着59.5%的市场份额,百事可乐占32.7%的市场份额。可口可乐受益于广泛的消费者基础,以及丰富的产品线,依靠可乐和雪碧两款霸主级产品在碳酸饮料行业的根基难以撼动。

可口可乐公司成立于1886年,比百事可乐早了十几年。其于1927年进入中国市场,1949年之后退出了中国市场;1978年,可口可乐与中粮集团达成了合作,再一次进入中国市场。目前,可口可乐在中国的业务主要由中粮可口可乐和太古可口可乐负责,旗下碳酸饮料产品主要有可口可乐、雪碧、芬达、健怡可口可乐、醒目等。百事可乐公司则成立于1903年,1981年与中国政府签约并在深圳兴建百事可乐灌装厂,正式进入中国市场。2011年康师傅收购百事可乐在中国的饮料业务。百事旗下的碳酸饮料产品主要有百事可乐、美年达、七喜、激浪等。

可口可乐VS百事可乐:发展侧重点不同

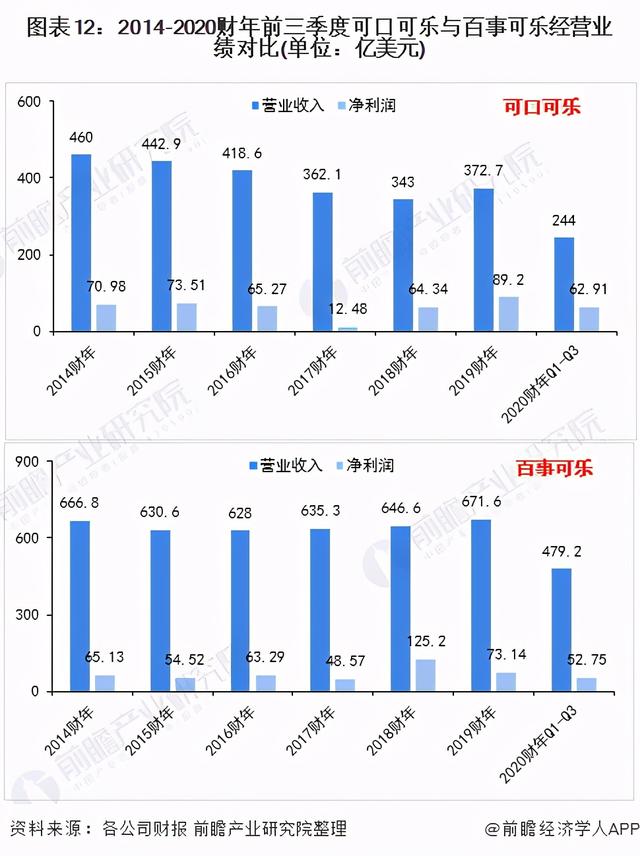

近年来,可口可乐公司和百事可乐公司的经营业绩均呈波动下滑态势,很大一部分原因是因为碳酸饮料的衰落。在美国,整个碳酸饮料最早下滑的情况出现在1998年,自2005年起至今,连续多年呈现持续下滑趋势。而对于中国市场来说,碳酸饮料的持续下滑始于2000年。而2019年,两大公司的经营业绩开始回升,究其原因,除了公司自身的转型探索外,还得益于目前的消费环境,不断崛起的年轻消费群体对可乐产品有执念。

具体来看,在营业收入层面,百事可乐大幅领先,2019财年实现营业收入671.6亿美元,同比增长4%;同期可口可乐营收372.7亿美元,同比增长9%。但是,可口可乐在净利润方面表现较为亮眼。2019财年,可口可乐净利润为89.2亿美元,同比增长39%;百事可乐净利润为73.14亿美元,同比下滑42%。

从整体发展来看,可口可乐盈利能力略微高于百事可乐。2015-2020财年前三季度,可口可乐公司的销售利润率除2018年低于百事可乐外,其余年份均高于百事可乐,2019财年和2020财年前三季度甚至是百事可乐公司的两倍。

值得注意的是,在两大公司的营收继续增长的情况下,百事可乐的净利润却出现了近40%的下滑。对此,快消行业专家表示,这是由于两大可乐企业发展的侧重点不同所导致的。可口可乐的产品创新能力较强,其净利润的增长很大程度上归功于饮料新品的拉动;而百事可乐目前的定位是食品饮料企业,其食品业务将会与相关的国际大型企业、区域龙头企业竞争,需要投入大量的营销、人员等费用,这无疑拉低了企业的净利润水平。

2020年碳酸饮料市场出现转机

2020年以来,新冠肺炎疫情的蔓延对整个饮料行业造成了巨大的冲击。根据尼尔森数据显示,2020年上半年,饮料行业整体销量同比衰退7.5%,销售额同比衰退9.0%。不过,一直被唱衰的碳酸饮料却成为了2020年上半年饮料行业的最大赢家。2020年上半年,中粮可乐的汽水品类收入73.82亿元,同比增长3.4%;此外,太古可乐在中国内地的汽水业务增长4%。康师傅碳酸饮料及其他业务(主要是百事可乐在中国的业务)营收67.05亿,同比增长8.20%。而可口可乐负责人表示,得益于碳酸饮料品类的增长推动,中国正重回强劲增长的轨道。

寻求发展新方向 逐鹿无糖饮料市场

在全民健康时代,果汁、粗粮饮品、醋饮料等主打“健康概念”的产品成为饮料市场新宠,而糖税的征收也使得碳酸饮料供应商们将原先的无糖汽水系列摆上货架。作为饮料界的两大巨头,可口可乐和百事可乐在无糖碳酸饮料领域一直处于标杆地位。在“无糖经济”的风口下,两家企业也在加紧布局无糖碳酸饮料市场。

可口可乐的主力无糖碳酸饮料品牌,包括零糖雪碧、零糖可乐、零糖芬达、可乐纤维+,雪碧纤维+以及无糖气泡水品牌怡泉(Schweppes)。百事可乐则主要包括无糖七喜、轻怡百事、极度百事(Pepsi Max)、无糖激浪(Mountain dew)、新无糖气泡品牌Bubly以及无糖果汁汽水Izze。在传统碳酸饮料受到各种更注重健康的消费趋势的挑战之下,无糖和跨界混合或将成为未来发展趋势。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动,10000+行业报告免费阅读。

评论