机构:10大芯片代工厂营收创纪录,高通向中芯国际大幅加单

【文/观察者网 吕栋 编辑/周远方】6月2日,专业市场分析机构“TrendForce集邦咨询”向观察者网提供的一份研究报告显示,受益于多项终端应用需求上涨,各种零部件备货强劲,全球晶圆代工产能自2020年起便供不应求,各厂纷纷调涨晶圆售价及调整产品组合以确保利润水平。

报告指出,尽管整体产业历经2020年第四季度的高基础、突发性停电意外等外部因素影响,2021年第一季度前十大晶圆代工厂商总产值仍再次创下单季历史新高,达227.5亿美元(约合人民币1452亿元),环比增长1%。

观察者网注意到,一季度,前十大晶圆代工厂占据96%的份额,市场呈高度集中态势。中国大陆厂商中,中芯国际营收环比增长12%,占据5%的市场份额。报告认为,该公司营收主要动能来自高通、芯源(MPS)等美企大幅投产电源管理芯片;华虹半导体(HHGrace)、上海华力(HLMC)合计占据2%的市场份额。

其余厂商中,中国台湾的台积电(TSMC)、联电(UMC)、力积电(PSMC)、世界先进(VIS)一季度共计占据65%的市场份额,韩国三星电子(Samsung)占据17%的市场份额,美国格罗方德(Globalfoundries)占据5%的市场份额,以色列高塔半导体(Tower)占据1%的市场份额。

需要注意的是,当下半导体短缺推动各国进行新一轮大规模投资,随着台积电、三星、英特尔等相继宣布扩产,芯片产能可能过剩成为繁荣下的隐忧。

数据来源:集邦咨询

高通向中芯国际大幅投产

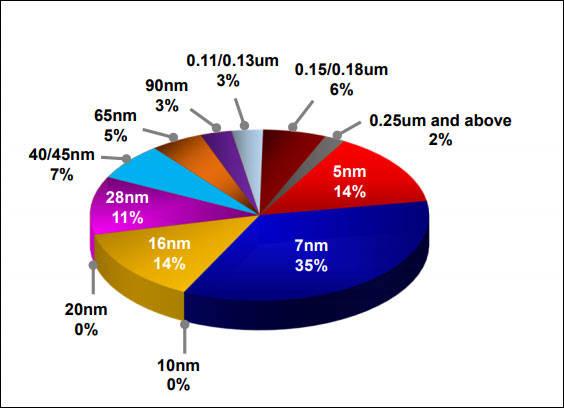

作为全球晶圆代工龙头,台积电一季度营收以129亿美元(约合人民币823亿元)位居全球第一,环比增长2%,市场份额高达55%。集邦咨询认为,台积电主要营收贡献来自7nm(占比35%),该制程在超威(AMD)、联发科(MediaTek)及高通(Qualcomm)订单持续加单下稳定成长,营收环比增长23%;16/12nm则受惠于联发科5G射频芯片及比特大陆(Bitmain)矿机芯片需求强劲,营收环比增长近10%;而最受市场关注的5nm,受到最大客户苹果(Apple)生产进入淡季的影响,营收占比环比下滑6个百分点。

台积电2021年一季度各制程营收占比 数据来源:一季度财报

在晶圆代工领域,三星一直在加大投入,希望能追上台积电甚至实现超越,但目前二者市场占比差距仍大。今年2月,三星在美国德州奥斯汀Line S2产线受暴风雪袭击而断电停工,直到4月初才全数恢复生产,暂停投片将近一个月。这也使其成为一季度少数营收衰退的晶圆代工厂之一,期内营收为41.1亿美元(约合人民币262.2亿元),环比减少2%,市场份额为17%。

而市场份额排名第三的台湾联电,则在电源管理芯片(PMIC)、触控与显示驱动集成芯片(TDDI)、OLED显示面板驱动芯片(DDI)、CMOS图像传感器(CIS)及WiFi SoC等多项产品需求驱动下,除了产能利用率维持满载,出货动能也十分强劲。该公司在产能供不应求的情况下调涨价格,带动第一季营收至16.8亿美元(约合人民币107.2亿元),环比增长5%,市场份额为7%。一季度财报显示,联电的制程销售主要集中在22nm-90nm,营收占比达66%。

联电2021年一季度各制程营收占比 数据来源:一季度财报

第四大晶圆代工厂格罗方德,拆分于AMD的晶圆制造部门,后来AMD接受阿布扎比主权财富基金收购,出售晶圆制造部门成立格罗方德,目前AMD股份已经全部退出,格芯成为阿联酋资本100%控股的公司,但格罗方德生产基地主要还在美国。受其出售新加坡8英寸晶圆厂Fab3E给世界先进(VIS)影响,导致格罗方德成为第一季度少数营收衰退的晶圆代工厂之二,期内营收达13亿美元(约合人民币83亿元),环比减少16%,市场份额为5%。

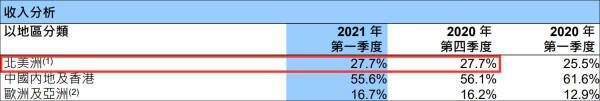

中芯国际是中国大陆规模最大、技术最先进的晶圆代工厂,该公司一季度营收达11亿美元(约合人民币70.2亿元),环比增长12%。集邦咨询指出,中芯国际营收主要动能来自高通、美国芯源公司(MPS)大幅投产0.15/0.18um电源管理芯片,以及40nm射频、微控制器、WiFi的强劲需求,此外40/28nm HV制程显示驱动芯片产品投片亦有显著的提升。报告提到,中芯去年在被列入美国实体清单前,已备有相当高的零部件及原物料库存,故目前各项营运皆正常运作。

中芯国际2021年一季度各制程营收占比

中芯国际2021年一季度不同地区营收占比

位列第6-8名的分别是中国台湾的力积电、以色列的高塔半导体、中国台湾的世界先进。报告指出,力积电受惠于12英寸厂包括Specialty DRAM、DDI、CIS及PMIC产品投片,加上平均销售单价上涨,第一季首度超越高塔半导体,营收达3.9亿美元,14%;高塔半导体第一季营收约略持平去年第四季,达3.5亿美元,环比增长1%,主要动能来自RF SOI及工业用、车载相关电源管理芯片等稳定贡献;世界先进则持续受惠于大尺寸DDI、PMIC、及车用芯片,加上平均销售单价上涨,第一季营收达3.3亿美元、环比增长7%。

报告截图

华虹半导体和上海华力排在第9和第10名,二者与中芯国际总部均在上海。报告显示,华虹半导体第一季营收达3亿美元,环比增长9%,主要受惠于NOR Flash、CIS、MCU与IGBT等客户需求旺盛,8英寸厂产能全数维持满载且需求稳定,而无锡12英寸厂在Specialty IC各产品平台顺利量产下,产能利用率正迅速攀升,扩产计划亦优于预期;上海华力第一季营收近3亿美元,季减2%,主要营收贡献仍来自于65/55nm,目前正积极开发的14nm仍在验证导入阶段,尚未贡献营收。

报告特别提到,华虹半导体与上海华力同属上海华虹集团(Hua Hong Group),若合并计算,华虹集团第一季总营收将达6亿美元,位居第六名;而第十名则由东部高科(DBHitek)递补,其持续受惠于8英寸PMIC、MEMS、CIS的稳定需求,平均销售单价亦有小幅提升,第一季营收达2.2亿美元,环比增长7%。但目前东部高科产能利用率已满载且无扩产计划,因此未来营收增长仅依赖平均销售单价的提升,整体增长幅度相对受限。

TrendForce集邦咨询认为,第二季晶圆代工仍将处于供不应求态势,平均销售单价亦持续上扬,有望推升第二季各大厂商营收表现。原因是,在上半年并没有明显的产能扩充下,各项零部件拉货动能依然强劲,各厂产能利用率普遍维持满载。而各国政府介入车用芯片生产排程,恐将扩大产能排挤效应。总而言之,第二季前十大晶圆代工业者总产值有望再次创单季新高,环比增长1-3%。

中国大陆重要的芯片设计公司 东方证券2020年10月研报截图

半导体投资热潮恐致产能过剩

5月24日,调研机构Strategy Analytics发布的研究报告《半导体短缺刺激全球和国家投资计划》指出,半导体短缺推动了各国为实现自给自足而进行的新一轮大规模投资。报告提到,汽车等细分市场的需求早于预期复苏、疫情驱动的需求、晶圆代工厂产能投资不足、库存不足、双重订单和自然灾害等一系列因素的共同作用导致了半导体短缺,促使许多国家展开大规模投资竞赛,以确保供应。

Strategy Analytics射频&无线元件服务总监兼报告作者Christopher Taylor评论道:“半导体短缺已经推动包括美国、中国、欧洲、韩国和中国台湾在内的国家和地区为半导体制造业提供政府激励和直接投资。培育自己的半导体生态系统,以确保供应不受意外贸易中断的影响,符合各国和地区的利益。该机构还呼吁中美两国进行真诚的谈判,以解决分歧并最大程度的减少对全球半导体供应链的破坏。

报告截图

Strategy Analytics手机元件技术服务副总监兼报告作者之一Sravan Kundojjala补充说:“虽然解决半导体制造业短缺地域多样性问题很重要,但各国必须使其投资合理化,以满足国内半导体行业的需求。该机构在报告中提出了一些具体建议,但总的来说,各国需要从成本效益和现实结果的角度出发(而不是为了不切实际的目标),从而找出如何最好地针对政府对半导体的投资和激励措施。”

事实上,随着台积电、三星、英特尔等相继宣布扩产,关于芯片将产能过剩的担忧很早就已经出现。今年3月,路透社报道指出,全球各国政府都在资助半导体工厂建设,因芯片短缺困扰着汽车和电子产业,也凸显出全球对中国台湾地区关键供应的高度依赖。但除了必须采取行动实现供应多元化的共识外,策略分歧却开始浮现,而且有人担心各国政府无节制支出,可能刺激这个高度周期性的行业出现产能过剩。

该报道称,美国、欧盟和日本政府都在考虑对先进的晶圆厂或芯片制造厂投资数百亿美元,因为他们对超过三分之二的先进计算芯片都是在中国台湾生产愈发感到不安。“现在的局面是,每个国家都想建立自己的芯片厂,”VLSI Research首席执行官Dan Hutcheson告诉路透社。“我们正在从这种全球相互联系的状态向到处是垂直孤岛的方向转变。”

本文系观察者网独家稿件,未经授权,不得转载。

评论