新加坡金融市场国际化经验分析

A自由开放的金融环境

国际金融中心建立

新加坡扼守太平洋与印度洋交通要道,战略位置十分重要。1965年新加坡独立,适逢美国为缓和国际收支逆差,准备在亚洲设立离岸金融市场,新加坡政府抓住时机,及时取消外币利息税,大力鼓励外资金融机构进入新加坡金融市场。20世纪80年代以来, 新加坡又进一步放宽了对外资持有银行股份的限制,大量外资金融机构争相进入,各类金融工具在新加坡金融市场不断创新并得到广泛使用。新加坡的货币市场、证券市场、外汇市场、离岸金融市场和金融衍生品交易市场等迅速发展,新加坡成为亚太地区的国际金融中心。

新加坡作为全球金融、贸易、运输和商业的重要枢纽,其地位得到国际上的认可,一项由Lang LaSalle在2015年所做的研究报告把新加坡评为“最具全球化的贸易城市”第三名,仅次于纽约和伦敦。世界银行将新加坡列为全球最容易做生意的地方。目前,新加坡是世界第三大石油炼制和贸易中心、第四大金融中心、第三大外汇交易中心,也是近几十年来最繁忙的航运港口之一。

衍生品市场发达

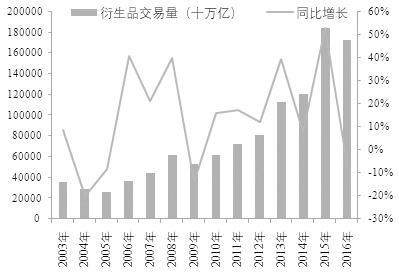

随着海外资本和投资者队伍的扩大,国际化的交易所、清算所等基础设施也在新加坡建立起来。受益于得天独厚的贸易中转位置、自由开放的金融环境、便利优越的金融政策,新加坡的衍生品交易在世界也居前列。根据FIA(美国期货业协会)统计的数据,目前新加坡能交易衍生品的市场有新加坡交易所(SGX)和ICE新加坡期货交易所(ICE Futures Singapore)。2016年上述两家交易所共交易衍生品合约1724215850亿张,较2009增长2.25倍左右。

图为新加坡衍生品交易量

SGX是新加坡证券交易所(SES)和新加坡国际金融期货交易所(SIMEX)于1999年12月1日合并组成的控股公司,并在2000年11月23日通过公开募股和私募配售方式上市。SGX是一家综合性的交易所,也是亚太地区首家集证券和金融衍生品交易于一体的股份制交易所。目前,在SGX上市交易的主要大宗商品种类有铁矿石、热扎卷板、橡胶、运费、煤炭、石油、化工、贵金属、天然气、电力等。除此之外,在SGX上市的金融衍生品种包括股指期货期权、利率期货、外汇期货及OTC合约、股息指数期货。

表为新加坡交易所主要衍生品种

值得一提的是,SGX上市的股指期货多为境外指数品种,比较著名的有日经225指数期货期权、MSCI中国台湾指数期货和期权、MSCI印度尼西亚指数期货、 MSCI马来西亚指数期货、MSCI菲律宾指数期货。2006年9月,SGX推出了富时A50指数期货,富时A50指数是由新华富时指数有限公司推出的实时可交易指数,以美元进行交易结算。

2008年7月9日,新加坡贸易交易所(Singapore Mercantile Exchange)宣布成立,成为新加坡重要的国际商品衍生工具交易场所之一。新加坡贸易交易所是亚洲第一个提供单一平台买卖多种产品的国际商品交易所,它提供了多种商品的期货以及期权的交易平台,包括贵金属、基本金属、能源、农产品、货币、碳排放额度以及商品指数等。2014年,新加坡商贸交易所被ICE收购,更名为ICE新加坡期货交易所。在新加坡稳健的监管和法律架构治理下,ICE新加坡期货交易所提供多种金融和商品衍生品的对冲机会,让市场参与者通过一个受监管的透明市场来管理风险。

B便利优越的金融政策

新加坡的金融市场具有高度开放、监管高效、体制透明、税收优惠等显著优势,因此期货公司在新加坡市场设立分公司或者分支机构时面临政策上的阻力和风险都比较小。

宽松的准入政策

在新加坡设立公司的手续和过程都较为简单、便捷。公司名称选择自由,提交资料不需要经过政府繁杂的审核,有效地缩短了新加坡公司注册所需要的时间。注册资本方面,新加坡公司的成立对注册资本的货币类型和缴足时间都没有严格的规定。注册资本可以为新币,也可以为其他常用货币,注册资本的缴足也没有严格的时间期限。

新加坡的金融管理局对金融企业的设立也采取比较宽松的准入政策,为适应金融混业经营的需要,其在资本市场发放通用牌照(Capital Market Service License),机构可以同时进行券商、基金、期货、REITs管理等业务而无需单独报批。 过去10年间,申请此类牌照的金融机构增长最快,从2003年的166家增长到2012年的250家。

此外,为了吸引更多的资本进入,新加坡政府在研发、贸易、企业扩展等方面制订了系列优惠或奖励措施,如新企业发展计划、企业家投资奖励计划、全球贸易商计划、地区总部奖等。

优惠的税收政策

为了吸引资本和境外投资,新加坡采取了十分宽松的税收政策。一是新加坡与包括中国在内的50多个国家签订了豁免双重征税协定,境外资本在新加坡投资能够避免双重征税。二是新加坡是属地征税国家,也就是说新加坡公司在境外运营业务时,境外业务的收入无需向新加坡监管当局纳税。三是新加坡对内外企业实行统一的企业所得税率。目前净利润在30万新币(含)以下的新加坡企业适用8.5%的企业所得税,净利润超过30万新币的企业适用17%的企业所得税,远低于我国现行20%—25%的企业所得税率。四是新加坡在企业注册成立时,不征收印花税,公司运营过程中的资本利得也不用征税。此外,在政府金融激励计划(Financial Sector Incentive Scheme)中,对境外基金设立的新加坡分支机构提供税收优惠。受新加坡监管机构认可的单位信托基金(Unit Trust)仅需缴纳少量特定的收入税,而离岸基金享受免税优惠,并对基金经理提供10%的税收减免。同时,新加坡的金融发展基金(Financial Sector Development Fund)还向基金经理提供专业培训方面的资金支持。

开放的金融政策

境外资本在新加坡设立公司,必然涉及资本的输入输出、币种的转换等。相对于其他国家对企业利润的输出和汇率的管制,新加坡在外汇及从当地遣返公司资本和利润上没有管制,因此企业在新加坡设立公司面临管制上的风险比较低,且自由度高的市场更具有深度和广度,企业在资本市场上更容易获得和筹集资金。

2015年,SGX与中国银行和中银国际签署合作框架,进一步加强人民币合作,推动有助于中新金融市场合作项目的发展。2017年6月,新加坡金融管理局发布公开意见征询书,计划通过放宽某些条例,例如持有执照的基金经理从业者即使没有五年的业务记录,也可向散户提供智能投资顾问服务,但必须要满足几个条件,包括只提供简单的产品多元化组合(挂牌基金和股票)、主要管理层人员拥有丰富的基金管理和科技经验、运作一年内对智能投资顾问业务进行独立的审计。该项举措的主要意义在于鼓励更多的金融从业者为投资者提供智能投资顾问服务。

本文源自期货日报

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

评论