坐拥中美两国小家电龙头,市值却和子公司不相上下,它被低估了?

2020年8月10日,JS环球生活(01691.HK)在港交所发布盈喜公告:上半年综合盈利预期将大幅增加至不少于1亿美元,同比增幅不低于356.60%。股价在盈喜发布当天大幅上涨27.36%。截至发布,股价从曾经到3.6港元攀升到12.0港元。

不仅仅股价上涨势头高昂,它还拥有美国小家电巨头Sharkninja100%的股权,且该子公司毛利率高达到51.1%。但目前公司市值却依然和子公司九阳股份的市值不相上下。难道,JS环球生活真的只能值300多亿吗?

这篇文章,将带领大家解读为什么身为母公司,JS环球市值会这么低?以及JS环球生活还有没有成长的空间?

九阳(J)+ Sharkninja(S)的未来,一起共同关注。"

一、JS环球生活:何方神圣

九阳股份(002242.SZ)是过去2年,A股市场里少数持续上升的牛股之一,也是众多投资者眼中的优质公司。然而,许多投资者并不知道在九阳背后还有一家母公司,叫做JS环球生活(01691.HK)。

为什么此前并没有听说过JS环球生活这家公司?实际上,它虽然是九阳的母公司,但却是九阳股份的后辈。

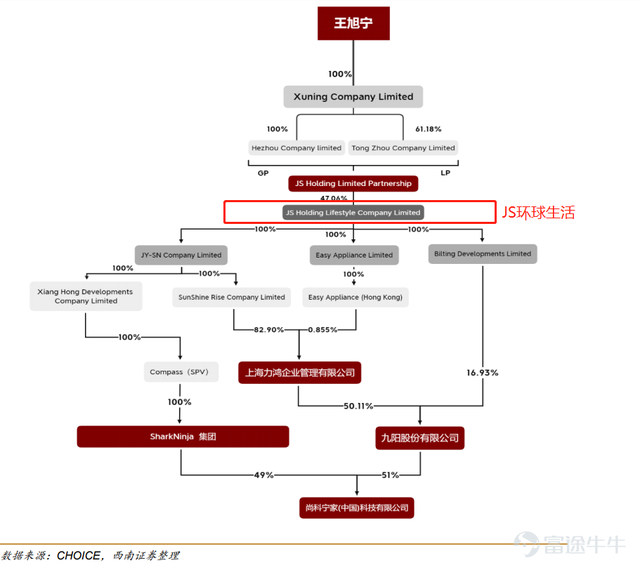

九阳股份的历史可以从1994年,公司创始人王旭宁正式启动全自动豆浆机研发开始。在成功占领豆浆机小家电市场后,九阳股份于2008年在深圳证券交易所上市。2017年,公司决定扩展海外业务,贷款收购美国小家电领头羊之一SharkNinja的股权。最终,JS环球生活控股59%的九阳和100%的Sharkninja合并于2019年12月在港交所上市。

身为九阳和Sharkninja的控股母公司,JS(九阳 + SharkNinja = JS)环球生活实际上是中美两国小家电的背后棋手。

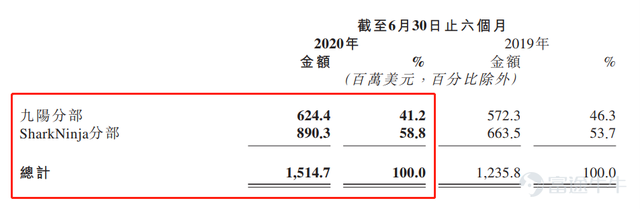

1)九阳股份:九阳是中国第三大小家电企业,其中破壁机、食物料理机排名市场份额第一。2020年上半年,九阳分布收入6.24亿美元,约占母公司总收入的41.2%,同比上升约9.1%。

2)Shark & Ninja: Shark专注于清洁家电,而Ninja专注于厨房家电。该品牌是美国第二大小家电企业,其中吸尘器排名市场份额第一名,扫地机器人、蒸汽拖把、多功能烹饪煲排名市场第二名。竞争者有广为人知的戴森,iRobot等等。

根据公司上半年财报,Sharkninja为JS环球生活贡献8.90亿美金的收入,约占收入58.8%,同比收入上升34.2%;公司总收入达到15.15亿美金,约合人民币104.29亿人民币。

资料来源:公司年报、富途研究

明明是九阳是子公司,JS环球生活是母公司,为什么JS环球的市值和九阳市值差异不大呢?结论放在前面:Sharkninja身为美国小家电龙头之一肯定有它的价值,所以JS环球生活的价值是被低估的。

这个拥有中、美两国小家电龙头的公司,是否有投资机会呢?

二、市值不高的原因1)资产结构不同,导致估值差异

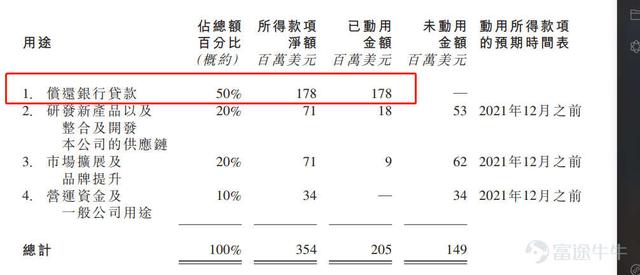

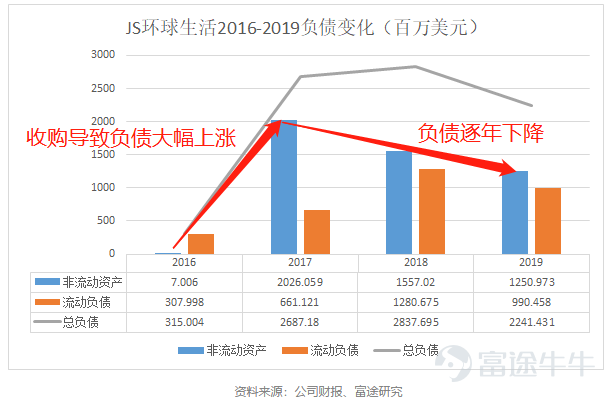

回溯历史,2017年,九阳持股投资以16.08亿美金的价格购买了美国Compass(SharkNinja),其中债务收购融资占比达到了7.42亿美元。根据最新数据显示,JS环球生活欠有11.70亿美金的未偿还银行借贷,其中就与2017年的收购案相关。

九阳身为子公司并没有背负关于收购SharkNinja所产生的负债,所以无债一身轻。而JS环球就经历了超高杠杆的噩梦,从而不得不通过债务再融资去降低杠杆压力。

上图所示,公司用了公开募集的50%款项去偿还银行贷款,以减轻公司目前的资产状况。现在JS环球生活的资产负债比率是62.66%,尽管相比上市前86.43%减少了23.77%,但是依然高于九阳的47.55%左右的负债比率。而且公司的整体负债额变动不大,主要原因

通俗的说,当企业资产负债率越高时,企业的杠杆就会越高,企业需要更加关注现金流的支出和储备以防杠杆断裂。JS环球目前每年利息支出达到了7884万美元,约5亿人民币。将潜在的违约风险考虑进计算后,市场给予公司的市值也会变得相应保守。

未来看,承接着子公司的优质现金流,以及公司管理层规划的债券再融资计划,JS环球生活的负债压力可以逐步缓解。

2)控股母公司,企业价值被打折

JS环球生活是一家比较复杂的母公司:JS环球目前间接控股九阳股份59%的股权,并不拥有所有权;直接和间接控股Sharkninja100%的股权,具备Sharkninija的所有权。

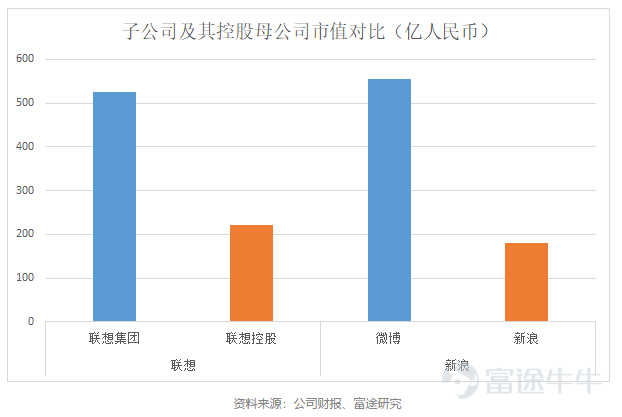

因此在九阳方面,由于JS环球并不完全拥有九阳,这一类控股型母公司是不受资本待见的。在二级市场中,控股母公司的股价基本都会被打折,这类型的关系包括了联想集团和联想控股,微博和新浪等等。

按照九阳的股权来计算,公司需要派发出41%来自九阳的税后利润给它的少数股东收益。导致JS环球生活的净利润不如九阳高,这些少数公司收益的派出导致JS环球的价值被腰斩。

总而言之,JS环球生活市值不及预期的原因有两点:

1)JS环球生活负债率较高,利息支出高,导致公司杠杆高,估值无法跟上。但是公司可以通过长期债券再融资,和获得子公司的优质现金流

2)JS环球生活59%控股九阳,导致子公司的利润需要被分发给九阳的少数股东,市场无法给予一个更高的市值。

九阳作为国内投资者熟悉的公司,自然而然地成为了JS环球生活的对比。但是实际上,SharkNinja才是未来可以支撑起JS环球生活的升值空间的要点。

三、真正驱动的马达

记忆回归到8月10号的盈喜,JS环球生活宣布2020年上半年利润大幅上涨356.6%,总额将超过1亿美金。而这个数额已经减去了给九阳股东的分红。除了利息支出被摊销之外,也表明JS环球生活的全资子公司SharkNinja增长势头十分喜人。

身为100%控股的子公司,SharkNinja才是真正能带领JS环球生活股价上涨的资产。就目前的剧本来看,2020年,SharkNinja的表现打开了母公司股价上涨的空间。

JS环球生活的上升空间会从以下两个趋势突破。

1)海外市场:线上+新品助力销量爆发

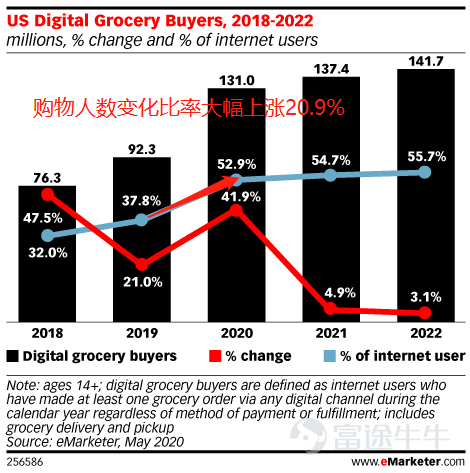

线上渠道一直是小家电的主要渠道。由于疫情的原因,2020年上半年欧美国家加大封锁力度,导致欧美民众的居家时间大幅增加。居家时间的增长,让消费者们开始注意起家居清洁用品及厨房用品。根据Emarketer统计,线上电商的发展在这3~4个月之间加速了3-4年的进程。

公司积极拓展线上销售战略。除了Sharkninja的官网之外,公司与Amazon、沃尔玛、塔吉特、Costco有线上渠道的深入合作关系,同时还可以利用顶级零售商的品牌知名度打造自身的品牌可信度。塔吉特、沃尔玛和Amazon都是在疫情中收益最大的线上零售企业,保障了SharkNinja的线上曝光度。这次线上渠道的拓展,大概率是2020年上半年营收爆发的主要原因。

不得不提的是,Sharkninja一直是美国的知名国民品牌。在被JS环球生活收购之前,Sharkninja就曾投入大量广告费用,将Shark吸尘器从市占率1%拉到今天的36.4%,成为美国市占率第一的吸尘器企业。Sharkninja的广告投放量还影响了sharkninja的创始人。Sharkninja的CEOMark Rosenzweig被美国网友放到放到美国豆瓣上,整理出了他曾经上过的电视广告节目,戏称其为老板界中的电影明星。

Sharkninja创始人Mark Rosenzweig正在展示公司产品

除了本身就稳固的吸尘器盘,SharkNinja也同样研发出许多高人气家电。

2019年,Shark推出智能化扫地机器人,可以自动充电、规划扫地路线等等,美国市场反应强烈,预期年增长率会高达19.8%;而ninja这边推出了FOODi系列产品,相比2018年,ninja烹饪电器的销售额增长了2.40亿美金,达到了219.5%的增长速度。

整个海外市场增速是很可观的,截至2020年上半年,北美地区收入同比增长31.4%,其中的主要功劳就是ninja等烹饪家电的深入人心;欧洲市场的增速则达到了56.5%,主要由于sharkninja之前在欧洲市场渗透率较低。下一阶段公司预期会入驻如德国和法国市场,逐步提升在欧洲地区知名度和渗透率。

总而言之,Sharkninja不仅仅拥有庞大的吸尘器基本盘,还有通过线上渠道的扩张和新品的高速增长,保持了自身在海外市场的竞争优势。而这些优势,最终都会回归到JS环球生活的价值上。

2)大陆市场:低渗透率的增量市场

如果说海外是Sharkninja的主线任务,那大陆是SharkNinja的附加任务。就目前的成绩来看,Sharkninja不仅主线做的不错,附加任务的潜力也很广阔。

2015-2018年,国内吸尘器行业迎来高速发展期,年复合增长率达到36%。

根据欧瑞国际发布的数据,我国吸尘器市场渗透率仅为7.8%,对比日本、香港、韩国、新加坡等亚洲地区大于70%的渗透率差异较大。随着我国人均GDP和消费层次的提升,我国吸尘器市场份额会持续走高。

除了庞大的市场,吸尘器的销量增速也极其可观。吸尘器是今年618购物节销量增长最快的家电之一。奥维罗盘显示,在6月15-21日一周中,吸尘器线下销售额同比增长132%,销售量同比增长98%;线上销售额同比增长80.11%,销售量同比增长67.65%。Shark(Sharkninja的吸尘器分支)成为天猫平台上,蒸汽拖把类目中的top1,并在2019年双11中销量增长409%。

Shark的清洁家电兼顾了价格和质量,成功切入了戴森、石头以下,美的、苏泊尔以上的中端市场它会如何结合的优势在大陆市场大放异彩,值得大家期待。

结语:

关注JS环球生活的价值,绝对不应该只看九阳,还有占据公司营收接近60%的全资子公司:Sharkninja。Sharkninja在美国的稳扎稳打和欧洲突飞猛进,才是投资者真正需要看到的爆发点。

除此之外,九阳和Sharkninja的协同效应也值得关注。九阳和sharkninja两家公司强强合并后,可以共享各自的供应链、生产线甚至研发专利等等。大大降低了公司运营成本,进一步提升净利润,优化公司高负债下的现金流。

总而言之,JS环球生活所面对的困境是:高昂的负债。幸运的是,在全球性降息的背景下,公司可以通过债券再融资获得更低的利息,从而改善自身资产结构。同时,通过国内外子公司的优质现金流流入,可以帮公司维持高杠杆下的利率。

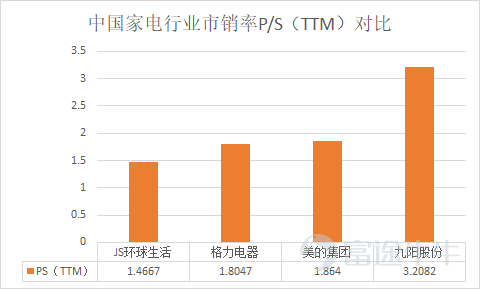

最新财报发布后,公司市盈率TTM从公布前的94倍回归到了43倍。公司目前正处于调整期,因此阶段性失真的PE并不适用于给JS环球生活估值。家电行业属于销售收入和利润率都较为稳定的行业,所以市销率也可以同样被运用。通过对比,JS环球是国内家电行业中市销率(P/S)最小的,恰恰证明了公司股票现在的投资价值。

若JS环球管理层在运营下成功减轻债务负担,伴随着Sharkninja和九阳共同发力,JS环球生活的市值还有很大的空间。J+S究竟能不能创造1+1>2的局面,未来值得关注。

编辑/Iris

评论