绿叶制药:继续做空?还是反手做多?

一般情况下,对于核心品种承压的药企,我是不会看的...但是,凡事都有例外,自从去年被调账调出事的四环医药(460.HK)那不讲道理的回购(60次,累计16.92亿)花式打脸之后,我觉得,可以有态度,但不能有偏见啊。

因此,在人群中,因为回购,多看了一眼麻烦不断,新低不止的:绿叶制药(2186.HK)。

? 一、绿叶沽空爆表

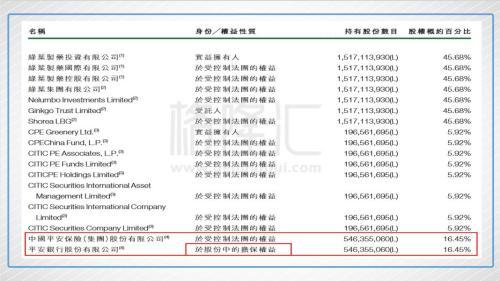

绿叶制药是三大PE(新天域、鼎晖、中信产投)加持下在2012年新加坡私有化再在港股上市的药企(新加坡私有化的,你懂的~),2014年在港股IPO,5.92元/股,共募集68亿,卖了部分老股,募集净额45亿,三大PE中新天域、鼎晖都撤了,剩下中信产投还持有5.92%(求中信的心理阴影面积...),大股东持股45.68%,公司的核心品种都是收购回来:

2006年公司收购抗癌药物希美纳及其市场销售网络。

2007年公司成功收购南京思科药业有限公司(现称南京绿叶)的全部股权,该公司主营抗肿瘤药物,主要产品包括力扑素及天地欣。目前力扑素是公司的核心收入来源,通过收购南京思科药业及希美纳,公司成功立足于抗肿瘤药市场。

2007年和2009年共计收购北京北大维信生物科技有限公司69.55%的股权,为公司的心血管药业务奠基,其主要产品血脂康目前已是公司的核心产品之一。

2011年收购四川宝光药业股份有限公司(现称四川绿叶宝光)的全部股权,该公司主营业务为糖尿病产品。此项收购使公司进入糖尿病领域,其主要产品贝希目前已成为公司的核心产品之一。

2014年IPO之后,一度计划用36.84亿人民币收购嘉林药业57.98%,随后继续计划用24.16亿人民币收购剩下的42.02%股权到全资收购(合计61亿),核心品种包括阿乐(阿托伐他汀钙片)(可用于降低及治疗高胆固醇)及盐酸曲美他嗪胶囊(可治疗包括心绞痛在内的心血管症状)。这个大手笔的收购最终架不住A股的高估值,2015年绿叶制药终止收购嘉林药业,嘉林药业转身就以83.69亿元去A股借壳天山纺织(000813.SZ)...

2016年2.45亿欧元并购瑞士Acino AG,其为全球领先的透皮释药系统(TDS)公司,并且是欧洲最大的独立TDS生产商之一,总部位于瑞士。其产品主要为中枢神经系统(CNS)、疼痛及激素等较复杂且利润较高的专科贴剂产品,其中多个高制造难度的产品已成功上市或即将上市,包括卡巴拉汀、丁丙诺啡、芬太尼及避孕贴剂。同时,该公司于皮下植入体剂型方面亦已开发大量专有技术及制造能力。

由此可见,绿叶身上最核心的基因是并购整合,目前在售的核心品种都是并购而来,IPO的资本运作方向也是对外并购,而并购驱动的药企最大的问题就是需要时间整合,容易后劲不足:

2017上半年公司收入同比增长24.3%至18.51亿人民币,主要受益于Acino的收入并表。去除Acino收入并表影响,公司收入增长同比8.9%。经营利润率下降3.1个百分点至29.1%,净利润同比下滑9.2%,核心净利润(剔除股权激励开支、一次性存货摊销、收购事项导致的开支)同比增长8%至4.54亿人民币;

肿瘤产品(主要为力朴素)收入9.36亿,增长5.4%;

心血管产品收入2.84亿(主要为血脂康、麦通纳),7.2%的负增长;

消化与代谢产品收入3.52亿,录得40.6%的高增速(主要受益于贝希的强劲增长);

中枢神经系统产品收入2.29亿,主要由于收购Acino并表影响;

其他品种收入0.47亿,主要由于其他产品的收入增长。

如果仅仅是业绩增长乏力倒还好,关键是核心品种(收入占比近50%)力扑素(注射用紫杉醇脂质体)在国家谈判目录谈判过程中谈崩了,国家医保谈崩后,8个谈崩的品种据说被人社部放出风声说,不单省级医保新增补一律没戏,连以前进入的这次也要退出。

逻辑上讲,人社部是有动力维护住带头大哥谈判的威慑力的,要不以后还怎么砍价。没有谈成的觉悟,就不要去谈嘛,谈了又谈不拢,大哥的脸往哪放...后面力扑素能守住多少个省还是看公关能力,更不用说石药、恒瑞的紫杉醇(白蛋白结合型)正在优先评审,这种核心品种显着的负面情绪压制下,想翻身太难了,管理层对力扑素18年的展望也下调到高个位数。

加上上半年并购的公司的卡巴拉丁在美国收入下降28%,连并购整合也不及预期...

核心品种承压+并购项目失速,这不是完美的做空标的,谁是?

? 二、绿叶的反攻?

按照目前在售的管线,短期内看不到特别强势的反弹的可能,但是绿叶就真的从此原地爆炸了?覆巢之下还是有点变量的:

1、崛起的小品种

现在管线中,希美纳进入独家医保目录,可能会快速增长(这是个独家1.1类新药,多年增长缓慢,主要原因是在医保工伤限制目录)。贝希和血脂康也将受益于医保目录调整,前者由乙类升为甲类,后者去除了住院报销限制,将大幅度增长。还是有品种扛得住,不至于全军覆没…

2、潜在的新并购

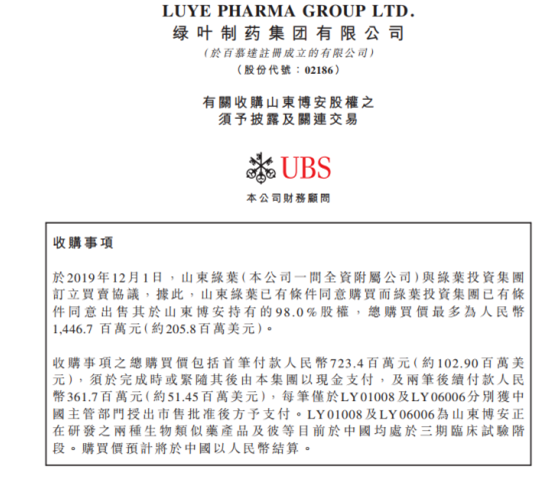

中报短期负债31.85亿,现金及等价物29.25亿,同比大幅增长,除了去年收购透皮剂业务的影响,去年到今年一直有2个潜在收购项目跟进,在投标,需要现金在账上,但还没有完成。年底年初的时候,如果收购不成,那么会还掉部分贷款。

可预见的两个催化剂可以稳住基本盘,但是小品种的业绩还需要年报的确认,并购的推进又有不确定性,在这段时间消息的真空期,绿叶还真的就是任空头玩弄的小女孩...

在这种时候,最理想的剧本,必然任由股价继续下跌,最后大股东来一发私有化,然后愉快的割把韭菜再换个地方上市,但是这个最优解的剧本目前的信息来看是不现实的...

1、A股发行规则难以预测,更重要的是今年很多医药公司因为费用的问题卡住过不了会,现在贸然退港股回A股就是挖坑给自己跳,至于远走美股,那估值就更不用看了...所以,当下无路可退...

2、更重要的是,在集团层面,制药板块已经上轨道了,2013年成立的医疗产业事业部还嗷嗷待哺,医疗板块也沿袭了绿叶向来的套路,开启了复制制药板块的令人眼花缭乱的全球化并购之路:

2015年6月,绿叶医疗成为新加坡体检和诊断服务品牌Asia Medic的第一大股东;

2015年8月,绿叶医疗的母公司绿叶集团并购新加坡基因检测公司Vela Diagnostics,进军基因技术和精准医疗领域;

2015年10月,绿叶医疗完成与了韩国JC健康株式会社的正式签约,投资并控股JC健康株式会社;同时持有韩国知名妇儿专科品牌爱丽美(Ellium);

2015年12月,绿叶医疗以约6.88亿美元(约合44亿元人民币)收购澳大利亚第三大的私立医院运营商Healthe Care,在澳大利亚的主要城市和地区拥有17家医疗机构,现有近2000张床位、50多间手术室和4500名员工,年销售额约30亿人民币;

2016年12月2日,绿叶医疗旗下的Healthe Care以1.55亿澳元(约合7.75亿元人民币)的价格收购澳大利亚医院运营商Pulse Health,在澳洲和新西兰拥有8家私立医院和5家日间手术中心,为澳新当地患者提供高质量的外科手术、康复治疗和心理健康治疗服务。

这几年集团的医疗板块少说了花了50多亿,你说钱从哪里来呢?在医疗板块还未证券化之前,集团不会这么傻把唯一的上市平台也给废了,要不分分钟就跟万达私有化之后一样进退维谷,更别说集团手里的绿叶制药(2186.HK)36%的股权还有质押(2016Q4数据):

在这样的背景下,集团是有很强的维护上市公司股价的动力,要不真的被空头打废了,后续想有点啥资产运作都不好整了,万一打穿了就不是好玩的囖,这样中报前是静默期,中报后的回购也就是顺其自然的事情了:

嘴炮式回购见多了,这种没有明确指引,咬手指写血书的回购一般都当开玩笑好了,但是后续几天,上市公司还真的实打实的回购了好几大笔,9月4日起,已经回购了四笔,累计6500万。

那问题来了,未来绿叶的回购究竟能有多凶猛呢,由于行业的趋同,回购的动力,绿叶很难不让人联想起四环,但是,一对比之后,你就知道究竟谁才是强劲而稳健的经营活动现金流...

绿叶的净利润现金流含量不如港股其他几个药企大哥般强劲,还要为后续几个潜在的收购留弹药,必然做不出四环那样丧心病狂的回购行情,绿叶这波回购退是稳住中报不及预期后的恐慌盘,进一步可能就是配合着南下资金给汹涌的做空盘来一下。

南下资金一直在持续的流入绿叶,特别是在中报出来跳空低开之后,南下资金加速流入,持股比例大幅提高到10.68%...

那剧情发展到现在就有意思了:

沽空者:核心品种承压+并购项目失速,搞他,9月1日证监会数据未平仓空仓占流通股6.4%,平均成本4.02元/股,这几天沽空比例维持在15%左右。

南下者:股价创新低的有名有姓的医药股,搞他,抄底小能手(南下资金)在中报后持股比例大幅提高到10.69%。

大股东:体系外的医疗还烧着钱呢,上市公司股权还质押着,股价再跌估计中信就稳不住了,各种因素交加股价必须抗住,上回购。

有大股东回购+南下资金加持,股价向上的动力短期内还是比较强的,但是,从现在到下个财报季的消息真空期内,站稳逻辑未确认之前,如果后续中报披露的数据中,大股东持股的质押比例进一步提高了,那未来沽空继续放大的可能性还是有的,如果有人要搞事情,还是有很大的操作空间的...

so,三个戏子一台戏,接下来就持续关注,究竟谁的钱多谁话事了~

? 结语

并购驱动的公司,除了业务整合是坑,商誉也是坑,后续绿叶的路,不容易~

假如今年真的站得住,跟去年持平,那静态15倍的PE也确实不过分~

不看基本面,就纯博弈,现在6.4%的沽空vs10.69%的南下。

南下资金说争夺定价权说了这么久,绿叶的质地如果对比A股的同行,即使是不增长甚至略有倒退,也是有显著的估值优势的~

就看最后这个夺权,是做空的猛,还是南下的猛了~

更别说上市公司尾盘回购的神助攻:

评论