2020 年上半年中国家用电器行业出口情况

2020 年上半年 , 新冠病毒疫情“黑天鹅”的出现,使得全球经济遭遇重创,经济由疲弱走向衰退的风险明显上升,金融市场加剧动荡,供需两端面临萎缩,全球贸易增长陷入停滞,加上地缘政治冲突升级、极端气候事件频发、全球贸易摩擦不确定性风险犹存以及前期中美贸易摩擦的利空尚未出尽等因素,中国家电业出口受到一定冲击。

第一季度下滑明显,第二季度有所恢复

2020 年 1~6 月,中国家电行业累计出口额为352.4 亿美元,同比下降 2.3%(见图 1)。其中,第一季度同比下降 12.8%,第二季度有所恢复,4 月增长 10.9%,5 月下降 3.3%,6 月增长 14.19%。尽管2020 年初,国内企业由于疫情原因,国内企业无法准时开工,订单交付困难。但进入 3 月后,随着复工复产的有序推进,前期积压的订单交付加快,出口市场有所恢复。4 月出口更是出现了 10.9% 的增长,推测主要因为企业加快交付前期订单所致。进入 5月,国外进入社交隔离期,家电整体出口又有所回落。6 月,随着海外需求进一步回暖,出口额再度转正。

大 / 小家电和零部件出口持续分化,空调保持正增长

2020 年 1~6 月,大 / 小家电和零部件出口持续分化。大家电出口量 / 额规模均保持小幅波动,小家电和零部件出口量 / 额明显下降,降幅均为近 10年来最大。其中,大家电累计出口量为 1.2 亿台,同比增长 4.2%,累计出口额为 144.2 亿美元,同比下降 0.41% ;小家电累计出口量为 11.6 亿台,同比下降 4.67%,累计出口额为 148.1 亿美元,同比增长0.7% ;零部件累计出口额为 60.2 亿美元,同比下降12.82%。分品类来看,大家电方面,6 月,空调、冰柜、微波炉产品的出口都延续了 4 月、5 月正增长的趋势。空调 6 月出口量为 546 万台,同比增长 9.94%,1~6月累计出口量为 3985.7 万台,同比增长 9.8% ;冷柜6 月出口量为 210 台,同比增长 46.9%,1~6 月累计出口量为 942 万台,同比增长 20.93% ;微波炉 6 月出口量为 548.8 万台,同比增长 11.62%,1~6 月累计出口量为 2821 万台,同比下降 3.2%,累计出口额同比下降 5.36%(见图 2、图3)。大家电产品普遍出现出口量表现优于出口额表现的情况,显示出口订单价格竞争一直比较激烈。

小家电方面,除室内舒适以及电动器具增势逐步好转外,其他所有品类均延续今年以来的两位数下跌态势,且多为近年来首次下降。细分品类方面,1~6 月,吸尘器出口额规模继续保持领先,同比下降 0.13% ;电风扇规模保持第二,同比增长 4.1% ;电烘烤器是表现较差的品类之一,降幅为 6.45% ;咖啡机降幅最大,为 23.14% ;电吹风、电动剃须刀、电熨斗均快速下跌(见图4、图 5)。

另外,部分小家电产品 6 月出口额实现同比增长,吸尘器同比增长 24.7%,电风扇同比增长39.3%,食品加工机同比增长 48.28%,保健电器同比增长 55.49%。

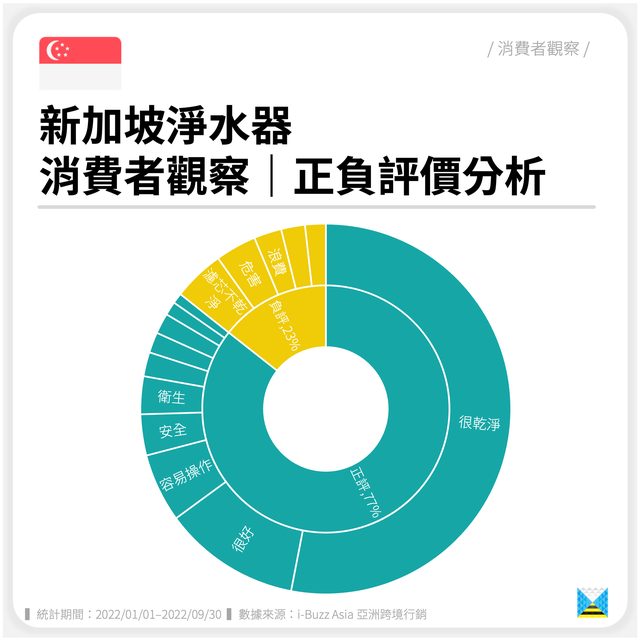

此外,在占出口总量份额较少的产品中,水净化器、饮水机、电炒锅出口也迅速恢复正常,并实现上半年累计出口额同比增长,其中饮水机增长4.3%,水净化器增长 32%,电炒锅增长 57%。

零部件方面,1~6 月,制冷压缩机累计出口量 /额均有所下降,降幅分别为 7% 和 9.9%。其中,空调压缩机出口额同比下降 8.8%,冰箱压缩机同比下降 11.4%,二者 6 月出口额分别下降 32% 和 27% ;空调零部件保持今年以来的小两位数下跌走势。

第二季度出口连续增长的产品主要分为两类,一类为海外消费旺季即将到来的产品,如空调、电风扇等。按照往年的节奏,春节过后,空调即进入出口旺季,但由于疫情的影响,2~3 月不少企业的出口受到了影响,而 4~5 月正在加急出口,用以备战即将到来的北半球夏季。第二类是在疫情影响下需求增长的家电产品。微波炉、食品加工机、吸尘器等产品,均是“宅家生活”的好帮手。这类产品需求普遍小幅增长,企业的出口订单也有小幅增长。此外,受到世界各地肉类加工厂陆续爆发疫情而导致的肉类食品供应不足的影响,冷柜、冰箱等产品订单增长十分迅猛。特别是北美地区,1~6 月,压缩式冰箱产品对美国累计出口 323 万台,同比增长31.8% ;冷柜产品对美国出口 215 万台,同比增长79%。

对主要国家和地区出口延续分化

2020 年上半年,家电产品对主要国家和地区出口表现不一。对亚洲以及大洋洲的累计出口额实现了同比正增长,对欧美市场小幅下降,对拉丁美洲地区大幅下降。

分地区来看,家电产品对亚洲累计出口额同比增长 0.04%,全球占比为 38.9%,规模稳居第一。对欧洲累计出口额同比下降 2.02%,较 5 月降幅收窄3.1 个百分点,连续四年快速增长的局面被打破,占对全球累计出口总额的 26.2%,与去年比重基本持平,稳居第二。对北美洲累计出口额同比下降 2.7%,降幅已收窄至个位数,全球占比为 22.6%,已连续 3年位居第三,主要因小家电下跌所致。对拉丁美洲地区出口同比下降 12.7%,是唯一一个在 6 月出口额继续下降的地区,降幅达到 6.4%,在所有经济区中表现最差,大家电、小家电和零部件均同步下降,降幅分别为 11.2%、16.9% 和 9.9%。中国家电对非洲出口同比下降 9.88%,打破了持续两年的复苏性增长态势(见图 6)。对大洋洲出口转正,累计出口额同比增长 4.56%,是表现较好的地区之一。

从对各个国家的出口情况来看,1~6 月,对欧盟以及美国、日本等地区和国家的累计出口量额均小幅下降(见图 7)。其中,对美国累计出口额同比下降 2.65%,大家电出口额同比增长 1.9%,小家电出口额同比下降 2.43%,降幅均较 5 月进一步收窄。其中,6 月出口量中,冰箱、冷柜、增幅均达两位数。

对欧盟和英国累计出口额同比下降 5.4%,打破了最近五年的稳步增长局面,对欧盟核心国出口额同比下降 1%。其中,大家电同比增长 10.8%,小家电同比下降 3.8%。大家电中,空调表现继续一枝独秀,累计出口量和出口额同比分别增长 76.5% 和56.4%,6 月出口量和出口额同比分别增长 119.3%和 78.2%,是大家电增长的主要引擎。对日本累计出口额同比下降 4%,其中大家电同比增长 0.9%,扭转了今年一直以来的负增长局面 ;小家电和零部件降幅分别为 2% 和 15.4%。大家电中,冰箱和冷柜拉动作用非常明显,二者累计出口额分别同比增长 4% 和 69.4%,其中冷柜 6 月量额增幅分别达 75% 和 72% ;空调和洗衣机持续低迷 ;微波炉增长 8.8%。小家电中,咖啡机、吸尘器、电风扇降幅均达到 20% 左右,但食品加工机同比增长 16.2%。

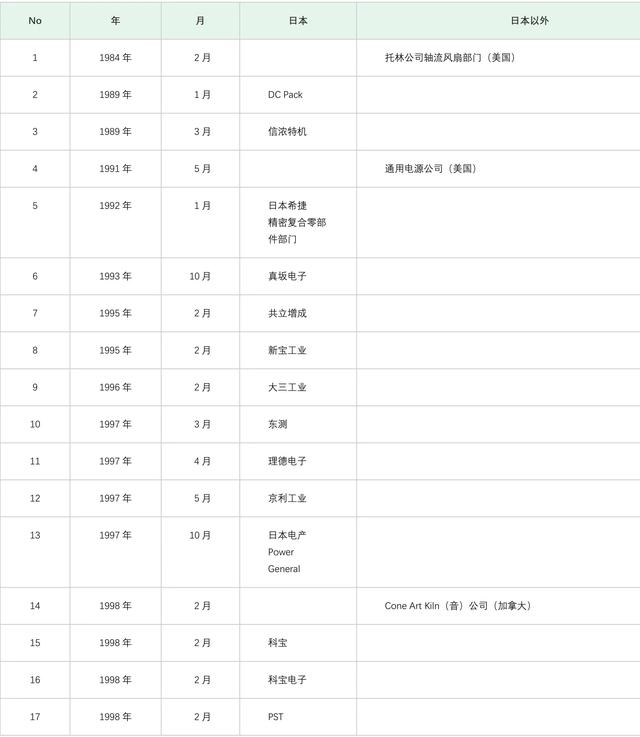

对日本出口产品多数为日本企业在华生产返销,对日本出口表现与其国内市场往往呈正相关。据日本电机工业会统计,2020 年 1~4月,日本国内家电出货总额约为 6317 亿日元,同比下降 5.3%。其中,冰箱同比下降 20.3%,洗衣机同比下降 14.7%,电热水器同比增长 13.7%,吸尘器同比增长 32.3%。中国对日本冰箱出口的快速增长或与日本国内部分工厂因疫情关闭带来的订单转移有关。

上半年,中国家电对东盟国家累计出口额同比增长 19.3%,增幅进一步扩大近 3 个百分点,近八年来保持稳步增长,是今年支撑中国家电出口增长的主要动能。大家电中,空调同比增长 25.86%,是唯一实现增长的品类 ;冰箱、冷柜、洗衣机累计出口额同比均有小幅下降,但冰箱 6 月出口量和出口额同比大幅增长 41.3% 和 18.8%,起到了拉动作用。增长主要为泰国、新加坡、印度尼西亚和越南。

我们推测,中国家电业对东盟地区出口的大幅增长主要有两个方面原因。一方面,东南亚地区在疫情控制方面做得更好,亚洲内部经济秩序维持良好,有利于企业进行贸易活动 ;另一方面,在中美贸易战仍然在持续的背景下,部分产品“借道”东盟国家出口,以规避美国加征关税的影响。

总体看来,中国家电出口在面对全球疫情冲击时,表现出较强的韧性。一方面,在疫情初期,国家各部委针对严峻的出口形势进行了多次调研,进一步落实了稳外贸的措施,采用了各类贸易便利化手段,帮助企业出口效率进一步提升 ;另一方面,部分海外电器制造商在疫情期间不得不临时关闭生产基地。如,BSH 在 3 月、5 月两次临时关闭了在美国北卡罗来纳州的工厂,惠而浦在 3 月、6 月临时关闭了在爱荷华州、俄克拉何马州的工厂,三星也曾临时关闭过在印度、欧洲、美国等多个海外生产基地。许多海外国家生产节奏在近两个月内一直处于时断时续的非常规状态。而中国作为最早实现复工复产,上下游均恢复至正常生产节奏的国家,在疫情这个特殊时期,稳定地给各国消费者提供各类家电产品,产业链优势进一步凸显。

严正声明:“电器微刊”所有原创文章,转载均需获授权。

评论