优衣库的崛起之路

来源:中信建投证券研究

篇首

优衣库以销售“每个人都需要的服装”为宗旨,从1984年优衣库第一家门店开业到发展为全球化、亚洲最大的服装零售巨头。今年双十一,优衣库无疑成为最大赢家,35秒销售额破亿,天猫双十一男女装排名均位列第一,再一次宣告了它的行业地位。优衣库诞生于日本经济“失落二十年”,此篇我们从日本消费周期的角度,来对优衣库的成功之道进行一次深度复盘。

要替自己设定高目标,如果只求安定,成长必然停滞——优衣库总裁柳井正

(一)邻国日本的消费升级史

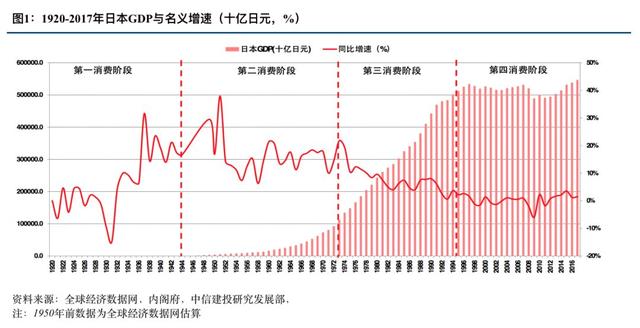

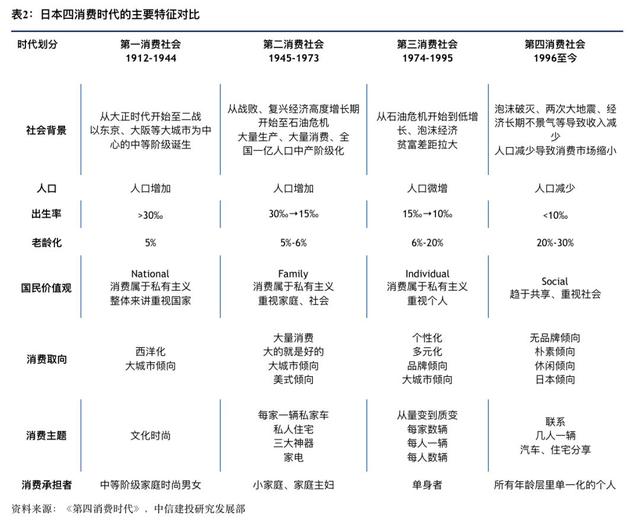

20世纪以来,日本消费经历了从无到有,从少到多,从多到简的百年巨变。我们参考日本作家三浦展的《第四消费时代》:按照时间线,对日本消费社会的百年变化进行梳理。

第一消费时代(1912-1944):西方化的商业社会雏形第二消费时代(1945-1973):以家庭为单位的大众消费第三消费时代(1974-1995):以个人为单位的个性消费第四消费时代(1996年之后):“返璞归真”的简约风起

01

第一阶段(1912-1944):西方化的商业社会雏形

二战前的日本是消费文化开始形成的时代,整体倾向模仿借鉴欧美的消费和生活方式,被称为第一消费时代,呈现出“大城市化”与“西方化”,即以大城市为中心,即由大城市少量的中等消费阶层所享受的时代,主要消费是模仿西方的生活方式,西式生活成为当时的阶级象征。伴随着战后工业革命,批量化生产初具规模,商业形态开始形成,百货业态在大城市开始兴起,都市化建设日新月异。

(1)大众媒体开始形成,传播“西式生活方式”。1868年日本明治维新,将西式生活方式带到日本,激发了民众对摩登生活的憧憬。日本三大杂志(fujokai,shufu no tomo,fujin kurabu)每月销量超过百万份,向民众普及西方工业文明下的消费品,如牙刷、肥皂、电风扇及缝纫机等,并且传播了时尚与西化的生活方式,“炸猪排、咖喱饭、可乐饼”被称为当时三大西餐流行。

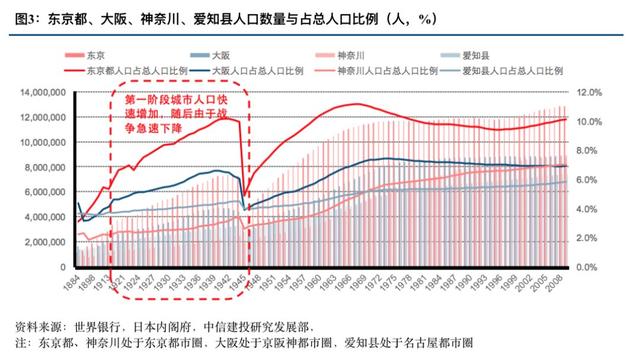

(2)随着交通逐渐便利,人口向东京、大阪等大城市流动。1913-1940年,东京人口由280万人增至728万人,占全国总人口的比重由5.3%提升至10.1%;大阪人口由218万增至474万,占全国总人口的比重由4.1%提升至6.6%(1945年受美国东京大轰炸影响,大量城市人口死亡或者逃亡乡下,城市人口占比快速下降)。

在“西式风潮”的带动下,制造端、渠道端、品牌端分别呈现如下特征:

(1)批量化生产初具规模。伴随着战后工业革命带来大幅度产能提升,手工作坊逐渐变成了批量的工业商品,比如1913年森永制果生产牛奶糖,1919年生产乳酸饮料Calpis,东京电器(东芝前身)生产钨丝灯泡,胜家缝纫机生产家用缝纫机。

(2)商业形态开始形成,百货业态在大城市开始兴起。20世纪初,传统和服零售商松坂屋开始向百货商店转型;1920年,日本第一家车站大楼百货商场在大阪建立,五反田、涩谷新宿等车站前也陆续开设百货商店,1929年三越百货诞生了,1933年伊势丹建立。各类商业形态就开始在东京、大阪形成,但当时能享受这种消费的仅限于东京、大阪这些城市里的中等以上阶层。

(3)装饰风、新艺术风格的图案与传统和服相融合,西方服饰愈发流行。伴随着纺织业工业化生产与新印染技术的引入,纺织品及服装价格更加亲民,服装色彩和纹理更加斑斓,民众可选择的服装风格更加多样,经常可以看到打扮时尚的“摩登女郎”。

02

第二阶段(1945-1973):以家庭为单位的大众消费

日本二战战败后(至1973年石油危机为止),日本迎来了经济高速增长的“黄金时期”,将这个时代定义为第二消费时代。伴随着工业化发展,以及美国消费主义的文化输出,日本进入了“批量生产、大众消费”的大发展时代。消费主体以家庭为单位,家用电器等耐用品的渗透率不断提升,日本自有家电品牌崛起。大型连锁百货与超市业态快速扩张,消费从大城市扩大至全国范围。消费理念重量、多多益善、追求与他人相同(have)、大众化、批量化、标准化的消费。

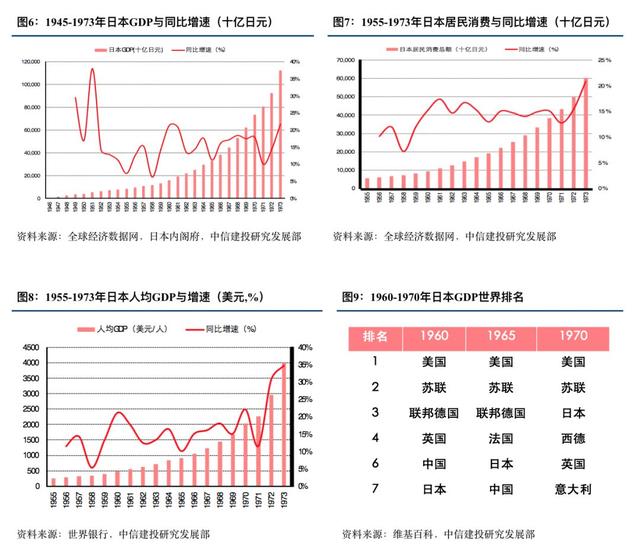

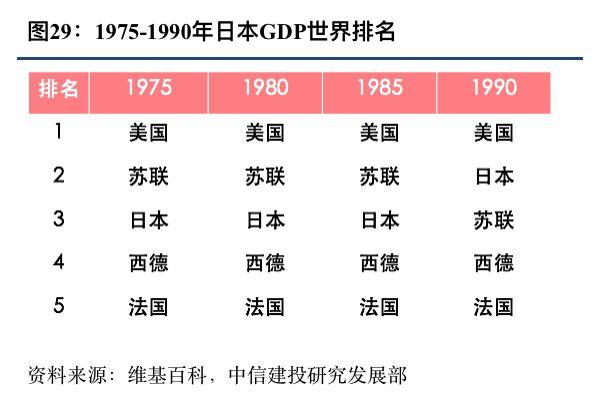

战后日本经济从逐渐复苏到高速成长,居民消费快速增长,消费从大城市迈向全国范围。伴随着1960年日本收入倍增计划(1960年日本政府制定十年发展计划,要求国民生产总值和国民收入年均增速为7.8%,人均国民收入年均增速为6.9%),以及期间大事包括1964年东京奥运会、1970年大阪世博会、1972年札幌冬奥会等,1955-1973年,日本GDP从8.5万亿日元增至112.5万亿日元,CAGR为15.53%,为繁荣时代;1970年日本GDP超越西德排名第三,仅次于美国与苏联;人均GDP从258美元提升至3998美元,CAGR为16.44%;居民消费规模从5.5万亿日元增至60.31万亿日元,CAGR为14.24%。

第二消费时代的人口结构特征为:出生率高、劳动力充足、城镇化提升、家庭小型化

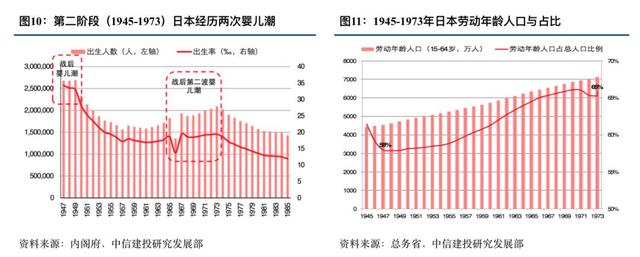

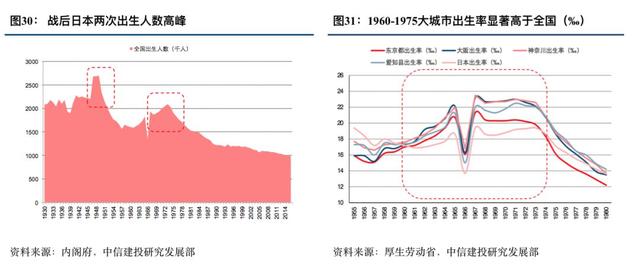

日本人口快速增长。1947-1949年为日本战后首次婴儿潮时期,三年间累计新出生人口806万,出生率均保持在3%以上。1965-1975年为日本战后第二波婴儿潮,其中1965-1970年系东京等大城市新生儿数量快速增长,1970-1975年系战后首次婴儿潮进入生育年龄带来的回声潮;1965-1975年累计新生人口为2088万,出生率均保持在1.7%以上,1966年例外因为日本“火马年”,即该年出生的女性被认为脾气暴躁,带来不幸。劳动人口占比提升。1945-1973年,日本劳动年龄人口从4435万增加至7121万,CAGR为1.71%,占比提升至65%。1945年劳动年龄人口占比快速提升主要系美国对日本本土轰炸导致老年人口剧减。

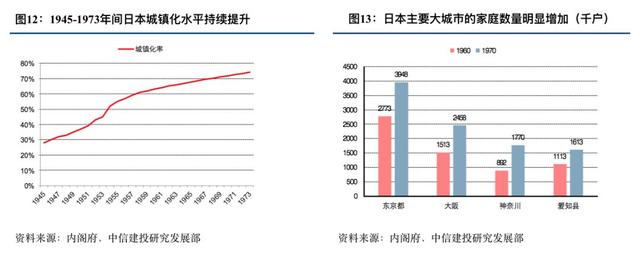

人口继续向大城市集中,城市化发展速度加快。1945-1973年,城镇化率从28%提升至76%;东京都、大阪、神奈川、爱知县四大城市的合计人口占比从15.3%提升至29.0%;东京、大阪、神奈川、北海道四大城市的合计家庭总数量从1960年的637万户提升至1970年的970万户,CAGR为4.3%。

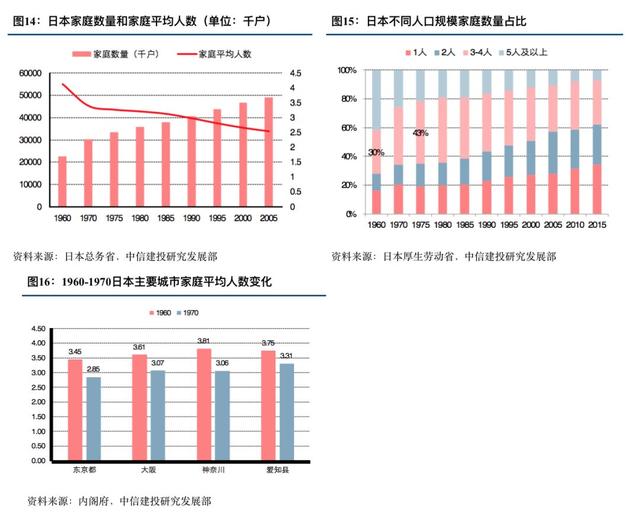

家庭规模小型化趋势明显。1960-1975年,日本家庭平均人数由4.14人降至3.28人;日本小家庭(由夫妇以及与1或2个孩子组成的家庭)数量从849万户增至1429万户,CAGR为3.5%,占比从30%提升至43%。随着人口向大城市集中,并迈入结婚生子阶段,传统“三世同堂”的家庭结构被打破。1970年,东京/大阪/神奈川的家庭平均人数分别为2.85/3.07/3.06/3.34人,相比于1960年均有所缩减。

第二消费时代的制造端、渠道端与品牌端呈现的特征:

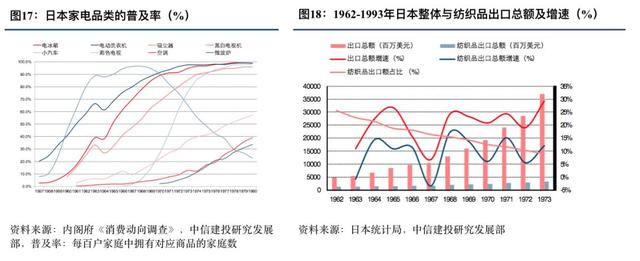

(1)近代工业化发展使得批量生产产品成为可能,以家电为代表的耐用品类获得普及。1955-1964年,有“三大神器”之称的洗衣机、电冰箱和电视机的普及率迅速提升;1965-1974年,汽车、空调和彩电的普及率也快速提高。1973年末,日本90%以上的家庭拥有洗衣机、电冰箱、电视机;36.7%以上的家庭过上了有汽车的“美国式生活”;12.9%以上的家庭拥有空调;7.5%以上的家庭拥有微波炉。日本家电业也在此期间快速成长,日本七大家电品牌——松下、东芝、日立、三洋、JVC、NEC、索尼。

(2)出口快速增长,纺织品占比逐渐下降。1962-1973年,日本出口总额从49亿美元快速增加至369亿美元,CAGR为20.12%;同期纺织品出口总额从13亿美元增加至33亿美元,CAGR为9.11%;出口总金额中,纺织品占比从26%下降至9% ,纺织作为劳动密集型产业开始逐渐向外转移。

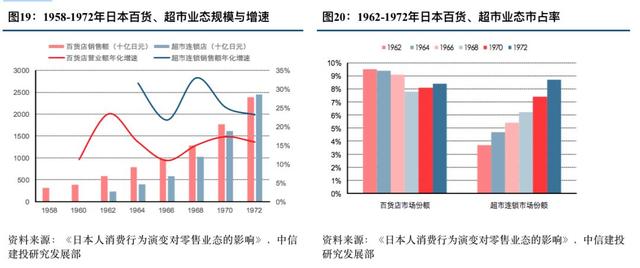

(3)为满足批量生产与家庭大量消费需求,日本开始从欧美引进商业连锁经营的方式,大型商超渠道在全国范围内跑马圈地,1962-1972年,超市业态零售额从0.23万亿日元增至2.45万亿日元,CAGR为26.9%,市占率从3.7%增至8.7%。百货店营业额从0.59万亿日元增至2.38万亿日元,CAGR为15.07%,市占率从9.5%降至8.4%。

(4)西式服装成为日常穿着,传统图案与西式衣着结合。由于广播、电视、电影、报纸和杂志的宣传,美国文化在战后快速普及,人们的穿衣风格发生巨大变化。伴随着战后纺织工业纺织,消费者的选择越来越丰富,T恤、牛仔裤、夏威夷衫和墨镜迅速成为男士日常服饰,短裤、短裙也在女士中悄然流行。

03

第三阶段(1974-1995):以个人为单位的个性消费

石油危机爆发后,日本经济换挡转至中速发展阶段。伴随着新人类一代成长、劳动女性增加、单身占比提升,促进便利店超过百货超市快速扩张。第三消费时代从追求与他人相同(have)的消费向追求随心所欲(e)消费转移,消费由量向质转变,由商品向服务转移,由大众消费向个性消费变化,并呈现出个性化、多元化、高端化、品牌化趋势,个人的消费欲望强烈,炫耀式消费、表达与众不同的自我为这一阶段最主要的特征。

石油危机后日本进入低增长阶段,1985年日本签订《广场协议》,日元持续升值,出口承压,从而扩大内需,经济泡沫繁荣,大量投机资本进入地产等领域,资产价格快速上升。

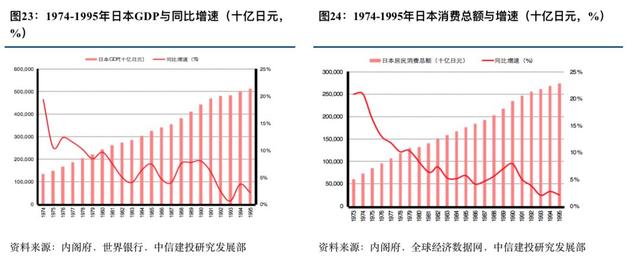

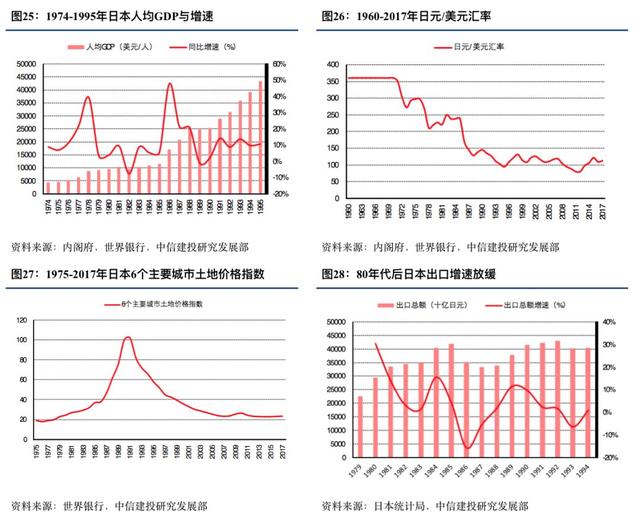

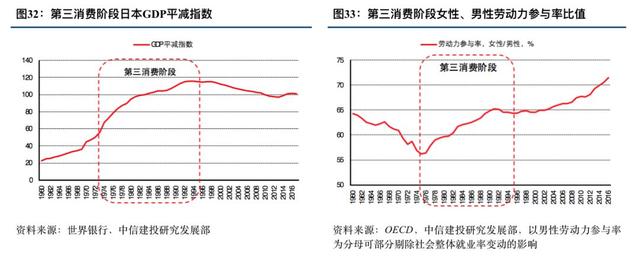

1973年石油危机爆发后,日本经济增速整体放缓,次年变成负增长,第二消费时代戛然而止。1974-1995年,日本GDP的CAGR为6.59%,较1945-1973年15.53%的复合增速下降8.94 pct,经济增速回落;人均GDP由4354美元增长至4.3万美元,CAGR为11.58%。此外,1974-1995年,日本居民消费总额由72.91万亿增至274.17万亿日元,CAGR为6.51%,较1945-1973年14.24%的复合增速亦明显减慢,与此期间6.59%的GDP复合增速一致。

第三消费时代的人口结构特征为:新人类一代成长、劳动女性增加、单身比例提升

新人类一代开始登上舞台。1946-1949年是日本战后的婴儿潮,这部分人于60年代逐渐迈入生育高峰期,这一阶段出生的人被称为“新人类一代”。随着上一代家庭从乡村完成向城市的迁移后,新一代大多出生在大城市,并且成长于日本经济高速发展的最黄金时期(60年代末,日本超越西德成为资本主义世界第二强国,80年代末超越苏联成为世界第二强国)。70年代末,新人类一代逐渐成年,他们倾向于消费属于个人、具有表达自我属性的商品,从而引领了个性化消费的风潮。

劳动女性增加。1973年石油危机导致日本出现较严重通胀,通胀降低居民实际收入,大量家庭主妇开始步入职场。1975-1995年,女性/男性劳动力参与率从56.2%提升至64.4%。越来越多的家庭主妇参加工作,从而带动服装、化妆品、珠宝等需求;而女性逐渐获得经济独立,也进一步刺激了她们的个性化消费需求。女性主义崛起,也开启了单身主义的时代,消费主体从大家庭变成个人或小家庭,“小量”商品获得欢迎。

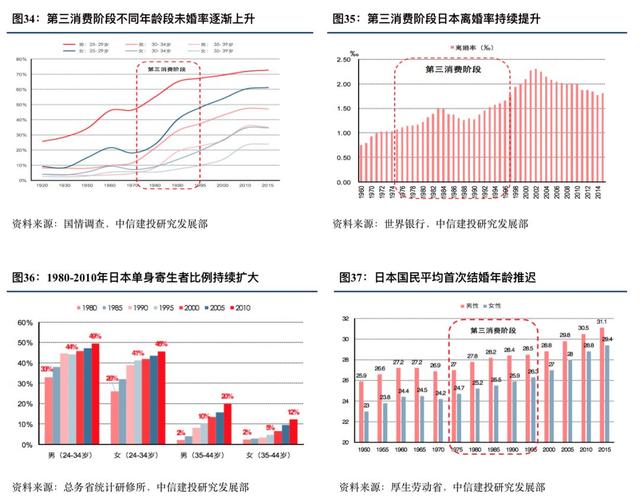

晚婚、单身寄生人群增加。1970-1995年,日本25-29岁男性/女性未婚人口比率分别提升20.9 pct/30.1 pct至67.4%/48.2%;男性/女性平均首次结婚年龄从26.9/24.2岁推迟到28.5/26.3岁。1975-1995年,日本离婚率从1.07‰提高至1.6‰,并于2002年到达2.3‰的峰值。1980-1995年,20-34岁的未婚男性、女性中的单身寄生(与父母同居)比例分别提高11 pct、15 pct至44%、41%。日本单身人口与单身寄生群体快速增长,消费主体以个人为单位,单身者追求便利、个性商品;单身寄生者因生活成本降低,消费能力与意愿强烈,偏爱高端品质化商品。

第三消费阶段的消费特征:消费服务化、便利店兴起、品牌高端化

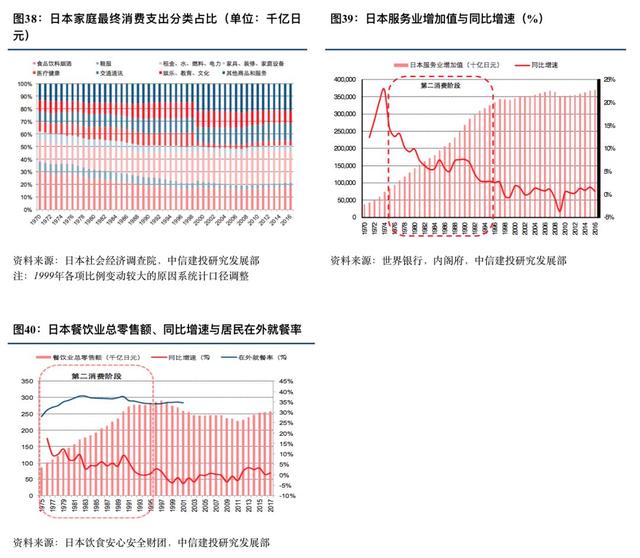

从日本家庭消费支出看,消费结构从商品向服务转变,从追求物质向精神富裕转变,2000年追求精神丰富(通过精神和体验消费带来自我满足和愉悦感)的人群占比已超60%。1975-1995年,商品类(食品与鞋服)消费支出占比从37%下降到23%,服务类(通讯、文娱和医疗)消费支出占比从27%增至35%。1975-1995年,日本服务业增加值CAGR为7%,占GDP的比重从56.8%提升至63.6%。伴随着单身比例提高,女性职业化发展,1975-1995年日本国民在外就餐率从28%增至37%,日本餐饮销售额从8.5万亿日元增至27.9万亿日元,CAGR为6.07%。

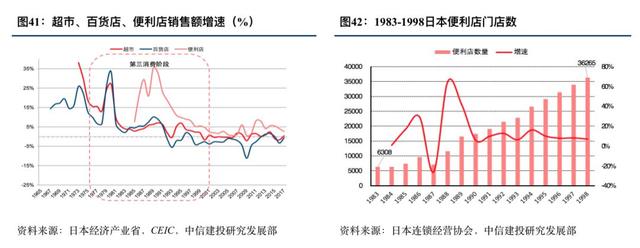

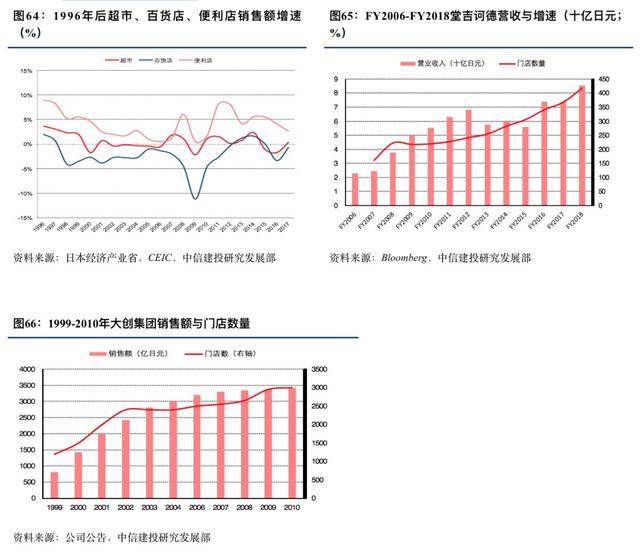

百货/商超增速放缓、便利店迅速扩张,便利店开始取代商超成为主流消费场景,百货转型为一站式购物中心。1974-1995年百货/超市销售额CAGR分别为6.76%、8.67%(第二阶段百货/超市CAGR分别为26.9%/15.7%)。1985-1995年,便利店销售额从0.7万亿增至4.9万亿日元,CAGR为21.4%;便利店门店从7419家增长至29144家,CAGR为14.66%。1974年日本第一家便利店诞生——Seven-Eleven丰州店,目前全世界三大便利店(全家、7-11、罗森)均为日资公司。

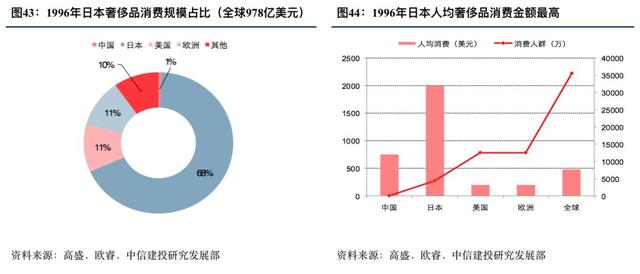

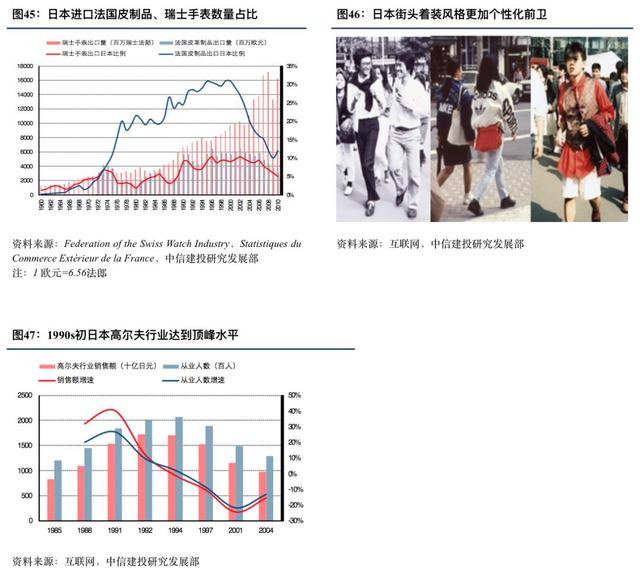

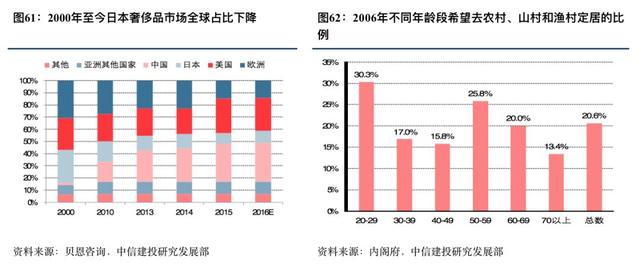

年轻人追求个性表达,从大众到小众品牌流行。年轻人热衷于购买不同品牌和风格的服装,通过不同的服装配饰以探寻自我,对自我的探索需求越来越强烈,带动了个性化消费热潮。当时新传统式、横滨传统式、前皮士风格先后流行,高田贤三、三宅一生、川久保玲、山本宽斋等设计师品牌层出不穷。比如精工手表的广告,把手表从一种单纯的计时工具变成了时装的一部分,广告语是“(既然每天都要换衣服)难道手表就不用换着戴吗?”比起实用性,更追求商品上的“感性”和“附加价值”。阶层分化、追求品牌、炫耀式消费、奢侈品销售量快速增加。消费者对于高端品牌化产品与服饰的消费欲望旺盛,身在日本,享受西方一流国家的物质生活,拥有比他人更贵重、更稀有的物品给人强烈的满足感。1995年日本奢侈品市场规模达978亿美元,占据全球68%市场份额。1975-1996年,法国皮制品出口日本的占比从11%升到31%,瑞士手表出口日本的占比从1975年的6%提升至1995年的9%。1985-1994年,日本高尔夫行业销售额从8303亿日元增长到17076亿日元,CAGR为8.34%;从业人数从12万人增加到21万,CAGR为6.16%;1992年日本高尔夫运动参与人次达到9450万(全国人口1.2亿)。

04

第四阶段(1996年至今):“返璞归真”的简约风起

90年代开始,日本经济低迷,居民收入增长为零,老龄化问题日益严重,劳动人口占比下降,国民开始返璞归真,追逐淳朴的感受和对美好事物的欣赏,消费呈现出社会化、本土化、简约化、环保化等趋势,无印良品和优衣库等品牌商以及唐吉诃德、大创等渠道商,以淡化品牌、强调高性价比商品而独领风骚。

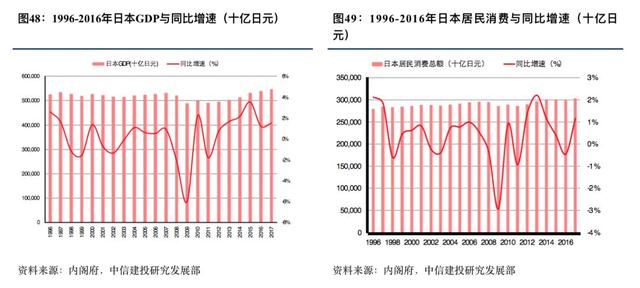

1990年日本地产泡沫破灭,尤其是1997年亚洲金融风暴后,经济陷入长期停滞不前甚至衰退阶段,日本开始进入“失去的20年”。70年代后日本GDP增速开始下滑,1996-2017年,日本GDP的CAGR仅为0.18%,经济增长徘徊在零区间。

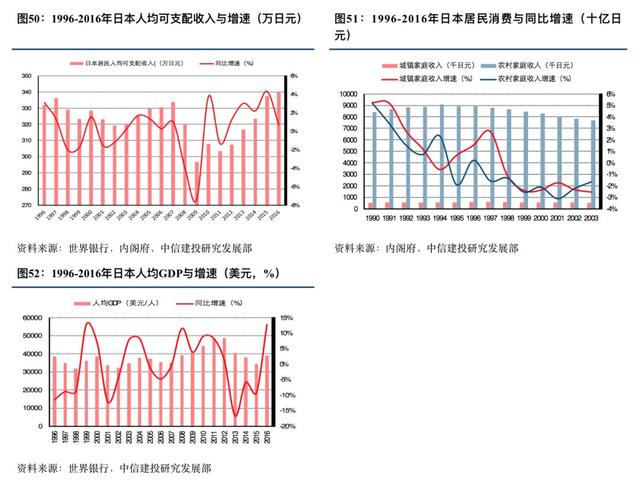

人均GDP亦从1996年的38437美元小幅下滑至2017年的38428美元;人均可支配收入从1996年的332万日元(3.05万美元)增长至2016年的340万日元(3.12万美元),以日元/美元计CAGR均为0.12%,农村、城镇家庭收入增速先后在1995、1998年出现大幅下滑,居民消费能力下降导致消费支出增速亦放缓,1996年-2016年日本居民消费支出总额从280万亿日元缓慢增长至300万亿日元,CAGR仅为0.34%。

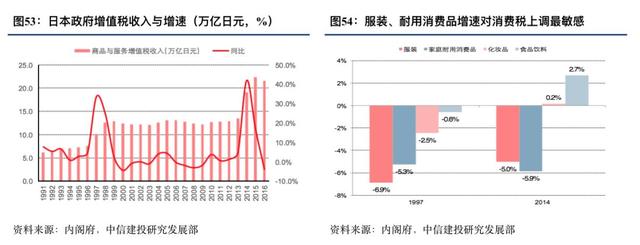

提税政策挫伤居民消费能力与意愿,服装、耐用消费品最受影响。1989年日本引入消费税,税率定在3%。1989年的加税受其他减税政策对冲,对消费影响不大。1994年日本消费税率从3%提高至5%,并于1997年实施,1997-1998年日本政府增值税收入分别同增33.6%、24.9%,而日本居民消费同比增速由1996年2.1%下滑至1997/1998年的1.9%/-0.6%。

2011年日本消费税由5%提高至8%,并于2014年实施。2014-2015年日本政府增值税收入分别同增42%、17.1%,而日本居民消费同比增速再次从2013年的2.2%下滑至2014/2015年的1.1%/0.4%。加税导致居民可支配收入下降,且居民对未来怀有不同程度的忧虑,从而消费意愿降低。从二人及以上家庭消费支出看,服装、耐用消费品同比增速对消费税上调最为敏感,必选消费品受影响最小。

第四消费时代的人口结构变化特征为:低出生率,劳动人口减少,老龄化加重,贫富差距拉大。

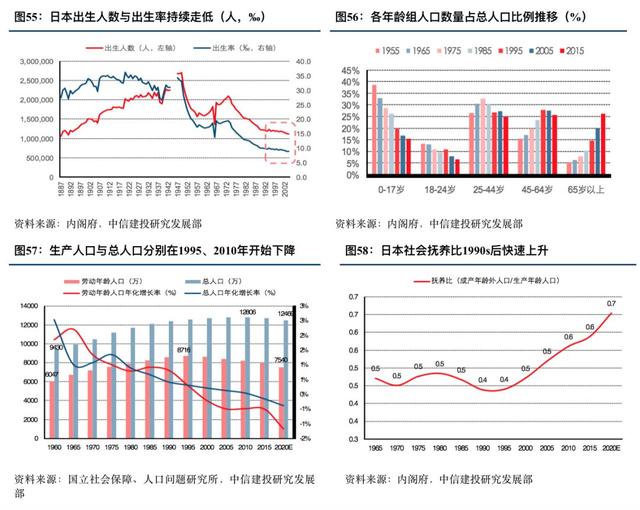

在低出生率下,劳动力人口下降,社会老龄化情况严重,社会负担加重。1975年日本出生率为1.7%,1996年为0.97%,之后持续下降至2016年的0.78%。1975年,日本65岁以上老年人口仅占总人口的8%,并于1995/2005/2015年升至15%/20%/25%。日本劳动年龄人口(15-64岁)在1995年达到峰值(8716万),并提前总人口(2010年)拐点向下,预计到2020年降至7500万,带动社会抚养比(生产年龄外人口/生产年龄人口)从1990年的0.44上升至2015年的0.59,预计2020年将进一步上升至0.65。生产年龄人口数量减少造成社会负担加重,消费能力不足,尤其是医疗服务支出对其他消费造成挤压。

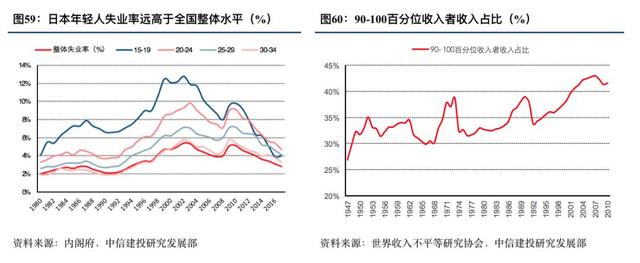

经济下滑导致失业率上升,贫富差距拉大。1996-2006年,日本失业率从3.4%上升至4.1%,且年轻人失业率远高于整体:2006年15-19岁/20-24岁/25-29岁/30-34岁年龄段失业率分别为10.2%/8.4%/6.2%/5.0%。前10%国民的收入占比从1985年的33%提升至2006年的43%。民众开始分化为有钱且宽裕的人和有钱但不宽裕的人,有钱且宽裕的人继续迷恋品牌化的高端商品,而有钱但并不宽裕的“新穷人”开始追逐低价且符合内心感性的物品,以在该阶段出现的无印良品与优衣库为代表。

第四消费阶段的特征:消费分众产生、消费回归理性、新渠道兴起

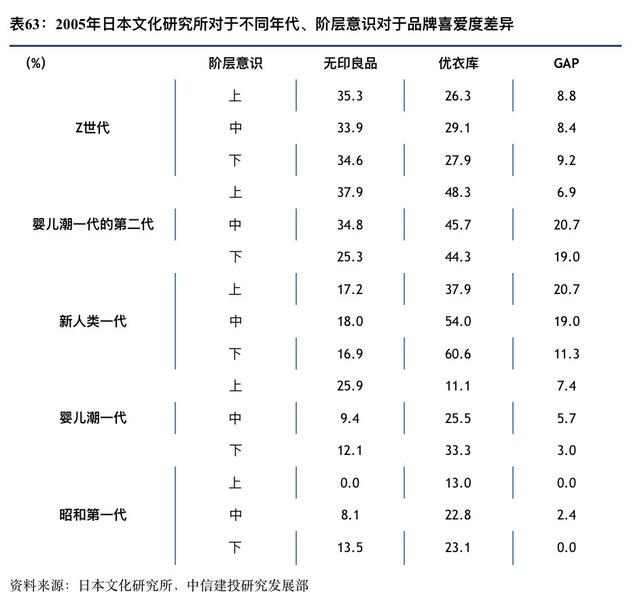

日本地方传统文化崛起。2006年的调查显示,20-30岁居住在城市的的年轻人中30%希望回归郊区和小城市,体验与自然亲近的舒适生活,主流文化开始倡导日式的简约和审美。细腻、周到、简洁地安置用品和环境的能力的审美意识,是日本影响世界的核心文化基础。消费分众产生、后逐渐回归理性。第三和第四消费时代的划分并没有明显界限,在第四阶段前期,崇尚品牌与追求简约并存,消费者既有主张更高档、时尚、高级的消费升级、彰显炫耀自我个性的生活,又有主张环境友好、温和简约的消费降级的生活方式。经历过物质的极度繁华后,开始意识到攀比无价值,少即是多,进而把原先消耗在物质上的时间和金钱,投入到积累人生体验和丰富感受上,收获精神层面的充实。炫耀式消费终将结束。物欲被过度满足后,日本奢侈品消费市场1997年后出现疲软,2007年全球金融危机后则表现得更加明显,2008-2010年日本奢侈品市场规模CAGR为负6%。日本奢侈品市场规模直接占比从1995年的68%降至2000年的不足30%,再到2015年的约10%。《不同年代、阶层意识对于各品牌喜爱度差异》调查显示:不同阶层意识的消费者对于品牌的喜好差异在逐渐减小,这意味着消费品牌商品的社会地位表达作用在减小,人们更关注商品使用价值,而不是品牌Logo。

淡化品牌、追求高性价比的消费趋势催生堂吉诃德、百元店等新渠道的兴起,百货商超逐渐衰退。堂吉诃德性价比高、24小时营业、品类丰富,FY2007-FY2018堂吉诃德营收从24.4亿日元增至85.3亿日元,CAGR为12.1%,门店数从161家增至418家CAGR为9.06%;百元店以销售折扣商品为特色,日本百元店龙头大创集团销售额从1999年818亿日元增至2010年的3414亿日元,CAGR为13.9%,门店数量从1200家增至3000家,CAGR为8.69%。百货商超渠道逐渐衰退,1996-2016年商超/百货销售额CAGR分别为0.43%/-2.54%。

(二)优衣库的崛起之路

01

发展历程:从进退维谷到蜕变成蝶

优衣库(UNIQLO)隶属于日本迅销集团(Fast Retailing),集团前身为一家男士西装公司,1984年开设首间优衣库门店,1994年上市,以自有品牌专业零售商经营模式(SPA)活跃于全球。优衣库作为当下全球快时尚龙头之一,面向所有年龄及性别的消费人群,以“Lifewear(服饰人生)”的理念提供功能创新、设计大众、舒适优质的服装产品。

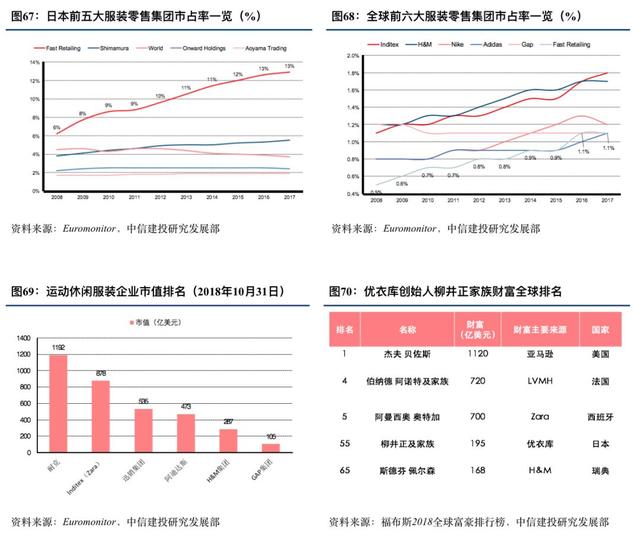

集团在19个国家与地区拥有3445家门店,在日本服装行业处于绝对领先,2008-17年日本市占率由6.2%升至12.9%;全球范围内市占率亦持续上升,2017年达1.1%,与GAP、Adidas持平。FY2018(财年截止日为8月31日)集团营业收入2.13万亿日元(约合1302亿人民币),优衣库日本、优衣库国际、其他国际品牌收入分别占比40.6%、42.1%、17.3%,集团净利润同比增长30%至0.15万亿日元(约合92亿人民币)。

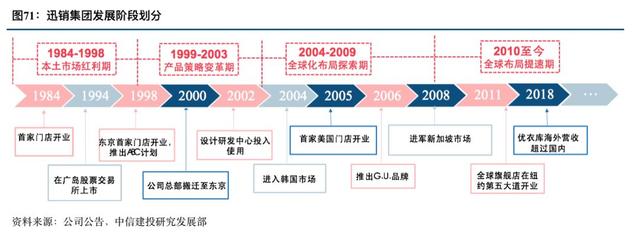

迅销集团创立之时,日本正逢第三消费阶段中后期,一方面消费向着品牌化、高质化发展,另一方面第四消费阶段的简约化、社会化开始萌芽,迅销顺应了消费趋势的新浪潮,主打高性价比服饰,实现了快速发展,纵观其发展历程大致可分为四个阶段:

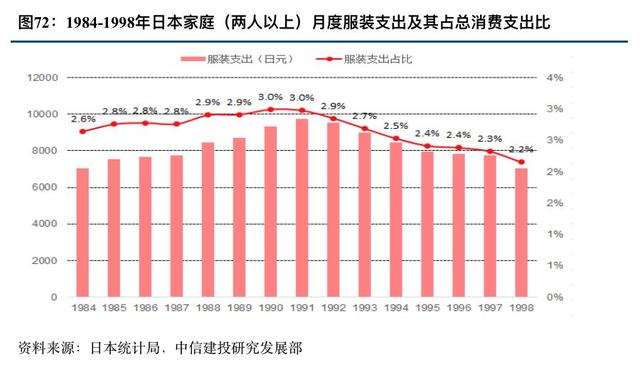

(1)本土市场红利期(1984-1998年):低价为先,立足本土

迅销集团起源为1949年成立的男装企业“小郡商事”,1984年开设首家优衣库门店,正式进军休闲服饰领域。彼时日本消费市场开始出现“分众”现象,有钱但并不富裕的“新穷人”寻求价格低、敏感度高的商品,部分消费者也出现简约化的消费倾向。90年代日本经济泡沫破裂,国内经济增长断崖式下跌,消费者衣着消费意愿亦随之减弱。据统计,日本家庭(两人以上)月度服装支出自1991年达到顶峰(9732日元,占月度消费支出3%)后一路下滑,1998年家庭月度服装支出仅为7064元,占家庭总消费开支2.2%,较1991年下降0.8 pct。80年代追求名牌、个性化的日本消费者开始转而青睐平价、简洁的产品。优衣库以生产大众化为特点,凭借低价策略深耕日本本土。这一时期集团旗下网点以郊外型仓储式店铺为主,快速开店是收入主要驱动力。

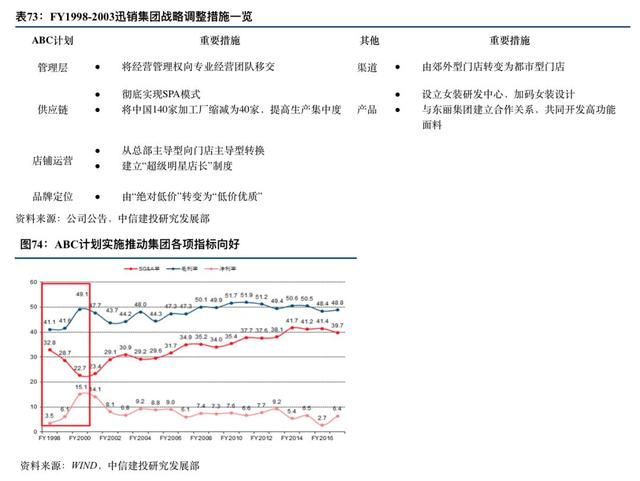

(2)产品策略变革期(1999-2003年):业绩动荡,战略调整

这期间内优衣库接连经历超高速增长与销量下滑,跌宕起伏的增速促使公司内部重新思考品牌定位与发展战略。1998-2000年秋冬,优衣库摇粒绒衫热卖200、850、2600万件,单一爆款驱动力十足。但之后优衣库新产品开发乏力等弱点开始显现,FY2002公司收入同比下降将近30%,利润下降近50%。

公司管理层提前发现这一问题,并在1998年末推出ABC(All Better Change)计划,将店铺运营模式转变成为“重视单店应对、积极主动”的新运营模式,聚焦重视零售端、加强设计、渠道升级等改革,效率提升显著。2000财年集团SG&A比率较1998财年下降10.1pct至22.7%,毛利率提升8pct至49.1%,净利率提升11.6pct至15.1%,盈利能力显著增强。同时公司收入在2003年之后开始快速反弹,改革成效显著。

(3)全球化布局探索期(2004-2009年):扩充矩阵,初探国际

随着泡沫破裂,日本全面进入第四消费时代,消费者逐渐转向理性消费,对于商品的质量与性价比提出了更高要求。期间优衣库产品定位再度升级,主动摆脱低端化标签,开始强调高功能性与绝对优质,成功从低价向高性价比切换。通过升级产品面料,推出羊绒制品、HEATTECH系列等高质产品,并对原有优质产品提价,FY06-FY09客单价CAGR达1.9%。同时,加快开大店、大型购物中心店等现代渠道铺设,重塑门店形象。

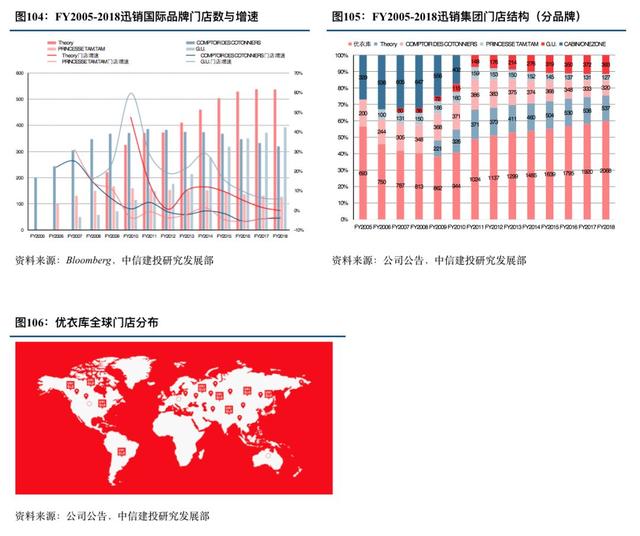

另外,集团加大内生外延扩充品牌矩阵,女装显著拓展:Theory是表现最优的收购品牌, FY09-FY18 Theory门店数从221家增加至537家,CAGR达8.41%;GU有效填补低层空白,FY07-FY18门店从50家增加至393家,CAGR达20.62%。海外品牌帮助迅销积累国外渠道、学习不同文化下的多元经营法则,主品牌受益于此,积极尝试国际化布局,先后在美国、韩国、香港、法国、新加坡等设立子公司,开拓海外市场。

(4)全球化布局提速期(2010年至今):本土触顶,加码海外

多年深耕本土市场后,优衣库在日本市占率不断提升,FY2011以来继续推进标准店升级大店策略,本土门店扩张基本停滞。同店增长成为该期间集团本土业绩提升的主要驱动力,增速与整体营收走势基本匹配。考虑到本土空间已有限,再加上日本经济长期不景气,对比海外新兴市场潜力巨大,优衣库国际化战略在此期间加速推进,海外营收增速较上一阶段亦有所提升。

02

市值与财务分析:内生外延,业绩稳增,享估值溢价

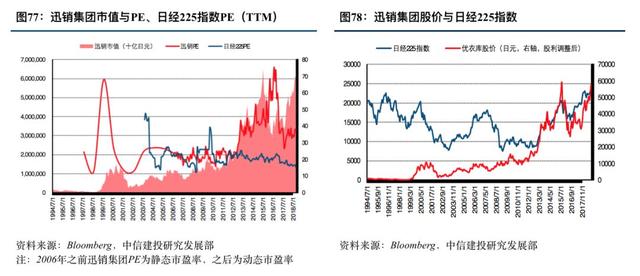

从估值上看,1994 年到2018年,迅销集团股价在上市26年间上涨56倍,其股价表现与发展阶段紧密相关。

1994-1998年:公司尚处业务开拓期,股价整体呈现下滑趋势,从1994年8月的1036日元/股下滑至1998年8月的276日元/股,对应市值从1520亿日元下降至380亿日元,1998年8月迅销静态市盈率仅为13倍。1999-2003年:公司处于战略调整期,经历业绩动荡,股价也有所波动。2001年之前,公司摇粒绒衫等爆款大卖,营收快速增长,带动股价从1999年初的393日元/股上升到2000年末的10704日元/股,市值从680亿日元一路上涨至1.2万亿日元,截止2000年12月底,迅销集团静态市盈率处于34倍。随后迅销依赖爆款增长动力不足,营收增速下滑,又正处互联网泡沫破灭时机,迅销股价、市值迅速回落:2001-2002年,迅销市值下滑将近60%,静态市盈率下滑至16倍。随后公司改革成效渐显,公司股价、估值水平出现一定回升。2004年以后:迅销开始全球化扩张,带动业绩飞速增长,股价一路飙升,2004年初-2018年10月底,迅销股价从5371日元/股上涨至57920日元/股,估值水平也水涨船高,市盈率从33倍上涨到38倍,期间最高达到70倍以上。目前公司总市值超6万亿日元。

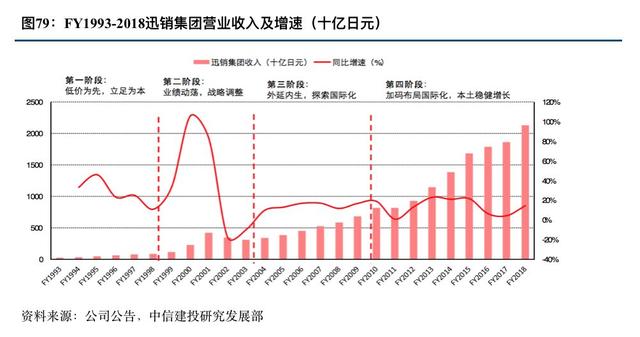

公司营业收入从FY1993的250.4亿日元增至FY2018的21301亿日元,CAGR达30.98%,发展势头迅猛。

第一阶段(FY1984 -FY1998):FY1993-FY1998迅销集团以售卖低价产品为主要特征,扎根本土,稳健运营,营收从250.4亿日元增长到831.2亿日元,CAGR达27.1%。第二阶段(FY1999-FY2003):公司营收由1110.8亿日元增长到3097.9亿日元,CAGR为29.22%,但其中经历较大波动。FY1999-FY2001,受益于摇粒绒衫等爆款的成功,公司营收由1110.8亿日元增长至4185.6亿日元,CAGR高达94.12%%,之后公司经历了依赖单一爆品、定位偏低、脱离消费趋势、快速扩张导致库存积压带来的收入增速波动下行,FY2002-FY2003优衣库营业收入连续两年负增长至3097.9亿日元,CAGR为-13.97%。第三阶段(FY2004-FY2009):公司战略调整结果初现,营收回归正增长,并开始布局海外,本土保持稳健增长。迅销营收由3400.0亿日元增长到6850.4亿日元,CAGR为15.04%。第四阶段(FY2010-FY2018):公司进一步加码布局国际化,营收由8148.1增长到21301亿日元,CAGR为12.48%,海外市场成营收增量主要来源。2010年以后随着中国消费者对于高性价比品牌认可度提升,公司亦逐年加大中国店铺数。2018年公司收入同增14.37%,较前两年提速,亦主因中国区强势增长。

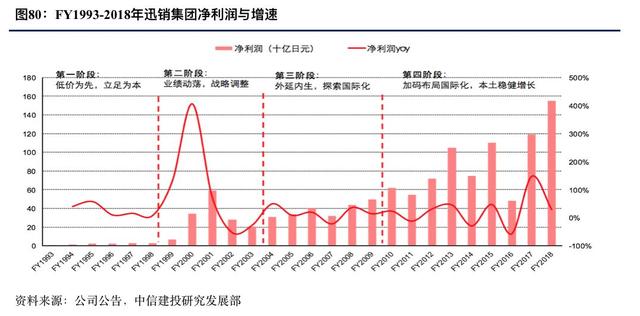

盈利方面,2000-2018年净利润由9.5亿日元增至1548.1亿日元,CAGR为8.7%。

第一阶段(FY1984 -FY1998):FY1993-FY1998迅销集团净利润从9.5亿日元增长至29.2亿日元,CAGR为25.3%。此期间净利润复合增速低于收入增速的主因系公司主打低价商品,且随着规模扩大,经营效率有所下降。第二阶段(FY1999-FY2003):FY1999-FY2003迅销净利润从68.2亿日元增长至206.5亿日元,CAGR为31.93%。得益于爆款的成功与ABC改革,第二阶段公司净利润复合增速高于营收增速,公司净利润亦随着收入增速的波动而出现波动:FY1999-FY2001净利润CAGR高达194.7%,而FY2002-FY2003净利润出现下滑,CAGR为-40.9%。第三阶段(FY2004-FY2009):FY2004-FY2009公司净利润从310亿日元增长至498.0亿日元,CAGR为9.9%。公司战略调整结果逐步显现,营收、净利润回归正增长,并开始布局海外,由于基数增大,公司这一阶段净利润增速不及前两阶段,但依然保持稳健。第四阶段(FY2011-FY2018):随着公司国际化战略的进一步加码,净利润整体呈现提升趋势。FY2010-FY2018公司净利润从616.8亿日元提升至1548.1亿日元,CAGR为12.19%。其中FY2014因收购的高端牛仔品牌J Brand美国业务疲软并持续亏损,产生193亿日元减值亏损,净利润同减28.7%。FY2016受暖冬、日元走强、美国区J Brand以及主品牌与ZARA、H&M等降价竞争的影响,多方原因导致净利润大降56.3%。

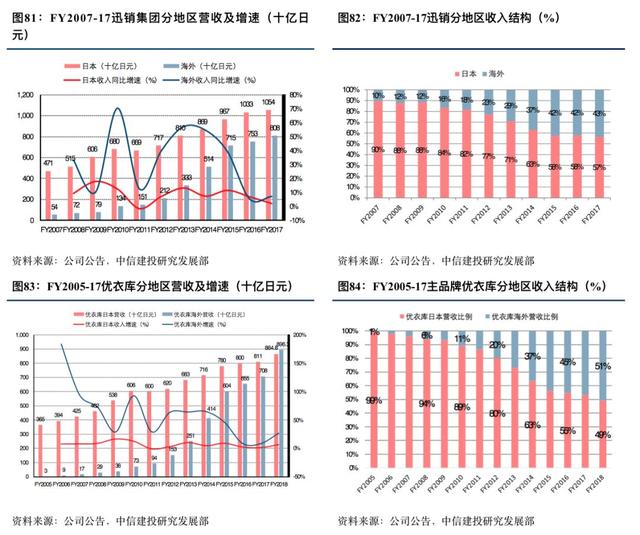

分地区看,集团推行全球化战略后,海外市场营收增速远超日本本土,收入占比不断提升。在第三阶段中,迅销在保持本土稳健增长的同时初步布局全球化。集团于日本营收从FY2007年的4717亿日元增长至FY2009的6060.5亿日元,CAGR为13.4%;在此期间集团海外营收从537.4亿日元增长至790.0亿日元,CAGR为24.24%;海外营收占比从10%提升至12%。

进入第四阶段后,公司加码全球布局化,本土增速放缓,海外加速扩张。FY2010-FY2017迅销本土收入从6803.8亿日元增长至1053.9亿日元,CAGR为6.5%,本土收入增速放缓明显;在此期间海外收入从1344.3亿日元增长至8079.5亿日元,CAGR为29.2%;海外收入占比从16%提升至43%。2018年,主品牌优衣库海外收入同比增长26.6%至8963亿日元,首次超过优衣库日本收入。

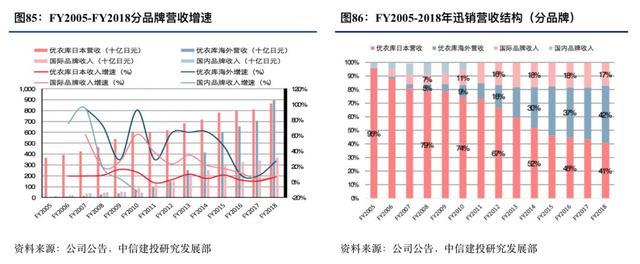

分品牌看,集团扩充品牌矩阵战略卓有成效。在第二阶段中,迅销开始布局全球化,内生外购打造一批国际品牌:Theory、G.U.、PRINCESSE TAM.TAM、COMPTOIR DES COTONNIERS、J Brand等,主品牌优衣库、国内品牌(CABIN、ONEZONE等)稳健,国际品牌发展迅猛。迅销主品牌优衣库营收FY2004的3400.0亿日元增长至FY2009的5759.8亿日元,CAGR为13.4%;国内品牌由FY2005年的122.3亿日元增长至FY2009的515.1亿日元,CAGR为43.3%;国际品牌(包括等)营收由FY2005的26.4亿日元增长到FY2009的555.8亿日元,CAGR为114.2%;FY2009优衣库/国内品牌/其他国际品牌营收占比分别为84%/8%/8%。

进入第四发展阶段后(FY2010-至今),主品牌依然保持稳健,国际品牌增速放缓。主品牌优衣库营收由6783.54亿日元增长至17610.99亿日元,CAGR为12.7%;国际品牌营收由898.43亿日元增长到1544.64亿日元,CAGR为7.0%;国内品牌均并入其他品牌或停止运营。2018年,优衣库/其他国际品牌营收占比分别为83%/17%。

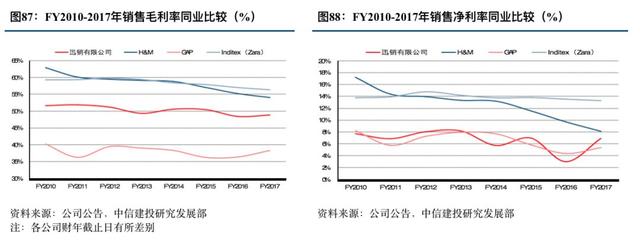

毛利率方面,公司毛利率水平相对稳定,FY2010-2017年基本维持在50%左右,高于GAP,低于H&M和Inditex(毛利率处于下滑态势)。净利率方面,与毛利率趋势一致,迅销净利率低于H&M和Inditex,H&M净利率下降明显,而迅销与GAP则互有上下。

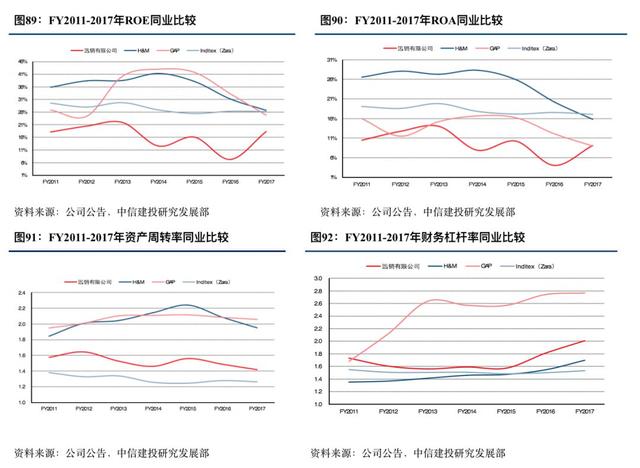

ROE方面,FY2018迅销集团ROE 19.42%,FY2011-FY2017迅销集团ROE在可比公司中处于低水平。拆分看,迅销ROE较低的原因主要系迅销ROA偏低的同时财务杠杆率较低,且资产周转率低于H&M、GAP。

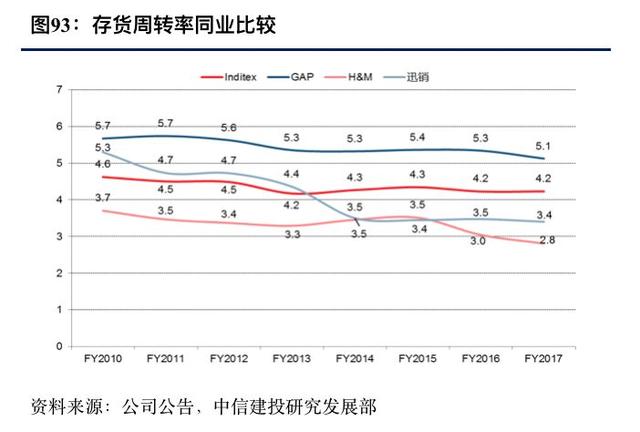

营运能力方面,优衣库周转率水平在规模扩大的同时趋弱。自2010年开始,迅销存货周转率逐年下降。2010年处于四家可比公司的中上等水平(5.3),之后随着销售规模扩大而出现下降,2017年仅为2.8,在可比公司中处于中低水平。

03

迅销成功之道:产品力+供应链+驱动力+管理力

(一)产品力:性价比+面料创新+品质制造

(1)基础款不“基础”,于细节处见真章,追求人人可穿

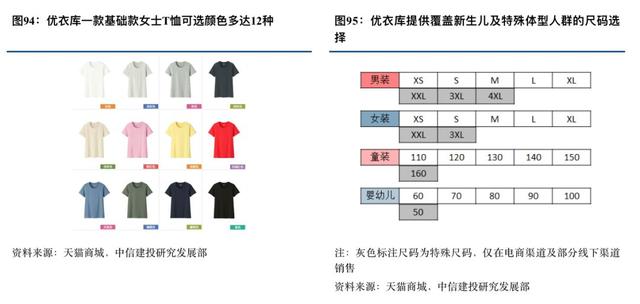

不同于ZARA、H&M等快时尚品牌,优衣库大部分商品为基础款设计,即不追求最新风格、不受潮流影响的服装,包括纯色T恤、商务衬衫、常规款牛仔裤、polo衫等,可以渗透休闲、工作、运动等多种生活场景。品牌将高质平价融入基础款,约70%产品为基本款,SKU常年保持1000款左右,远低于同业平均水平。这类简约风格服饰在第三消费阶段后期深受日本国民青睐。

品牌不仅做多基础款,还将基础款做精,细节设计丰富、尺码选择全面,是其扩大客群的关键策略。设计上,以一件简单的短袖T恤为例,品牌提供圆领、V领、男款、女款、儿童款等细分产品,每个款式又拥有多种颜色,消费者甚至可以选择不同深度的U领亦满足多样的搭配需求。尺码上,除标准尺码外还提供11种婴幼儿尺码,7种特别尺码,全方面覆盖各体型。同时配合营销,通过拍摄不同生活场景,完成多种产品搭配的形象展示,为品牌印上百搭的标签,真正实现“任何人都能穿着”的理念。

从实际效果看,做好基础款对于品牌的帮助是:

基础款迎合消费时代简约风主流。日本第四消费时代里,崇尚品牌化风格减少,大家转而开始追求简洁设计,崇尚“少即是多”以达到内心富足,优衣库简洁大众正好与之契合,借此迅速在本土发展壮大。基础款抓住了消费者对性价比的高度追求。品牌基础款质量过硬、做工考究、无LOGO设计的特点被顾客普遍认可为最佳穿搭单品,用户形成“高性价比”信赖感。

(2)强化面料研发,提升功能性,重视穿着体验

在基础款的产品定位上,品牌通过强化研发提升功能性,先后开发出摇粒绒衫、HEATTECH系列、Ultra Light Down羽绒产品、AIRism系列等,均成为具有核心竞争力的主推产品,进一步巩固高性价比形象。公司与面料制造商订立战略合作伙伴关系,如与航空、海水净化领域高科技材料公司东丽集团合作,开发出一系列高功能性的面料,提升消费者的穿着体验;携手“针织机械界的劳斯莱斯”岛精机制作所,发布无缝立体针织技术3D U-Knit,以此开发出爆款U系列等。

在设计理念上,公司亦频繁在增强场景互动性、拓宽产品适用性、一衣多穿等作出跨越性尝试,服务于品牌的百搭理念。2018年夏季,品牌联手BV设计师推出海滩度假系列,面料均具有透气、快干功能,一件泳衣/泳裤可以同时满足游泳、参加派对等不同需求,在不同场景转换时免去更衣的繁琐,打破场景界限。

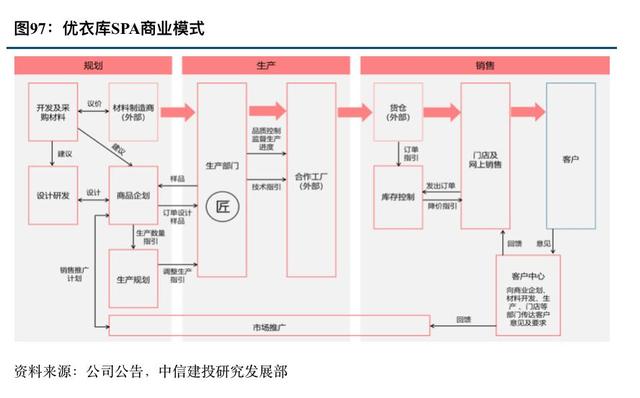

(二)供应链:SPA商业模式,全供应链快反管理铸就高性价比

优衣库实行包含原材料采购、研发、生产、销售的SPA(自有品牌专业零售商)模式,以直营连锁门店为主,全供应链控制压缩中间费用,拥有行业一流的快反能力。SPA由GAP首创,后由优衣库创始人柳井正加以借鉴推广。作为涵盖商品策划、制造、零售的垂直整合型商业模式,SPA可将顾客与供应商联系起来,尽可能减少中间商环节,有效实现成本控制、质量把控、高快反能力等一系列经营目标。目前,优衣库商品从设计到门店上架的平均时间可缩至13天。

为完成低价与高功能的平衡,品牌将成本控制贯彻于供应链的各个方面:

采购:① 全球范围内甄选优质供应商,综合价格及物流费用进行评估,通过订立长期合作关系大量进货、稳定货源,压低成本。② 重视与供应商之间良好的合作关系,除了与其分享日本先进的生产技术,对于销售不理想的产品亦不会退还,而是采取降价方式内部消化。设计:品牌保证成本与时尚性兼顾,在设计时会将成本作为考量要素,一切过高成本的设计方案都不会被通过,同时约70%的基础款占比保证设计方面犯错率低。生产:① 规模效应。品牌多为基本款,款式单一,工艺简单,容易量产。② 产能外移。自1999年在上海和深圳设立生产基地以来,至2008年中国产量占比80%。为应对中国人口红利下降,于2008年在越南以及孟加拉国建立基地,2012年在中国占比降至70%;截至2017年已在中国、越南、孟加拉、印尼、印度、土耳其建立6大生产基地,并继续在欧洲及美洲严选优质的供应商资源。③ 自动化。优衣库母公司、日本迅销集团联手谷歌,要用人工智能技术颠覆传统服装生产销售模式。物流:高效的物流是快反能力的前提。迅销已与Daifuku Co建立长期全球战略合作伙伴关系,并将投资1000亿日元(约9亿美元)实现仓储和分销系统的自动化。

(三)渠道力:全球化布局,全直营提升掌控力

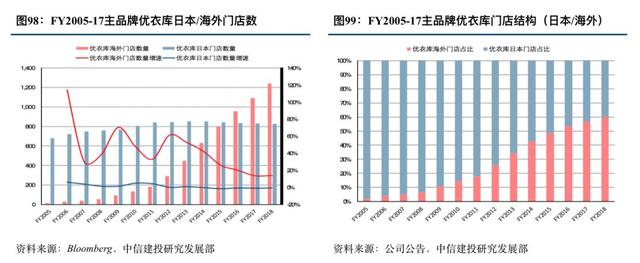

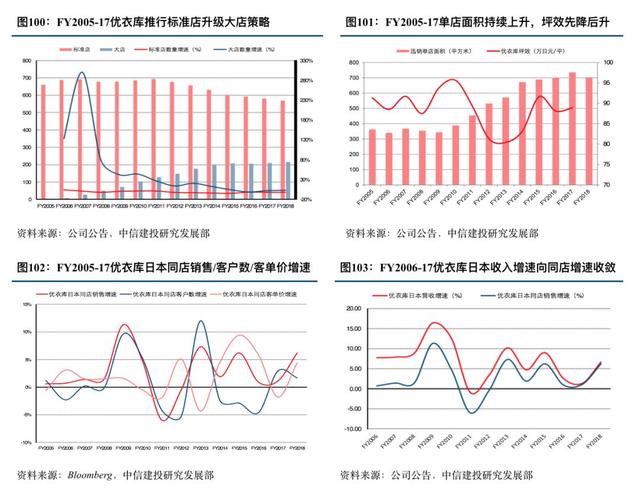

优衣库日本市场:第三发展阶段中,优衣库日本门店数从FY2005的679家增长到FY2009的770家,CAGR为3.19%,优衣库日本门店数占优衣库总门店数比例从98%下降到89%,同店收入CAGR为3.1%。意识到本土开店即将触顶端,公司积极推进标准店向大店(800平米以上)升级,以更高的零售面积谋求销量增长。

FY2005-FY2006,优衣库日本标准店从661家增加到679家,CAGR为0.67%,大店从3家增长至71家,CAGR为120.56%。第四发展阶段中(FY2010-2018),日本展店进一步放慢,由808家增长到827家,CAGR仅为0.29%,本土收入主要靠同店拉动,同店收入CAGR为2.05%。

标准店持续向大店持续升级改造,单店面积进一步提升,单店面积快速上升时拖累坪效有所下降,后续随着店面培育成熟,坪效迅速回升。FY2010-2018年标准店数量从686家降到569家,CAGR为-2.31%;大店数量由102家升到215家,CAGR为9.77%。

优衣库海外市场:在本土市场增长空间逐渐减小下,品牌渠道的增长主要来自国际扩张。随着发展重心向海外转移。第三阶段中,优衣库海外门店数从FY2005的14家增长至FY2009的92家,CAGR为60.11%;进入第四阶段后,海外门店扩张加速,FY2010-FY2018,优衣库海外门店数从136家增加至1241家,CAGR为31.83%。 FY2016优衣库海外门店数开始超过本土门店数,目前优衣库共开拓19个海外市场。

国际品牌方面:FY2005-FY2009,国际品牌门店总数从200家增加到827家,CAGR为42.60%;进入第四阶段后,国际品牌门店增速有所放缓,从FY2010的972家增加到FY2018的1377家,CAGR为4.45%,其中G.U./Theory展店速度较快,分别从115/326家增加至393/537家,CAGR分别为16.6%/6.4%。

优衣库对线下渠道采取全直营,及时反映消费者反馈信息(FY2018优衣库2068家门店中,仅有43家为员工特许经营模式,集团对其掌控力近似于直营店),以调整产品品类和新品开发,更好地服务于用户至上的理念。直营门店精准、快速的库存信息,帮助存货维持健康水平。

优衣库门店按周盘点库存,采用FRID(无线电子标签)技术的服装标签使得盘点迅速、便捷。门店向补货系统追加订购畅销商品,防止缺货,而销售不佳商品与总部沟通进行打折促销。得益于精准及时的门店库存信息,总部得以分纱线、本布、制品三个阶段进行精细的订单管理,避免存货积压货缺货。此外,优衣库采用仓库型的超市自助购物模式,门店既是前置仓又是销售网点,省去了大量仓储空间以及配送成本。

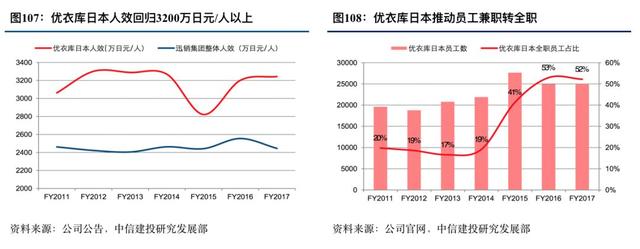

为进一步提升店效、人效,迅销持续优化员工激励措施。优衣库在本土实施“地区紧密关联型店铺”方案,将经营效率不佳的直营店转为员工特许经营店(加盟店),并将大量兼职人员转为“地域正社员”(工作地点固定于某一店铺或某一地区的正式员工),以此提高员工积极性与参与度。优衣库日本全职员工比例从FY2013的17%提高至FY2017的52%。除2015年公司错误实施提价策略对销售额与人效形成短期冲击,优衣库日本人效在店铺面积不断扩大同时基本保持在3200万日元/人以上。

(四)管理力:战略独到、执行高效;企业文化创新、开放包容

(1)紧抓市场机遇,灵活调整战略

优衣库把握住了本土市场的红利期,90年代日本居民服装支出总体下降,品牌通过平价的产品策略将不利因素扭转为助力。

面对1999年业绩动荡,公司迅速进行改革,摆脱之前在消费者眼中廉价低质的标签,推出高品质产品,从低价向高性价比切换,品牌形象得以重塑。2004年,优衣库进一步升级,并最终定位于简约时尚的高性价比产品,以适应简约化、理性消费潮流。

公司先行嗅到了新兴市场商机,用极快的速度在海外进行扩张,十五年间在海外开设1000余家门店数,帮助品牌在日本经济持续疲软时,海外新兴市场支撑收入依旧强劲,证明其全球化的正确性和必要性。

(2)创新、开放包容的企业文化

迅销所秉持的创新文化为优衣库不断提升产品质量提供了精神支持和技术支撑。品牌每每掀起服装行业关注的科技浪潮,可谓服装领域最懂科技的零售品牌。其先进的技术不仅仅强化了性价比和消费者青睐,也一并杜绝了竞争对手的模仿,保证了壁垒和独特性。

优衣库开放包容的企业文化使得其进入海外后,总能快速融入当地文化,同时又可以保持自身“快速时尚,简约设计”的核心文化。优衣库善于在不同的地区树立不同的品牌形象,在美国从当代艺术切入合作,结合美国人对街头文化的喜爱,联合当地艺术家和展馆跨界销售。

在英国则选取了乌托邦作为宣传活动的主题。中国优衣库则迎合人民电商消费习惯,积极与头部电商进行合作,各年双十一都取得傲人战绩,今年双十一再夺天猫男女装销售冠军,销售额35秒即破亿。法国优衣库则定位时尚,聘请爱马仕前创意总监Christophe Lemaire 作为优衣库巴黎研发中心设计总监。

(三)篇尾与投资建议

20世纪以来,日本消费社会经历了从无到有,从少到多,再从多到简的巨大变迁。日本百余年的消费变迁的四大阶段,其特征可以概括为:

第一消费时代(1912-1944):人口开始向大城市集中,大众媒体逐渐形成,西方化的商业社会雏形初步具备。这一时期的消费社会主要是模仿西方的生活方式,西式生活成为当时的阶级象征。伴随着一战后工业革命,批量化生产初具规模,百货业态在大城市开始兴起,西方服饰愈发流行。

第二消费时代(1945-1973):日本经济在二战后快速发展,消费从大城市迈向全国,消费进入“批量生产、大众消费”时代。人口方面出现战后婴儿潮、劳动力人口占比提升、城市化发展加快、家庭小型化等趋势。这一时期的居民消费以家庭为主体单位,以耐用电器为主要产品,大型商超渠道在全国跑马圈地,西式服装成为居民日常穿着。消费理念多多益善、追求与他人相同(have)、大众化、批量化、标准化的消费。

第三消费时代(1974-1995):石油危机爆发后,日本进入中速发展阶段。随着新人类一代成长、劳动女性增加、单身占比提升,居民消费从追求与他人相同(have)的消费向追求随心所欲(be)的消费转移,消费由量向质、由商品向服务、由大众向个性切换,个人的消费欲望强烈,炫耀式消费、品牌化消费、奢侈品消费与个性化消费为这一阶段最主要的特征。渠道方面便利店开始取代商超成为主流消费场景,百货转型为一站式购物中心。

第四消费时代(1996年之后):90年代中后期开始,日本经济持续低迷,陷入“失去的二十年”,出生率逐渐下降、劳动年龄人口拐点向下、老龄化日益严重、年轻人失业率上升、中产阶级内部分化明显,居民开始返璞归真,追逐淳朴的感受和对美好事物的欣赏,消费呈现出社会化、本土化、简约化、理性化、环保化等趋势,这一时期无印良品和优衣库等品牌商以及唐吉诃德、大创等渠道商,以淡化品牌、强调高性价比商品而独领风骚。

从全球大众服饰——迅销集团的发展路径看:迅销创立之初顺应了消费潮流切换的大趋势,且历经多次改革内部管理逐渐高效,立足本土后稳扎稳打海外扩张,最终成长为全球休闲服饰巨头。公司营收从FY1993的250.4亿日元增至FY2018的2.13万亿日元,CAGR达30.98%,上市26年来股价上涨56倍。2008-17年在日本市占率由6.2%升至12.9%,全球市占率达1.1%,与GAP、Adidas持平。我们认为迅销成功原因有:产品力:性价比+面料创新+品质制造;供应链:SPA模式快反管理高效运营;渠道:全球化布局,全直营掌控力强;管理力:战略独到、执行高效;企业文化创新、开放包容。

日本消费的变迁路径以及迅销的成长史对当下的纺服零售企业有较强的借鉴意义:我们认为主打高性价比产品,把握住消费者内心敏感度的公司顺应了消费新趋势,有望脱颖而出。我们也将在下一篇深度中,从中国消费周期的角度深刻剖析驱动中国消费社会变迁的因素、把握消费社会变迁的方向。由此我们认为专注于细分领域的高性价比产品的公司更有优势,如南极电商、开润股份、森马服饰等。

风险提示

宏观经济下行;消费景气度不及预期;行业竞争加剧等。

评论