文具行业深度报告:对比日本百乐与中国晨光

下载pdf格式报告请关注公众号“行业报告研究院”

一、百乐(pilot)——顶尖书写工具制造商的百年历程

百乐(Pilot)是全球顶尖的百年书写工具制造商,日本书写工具行业龙头企业。于 1918 年由并木良辅与和田正雄创 立,于 2002 年通过股票转让建立百乐集团控股公司,并成为全资子公司。100 年来,百乐树立“百乐,就是好笔” 的品牌形象,坚持以书写工具为核心产品,通过渠道建设不断拓展海外市场。

(一)发展历程:以笔类为核心全球布局,铸就日本文具龙头

百乐在日本书写工具行业的市场份额 2017 年达到 18.6%,处于日本制笔霸主的地位,纵观其成功之路,可分为三个 阶段“制笔的先行者,起步开拓期”、“乘行业东风,迅速发展期”、“行业红利消退,稳定成熟期”,三个阶段 发展各有特点,分别为:1)纯国产钢笔的诞生,全球市场崭露头角;2)乘行业发展快风,加速国内外布局;3)以 文具品类为核心,四大销售地区共同发力,树立中高端品牌形象,以实现业绩的稳步提升

1、1918 年-1939 年:制笔的先行者,起步开拓期

百乐的前身是并木良辅与和田正雄于 1918 年共同创立的 Namiki 制造公司,主要从事钢笔的制造与售卖。1925 年 4 月,两个创始人带着纯日本国产的莳绘金钢笔到欧美、亚洲的各大百货商店进行宣传,随后的第二年,在纽约、伦 敦、上海和新加坡开设分店并正式派遣员工,实现了真正意义上的走向海外市场。之后,又陆续打开印度、泰国、 印度尼西亚等地以及中南美洲的市场。

1927 年 2 月,百乐与当时世界一流的烟草商——DUNHILL 的巴黎分店签署代理店授权协议,并以此诞生了 DUNHILL·Namiki 系列钢笔。1930 年,百乐授予 DUNHILL 公司欧洲代理权,这也成为百乐莳绘金钢笔聚集全世 界目光的开端。

2、1940 年-1999 年:乘行业东风,迅速发展期

日本本土:乘行业发展快风,产品渠道共同提升。经历了 10 年的战后经济恢复阶段,1956 年,日本《经济白皮书》 正式宣告日本的经济水平恢复到战前,并进入高增长阶段,制造业也随之回暖。1956-1973 年,日本制造业产值一路 飙升,年平均增长速度到达 20%。经济的高速发展、制造业的迅速复苏,为文具行业的繁荣奠定了坚实的基础。

二战后日本进行第二次教育改革,于 1947 年 3 月颁布《教育基础法》和《学校教育法》,实行“6、3、3、4”新学 制,并普及 9 年义务教育。1950 年至 1980 年,初高中升学率显著提升,1980 年初中升学率高达 94.2%,相比于 1950 年增长 122%。经济的增长和教育的普及推动了文具行业的发展,文具工业生产指数逐年提升,并一直维持到 20 世 纪末。

这一时期,伴随着文具行业的发展,百乐深耕制笔技术,先后涉足钢笔、自动铅笔、油性笔、圆珠笔、白板和白板 记号笔的制造和销售,不断拓宽产品线,开发出新产品。于此同时,成立关东、西部、北海道、九州分部,紧密联 系日本东西部市场,进一步加强本土销售网络。

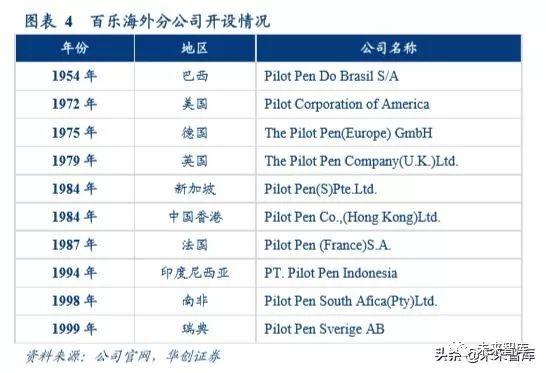

海外市场:加强海外布局,开拓国际视野。公司稳步进军美洲、欧洲和亚洲市场,分别成立巴西、美国、德国、英 国、新加坡、中国香港、法国、印度尼西亚、南非、瑞典分公司,根据各地区的不同特点,有针对性的售卖不同种 类的产品。

3、2000 年至今:行业红利消退,稳定成熟期

(1)产品端:以文具品类为核心,积极拓展文具相关事业

这一时期,由于经济增长的停滞和教育普及的见顶,行业红利逐渐消退。百乐以文具品类为核心,进一步拓宽产品 线,以高质量、高功能的产品抢占市场份额。2018 年文具品类的营业收入达 1040 亿日元,同比轻微下滑,日本地 区百乐市场份额始终保持在 15%以上,并呈现出逐年提升的态势,不断巩固其制笔霸主的地位。

同时,公司积极开发一系列与文具相关联的产业:在对钢笔笔尖进行制造的过程中,公司掌握了贵金属特殊合金的 制造技术和高精度的加工、装饰技术,利用这种技术开拓出珠宝事业,向市场推出高品质的结婚戒指;通过活用自 动铅笔笔芯的制造,公司掌握了高精度的陶瓷成型技术,并以此为基础开拓陶瓷事业;公司利用墨水技术开拓出打 印机墨水事业,目前向墨盒回收利用等企业内部办公自动化方向发展。

(2)渠道端:海外布局成果显现,四大销售地区共同发力

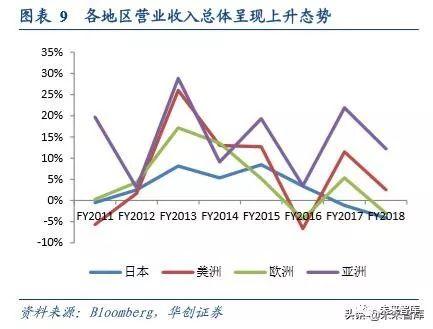

近年来全球生产销售网络的建设逐渐成形,各地区营业收入总体呈现上升态势,其中,亚洲地区的增长最为显著, 近 8 年平均增速达 14.7%。2018 年,亚洲、美洲收入持续增长,日本、欧洲收入同比下滑,主要由于日本文具行业 疲软、欧洲市场萧条等宏观因素导致。公司营业收入的 39%来自日本本土,美洲、欧洲、亚洲市场销售收入占比分 别为 25.8%、20.0%、14.9%。目前,海外市场已成为公司业绩增长的重要驱动力,特别是以中国市场为代表的亚洲 地区收入增速显著高于其他地区,成为公司重点开拓的市场之一。

(3)品牌端:树立中高端品牌形象,提高产品附加值

百乐始终以两位创始人提出的“三者鼎力”、“共忧共乐”、“突破难关”、“一天一进”、“至诚认真”五大理 念作为经营方针,致力于成为世界上最顶尖的书写工具制造商,树立“百乐,就是好笔”的品牌形象。21 世纪以来, 文具市场规模增长乏力,在此环境下公司树立中高端品牌形象,以提供高附加值的优质产品为核心,保障产品的毛 利水平,进而推动公司业绩增长。

(二)百乐核心优势:研发为本注重产品革新,渠道为先拓展海外市场

1、以研发创新为导向,持续优化产品功能

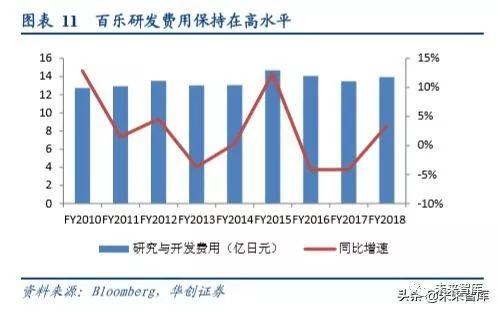

以研发创新为导向,提供高附加值产品。公司致力于开发质量好、附加价值高、让顾客满意的产品。为了满足全球 化发展,公司以市场调研的方式搜罗全世界顾客的需求,并统一集中到日本,完成产品的研究与开发。公司的研发 费用一直保持在高水平,2018 年研发费用达 14 亿日元,同比增长 3.41%。

注重笔尖墨水开发,持续优化产品功能。公司的研发活动主要从笔尖和墨水两个方面展开:钢笔笔尖方面,在大正 时期,百乐实现了基于铱合金(当时很难加工的特殊合金)为原料的笔尖熔铸和制造,成功制造出纯国产的钢笔, 之后持续革新,旨在研发书写感受更好的钢笔。圆珠笔笔尖方面,1964 年笔尖圆珠使用比其他公司先进的不锈钢钢 片,耐磨性强、皮实耐用,可以一直保持顺滑的圆珠转动。之后,采用在细的导管前端凿出三处凹陷来支撑笔尖圆 珠的技术方案,开发出极细圆珠笔笔尖,相比于普通的圆珠笔具有更小的摩擦面积,能够实现自然的圆珠转动。秉 承对于良好书写体验的执着追求,加上超过微米级别的加工精度所带来的压倒性高品质,百乐始终走在笔尖开发的 前沿。

在墨水的开发方面,百乐通过给墨水赋予“可擦”,“不会渗透”,“能写到玻璃和金属上”,“能写在布上”等 新特性,开发出各种各样的墨水,例如随着温度变化而消失的墨水“friction ink”、能在玻璃表面书写的圆珠笔墨水 等,极大地扩展了产品的可能性。

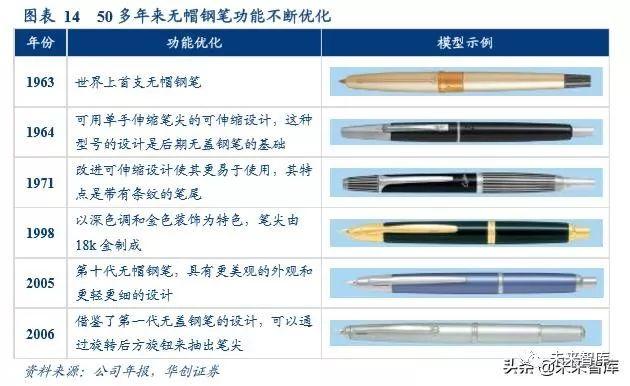

公司在已有产品的基础上,不断优化其功能,给用户更好的体验感。自公司 1963 年研发出世界上首支无帽钢笔的模 型至今,已有大半个世纪的历史。这种钢笔运用百乐独有的密封遮挡机制,可以防止墨水在不使用时泄漏或干燥, 使其可以迅速、舒适地使用。50 多年来,公司一直以无帽钢笔作为主要产品,并不断对其功能进行优化。

2、重视渠道建设,拓展海外市场

公司建立了全球化的开发、生产、销售网络,支持在全世界范围内开展业务。日本国内,公司在各地开设销售网点, 以直销为主,在进行销售活动的同时倾听市场心声,并反馈在产品的开发和生产中。日本是高品质、高功能、高附 加价值产品的主要开发、生产基地。海外方面,公司在主要销售国家开设分公司,负责紧邻地区销售活动的开展。公司运用全球化的网络体系,在持续的技术开发和统一的质量管理下,始终保持百乐品牌的可靠性。2015 年,公司 公布“总公司大楼改进计划”,将进一步整合全球布局,实现对资源更有效的利用。

公司在全球的主要销售地区包括四大部分:日本、美洲、欧洲和亚洲。日本分部主要从事书写设备、文具产品、玩 具、戒指等贵金属饰品、陶瓷制品的制造、采购和销售。美洲分部主要在美国,墨西哥及巴西制造和销售书写设备,欧洲分部主要在英国,德国,法国,瑞典等地制造和销售书写设备,亚洲分部主要在中国大陆、中国香港地区、中 国台湾地区、印尼、马来西亚及新加坡制造和销售书写设备。

未来,公司将进一步建设生产销售网络,确保因地制宜,根据各个地区的市场需求发送产品。同时,强化印度尼西 亚、巴西等海外生产基地的生产能力,使公司产品的品质和品牌在世界各国得到进一步渗透和固定,从而实现在新 兴国家市场份额的提高。

3、品牌形象深入人心,高附加值产品溢价明显

百年的品牌历史底蕴及工艺,对品质从不将就的态度,塑造了深入人心的品牌形象。近年来,公司通过对 PILOT 品 牌形象的大力宣传,重点推广高品质、高功能、高附加值的产品,例如 Juice 系列、Frixion 系列等,与竞争对手产 生差异化,获得市场的广泛好评。

二、中日文具市场发展对比

日本文具行业经历了蓬勃发展期以及低迷调整期后,已进入稳定发展的成熟时期。龙头企业发展成熟,行业集中度高。2018 年我国书写工具行业 CR4 为 28.05%,对标日本我国书写工具品牌化的进程仍处于初步阶段,龙头企业市 场份额有较大的提升空间。在庞大的消费者群体基础上,随着城乡居民消费水平的提高、教育投入的持续增长,我 国文具行业规模有望进一步扩大。

(一)日本市场:进入稳定发展阶段,书写行业集中度持续提升

日本文具行业起步较早,在 20 世纪蓬勃发展,孕育了诸多全球知名文具厂商。20 世纪末,文具行业进入低迷状态, 倒逼行业集中度提升,1997 年至 2002 年间,日本文具零售店数量从 2.1 万家减少至 1.6 万家,减少了约四分之一。经历了蓬勃发展期以及低迷调整期后,近年来日本文具已进入稳定发展的成熟时期。

书写工具作为文具中最重要的品类之一,涌现出三菱铅笔、百乐、派通、斑马等全球知名的龙头企业。过去十年, 在行业已进入成熟期的情况下,市场集中度依然持续提升,2017 年日本书写工具细分行业 CR4 达到 54.6%。

(二)中国市场:三引擎助力文具行业发展,龙头企业有望进一步扩张

1、消费能力、消费人群、教育投入三引擎助力文具行业发展

城市居民消费逐年提高,农村居民消费增长强劲。自改革开放以来,我国城乡居民人均教育、文化和娱乐消费支出 不断上升。2018 年,城镇居民人均教育、文化和娱乐支出为 2974 元,同比增长 4.46%,增速有所放缓。农村居民人 均教育、文化和娱乐支出为 1302 元,同比增长 11.19%,预计未来农村居民消费水平将进一步提升。

在校学生人数庞大,为市场增长奠定基础。文具的主要使用对象是学生,我国在校学生人数庞大,为文具行业提供 了巨大的消费者群体。我国普通小学生在校数量大,并呈现出逐年稳步上升的趋势,2018 年达到 10339 万人,占小 中高在校学生总数的 59.5%。2018 年我国普通初中在校学生数达 4653 万人,普通高中在校学生数达 2375 万人。

教育投入持续增长,助力文具市场发展。近年来,我国积极推进义务教育优质均衡发展,加快城乡义务教育一体化 进程,国家在教育方面的投入不断加大。2017 年,全国教育经费总投入 42562 亿元,同比增长 9.45%。其中,国家 财政性教育经费 34208 亿元,同比增长 8.95%。在三项引擎的驱动下,我国文具制造行业收入逐年增长,2018 年约为 170 亿美元,同比增长 3.96%,增速有所放缓的主要原因是电子设备的快速发展推动无纸化发展。

2、对标日本,我国书写工具行业集中度和人均消费有较大提升空间

末端企业加速淘汰,行业集中度进一步提升。2017 年,我国文教、工美、体育和娱乐用品制造业规模以上工业企业 累计 9085 家,同比减少 1.92%,其中亏损企业 747 家,同比增加 14.57,亏损面为 8.22%,同比扩大 1.18 个百分点。随着消费者对于产品要求的提高,技术壁垒低的落后企业正在加速淘汰,行业集中度将进一步提升。

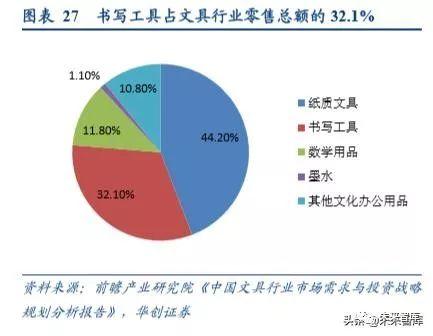

对标日本,书写工具行业集中度和人均消费提升空间较大。书写工具是文具 C 端最重要的品类之一,2018 年我国书 写工具占文具行业零售总额的 32.1%。在过去十年中,我国书写工具品牌集中度呈持续提高的趋势,CR4 从 2008 年 的20.42%提升至2018年的28.05%,其中书写工具龙头晨光文具市场份额从2008年的9.63%提升至2018年的17.39%, 是行业集中度提升的主要推动力。然而,相比于日本书写工具 CR4 的 54.6%,我国书写工具品牌化的进程仍处于初 步阶段,龙头企业市场份额提升的空间较大。人均消费方面,我国书写工具人均年消费仅有 2.54 美元,与日本相比 还有两倍以上的增长空间。

三、百乐、晨光文具业绩对比:晨光文具增长强劲,费用管控能力强

晨光文具处于快速增长阶段,营业收入增长率高,费用管控能力优于百乐。营业收入方面,百乐平稳发展,晨光文 具高速增长;从营业收入的地区分布来看,百乐四大销售地区共同发力,晨光以中国本土的销售为主;毛利率方面, 百乐品牌及产品附加值带来的溢价高,同时其在全球范围内建立的生产链能够有效降低生产成本,使得百乐毛利率 高于晨光文具;销售管理费用方面,百乐提升运营效率推动费用率下行,晨光文具在费用管控上更具优势。

营业收入方面,百乐平稳发展,晨光文具高速增长。作为日本文具行业百年企业,近年来百乐营业收入增长速度放 缓,自 2016 年起进入平稳状态。2018 财年百乐营业收入为 1040 亿日元,同比减少 0.08%,其中日本地区营业收入 为 409 亿日元,同比减少 4.12%,主要由日本文具行业发展不景气所致。自 2011 年晨光营业收入一直保持 20%以上 的高速增长,2017 年营业收入达到 1100 亿日元,首次超过百乐。

从营业收入的地区分布来看,百乐四大销售地区共同发力,晨光以中国本土的销售为主。百乐日本地区营业收入占 总收入的 40%左右,并呈现出占比逐年减少的趋势。亚洲地区近年来发展迅猛,营业收入从 2011 财年 42.66 亿日元发展到 2018 财年 154.65 亿日元,并且有进一步扩张的趋势。晨光文具以内销为主,2018 年内销实现营业收入 1346.1 亿日元,占总收入的 98.6%。

毛利率方面,百乐显著高于晨光文具。近年来百乐毛利率水平稳步提升,由 2011 财年 43.5%上升至 2018 财年 54.2%, 晨光文具毛利率水平稳定在 26%左右。毛利率相差较大的原因是百乐致力于研发高附加值的产品,其品牌及产品附 加值带来的溢价高于晨光文具,同时百乐致力于在全球范围内建立具有成本竞争优势的生产链,有效推动生产成本 的减少。销售管理费用率方面,近年来百乐注重费用管控,通过提升运营效率推动期间费用率下行,2018 财年百乐 销售管理费用率为 31.9%,相比于 2011 财年下降 1.85 个百分点,晨光在费用管控上更具优势。

净利润方面,2012-2015 年百乐净利润高速增长,主要是由于日元加速贬值,公司外销产品收益所致。2016 年起, 受宏观环境影响,净利润增速缓慢,2018 年百乐实现净利润 145.9 亿日元,同比较少 5.86%。晨光净利润逐年稳步 提升,2018 年达 129.3 亿日元,同比增长 19%。净利率方面,由于毛利率的显著优势以及近年来对于期间费用的管 控,近年来百乐净利率水平增长明显,由 2011 财年 4%上升至 2018 财年 14%。晨光净利率水平轻微下滑,由于销售 费用持续投入,期间费用率上升所致。

(报告来源:华创证券)

下载pdf格式报告请关注公众号“行业报告研究院”

评论