芯片巨头博通610亿美元收购VMware,行业再现并购投资热|硅基世界

(图片来源:Pexels)

随着半导体板块出现下行,全球芯片半导体产业重燃并购投资热潮。

钛媒体App 5月26日消息,云计算软件巨头VMware刚刚宣布,1.43万亿元市值的美国通讯芯片巨头博通(Broadcom),拟以股票加现金方式收购VMware所有流通股,交易价格达610亿美元。

根据协议条款,博通将承担VMware 80亿美元的债务负担,博通旗下Broadcom Software Group将并入VMware旗下进行运营。交易预计将在2023财年完成。

这将是今年以来最大的半导体收购交易,同时也是继微软687亿美元收购动视暴雪之后,全球今年第二大并购案。而且这也意味着,博通将入局企业软件服务领域。

事实上,近两年来,多家芯片巨头展开了多起并购投资交易。

今年2月起,英特尔接连溢价收购以色列解决方案高塔半导体(Tower semiconductor),芬兰图形软件公司Siru Innovations,发力芯片代工以及GPU(图形处理器)领域以对抗英伟达;4月AMD宣布拟收购云服务提供商 PensandoSystems,总价19亿美元;5月初,通讯芯片巨头MaxLinear以总价80亿美元收购存储芯片公司Silicon Motion等。

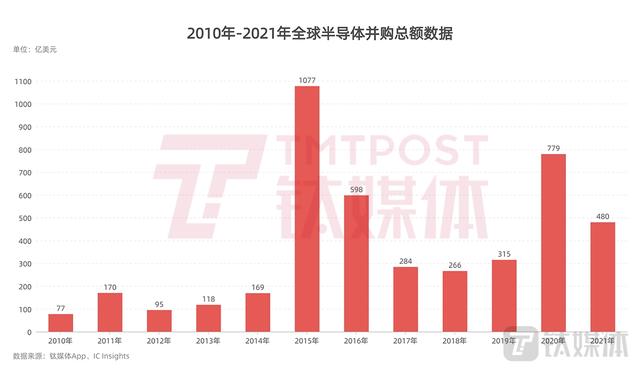

钛媒体App梳理过去十多年半导体行业并购交易时发现,2012年-2021年十年间,全球半导体并购交易总额超过4081亿美元——大概相当于中国互联网巨头腾讯港股最新市值,或是半个土耳其的GDP。

2010年-2021年全球半导体并购交易数据(来源:钛媒体App编辑整理)

截止发稿(5月26日上午)前,VMware(NYSE: VMW)周三收盘走强上涨3.97%,报收120.54美元/股,市值达507亿美元;而博通(NASDAQ: AVGO)周三收盘报531.63美元/股,市值2171亿美元。受三天前收购VMware传闻影响,博通市值蒸发了48亿美元左右。

与戴尔分手才半年,VMware又换“并购狂魔”新东家

博通并购美国云计算软件巨头VMware有些突然。因为距离VMware与15年的老板“戴尔”独立分开,才刚过去半年的时间。

这次买方“博通”是颇有威名的老牌射频芯片巨头。

博通1991年成立于美国,2016年被新加坡安华高(Avago)以约370亿美元收购。按2021年全年营收计,博通是全球第六大半导体公司。而全球第二大半导体公司英特尔的现任CEO帕特·基辛格,也是VMware的前一任CEO。

近些年来,拥有130多亿美元自由现金流的博通出手阔绰,被称为半导体行业内的“并购狂魔”。

- 2017年11月,博通拟以1300亿美元收购高通,不过这笔震惊全球科技圈的巨额交易,最终被美国以国家安全为由叫停。

- 2018年8月,博通宣布以189亿美元收购美国企业软件公司CA Technologies;2019年,博通以107亿美元现金收购杀毒软件厂商赛门铁克(Symantec)公司的企业安全业务,创下截至当时安全市场最大并购交易。从这些动作来看,博通正快马加鞭地将其业务版图从半导体向企业软件扩展。

- 2021年7月,为了进一步扩展其基础设施软件解决方案业务,博通被曝出正就收购数据分析软件巨头SAS Institute Inc.进行谈判,交易价值在150~200亿美元之间。但随后该交易谈判破裂。

如今,博通又看上云计算的热势。这次博通超600亿美元收购的VMware,此前曾是戴尔旗下云计算软件业务。

VMware 成立于1998年,总部位于美国加州,在虚拟化和云计算基础架构领域全球领先。2004年初,VMware被企业软件和存储公司EMC以6.25亿美元收购,此后VMware就长期由EMC控制,股份占比达到81%。

2007年,EMC通过纽交所首次公开募股(IPO)时出售了VMware的部分持股,后者成为上市公司。到了2016年,戴尔以670亿美元收购EMC(现为DELL EMC),VMware也随之成为了戴尔旗下业务。

实际上,作为全球电脑制造巨头,戴尔2013年发现平板电脑、智能手机对电脑销售冲击较大,7个季度业绩没有达到预期,因此于2014年联合私募股权机构Survey Partners对戴尔进行了私有化退市,价格为250亿美元左右。私有化之后,戴尔加大投资拓展企业业务,收购EMC之后,企业服务使其收入翻了一番,最终通过控股方式反向收购(借壳上市)了VMware,实现了戴尔的二次上市。

过去几年,凭借戴尔和VMware在企业客户中的影响力,其发起过多次并购交易。例如VMware曾在2019年连续收购了云原生软件平台Carbon Black和Pivotal;2020年7月,VMware宣布拟收购美国混合云基础设施提供商Datrium。

随着2021年1月,VMware CEO 基辛格离职到英特尔,以及美国IPO市场规模创纪录,戴尔于去年11月完成VMware的81%股权剥离。如今,VMware再次成为一家独立的云计算+SaaS虚拟化软件公司。

目前,戴尔创始人迈克尔·戴尔(Michael Dell)是VMware的最大股东,持股40%。此前投资博通的私募股权公司Silver Lake是VMware第二大股东,持股10%。

对于此次博通收购VMware原因,外媒认为有两点:

一是数据中心、云计算领域呈现热潮,对于博通未来可持续发展更加可期。

二是博通目前主要业务包括半导体解决方案、基础设施软件两部分,覆盖网络、无线、宽带、存储连接及工业等细分终端市场,通过收购VMware,可以与此前多家被收购公司产生联动,形成数据中心生态,可发挥更大作用,更快实现营收增长——2021年VMware收入约为130亿美元,几乎是博通目前软件业务收入的两倍。

2021年超480亿并购额,芯片行业再现投资热

钛媒体App梳理发现,2012年-2021年十年间,全球半导体并购交易总额超过4081亿美元。

其中,2021年全球半导体并购额超480亿美元,包括高通46亿美元竞购自动驾驶独角兽Veoneer、紫光集团被智路建广联合体收购等重要并购案。

而2022年前五个月,全球新增10例半导体并购交易,总额超过150亿美元以上。加上此次博通收购案,截至目前,今年全球半导体并购总额超700亿美元,远高于2021年。

2022年全球半导体并购案(包括完成的),来源网络

为什么近两年,芯片半导体行业并购交易如此频繁呢?目前来看,主要有以下三点:

1、随着数据中心越来越重要,芯片行业的“马太效应”尽显,芯片巨头有实力增加新的营收领域。

数据显示,2022年全球数据中心市场收入将达到746亿美元。而在今年全球半导体并购交易中,近半数集中于数据中心领域,3起在芯片制造端,其中就包括英特尔收购高塔半导体,SK海力士收购启方半导体等。这意味着,数据中心、芯片制造俨然已成为半导体厂家必争之地。

2、半导体股进入下行阶段,芯片巨头现金流充裕,相对而言的低价收购实现公司快速扩张。

根据数据显示,iShares费城交易所半导体ETF今年以来下跌了超21%,是标普500指数跌幅的三倍多。但同时,自今年年初以来,半导体ETF已经有大约68亿美元的资金流入,超过了2021年、2020年全年。因此,在中小型芯片公司“过冬”时,芯片巨头大举买入其他企业实现更高的营收回报,成为新的并购因素之一。

3、前期并购后行业已基本定型,市场优质并购标的愈发稀少,需要芯片巨头大举收购。

稀缺标的在资本市场炙手可热。例如,英伟达虽放弃收购Arm公司,而ARM的热度却不减,高通、SK海力士、英特尔等半导体巨头依然有兴趣参与并购Arm,即便出现了中国区业务出现混乱,行业内也希望夺取到实现90%以上智能手机、汽车芯片领域急需的底层架构IP。

总体而言,芯片行业内发生的一次次并购案件,对全球半导体产业竞争格局有着或大或小的影响。

CIC灼识咨询创始合伙人侯绪超认为,通过上下游或者是纵向的并购,可以很好节省企业向外发展的时间,同时很好的利用自身优势,使得1+1>2,得到很好的效果。此外,通过巨头收并购,可以输入一些资金、资源以及好的管理模式,帮助企业走出经营的困境,实现双赢。

但半导体行业人士昭辉(化名)此前接受钛媒体App采访时表示,芯片巨头的收购交易除了受到反垄断监管外,还有完成并购之后,是否真的能产生一个1+1>2的效应。有些企业不懂并购后的运营,可能会适得其反。

值得注意的是,根据外媒报道,博通目前正因为垄断芯片客户而受到美国反垄断机构的调查,所以此次收购案可能会受到反垄断机构的彻底调查。而且,随着科技股全面下跌,软件公司估值已大幅缩水,博通价格是否过高,可能需要市场的评估。

因此,这桩610亿美元“天价收购”是否会最终完成,依然需要时间的等待。

(本文首发钛媒体App,作者|林志佳)

评论