TOF行业前瞻报告:TOF有望成为3D感测主流方案

(获取报告请登陆未来智库www.vzkoo.com)

1.智能手机 3D 感测渗透加速,TOF 有望成为主流技术

1.1.3D 感测渗透加速,主流手机厂商加入 TOF 阵营

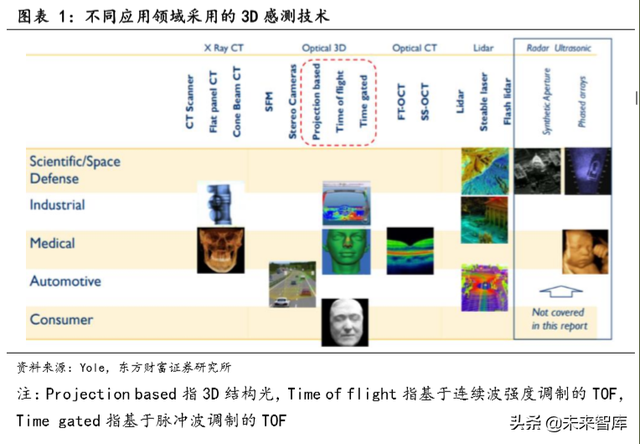

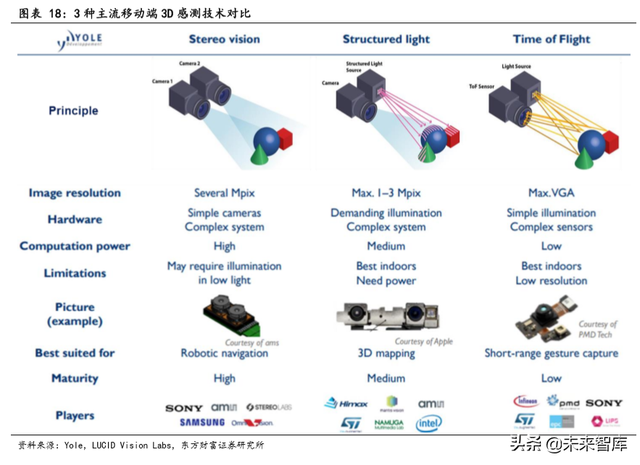

3D 感测技术路线很多,不同技术的性能不同,适合的应用领域也不同。在 消费电子应用领域,目前主流的 3D 感测技术有两种: 3D 结构光(3D Structure Light)和时间飞行法(TOF, Time of Flight)。

3D 结构光在消费电子领域的商用最早可追溯到 2009 年,微软与以色列 3D 感测公司 PrimeSense 合作发布了搭载 3D 结构光模组的体感设备 Kinect 一 代,2010 年 11 月上市后,该产品成为 2011 年销售最快的消费电子设备。尽管 产品大获成功,但第一代 Kinect 的准确度、图像分辨率和响应速度并不理想, 微软在 2009 年和 2010 年先后收购了以色列 TOF 相机公司 3DV Systems 和 3D 手势识别公司 Canesta,并在 2013 年终止了与 PrimeSense 的合作,自行研发 推出搭载 TOF 摄像头的 Kinect 2 代产品。然而好景不长,由于缺乏爆款游戏 应用、硬件亏本销售等问题的存在,2017 年 10 月微软表示已经停止生产 Kinect, 自 2011 年上市以来累计销量仅 3500 万部。尽管 Kinect 失败,但在游戏市场 的沉淀使得 3D 感测技术日益成熟,2017 年苹果发布 iPhone X,首次搭载 3D 结构光模组,可实现 3D 人脸识别技术,成为苹果近两年最大的创新。此前由 于半导体工艺等多方面技术的限制,3D 感测很难应用到体积非常有限、功耗要 求低的手机上,因此 iPhone X 的发布是 3D 结构光技术的重大突破,市场对 3D 结构光技术的热情重新点燃。苹果的 3D 结构光方案正是来自为微软 Kinect 一 代提供技术方案的 PrimeSense,苹果在 2013 年 11 月宣布以 3.6 亿美元收购该 公司。苹果之外,主要 3D 结构光方案厂商还有美国的英特尔、高通/Himax, 以色列 Mantis Vision 以及国内华为、奥比中光等公司。2014 年英特尔发布全 球首款内嵌于各种智能设备的3D景深摄像头RealSense,采用3D结构光技术, 应用在联想、戴尔等多款超极本电脑以及无人机等设备中。同年高通宣布与影像 IC 设计公司奇景光电 Himax 合作提供高分辨率、低功耗的 3D 结构光模组 SLiMTM。iPhone X 发布后,国内小米、华为和 OPPO 也先后发布了首款搭载 3D 结构光模组的智能手机,其中小米采用的是以色列 Mantis Vision 公司的解决 方案,华为采用的是自研方案,OPPO 采用的是国内公司奥比中光的解决方案。 苹果在 2018 年和 2019 年的 iPhone 新产品中也全部搭载了 3D 结构光模组。

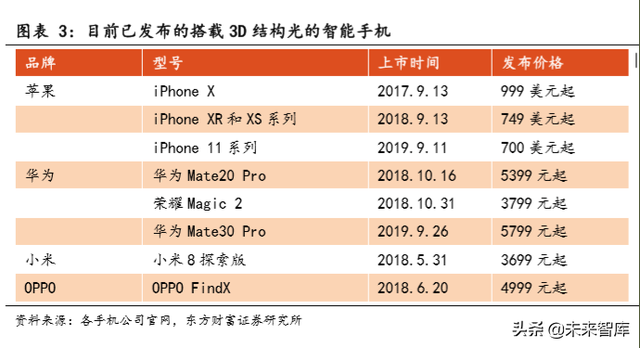

目前已经发布的搭载 3D 结构光模组的智能手机包括苹果的 iPhone X 以后 的所有机型,华为的 Mate20 Pro、荣耀 Magic 2 和 Mate 30 Pro,小米的小米 8 探索版以及 OPPO 的 OPPO FindX。据 DigiTimes 数据,2018 年搭载 3D 结构光 的智能手机整体约 1 亿台,其中苹果占比约 88%。

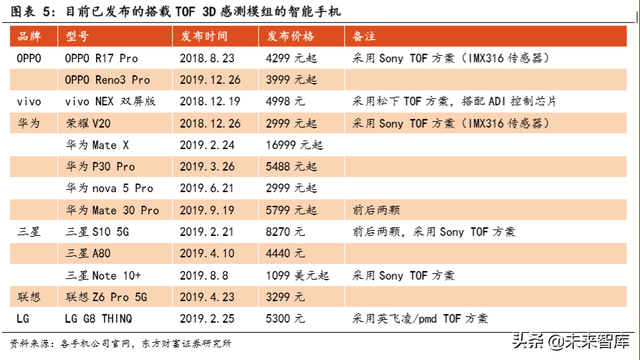

TOF 最早的商用可追溯到 2006 年 7 月,衍生自 CSEM(瑞士电子与微技术 中心)的MESA Imaging公司成立,并推出商用TOF摄像头产品系列SwissRanger, 最开始应用于汽车的被动安全检测。2014 年,MESA 被新加坡微型光学器件厂商 Heptagon 收购,Heptagon 在 2016 年又被奥地利知名传感器厂商 AMS 收购, 在小型化 TOF 传感器领域已经具备了一定优势。2013 年,微软在第二代 Kinect 中采用了 TOF 技术,方案来自 2010 年收购的 TOF 相机公司 3DV Systems。2015 年,索尼索尼收购比利时手势识别技术公司 SoftKinetic,该公司拥有知名 DepthSense TOF 感测系统,两年后索尼就发布了全球最小的 TOF 模组。TOF 技 术首次应用到智能手机是在 2016 年,Google 和联想合作推出了全球首个搭载 TOF 模组的智能手机 Phab2 Pro,采用的是 pmd/英飞凌的 TOF 方案,该手机可 实现一些如三维测量等简易的 AR 应用,但并没有引起市场较大的反响。英飞 凌和德国 3D 感测公司 pmd 在 TOF 领域合作了数十年,并开发出了知名的 REAL3 TOF 传感器芯片,其中 pmd 主要提供 TOF 像素矩阵,英飞凌主要提供芯片上系 统(SoC)集成的所有功能组件,并开发相应的制造工艺,该方案还用在了华 硕 2017 年发布的 AR 智能手机 Zenfone 上。2018 年 8 月 6 日,OPPO 在北京召开 了 TOF 技术沟通会, 并在 8 月 23 日发布了其首部搭载 TOF 摄像头的智能手机 OPPO R17 Pro,采用了 Sony 的解决方案。随后在 2018 年 12 月,vivo 发布了其 首部搭载 TOF 摄像头的智能手机 vivo NEX 双屏版,采用了松下的解决方案; 华为发布了其首部搭载TOF摄像头模组的智能手机荣耀V20,采用的是OPPO R17 Pro 相同的 TOF 方案。进入 2019 年后,安卓厂商纷纷加入 TOF 镜头的阵营,2019 年 2 月,三星发布了 Galaxy S10 5G,前后分别各搭载一颗 TOF 镜头;LG 发布 了 LG G8 ThinQ,搭载后置 TOF 镜头,采用了英飞凌的解决方案;联想发布了 Z6 Pro 5G 手机,搭载了后置 TOF 镜头。华为在 6 月份在中端机型 nova 5 Pro 上也搭载了后置 TOF 镜头。

目前除小米以外,主要安卓手机厂商均发布了搭载 TOF 模组的智能手机, 其中华为和三星发布的机型数量相对较多。

据腾讯科技、集微网、韩国网站 The Elec 等多家媒体报道,供应链消息 称苹果将在 2020 年的 iPad Pro 和两款 iPhone 中搭载 TOF 后置镜头,前置人 脸识别摄像头则还是沿用 3D 结构光的技术。报道还表示苹果或借助定制 CMOS 的方式模拟人眼功能,实现 AR 实景导航等应用,突破当前 TOF 镜头缺乏“硬” 用的瓶颈。苹果的入局有望加快安卓端的渗透速度,业界普遍看好 TOF 模组将 在 2020 年迎来放量。我们对主要品牌手机厂商的 TOF 机型 2019 年和 2020 年 的渗透率进行了假设,预测 2019/2020 年全球搭载 TOF 模组的智能手机出货量 分别为 4300 万和 1.5 亿部。考虑到华为、三星等部分高端机型搭载前后 TOF 模组,预测2019/2020年全球智能手机的TOF模组合计为5700万和1.83亿个。

1.2. 3D 结构光 vs TOF:手机厂为何选择 TOF 方案?

1.2.1.原理和系统组成对比

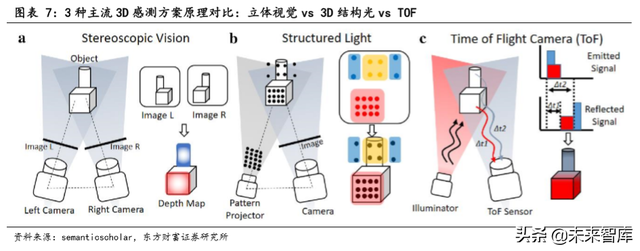

3D 结构光方案的原理是采用红外光源,发射出来的光经过一定的编码投影 在物体上,这些图案经物体表面反射回来时,随着物体距离的不同会发生不同 的形变,图像传感器将形变后的图案拍下来。基于三角定位法,可以通过计算 拍下来的图案里的每个像素的变形量,来得到对应的视差,从而进一步得到深 度值。

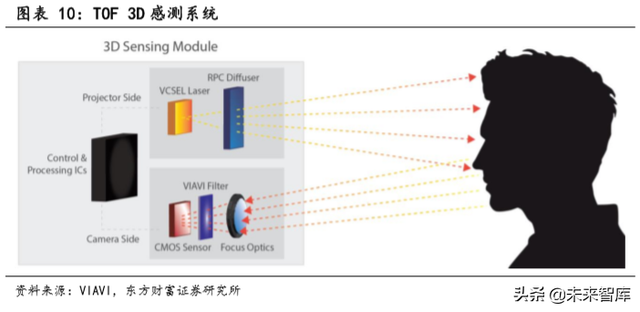

TOF 方案的原理是采用红外光源发射高频光脉冲到物体上,然后接收从物 体反射回去的光脉冲,通过探测光脉冲的飞行(往返)时间来计算被测物体离 相机的距离。

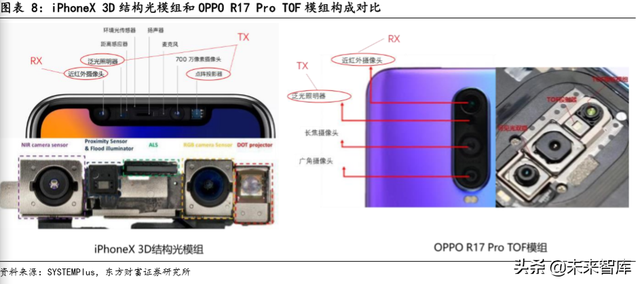

对比 iPhone 的 3D 结构光模组和 OPPO R17 Pro 的 TOF 模组,可看出二者 的组成结构类似,3D 结构光只是在发射端多了一个点阵投影仪,但实际上两种 方案中采用的泛光照明器和近红外摄像头有很大区别。 3D 结构光模组中最复杂 的器件为点阵投影仪, TOF 模组中最复杂的器件为近红外摄像头(即 TOF Sensor, TOF 传感器)。

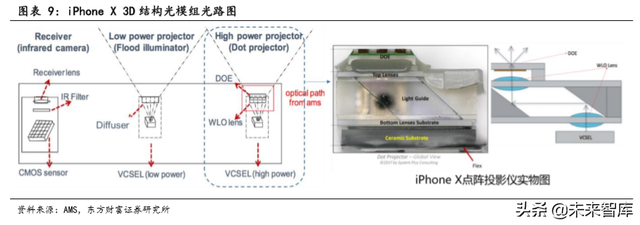

3D 结构光模组中点阵投影仪(Dot Projector)由一个高功率 VCESEL (Vertical-Cavity Surface-Emitting Laser,垂直腔表面发射激光器)、一 组 WLO lens(Wafer-Level Optics lens,晶圆级光学透镜)和 DOE(Diffractive Optical Elements,光学衍射元件)组成,用于发射特定编码的光学图案。 VCSEL:发射出特定波长的近红外光(一般为 880nm/910nm/940nm); WLO lens:具体包括光束整形器(Beam shaper)和投射透镜(Projection lens), 其中光束整形器又包括扩束元件(Beam Homogenizer)和准直元件(Collimator)。 光束整形器的作用是将 VCSEL 输出的光束变成横截面积较大的、均匀的准直光 束,其中扩束元件的作用在于扩大激光的横截面积,使其可以覆盖整个 DOE, 准直元件的作用是将扩束后的激光重新调成平行光。投影透镜位于 DOE 之后, 用于放大光束,,使其达到一定的覆盖范围; DOE:指采用光刻工艺生产的表面带有阶梯状衍射结构的光学元件,用于形成 特定编码的光学图案,是整个 3D 结构光模组中最核心的部件,光学图案最后 经过投射透镜发射出去。

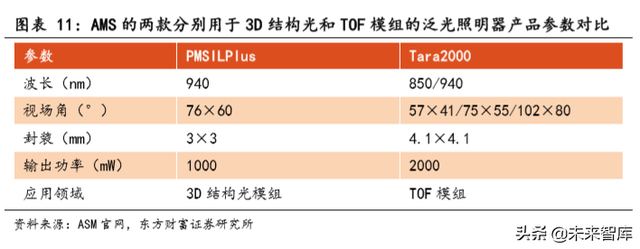

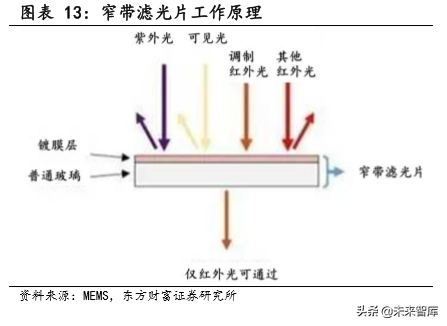

3D 结构光和 TOF 中的泛光照明器(Flood illuminator)都由一个 VCSEL 和 Diffuser(扩散器)组成,两者主要区别在于 3D 结构光中采用的是低功率 VCSEL,用于在光线较暗的环境下补光,从而在黑夜中也能提供完整的深度图;TOF 中采用的是高功率 VCSEL,用于向物体发射光脉冲,需要在白天和夜晚都 能工作。iPhone X 中的泛光照明器和 TOF 距离传感器(Proximity Sensor)封 装在一起,由 STM 供应。3D 结构光和 TOF 中的近红外摄像头(Near-infrared Camera)都由一个红外 CMOS 传感器、窄带滤光片(Narrow band filter)和 聚焦透镜(Focus lens)组成,二者的主要区别在于红外 CMOS 传感器的性能 不同。

VCSEL 对比:3D 结构光中点阵投影仪、泛光照明器以及 TOF 中泛光照明器 中采用的 VCSEL 性能有很大区别。结构光的 VCSEL 需要制作成特定的图案,对 图案表现的一致性、器件高温漂移情况、发热表现、耐环境高温等都会有更高 的要求,从而对供应商的设计能力、工艺及产品良率的考验也更大,全球可实 现量产的厂商仅有美国 Lumetum、被 AMS 收购 Princeton Optronics 等。TOF 中泛光照明器的 VCSEL 输出光束无需经过编码,因此器件制作上更为简单,可 供选择的 VCSEL 供应商也更多。

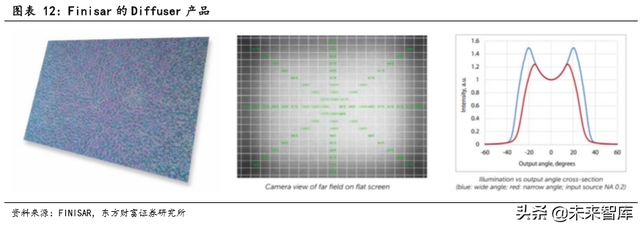

Diffuser(扩散器):Diffuser 是 DOE 的一种,也属于波束整形器,用于对 输入光束进行均一化,通过使较大折射角处具有更大屈光度,使得较窄的光束 扩展到更宽的角度范围内,并具备均匀的照明场。TOF 中的 Diffuser 的设计制 作难度,比 3D 结构光点阵投影仪中的 DOE 要简单很多,全球具备先进 DOE 设 计与制造的公司屈指可数,主要有德国 CDA、法国 Silios 和德国 Holoeye, iPhone X 中的 DOE 由 Primesense 自行设计 pattern 图案,台积电提供 pattern 微纳加工,采钰提供 ITO 材料,精材科技提供器件封装。Diffuser 的供货厂商 则较多,包括 Finisar(被 II-VI 收购)、PRC(被 Viavi 收购)及 Himax 等。

窄带滤光片:由于发射端光源 VCSEL 发射的是特定波长(850nm/940nm) 的近红外光,窄带滤光片可将该波长以外的环境光“剔除”,使仅有该波长的 近红外光进入图像传感器,从而避免环境光的干扰。窄带滤光片的薄膜由低折 射率和高折射率的两种膜组成,叠加后层数达几十层,每一层薄膜的参数漂移 都可能影响最终性能。而且窄带滤光片透过率对薄膜的损耗非常敏感,所以制 备峰值透过率很高、半带宽又很窄的滤光片非常困难。全球仅有美国厂商 Viavi 和国内厂商水晶光电可供应。

近红外摄像头对比:3D 结构光的近红外摄像头要求较低,其作用是成像, iPhone X 的近红外摄像头由意法半导体提供,采用 Soitec 公司的 Imager-SOI 技术,具有更高的量子效率和极低的噪声。TOF 的近红外摄像头要求则比 3D 结 构光高的多,因为 TOF 发射的是高频调制脉冲,脉冲频率可高达 100MHz,从而 使得传感器的感光时间非常短,达到纳秒级别,因此要保证一定的信噪比,单 像素尺寸要比一般摄像机大很多,目前 TOF 传感器的单像素尺寸最小为 10μm (如 Sony 的 IMX556PLR,1/2”,对应分辨率为 640×480,即 30 万像素),而 RGB 传感器的像素尺寸目前最小可达 0.8μm(如 Sony 的 IMX586,同样 1/2”, 像素高达 4800 万),iPhone X 的近红外摄像头为 140 万像素。因此分辨率低是 TOF 方案的硬伤之一,早年的 TOF 传感器,多采用 CCD 类型,CCD 相比 CMOS 感 光利用率更高,但是功耗十分大,发热严重,也是此前 TOF 方案未能应用在手 机中的原因之一。随着图像传感器厂商不断提高 CMOS 传感器的技术,通过背 照式(BIS, Backside Illumination)设计、电流辅助光子演示(CPAD)技术,并将高速率多帧图像合成单张图像用以计算最终的深度,在降低图像噪声的同 时降低了功耗,从而使 TOF 应用于手机成为可能,但对应的 TOF 传感器芯片成 本也高出很多。

1.2.2.性能和应用场景对比

在对比了 3D 结构光和 TOF 的原理及系统后,可以对两种方案的性能及 应用场景进一步分析。

1)从测量距离和测量精度来看:3D 结构光测量距离范围较短 (0.2m-1.2m)、高精度(目前可达 1280*800)的场景,包括 Face ID(人 脸识别)、工业自动光学检测(AOI)等应用,TOF 测量距离范围较长(目前 为 0.4m-5m,可进一步提高至 10m 以内)、较低精度(目前主要为 240*180, 最高 640*480)的场景,如体感游戏机、避障、导航等应用。

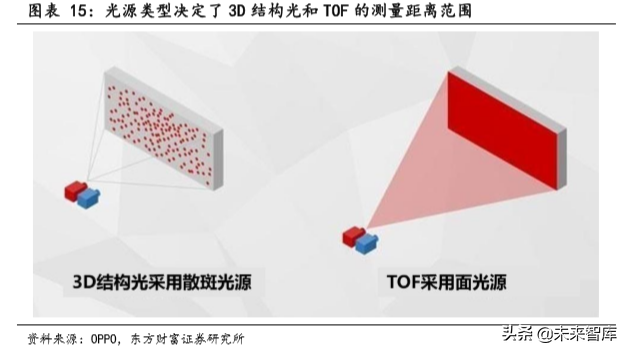

3D 结构光方案的测量距离短是由其测量原理决定的,难以改善。因为结构 光方案投射的是散斑或编码图案,会随着距离的增加出现模糊或亮度衰减, 从而导致接收到的深度图不完整,出现破洞,甚至失效,在 1.2m 外测量精 度会急剧下降,从而不能用在手机后置。TOF 方案发射的是面光源,在一定 距离内光信息不会出现大量的衰减,从而测量范围更大。

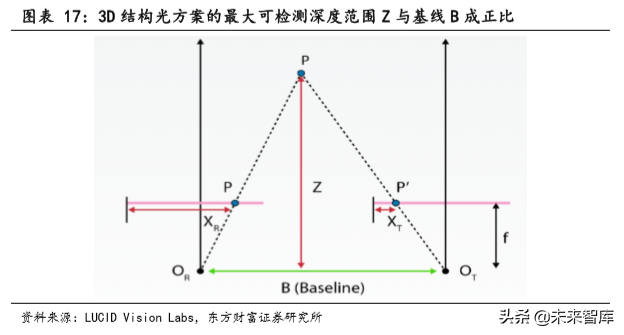

TOF 方案的测量精度低也是由其测量原理决定的,前面提过可以通过提高 CMOS 传感器性能来改善,但会带来成本的提高。TOF 方案的测量精度是由 测量距离和接收端传感器的分辨率及视场角决定。在测量距离和视场角一 定的条件下,传感器分辨率越高,则测量精度越大。目前在人脸识别应用 商,业内一般要求至少达到 VGA 分辨率(即 30 万像素),因此华为和三星 也将 TOF 用在前置摄像头,但安全性还是低于 3D 结构光方案。vivo 发布 NEX 双屏版时宣称具备 30 万个点的深度信息,而 iPhone X 的 3D 结构光只 有 3 万个,因此深度信息是其 10 倍。这其实是概念混淆,vivo 所指的 30 万个点是接收端传感器像素为 30 万,而 iPhone X 的 3 万个点是点阵投影 器发出的散斑数量,两者完全不是同一概念。3D 结构光方案的最大可检测 深度范围与基线(Baseline,即发射端和接收端的距离)和传感器分辨率成 正比,即测量范围一定时,其测量精度由基线和传感器分辨率成正比。3D结构光的接收端像素达到百万级,在 1m 范围内, 3D 结构光方案的测量精度 远大于 TOF 方案。

2)从算法复杂度来看:结构光算法比 TOF 要复杂很多,其运算数据量 较为庞大,需要附加额外的算法处理芯片到手机端,因此通用性差、实时 性也更差。要设计出满足手机端对于功耗低、易集成等要求的算法十分困 难,对平台硬件有一定要求,整体移植工程较为庞大,且受制于专利等原因 通用性没有那么强,因此 3D 结构光的算法资源非常紧缺。TOF 算法整体运 算量并不大,不需要额外附加处理芯片,实时性好。通常由 TOF 芯片厂商 提供 Library,放在手机 AP 里面调用,对 AP 本身的硬件能力要求也相对不 高。移植简单灵活,通用性更广。

3)从适应性来看:TOF 的适应性更好,设计更灵活。TOF 方案可通过 改变光源强度能实现不同范围的 3D 成像;而通过调整发射器脉冲频率,就 可以调整相应的信噪比以适应不同的精度要求或应用环境。同时 TOF 对光 照条件不敏感,而 3D 结构光方案在夜晚表现较差。

4)从尺寸来看:TOF 方案可实现的尺寸更小。3D 结构光方案的尺寸收 到基线的限制,前面提到 3D 结构光方案的最大可检测深度范围与基线及传 感器分辨率成正比。基线越小,可检测深度范围越小。但 TOF 方案的测量 范围不受基线影响,基线可达 0,因此 TOF 方案可实现的尺寸更小。

5)量产难度来看:3D 结构光对组装的精度要求远超过 TOF,组装良率 低。3D 结构光是通过三角定位法来计算深度信息的工作原理。一旦基线有 所偏移,或者投射接收模组之间的角度发生偏移,都会带来深度计算的误 差。TOF 是通过接收反射回来光线的相位差来计算深度,只需确保相位接收 正确,对组装精度要求低。由于 3D 结构光模组的良率较低,iPhoneX 在发 售初一度出现无法供货的情况。

6)成本对比:目前一颗 3D 结构光模组均价达到 20 美金以上,而 TOF 模组的单价基本维持在 10 美金左右。TOF 是纯的基于硅工艺,具备成本下 降条件。且 TOF 镜头可用于取现在后置的景深镜头,实现 3D 空间数据的采 集,相比原来的成本多一点,但还可同时实现 AR 应用,因此更容易获得手 机厂商的青睐。

综合来看,在人脸识别等短距离、精度要求较高的应用场景,3D 结构 光方案更为适合,因此预计苹果未来仍将沿用前置 3D 结构光的方案。在 AR 应用、手势识别等较长距离、精度要求较低的应用场景,TOF 方案更为 适合,预计未来包括苹果以及安卓主流厂商都会导入后置 TOF 镜头。同时 由于 3D 结构光产业链基本掌握在苹果手中,因此部分安卓厂商也会采用前 置 TOF 的方案替代 3D 结构光,来实现人脸识别。

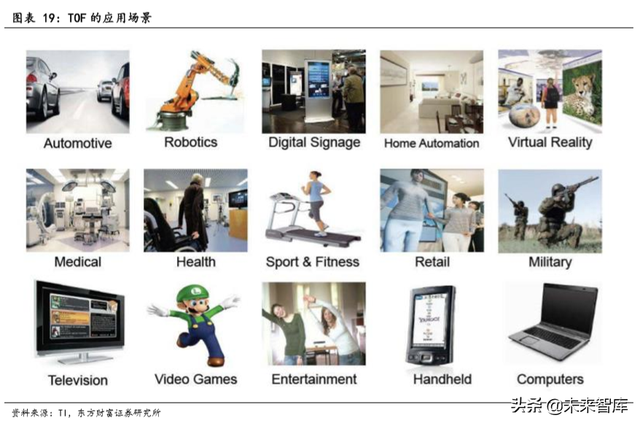

2.5G 时代物联网/VR/AR 应用拉动 TOF 需求

尽管目前已经推出的 TOF 手机功能众多,利如美图功能可进一步优化手机 拍照的景深效果,“三维建模”功能可以实现体型测量、AR 尺子、Emoji 表情 等,但以上功能对于用户而言更多是尝鲜,并不实用,难以拉动长期需求。实 际上,在智能手机之外,TOF 模组还有更广阔的应用市场,包括智慧驾驶、机 器人、智能家居、智慧电视、智能安防和 VR/AR 等,目前在这些领域,TOF 技 术的应用尚处于起步阶段。

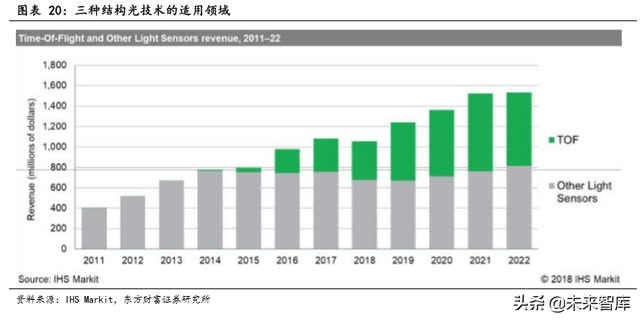

5G 时代推动物联网应用,从而带来各类智能设备对三维感知能力的需求。 TOF 凭借其成本优势、优秀的实时感知能力将成为主流的 3D 感测方案。尤其是 在 VR/AR 应用领域,对于时延有很高要求,从而避免眩晕感,TOF 则是相对最 适合的空间定位技术。在汽车应用领域,TOF 可以用于手势识别、车内驾驶员 状态监测、以及车外物体探测等。在工业物流应用领域,TOF 可以用于采集包 裹的三维信息,直接计算不同包裹的体积,从而降低人工成本;此外 TOF 还可 以用于避障系统,如扫地机器人,且凭借其对光照条件不敏感的优点可用于户 外远距离应用,如物流机器人、引导机器人等。据 IHS Markit 报告, 2018 年 全球 TOF 传感器市场规模为 3.7 亿美元,占整个 3D 感测市场的 33%,2019 年 其市场规模将同比增长 35%,达 5 亿美元,占比提高至 40%左右。基于 TOF 方 案的多方面优势,尤其是成本优势,预计 2022 年 TOF 市场规模将达到 15 亿美 元,占比整个 3D 感测市场的 50%左右。

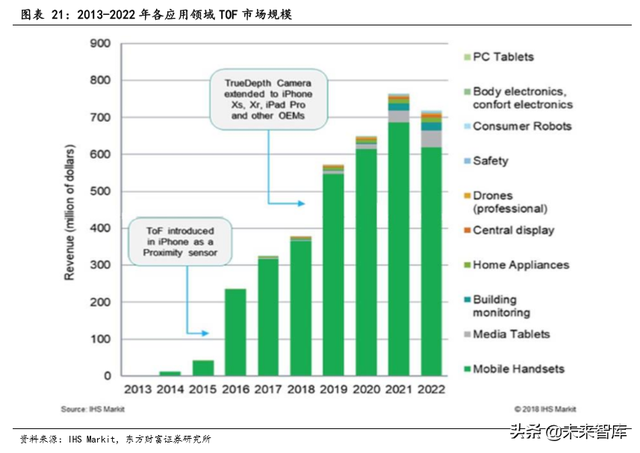

从具体应用领域来看,未来 3 年 TOF 主要的应用市场还是来自智能手机市 场,预计 2020 年对应市场规模超过 6 亿美元,占整个市场的 90%以上,其次是 平板电脑市场、建筑物检测、智能家居、汽车中控、无人机等应用领域,2021 年平板电脑市场将迎来翻倍增长。我们认为 IHS 对于 2020 年 TOF 市场规模预 测较为保守,按照我们在第一章内容中的预测,2020 年全球智能手机 TOF 模组 出货量约 1.83 亿个,按 10 美金的单价计算,对应市场规模约 18 亿美元。

3.国内厂商在镜头、滤光片和模组环节具备优势

3.1.产业链全景图

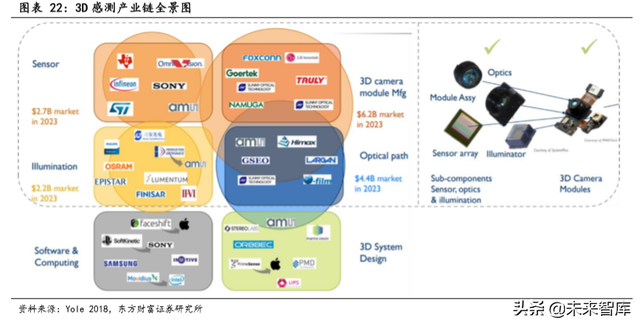

整个 3D 感测产业链包括 3D 摄像头模组(包括 3D 结构光和 TOF)、软件算 法以及系统整体解决方案提供商 3 个环节。而 3D 结构光和 TOF 模组基本组 成相同,都由光源(illuminator)、传感器阵列(Sensor Array)和光学器 件(Optics)等零部件组成。据 Yole 预测,2023 年整个 3D 摄像头模组的市 场规模可达 155 亿美元,其中光源市场占 14%,传感器市场占 17%,光学器 件市场占 28%,模组市场占 40%。

方案商方面,3D 结构光阵营厂商主要有苹果(收购 Prime Sense)、英特 尔(RealSense 产品)、AMS、高通/Himax、Mantis Vision、华为、奥比中光 等。 TOF 阵营厂商主要有微软、索尼、松下、英飞凌/pmd、 AMS、 ST、 TI、 Melexis、 ESPROS 以及国内公司聚芯微电子、炬佑智能等。

AMS 整个行业布局最完善的公司,拥有 3D 结构光和 TOF 两种解决方案,且 基本全产业链都有布局。iPhone X 3D 结构光模组中的点阵投影仪即为 AMS 供 应,其中的 WLO 透镜(来自 2017 年收购的子公司 Heptagon)也由其供应。在 TOF 方案中,公司拥有 TARA 和 TARASLIM 两个系列的泛光照明器产品,分别适 用于家用机器人和汽车等应用的广角手势传感和头部追踪以及手机中的脸部 识别。

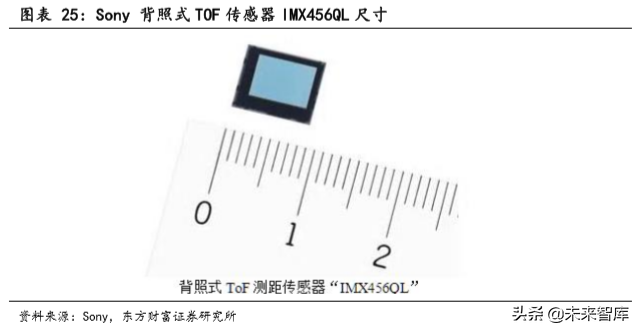

Sony 是 CIS(图像传感器)领域的龙头厂商,因此在 TOF 传感器领域具备 先发优势,公司从 2009 年起开始研发 BSI(背照式)传感器技术,与 2015 年收 购的 Softkinetic 研发的电流辅助光子调节器(CAPD)相结合,推出了深度感 应性能更高,体积更小的新型背照式 TOF 传感器 DepthSense 系列产品。2017 年公司推出的首个背照式 TOF 传感器 IMX456QL 尺寸仅有 1/2 英寸(8mm),并拥 有 VGA 分辨率(30 万像素),价格约人民币 176 元。目前市场上大半的 TOF 手 机采用的都是 Sony 的 TOF 方案。此外,知名汽车半导体 Melexis 在 2015 年与 索尼签订了专利许可协议,获准在自家产品中应用索尼的 DepthSense ToF 技 术。

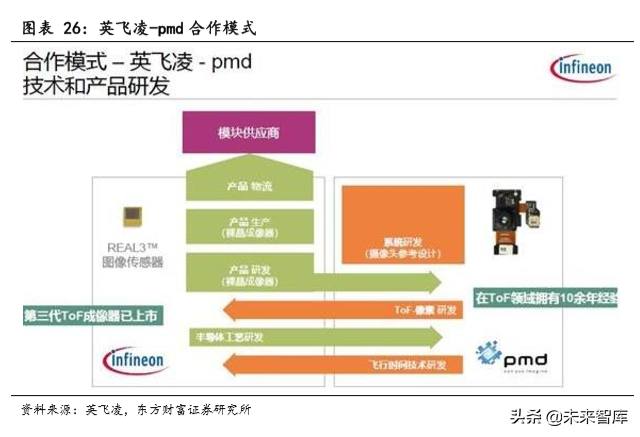

英飞凌是全球领先的半导体公司,与知名TOF厂商pmd合作研发TOF模组, 其中 pmd 主要负责 TOF 像素和 TOF 系统研发, 英飞凌主要负责半导体工艺、产 品研发和产生。目前,双方已合作推出多款 REAL3 系列 ToF 图像传感器,最新 款第四代 REAL3 图像传感器型号为 IRS2771C,芯片面积仅为 4.6mm×5mm,接 近 HVGA(15 万像素)的分辨率。

意法半导体(STM)是全球知名半导体公司,目前已推出了三代 TOF 相关 产品,VL6180、VL53L0X 和 VL53L1X。自苹果 iPhone 7 发布以来,公司一直为 苹果提供定制款 TOF 距离传感器(Proximity Sensor)。此外在 iPhone X 中, 意法半导体还导入近红外摄像头图像传感器等组件。

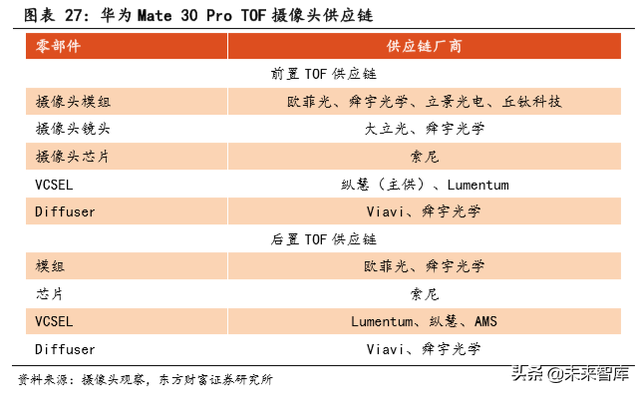

华为 Mate 30 Pro 采用的是 Sony 的方案,另外前后两颗 TOF 摄像头的模 组厂商主要有欧菲光和舜宇光学、镜头供应商主要为大立光和舜宇光学, Diffuser 由美国厂商 Viavi 和国内舜宇光学供应,VCSEL 由 Lumentum、纵慧 等供应。

3.2.发射端——泛光照明器(Flood Illuminator)

3.2.1.VCSEL

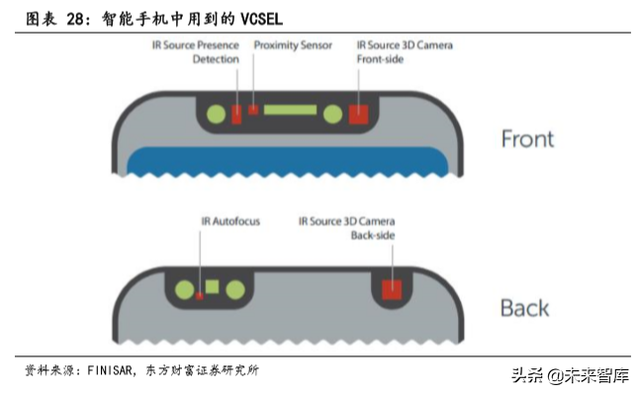

VCSEL 激光器具有调制响应快、光束质量好、效率高、可集成等优点,应 用领域十分广泛,包括消费电子、光通信、工业照明、环境监测、医疗设备等。 智能手机中用到 VCSEL 的地方很多,包括前置的 3D 结构光泛光照明器、TOF 距 离传感器、点阵投影仪和后置的 IR 自动聚焦、TOF 泛光照明器。2017 年随着 3D 感测功能的增加,iPhone X 中 VCSEL 的成本从 0.1 美元大幅增加至 4-5 美 元,预计未来随着成本的下降,搭载前置3D结构光和后置TOF的iPhone中VCSEL 成本约为 2 美元。

据 Yole 报告,2018 年全球各领域 VCSEL 的市场规模达 7.38 亿美元,其中 消费电子领域达到5.53亿美元,预计2024年整个市场规模将达37.75亿美元, 年复合增长率高达 31%,其中消费电子领域市场规模占比 90%。

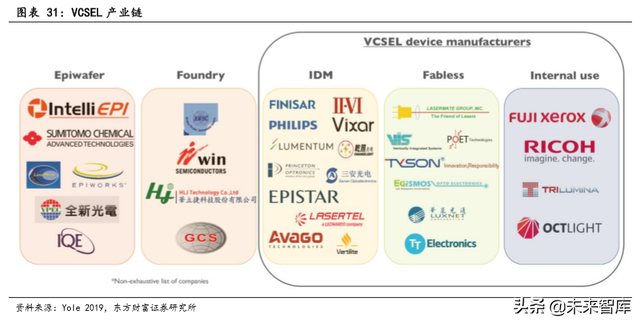

VCSEL 是化合物半导体激光器,因此对应化合物半导体产业链,包括晶圆、 外延片(EPI)、 IC 设计、晶圆代工和封测等环节。

VCSEL 激光器由工业级应用转向消费级后,难点在于保持性能的情况下实 现小型化。全球能够生产工业级 VCSEL 的 IDM 厂商有 Lumentum、Finisar(被 美国 II-VI 收购)、Philips Photonics(被德国通快收购)和 Princeton Optronics(被 AMS 收购)等。iPhone 的点阵投影仪和泛光照明器中的 VCSEL均来自 Lumentum,安卓的 3D 结构光产品中的 VCSEL 主要来自 Princeton Optronics(AMS),其次还有 Philips Photonics(通快)。

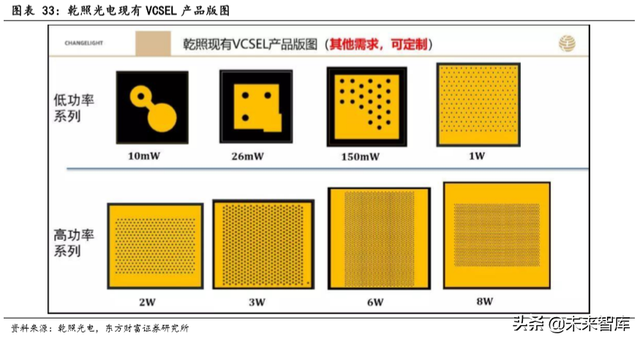

国内布局 VCSEL 芯片及器件的企业超过 10 家,其中产品技术较为成熟的 主要有:武汉光迅科技、江苏华芯半导体、华工科技、三安光电和乾照广电等。 数据通信行业应用的 VCSEL 常采用 3 英寸或 4 英寸晶圆制造工艺,国内企业在 这一尺寸上已经有较为成熟的生产线。难点在于光通信用 VCSEL 的寿命要求至 少在 4000 小时以上,因此需要稳定性验证,验证周期在半年到一年之间,因 此企业导入需要较长时间。消费电子应用的 VCSEL 需要 6 英寸晶圆制造工艺, 国内的 6 英寸晶圆外延片的关键工艺仍有待解决,因此生产线整体良率偏低。 三安光电具备 6 英寸 GaAs 和 2 英寸/ 4 英寸 InP 化合物半导体代工能力,目 前公司用于通信领域的 10Gbps VCSEL 芯片和用于消费电子的 940nm VCSEL 芯 片都已经研发成功。乾照光电是国内红黄光 LED 芯片龙头厂商,由于红黄光 LED 和 VCSEL 同属 GaAs(砷化镓)材料体系,凭借在砷化镓光电器件领域的多 年积累,公司在 2018 年正式投入 15.97 亿建设 VCSEL、高端 LED 芯片等高端半 导体项目,并成立合资子公司乾照激光。目前公司已建成包括 3D 感测 VCSEL 外延生长、芯片流片、点测分选和可靠性验证等完整一站式 VCSEL 产线。结构 光应用方面,公司已配合数家客户进行随机列阵定制,并已为部分客户小批量 供货;TOF 应用方面,公司内部已开发的产品波长覆盖 940nm 和 850nm,功率 覆盖单孔的 5mW 到高功率的 8W 均匀列阵,且公司已收到部分客户对下一代 TOF 方案的需求,并于 2019 年 Q4 正式立项。

据前瞻产业研究院数据,上游 GaAs 晶圆 2018 全球市场规模达 4.59 亿 美元,日本住友电工、德国弗莱贝格化合物材料、美国晶体技术(AXT)三 家公司占据约 95%市场份额。VCSEL 激光器应用对 GaAs 晶圆的规格要求非 常高,并且还在不断升级,国外厂商将至少保持 3 年-5 年的技术优势。国内 GaAs 晶圆供应商主要有先导材料(Vital Materials),目前在 LED 应用领域 抢占了部分市场份额。

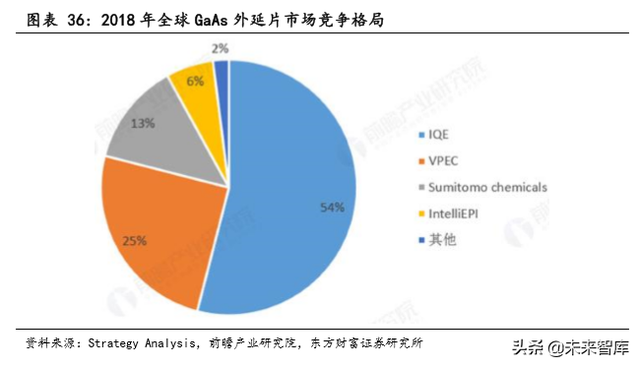

据前瞻产业研究院数据,2018 年上游 GaAs 外延片全球市场规模达到 11 亿美元。GaAs 外延片在射频应用领域则采用外延生产外包的模式,基本由英 国 IQE、台湾 VPEC(全新光电)、日本住友化学和台湾英特磊(IntelliEPI) 四家公司垄断。其中 IQE 是 iPhone 中 VCSEL 外延片的唯一供应商。2018 年IQE 在全球 EPI 外延片市场的份额达到 60%,对应 VCSEL 应用领域的市场份 额更是高达 80%。台湾厂商全新光电有望成为苹果的第二家供应商,公司在 EPI外延片领域已经积累了15年,目前已经送样 VCSEL 外延片至苹果公司。 国内 GaAs 外延片厂商主要集中在 LED 应用领域,该应用领域主要采用的是 IDM 的生产方式,如三安光电、乾照光电等。

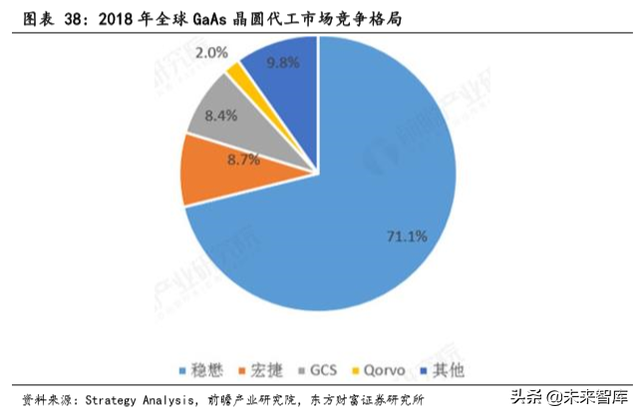

据前瞻产业研究院数据,2018 年全球 GaAs 晶圆代工市场规模达到 56.74 亿美元,台湾稳懋占据市场绝对领先优势。根据 Strategy Analytics 报告, 2018 年稳懋在全球砷化镓晶圆代工市场份额达 71.1%;其次是宏捷与环宇,市 场份额分别为 8.7%和 8.4%。国内涉及 GaAs 代工的厂商为数不多,主要有三安 光电、海特高新等公司。三安光电是国产化合物半导体领域的龙头企业,目前 已建成国内首条 6 英寸 GaAs、GaN 外延芯片产线并投入量产。

3.2.2.Diffuser(扩散器)

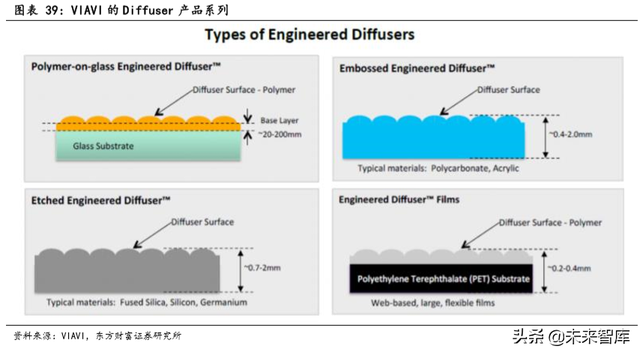

Diffuser(扩散器)是 Beam shaper(波束成形器)的一种,能够对输 入光束进行均一化,同时对输出强度分布和光在空间中的分布方式进行整形。 华为 Mate 30 Pro 前后两颗 TOF 摄像头的 Diffuser 由美国厂商 Viavi 和国 内舜宇光学供应。 VIAVI 2018 年通过收购 PRC,获得工程扩散器 (Engineered-diffuser)技术。其他厂商还包括 Finisar、Himax 等。

3.3.接收端——近红外摄像头(NIR Camera)

3.3.1.传感器芯片

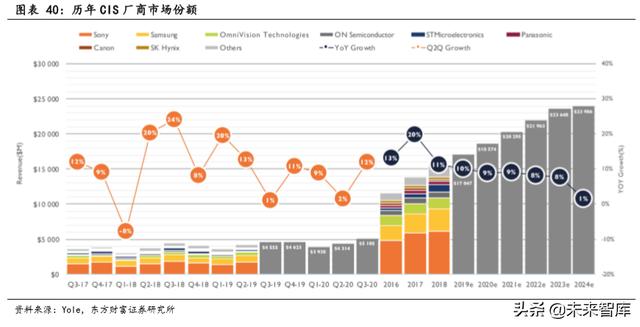

ToF 接收端的传感器芯片仍是以 Sony 为主,Sony 和三星作为图像传感 器芯片的龙头公司,在 TOF 市场也积累深厚,未来将成为市场的主要领导。 国内主要由被韦尔股份收购的豪威科技,目前在 TOF 领域还没有明显动作。

3.3.2.光学镜头

手机镜头领域,台湾大立光公司遥遥领先,2017 年占据全球市场 38% 的 份额,其次是国内公司舜宇光学,占据 17%的市场份额。华为 Mate 30 Pro 前后两颗 TOF 摄像头的镜头供应商主要为大立光和舜宇光学,看好 TOF 市场 爆发对舜宇光学业绩的拉动。

3.3.3.窄带滤光片

窄带滤光片的薄膜一般由低折射率和高折射率的两种膜组成,叠加后层 数达几十层,每一层薄膜的参数漂移都可能影响最终性能。而且窄带滤光片 透过率对薄膜的损耗非常敏感,所以制备峰值透过率很高、半带宽又很窄的 滤光片非常困难。目前全球供应商仅有美国公司 Viavi 和国内水晶光电,水 晶光电给 Viavi 提供代工服务。iPhone 的 3D 结构光模组中 Viavi 在后期将 部分订单释放给水晶光电以减少生产费用,TOF 模组中也有望延续。此外, 在安卓端,水晶光电有望成为三星和华为的窄带滤光片的直接供货商,毛利 率将进一步提高。

3.4. 模组厂商

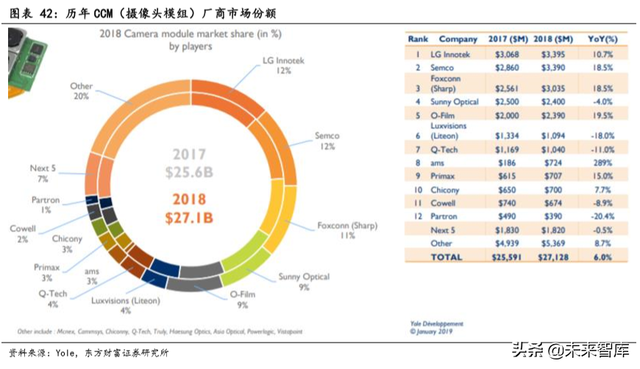

摄像头模组环节,市场集中度相对较低。按照营收规模,韩国 LG、Semco (三星电机)、台湾富士康以及大陆地区的舜宇光学、欧菲光领先,合计市 场份额超过 50%,立景光电(立讯精密子公司)以及丘钛科技紧随其后。华 为 Mate 30 Pro 后置 TOF 摄像头的模组厂商主要有欧菲光和舜宇光学,前置 TOF 摄像头的模组厂商主要有欧菲光、舜宇光学、立景光电和丘钛科技。据 韩国媒体 The Elec 报道,舜宇光学为三星 Galaxy S10 5G、三星 Galaxy Note 10+ 5G 和三星 A80 三款机型供应 TOF 模组,未来将为 Galaxy S11 继续提供 TOF 模组,成为韩国公司 Namuga 和 Partron 之外的主要供应商。该媒体还表 示 2020 年 iPad 和 iPhone 中的 TOF 模组仍将由 LG Innotek 供应,我们认为 欧菲光作为全球出货量规模最大的摄像头模组公司,在 TOF 领域也积累了许 多技术,未来有望成为苹果 TOF 模组的第二大供应商。

4.A 股推荐标的

国内厂商相对来说在接收端优势更明显,包括模组、窄带滤光片和镜头等 环节。看好手机摄像头模组龙头厂商欧菲光,谨慎看好窄带滤光片龙头厂商水 晶光电,建议关注国内镜头领先厂商联创电子。

4.1.欧菲光

4.2.水晶光电

4.3.联创电子

……

(报告来源:东方财富)

获取报告请登陆未来智库www.vzkoo.com。

立即登录请点击:「链接」

评论