新加坡退市,国内IPO被否,鼎晖17亿入股的三达膜冲刺科创板

-Tips:下载【市值风云APP】,精彩内容抢先看--

作者 | 长风

流程编辑 | Cici

2019年4月19日,上海证券交易正式受理了三达膜环境技术股份有限公司(以下简称三达膜)的科创板上市申请。

三达膜属于专用设备制造业,公司是我国最早从事过程工业先进膜分离应用工艺开发的企业之一,与其他企业不同,公司致力于开发膜应用软件,以便为各类工业企业提供定制化服务。

一、IPO往事

公司前身为三达(厦门)环境工程有限公司,于2005年由三达膜科技、新加坡三达膜以货币出资设立。

公司的原间接股东新达科技于2003年6月在新加坡证券交易所主板上市,而蓝伟光和陈霓夫妇为新达科技的实际控制人,通过股权穿透,其二人也是公司的实际控制人。

由于新达科技主要业务集中于中国大陆,在新加坡市场上遭到冷遇,其股票交投量低,股价长期低迷,其价值被市场低估。从长期发展战略考虑,新达科技选择从新加坡证券交易所退市。

为实现退市,新达科技退市前引入了战略投资者鼎晖投资,后者以3.51亿新元(约合17亿元人民币)全面收购新达科技所有的在外流通股,助力新达科技完成退市。

2014年,三达膜向证监会递交了上市申请,拟公开发行不超过8347万股,募资11.60亿元。

2016年,公司进行了预披露更新,对拟募投的项目做了相应微调,取消了原本计划投资1.2亿元建设的厦门水科技研发中心项目。

2017年12月,公司在苦苦等待四年后,却没有等来好结果,公司IPO最终被证监会否决了。

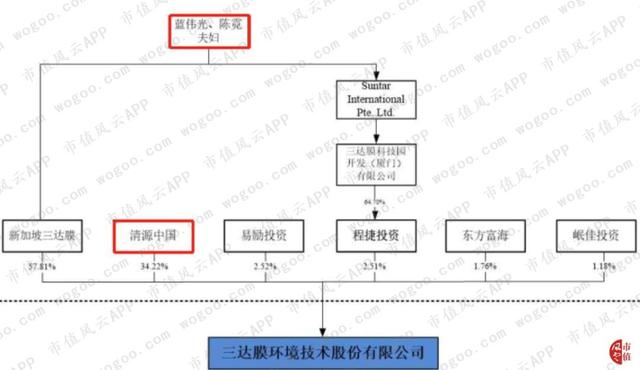

二、关注鼎晖

公司自成立以来,经过一系列的股权架构调整,截止目前,新加坡三达膜直接持有公司57.81%的股权,为公司的控股股东;蓝伟光和陈霓夫妇直接持有新加坡三达膜100.00%的股权,并间接通过程捷投资控制公司2.51%的股权,能够支配公司股份60.32%的表决权,为公司的实际控制人。

而持有公司34.22%股份的清源中国为公司的第二大股东,在清源中国的背后,则是鼎晖投资,换句话说,鼎晖投资间接持有公司34.22%的股份,是公司名副其实的二当家。

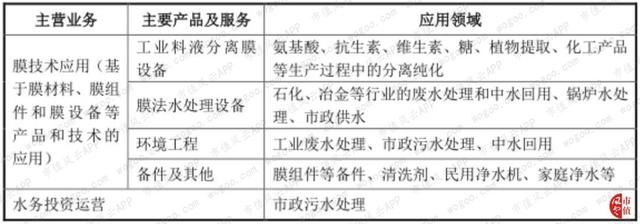

三、公司业务

膜材料是膜技术应用的基础和核心,膜材料创新是膜产业技术领域的重点突破方向。

而膜材料是利用仿生学原理的基础上模仿细胞特征,并由人工合成的、具有特殊选择性分离功能的化工复合材料,能够将流体分隔成不相通的两个部分,使其中的一种或几种物质透过,从而将其它物质分离出来。

根据《新材料产业发展指南》,新材料产业总体分为先进基础材料、关键战略材料和前沿新材料三个重点方向。其中高性能分离膜材料被列入关键性战略材料,其产业化和规模化已经上升到国家战略层面。

根据招股说明书显示,公司在超滤、纳滤膜材料领域拥有国内比较领先的技术,拥有自主生产纳滤芯、陶瓷膜、中空纤维膜,iMBR膜的能力,建立了以微滤、超滤、纳滤、反渗透等各类膜材料应用技术为主的技术体系。

公司基于膜材料方面的技术积累,根据客户对工业料液分离和膜法水处理的针对性需求,拥有丰富的开发特定膜应用工艺技术,包括膜材料制备、膜组件选择、工艺过程优化、操作参数确定、膜设备制造、系统集成等,能够广泛应用于医药制造、生物发酵、食品饮料、石油化工、环保公用事业和家庭净水等领域。

公司通过为客户提供一揽子的整体解决方案与服务,实现膜材料、膜组件及其成套设备的销售,从而获得盈利。

由于整体解决方案部分部件具有易耗性,公司还向客户销售替换所需的膜芯、清洗剂或其他设备配件,形成整体解决方案完工后续长期稳定的收入。

此外,立足于自主的纳滤芯核心技术,公司还向市政单位、工业企业、家庭客户销售净水设备和纳滤芯,获取一定的销售收入。

在水务投资运营方面,公司主要以BOT、TOT或委托经营的方式向各地政府部门提供市政污水处理设施投资运营与管理服务,水务投资运营主要根据各污水处理厂处理的水量和水价收取服务费用,实现公司盈利。该等项目一般通过公开招投标或竞争性磋商获得。

截至目前,公司在全国范围内多个地区已投资和运营27座市政污水处理厂,已形成污水处理规模可达74.72万吨/日。

四、财务分析

1、收入结构

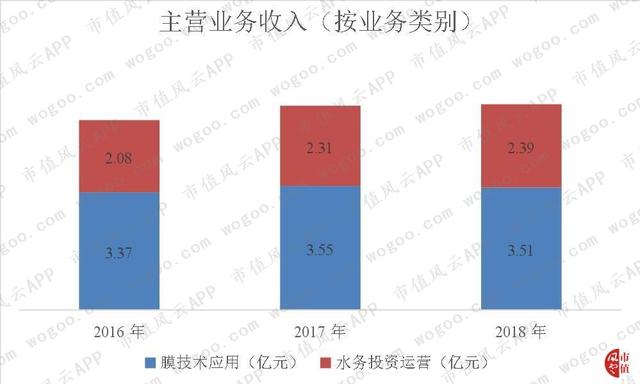

公司2016年至2018年实现主营业务收入分别为5.44亿元、5.86亿元和5.90亿元,年均复合增长率为2.71%,增幅不大,但较为平稳。

按业务类别来区分,公司近3年来膜技术应用业务收入分别为3.37亿元、3.55亿元和3.51亿元,占当期主营业务收入的比例分别为61.88%、60.65%和 59.54%,约占收入的六成左右。

水务投资运营业务收入分别为2.08亿元、2.31亿元和2.39亿元,占当期主营业务收入的比例分别为38.12%、39.35%和40.46%,占比逐步提升。

公司近年来积极参与国内主要地区的污水资源化与污水处理厂提标升级改造工作,有效提升公司在全国污水处理领域的市场份额,另外,公司的在建污水处理厂也陆续投入运营。

按地区来划分,公司的主营业务收入可以分为境内收入和境外收入。

公司近3年来境内实现收入分别为5.31亿元、5.73亿元和5.69亿元,占主营业务收入的比重分别为97.59%、97.82%和96.54%,占比均超过95%。境内收入主要集中在华东、华中和西北等地区,是公司收入的最主要来源。

公司近3年来境外实现收入占主营业务收入的比例分别为2.41%、2.18%和3.46%,占比较小,均不足5%。

公司在保持境内业务稳定增长的同时,逐步加强境外业务的拓展。具体来说,公司主要以亚洲市场为中心,逐步扩展到欧美发达国家市场,公司的主要用户包括希杰集团、日本Meiji 集团、美国Huntsman集团等。

公司在未来的市场拓展方面,将进一步发挥新加坡对亚洲市场的辐射作用,同时进军南美、北美、非洲和欧洲地区,并加大搜寻发展市场区域代理商和经销商等合作伙伴的力度,发掘潜在机会,实现公司境外业务的拓展。

2、盈利能力

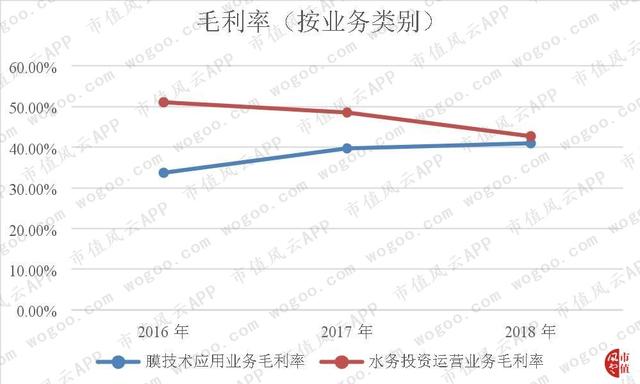

公司近3年来膜技术应用业务毛利率分别为33.74%、39.68%和41.00%,逐年提升,说明该业务的竞争力在增强。

根据招股说明书介绍,膜技术应用行业的技术壁垒和技术附加值较高,而公司为国内少数能够在工业料液分离领域提供全方位膜技术应用和行业综合解决方案的企业之一,开发了许多基于膜技术应用的创新膜分离工艺,填补了国内外多项膜应用工艺空白。

公司近3年来水务投资运营业务毛利率分别为51.06%、48.53%和42.77%,逐年下降,说明该业务的竞争力在减弱。

公司在签订特许经营权协议时会与政府主管部门约定基本水量,按照经主管部门确认的污水处理量进行结算,公司实际污水处理逐渐趋近于约定的基本水量,导致水务投资运营成本增加;而另一方面,随着公司对污水处理能力及处理水质标准的提高,水务投资运营成本增加。

公司近3年来净利率分别为24.01%、31.95%和31.05%,净利率水平较高,说明公司整体的盈利能力较强。

3、投资收益

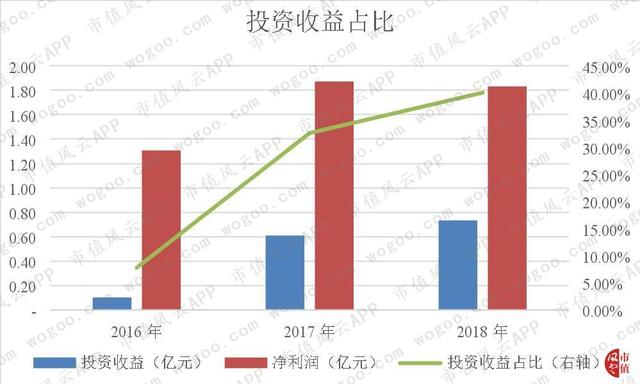

公司近3年来取得的投资收益分别为0.10亿元、0.61亿元和0.73亿元,占当期净利润的比例分别为7.79%、32.56%和40.07%,一路走高。

公司投资收益对净利润的贡献越来越大,从侧面反映出公司的净利润质量其实并不是很高。

公司的投资收益主要为对山东天力药业有限公司(以下简称天力药业)的长期股权投资收益,受维生素C整体市场好转影响,天力药业生产的维生素C及其原材料售价上涨和产量增加,其经营业绩快速增长,从而导致公司的投资收益金额较大。

4、研发投入

公司作为中国膜技术开发与应用领域的开拓者,为持续保持行业领先地位,公司把坚持加大研发投入作为公司的发展战略,推动公司的自主创新能力,以科技创新带动业务发展。

公司近3年来研发投入分别为0.28亿元、0.29亿元和0.32亿元,逐年提升;研发投入占营业收入的比例分别为5.06%、4.93%和 5.40%,研发费用率较为稳定。

公司的研发费用率高于同行业可比上市公司的平均水平,具体来说,高于碧水源、创业环保和国中水务,但低于津膜科技和久吾高科。

公司的研发费用率在行业中总体处于中上水平。

5、营运能力

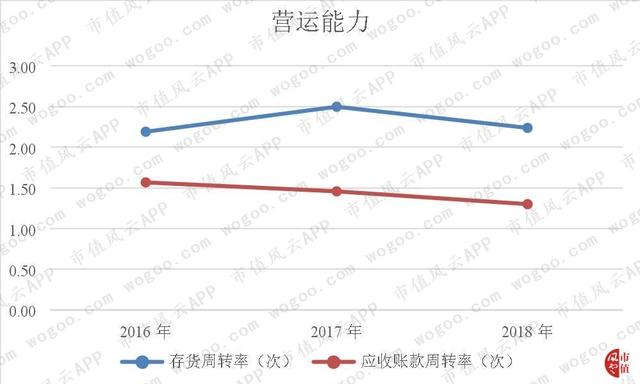

公司近3年来存货周转率分别为2.19次、2.50次和2.24次,波动不大,说明公司的存货管理水平较为稳定。

公司近3年来应收账款周转率分别为1.57次、1.46次和1.30次,一路走低,说明公司的应收账款管理水平在下降。

6、资产结构

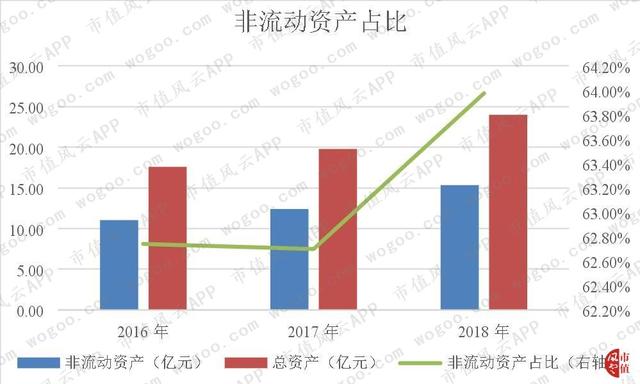

公司2016年末至2018年末的非流动资产分别为11.03亿元、12.4亿元和15.35亿元,占总资产的比重分别为62.74%、62.70%和63.97%,公司资产较重。

公司的非流动资产主要是无形资产和长期股权投资,其中,公司的无形资产主要为已投入运营或在建的BOT特许经营权项目和TOT特许经营权项目;而公司的长期股权投资主要是对天力药业等公司的投资。

公司的流动资产主要是应收票据及应收账款和存货。

公司2016年末至2018年末的应收账款账面价值分别为2.99亿元、3.67亿元和3.73亿元,占同期期末流动资产的比例分别为45.68%、49.76%和43.22%,接近一半左右,占比较高。

公司随着业务规模的不断扩大,应收账款规模逐年增加,可能会对公司的现金流造成一定的负面影响,而另一方面,如果公司的应收账款回收不及预期,将会对公司的盈利水平造成冲击。

公司2016年末至2018年末存货余额分别为1.51亿元、1.11亿元和1.91亿元,占同期期末流动资产比例的分别为23.10%、15.09%和22.08%。

公司存货主要包括原材料、在产品、库存商品、发出商品和建造合同形成的已完工未结算资产等。

公司较大的存货余额可能会影响到公司的资金周转速度和经营活动的现金流量,降低资金的运作效率。

7、偿债能力

公司近3年来的资产负债率分别为38.79%、36.13%和39.57%,波动不大,资产负债率整体水平不高,公司的长期偿债能力较强。

公司目前仍处于业务拓展阶段,向银行借款相对较少,执行的财务政策较为稳健,能够有效控制公司整体的财务风险。

公司近3年来的流动比率分别为1.61、1.78和1.39,速动比率分别为1.24、1.52和1.08,公司的短期偿债风险不大。

五、结束语

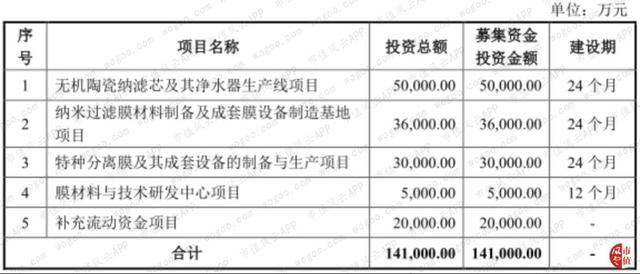

三达膜本次募集资金将全部用于公司主营业务相关的项目,通过募投项目的实施,可以扩大公司的经营规模,完善公司的市场布局,增强公司的整体抗风险能力,从而进一步提升公司的盈利能力。

以上内容为市值风云APP原创

未获授权 转载必究

邮箱:[email protected] / 微信:yangfeng562933

市值风云APP

买股之前搜一搜!

评论