嗜血的国际资本比你想象的更残酷:青山镍事件背后没有硝烟的战场

一、资本大鳄高盛:金融厚黑学祖师

1869年,德国商人马库斯·戈德曼在纽约开了一家专门靠倒卖商业票据赚取差价的小公司,这家公司原来的赢利模式非常简单:打折收购商人的本票,过一段时间后再由原出售本票的商人按票面金额支付现金。

其实这种赚钱的办法和银行收购承兑汇票差不多,只不过在金融行业没那么发达的1870年代戈德曼的“私人信用银行”很受因为信用不够贷不了款的小商人欢迎。

1882年,戈德曼的女婿萨克斯加盟公司帮忙打理业务,于是戈德曼将公司的名称改为两个人的名字组合:Goldman-Sachs,亦可音译为戈德曼-萨克斯公司。

20世纪初,戈德曼-萨克斯开始进入华尔街承销股票,在随后的70年中,高盛经历了美国资本市场的起起落落而屹立不倒,其主要业务也逐步转向协助客户公司收购其他公司或阻止其他公司的收购。

1980年,戈德曼-萨克斯又进军外汇和期货领域,成了一家主要从事投机交易的金融机构。

1984年为了顺利进入中国市场,戈德曼-萨克斯特意选择了一个好口彩的中国名字:“高盛”,也就是“高度兴盛”的意思。

高盛创始人戈德曼

本质上,高盛公司属于国际金融投机机构中最贪婪,最狡猾的那一类,即国际投资银行,它将吸收的存款对外投资,赢利之后再进行分红。

其实,高盛在金融博弈中的卑鄙无耻就连美国媒体都看不下去,他们客观地评价说:“高盛就像是吸血大乌贼,无情地把吸管插入任何闻起来像钱的东西里。”

金融行业的赢利途径本质上是“零和游戏”,也就是只要有人赚钱,就必定有人亏钱,至于怎样把别人的钱赚到自己口袋里,主要就是靠两大本事:脸厚、心黑。

厚黑之道被高盛运用得淋漓尽致,因此其在投资/投机战场上纵横捭阖、无往不利。纵览高盛公司与中国企业打交道的过程,其中更是充满了阴谋、谎言和欺诈,只要是被高盛盯上的中国企业,轻者伤筋动骨,元气大伤,重者血本无归,倒闭关门。

从1978年改革开放起,中国企业靠着数以亿计的工人夜以继日的辛勤付出,很快积累了大量的财富,但是相比于“久经沙场”的那些欧美公司,中国企业的管理水平落后,特别是应对国际金融风险的经验不足,劣势十分明显。

这也就令中国企业成为了国际投行磨刀霍霍的肥肉。

进入中国市场以后,以高盛为代表的金融“老玩家”们对手握大把钞票,信心百倍地想要进军国际金融市场赚一笔的中国企业说:来玩吧,我们带你一起玩!

等到那些轻信谎言的牺牲品们进入他们的围猎圈子,高盛们就立马亮出了杀人不见血的屠刀。

高盛纽约总部大楼

二、绞杀中航油:高盛的狠辣手段令人胆寒

二十多年前,在如今声名赫赫的中石油、中石化、中海油“三桶油”之外,曾经还有一个“第四桶油”:中国航空油料集团公司(中航油)。

中航油的核心业务包括:负责全国100多个机场供油设施的建设和加油设备的购置;为中外100多家航空公司的飞机提供加油服务。

但是作为一家主要依赖进口石油的企业,中航油也经常受到国际油价波动的困扰,直到2001年中国加入世界贸易组织之后,中航油才算是看到了新的希望。

他们打算成立一家从事海外石油期货交易的公司对冲石油上涨的风险,说不定遇到石油猛涨猛跌还能小赚一把。

这个任务交给了中航油设立在新加坡的分公司,当时中航油(新加坡)在陈久霖的带领下搞得风生水起,几乎垄断了整个中国航空业的进口油料供应,因此很得北京总公司的赏识。

2003年4月,中航油如愿成为第二批国家批准有资格进行境外期货交易的国有企业。

对陈久霖来说这个期货交易牌照来得正是时候,因为就在几天之前的3月20日,美英等国发动对伊拉克的战争,国际油价应声大涨。

伊拉克战争

和我们普通人所知的买进卖出不同,中航油(新加坡)玩的是名为“对赌”的高端局,而和它对赌的正是高盛的子公司高盛杰润(Goldman-Saches J. Aron),这是一家从事金融衍生品的老牌交易公司,每年为高盛贡献三分之一的利润。

由于对赌交易本身的机制十分复杂,我们简而言之:在双方约定的一个未来时间点上,中航油(新加坡)对石油价格看涨,而高盛杰润看跌,到时如果石油价格真的上涨,那么高盛杰润将筹码输给中航油(新加坡),反之亦然。

中航油(新加坡)就像一个初生牛犊的小白,而高盛杰润是多年纵横江湖的大佬,但这一次对赌竟然是中航油赢了,还小赚了高盛杰润200万美元。

旗开得胜让陈久霖的团队欣喜不已:短短几天就爆赚200万美元,这可比辛辛苦苦进油、买油,还得费尽心思守着油库防范事故轻松多了!

作为北大出身的大才子,陈久霖决定认真钻研石油套期保值交易,从历史数据和高盛杰润的交易行为中他很快发现,当原油价格超过30美元/桶时,高盛就会开始做空。

当然了,自从1970年以来国际油价就没有超过40美元/桶,所以高盛赚钱的规律并不难找!

眼看国际油价步步逼近40美元/桶,陈久霖当即决定开始做空油价,到2003年底,中航油(新加坡)已经囤积了200万桶油的空单。

没想到国际油价根本没有丝毫下跌的意思,2004年1月开始油价持续上涨,已经逼近40美元/桶,中航油(新加坡)的账面浮亏越来越大。

百思不得其解的陈久霖病急乱投医,竟然想到去求教高盛公司咨询解套的方法,并拿出了中航油(新加坡)所有的持仓清单。

这可让高盛乐开了花,没想到自己没花一分钱就把中航油(新加坡)的底摸得透透的。

他们只用了几天时间就给中航油(新加坡)提供了一份看起来十分靠谱的投资报告,他们给出的建议是:持续持有空单,而且加大做空力度。

中航油的油库

由此,中航油(新加坡)成了石油的死空头,在坚决看空的政策指导下,2004年上半年中航油(新加坡)连续签了三份展期协议。

什么是展期呢?简单来说就是解决三个捆绑在一起的问题:

第一个问题,中航油(新加坡)原来不是下了2004年的空单吗?好,我先不执行这些空单,把他们推到2005年、2006年交割。

第二个问题:今年的空单不交割了,我这个缺口怎么办呢?于是我只能用现金以现在的价位买入原来卖掉的多单,这种做法我们称之为“对冲平仓”。

第三个问题:我拿了现金买了多单,账面现金肯定出现了负值,为了不显示实际亏损,我还得提前卖掉手上的多单,拿到现金,再把现金换成空单。

这种操作跟赌博已经没有什么区别了,此时中航油(新加坡)的空单已经猛增到5200万桶以上,而中航油总公司每年的石油进口量才只有1700万桶。

陈久霖唯一的希望就是油价回落,因为如果油价下跌则中航油(新加坡)不仅回本而且狂赚,否则就倾家荡产。

日子一天天地过去,中航油(新加坡)的亏损就像滚雪球一样扩大,但陈久霖一直期待的油价暴跌却始终没来。2004年9月,国际油价突破50美元,并逼近60美元,中航油(新加坡)的亏损已达1.8亿美元。

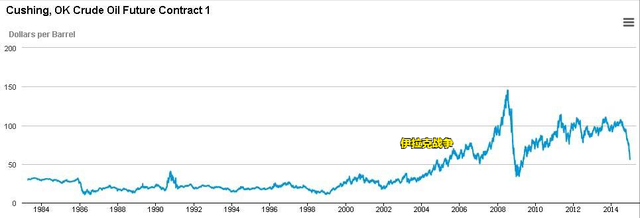

国际油价自伊拉克战争以后持续上涨直到2008年金融危机

陈久霖没有搞清楚油价上涨背后国际资本大鳄吃人的逻辑:油价在过去30年中一直处于低位,包括美国高盛、英国巴克莱、日本三井住友在内的国际大财团早就成了死多头,他们就盼着本次油价上涨大赚一笔,怎可能让油价回落,白白给中航油赚钱?

在新加坡这种国际城市,中航油(新加坡)的每一次操作都由外籍交易员完成,其中就有不少被高盛收买的眼线,这导致中航油(新加坡)还有多少家底被高盛看得清清楚楚。

2004年11月,高盛的几个小弟:三井、巴克莱、伦敦标准银行开始联合起来向中航油(新加坡)催缴保证金。这说明高盛已经备好盛宴,下令动刀了。

催缴保证金就是那把“刀”,因为期货交易中保证金不足是要被强制平仓的。由于中航油(新加坡)此时根本交不出保证金,很快全部强制平仓。

到11月下旬,暴露出的实际亏损高达5.5亿美元,而中航油(新加坡)的净资产才只有1.45亿美元,不得不向新加坡法庭申请破产保护。

那时候的中国人太善良,太天真了,西方资本家到哪里都改不了吸血杀戮的暴虐本性,在一手由他们掌控的国际资本战场更是如此。

2018年下半年,高盛又用类似的手法“忽悠”中国国际石油化工联合有限责任公司(联合石化,中石化下属的全资子公司)吃进了超过3000万桶的多单。

从2018年2季度开始,高盛伙同美银美林、巴克莱银行等国际投行大肆宣传油价将持续上涨。果然,在2018年9月底油价受到中东局势影响直逼80美元/桶关口,但到了10月初就开始猛烈下跌。

仅仅用了半个月时间,国际油价就跌回了65美元/桶左右,跌幅约15%,可笑的是,11月份高盛发布的报告还称预计2018年12月国际油价将涨到85美元/桶!

一系列阴谋背后处处都有高盛的影子

这种过山车一样的行情让联合石化猝不及防,浮亏超过46.5亿元人民币,但高盛却假惺惺地表示“公司并没有执行或提议部分社交媒体中提及与中石化或其所属公司相关的交易类型及交易金额。”

三、伦锌之战:株冶遭到国际资本围猎

其实,从1993年左右许多国企炒期货亏得一塌糊涂开始,中国企业在国际金融市场遭到外国资本的洗劫早已不是第一次了。

株洲冶炼厂始建于1956年,是新中国在“一五”期间建设的重点企业,经过40多年的发展,到1990年代中期已经成为全国最大的铅锌生产企业。

1990年代中期,国际锌市场供需发生重大变化,1980年代的牛市戛然而止,锌进入漫漫熊市,一直徘徊在1000美元/吨左右,这让从事大量锌出口业务的株冶头痛不已。

因为担心锌价进一步下跌侵蚀公司利润,株冶成立了一家进出口公司,在伦敦金属交易所进行卖出套期保值,也就是对冲交易。

1996年底株冶方面对锌后市看空,于是决定卖空一批1997年5-8月份交割的锌锭,交割价锁定在1000美元/吨。

其实这本来是一种比较合理的对冲风险的策略,这就意味着如果半年之后锌价跌到980美元/吨或者更低,株冶虽然在现货交割上吃亏,但却能在期货交易上赚钱。

当然,套期保值和其他期货交易一样是有规则的,它规定卖家卖空的期货合约数量最多只能与所持有的现货或者将来会持有的货物的数量相当。

那么超过持有的现货数量还想继续做空怎么办呢?也不是不可以,那就是继续拿钱进来买空单,这种资金在期货市场俗称为头寸。

国际资本的主场伦敦金属交易所

但是,当时株冶进出口公司的负责人不仅仅想通过套期保值对冲风险,还想要借助期货交易额外赚一笔。

由于株冶高层决策上总体看空,实际上株冶从伦敦金属期货交易所卖出的锌空单高达45万吨,而当时株冶一年的锌锭产能才只有25万吨。

这已经不是套期保值,而是纯粹的投机生意,巨大的风险隐患就此埋下。

株冶在伦敦交易市场的大手笔操作,很快引起了GAM等瑞士对冲基金的注意,一个围歼计划在几个瑞士财团之间悄然形成。

他们经过调查,发现株冶的实际产能明显不足以兑现如此巨额的锌锭交割,于是决定抬高锌价,再强势逼空。

对冲基金找到一家瑞士贸易公司,拿出巨额现金吃下了大量锌锭现货,当他们囤够弹药之后,便开始毫不客气地出手了。

伦敦,这座世界上最早开始投机交易的城市之一,毫无疑问是国际资本的主场,在这里,美元、英镑就是子弹和炮弹,各种期货种类就是他们的枪炮!

而进入伦敦战场的中国企业必须要用西方的规则,用西方的武器和西方列强斗智斗勇,这简直就是与虎谋皮。

1997年1月,伦敦金融交易所三月期锌价格开始大幅上扬,平均涨幅达到每个交易日5美元,到这一年的7月初,期锌价格已经涨到每吨1700美元,锌锭价格则涨到了离谱的2000美元,几乎翻了一倍。

这时,瑞士对冲基金开始摊牌逼空:株冶要么以高价买回期货合约,要么就按约交货吧!

伦敦金属交易所开盘交易

株冶不仅因为锌价剧烈上涨损失惨重,而且也根本拿不出那么多现货,但如果无法按期交货还要遭受罚款。

由于涉及的金额实在太高,这件事情最后惊动了国务院,我们的政府领导人得知后责成主管部门组织专门工作组进驻株冶公司处理。

工作组进入株冶后开始调集货源准备部分履约,部分止损,但因为超出产能部分太大实在处理不了,只能以当时的高价格买入大部分多单平仓止损处理。

这导致株冶一下子亏损了1.76亿美元,按照当时的汇率,折合人民币14.59亿元,这在1990年代中期算是惊人的损失,因此成为了当时“国资炒期货”失败的著名经典案例。

联想到今年年初的国际资本通过嘉能可公司在伦敦金属交易所发起针对青山镍逼仓事件,与1997年针对株冶锌的手法何其相似!

外国资本是投机行业的祖师爷,你要想通过投机和外国资本抢食吃,就正好落入了他们的圈套。

四、猛割韭菜:将中国股民玩弄于鼓掌之上

1998年4月,李锂在深圳成立了一家名为“海普瑞”的专门生产肝素钠(肝素的粗加工产品)的医药公司。

肝素是动物体内生成的一种天然抗凝血物质,被广泛地应用于治疗血栓栓塞性疾病、心肌梗死、心血管手术等领域,但由于1990年代的医学技术不发达,海普瑞的业务并没有很大起色。

直到2007年,公司的年营业额才只有不到3亿元人民币,整体估值也不到4000万美元。

但这一年,高盛公司居然找到了海普瑞,并提出愿意以约491万美元的价格收购公司12.5%的股份。

海普瑞公司

当时海普瑞认为这是一桩互惠互利的交易,因为高盛还投资了另一家美国大药厂—赛诺菲公司,这家公司是世界上最大的肝素制剂生产企业,“结盟”高盛,有利于打通海普瑞和赛诺菲之间的销售渠道。

此外,如果要和海普瑞合作,赛诺菲就必须帮助海普瑞拿到FDA(美国食品药品监督管理局)和欧盟的CEP双认证,以确保公司的肝素原材料能够进入欧美市场。

好巧不巧,2008年发生了著名的“百特肝素钠造假事件”,使得海普瑞的竞争对手常州凯普的市场信誉遭到严重打击。

几乎是一夜之间,包括赛诺菲在内的欧美大厂商把订单全部砸向了手持双认证的海普瑞,这使得公司2009年的业绩直接上涨超400%,成了炙手可热的明星企业。

这一年,赛诺菲向海普瑞下了超过15亿元的订单,公司营业额超过22亿元,2010年又超过38亿元,继续增长72%,正式成为全球第一大肝素原料药供应商。

在海普瑞无限风光的背后也隐藏着致命缺陷:赛诺菲一家的业务占公司业务超三分之二,公司极度依赖大客户。

2009年,海普瑞开始启动其上市计划,由于2010年海普瑞的年报净利润超过10亿元,众多券商机构为之倾倒,视之为红得发紫的“当红炸子鸡”。

还有分析师公开放话说:“投资者可以砸锅卖铁,全部投入这家公司终身持有股票。”并大胆预测:“海普瑞董事长李锂即将成为中国新首富。”

海普瑞的大客户赛诺菲公司

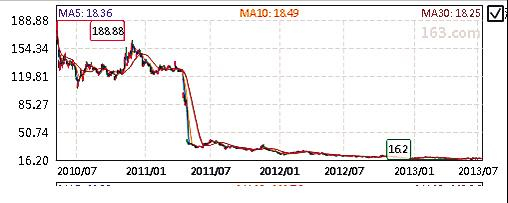

2010年5月6日,海普瑞上市交易,发行价为高得离谱的148元/股,次日更摸到了188.88元/股,比当时茅台的股价还高。

众多股民蜂拥抢购海普瑞,唯恐落于人后,人们还以为该公司生产的是什么了不起的天材地宝,其实只不过是猪小肠中提取的一种普通物质而已。

海普瑞虽然在肝素行业是龙头老大,但绝非垄断者,当时国内有数以百计的企业都在生产肝素,包括盈利能力更强的南京的建友股份。

2012年,赛诺菲突然大幅度缩减了与海普瑞的订单,从近30亿一直减少到2013年的不到8.5亿。

赛诺菲的理由无可厚非:反正现在中国到处都是廉价的肝素生产厂商,我又何必吊死在你这一棵树上?

受此打击,海普瑞的业绩开始雪崩式垮塌,2013年的营收下降到15亿出头,不到2010年的四成,净利润则下降到不到三成。

为什么会这样?细心的投资者会发现,高盛公司正是从2012年开始减持海普瑞的股票套现,从2012年6月开始高盛陆续减持约5000万股,套现超10亿元。

2014年下半年,高盛把所持的海普瑞股票全部清仓,套现合计15亿元,而7年前高盛投资海普瑞只花了不到4000万元,相当于一口气爆赚了37.5倍。

与此相应的是海普瑞的股价陷入了漫漫熊途,从发行时最高的188.88元一直跌到最近的14.1元,缩水了13倍多,留下数以十万计的中国股民被套在高高的山顶上。

海普瑞股价走势

投资海普瑞,实际上是高盛和赛诺菲联手做局,里应外合的一场好戏:二者各取所需,赛诺菲借海普瑞的热潮培养了一大批廉价肝素企业,而高盛则赚得盆满钵满。

至于海普瑞的高管和大股东们也没亏,他们早就趁着股价尚高时减持套现离场了,这件事中唯一受伤的就是中国股民。

不过没关系,韭菜割了一茬还会长出来一茬的。

五、“高盛”们还能劫掠中国人民多久?

距离中石化事件不到四年,同样发生在大宗商品期货领域的青山镍事件又一次让我们见识了国际资本的凶悍和残酷。

随着中国企业越来越多地参与国际金融业务,欧美资本大鳄向中国发起了一次次“围剿”,除了少有的几次因“国家队”的介入而惨败,大多数时候都满载而归。

2021年,高盛公司全年营收超593亿美元,创历史新高,净利润超216亿美元,净利润率超36%,高得吓人。

高盛前董事长兼CEO劳埃德·贝兰克芬恩曾自负地说道:“高盛现在做的是上帝才能做的工作。”

当然,高盛骄人业绩的源头无疑是对中国和其他各国投资人一次又一次的掠夺。它就像一个魔术师,每一次都能拿出花样翻新的套路,把中国企业和中国人骗得团团转。

等到人们发现损失惨重时,它又站在一边,捂着鼓起来的腰包“义正词严”地申辩说:这事跟我没关系,是你们自己要上当的!

但有一点是不变的,高盛之所以能够赚那么多钱,利用的永远都是人的贪婪和无知。

正因为贪婪,才会落入高盛们的圈套,正因为无知,才会身处于圈套之中而不自知。

高盛前董事长贝兰克芬恩(左)与巴菲特

国际金融战场是一个看不见硝烟的战场,它不需要枪炮,但其实比枪炮更加残酷,因为一个国家几十年上百年积累的财富,可能几天就会比豺狼一般的国际资本抢食得干干净净。

中国人民要警觉了,因为今天中国繁荣富有,中国依旧在发展,是国际资本最想要下手的目标,他们只要一逮到机会就会像闻到血腥的鲨鱼一样聚拢过来。

但只要我们看清楚了高盛们的画皮,保持清醒的头脑,远离那些伪装成鲜花,暗藏着毒药的金融衍生品,他们就算有再多的伎俩也无计可施。

高盛们还能劫掠中国人民多久,不在于高盛们,而在于我们自己。

评论