零食巨头线下抢食,怕是没那么容易

排版/Dr.Z

封面图&头图来源/视觉中国

▼ ▼ ▼ ▼▼ ▼▼ ▼▼

线上狂奔十年,零食小巨头百草味悄咪咪盯上了线下加盟店。

近日,百草味首家加盟店“百草味·零食优选”温州试营业。另据公开数据,与百草味达成加盟合作的加盟商累计近20家。

自2013年开出首家线下店,百草味的线下之旅颇为辗转,始终未见大起之势。突然调转船头,欲大辟线下淘金场,让不少业内人士大呼质疑:是流量枯竭还是受到了制裁,或是想薅一把加盟商的羊毛?

图片来源/百草味官方微博

答案还在酝酿中,但不可忽视的现实是,步入多品牌时代的休闲零食赛道,线下渠道特别独立品牌门店,已然成为这门生意不可或缺的支撑力。

不过是,之于不同玩家,这股支撑力的效用或大或小。

01

休闲零食众生相:规模大、增速快,但格局分散市场规模超5000亿元,年复合增长率6%以上,国内休闲零售的市场盘子不小,细分品类众多。规模较大的派别有烘焙类、糖果类、膨化类、卤制品类、肉制品类、海味类等,且均有对应头部品牌,如坚果类有三只松鼠、洽洽、良品铺子等,卤制品类有绝味、周黑鸭、煌上煌等。

图片来源/良品铺子官方微博

从增速来看,近年休闲零售各细分品类均保持较快增长,以休闲卤制品为最,背后折射的是绝味、周黑鸭全国化快速扩张的舞步。 虽规模大、增速快,但当下国内休闲食品行业布局分散,区域化品牌占主导。三只松鼠2020年财报数据显示,2020年Q3休闲零食行业CR3为14.62%,CR5为18.30%,CR10为22.24%,集中度偏低,充分竞争市场,马太效应凸显。

行业大幕之下,国内休闲食品公司日渐分化成两类:

聚焦单一产品的生产制造型企业,如洽洽食品、卫龙等,自建生产线,供应链能力较强,偏“重资产”;

多品类渠道平台型企业,如三只松鼠、良品铺子等,多具有互联网基因,通常与工厂合作代加工,“轻资产”快跑。

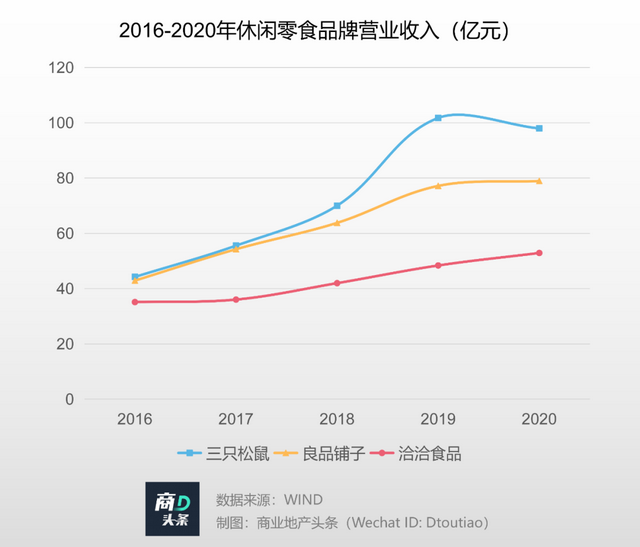

以上两种模式各有利弊。一般而言,单品类难以支撑大体量品牌公司,市场分散,经销商开发难度大,同时缺乏资金进行大规模的品牌宣传。关于这点,可从三只松鼠与洽洽的营收对比中,窥见一二。去年,三只松鼠营收近100亿元,洽洽仅有前者一半左右。

聚焦大单品的洽洽食品,于2001年从包装瓜子起家,通过工艺、营销和渠道创新成为包装瓜子龙头,2015年在包装瓜子中市占率达到41%。三年后,试水多元化涉足薯片、果冻和调味品业务,表现平平;而后顺势转入坚果轨道,造小黄袋大单品,初见成效。

反观三只松鼠、良品铺子等多品类平台型企业,产品更迭速度较快,SKU基础大,借助消费升级和电商渠道红利,整合多品类产品,扩张迅速,逐渐成长为全品类休闲零食平台。但亦有属于自己的烦恼:

代工模式下,上游供应商品质安全、经营稳定性,是这类企业最大的痛点;

休闲零食零碎的需求及场景,考验渠道平台型企业仓储及物流效率。

02

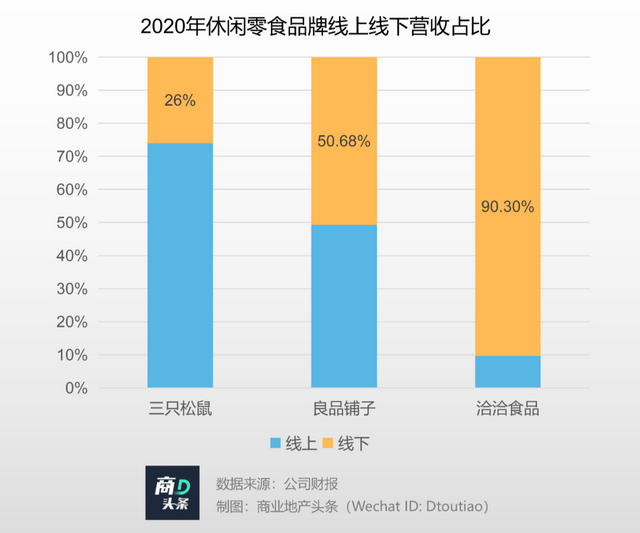

平台型PK制造型:休闲零售巨头效率之争,孰优孰劣?模式之争,说到底是效率之争。制造型企业以“商超+经销”为主,渠道平台型“线上+线下”融合。以三只松鼠、良品铺子、洽洽食品为样本,可勾勒出当下国内休闲零食巨头的发展截面,探究效率之争下,孰优孰劣?2020年,三只松鼠线上营收占比达74%,洽洽食品线下营收占比超过九成,而良品铺子线上线下较均衡,几乎是各占一半。

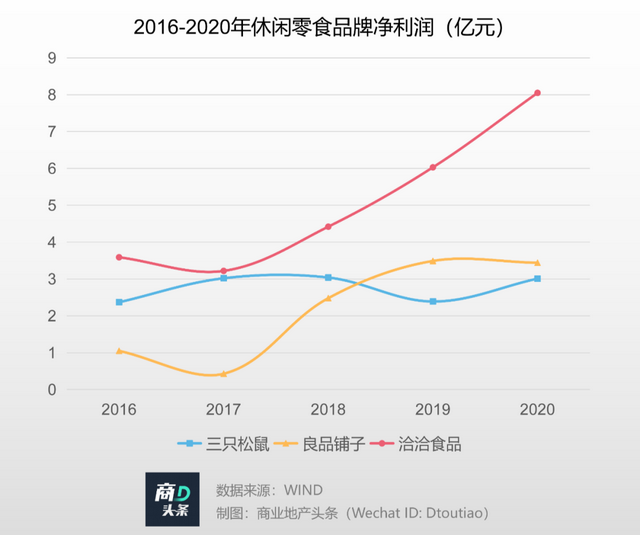

虽然三只松鼠营收规模较高,但从净利润角度看,却低于洽洽食品,陷入增收不增利的尴尬。各公司年报显示,近五年洽洽食品净利润位于三者之首,2020年净利润超过8亿元,期内三只松鼠、良品铺子对应数字均未超过4亿元。

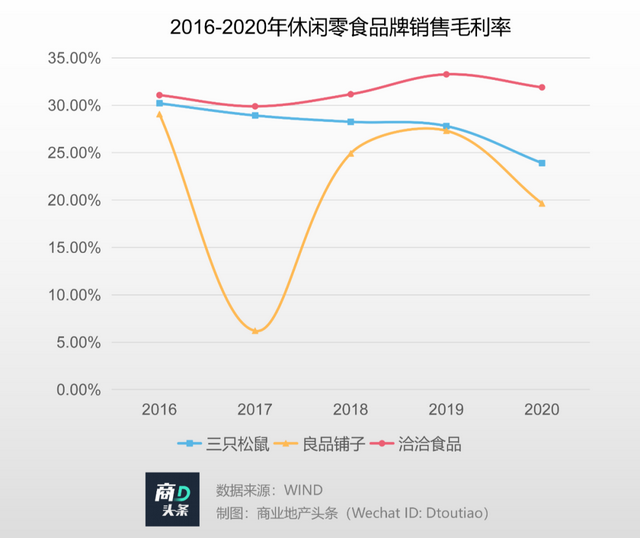

毛利率水平方面,2016年三者几乎接近,但近三年差距呈拉大之势。背后一大原因是,线上红利逐渐消失,三只松鼠及良品铺子获客成本增加,而洽洽食品自2018年下半年开始提价,同时整合经销商,集中投放人力、物力,效率提高。

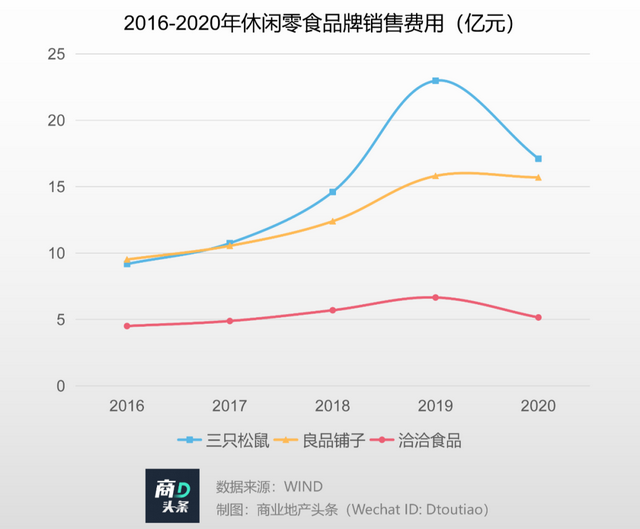

可以看出,三只松鼠及良品铺子,成本压力越来越大,而洽洽食品则通过渠道整合,降本增效。对比三者销售费用可以看出,自2017年开始,三只松鼠和良品铺子销售费用增长明显,而洽洽食品则相对保持稳定。

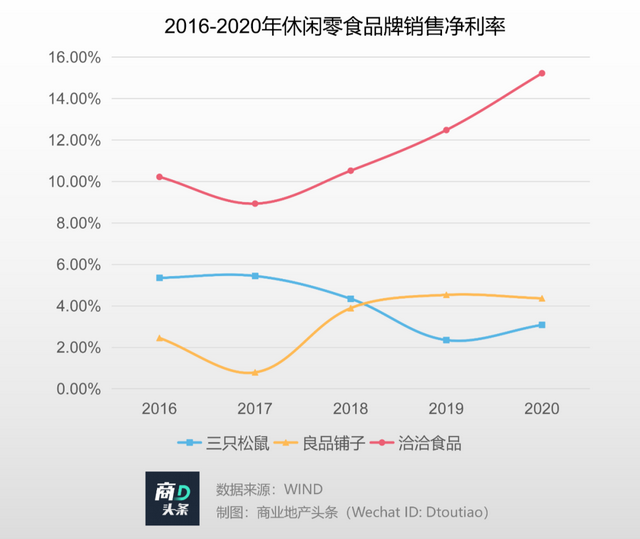

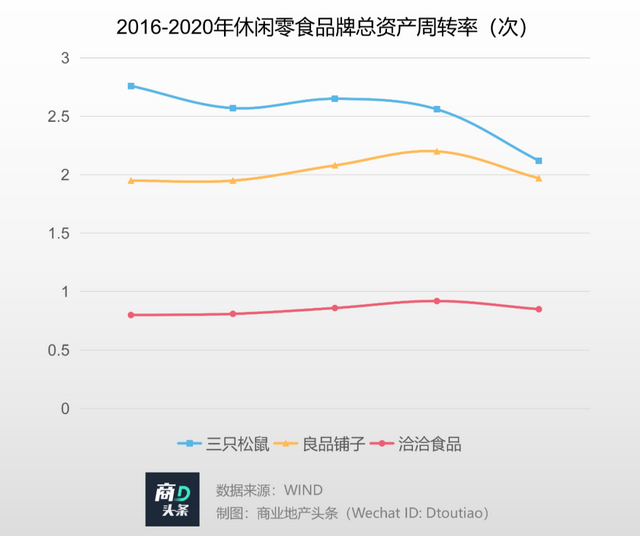

至此,不难发现:传统单一品类生产型企业、网红多品类平台型企业运作模式明显区别,前者属于高盈利,而后者属于高周转。

对比销售净利率,洽洽食品远高于三只松鼠和良品铺子。洽洽食品2020年销售净利率接近16%,而三只松鼠和良品铺子均为超过6%;资产周转率上,三只松鼠总资产周转率高点时接近3次/年,良品铺子也有2次/年,而洽洽食品则不足1次/年。

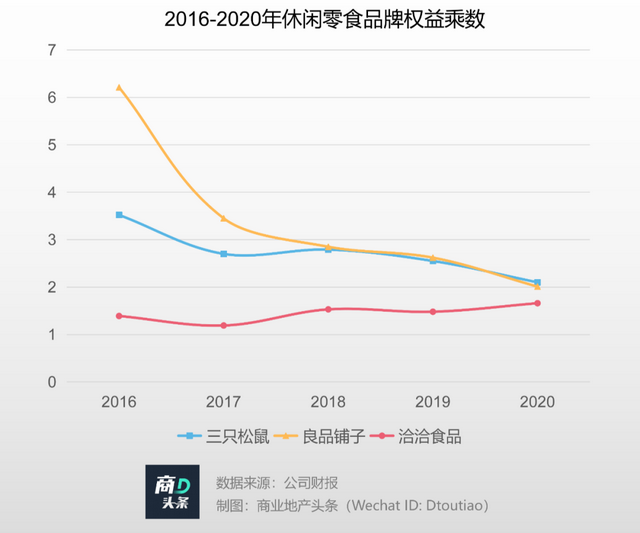

逐利的资本市场,高净利润率的洽洽食品市值已近300亿元,而三只松鼠和良品铺子的市值则在200亿元左右。这种差异反馈在资本结构上,可看出三只松鼠和良品铺子财务杠杆率高于洽洽食品。

03

品牌多元化时代,加码线下还是门好生意么?线上流量红利见顶,以三只松鼠、百草味、良品铺子代表的休闲零售网红品牌增速放缓,但需求端却呈现出健康化、新鲜、方便速食、人群场景细分等特点。

从一级市场投资方向看,如果说2020年的市场方向是健康、便捷化零食代餐品牌,如“王饱饱”、方便速食“自嗨锅”,今年则转向儿童零食,如宝宝馋了、秋天满满等。

一方面,作为休闲零食的消费主力人群,18-35岁的年轻女性们喜爱新鲜事物并注重改善生活品质,购买行为的冲动性、随机性强,对品牌认可度高但忠诚度低。

另一方面,传播方式上,短视频以更高效的方式实现产品到用户的链接,新品牌的成长速度更快,门槛也更低,且短视频时代营销方式内容化,产品定位更加强调细分人群、细分场景。

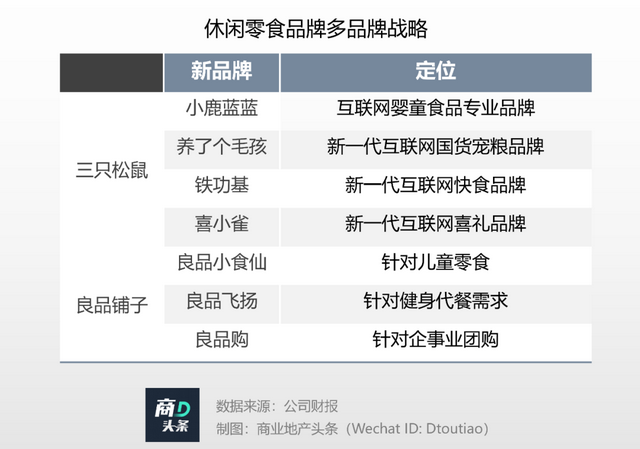

因此,“单品牌、多品类”向“多品牌、多品类”发展,是休闲零售行业必然之趋势。2020年起,三只松鼠、良品铺子都开启品牌多元化时代。

此趋势下,无论是制造型企业,还是平台型企业,补短板均为当下主要任务,除了是竞争对手,还可以是合作伙伴。

制造型企业为提升产能利用率,可帮渠道平台型企业进行代工,例如旺旺作为制造类企业代表,为良品铺子、全家代工米饼、果冻,同时贴牌生产的米饼产品并不会威胁到旺旺雪饼的行业龙头地位。

制造型企业的优质产品则可借助渠道平台型企业进行销售,例如良品铺子、零食很忙等品牌线下门店中也会销售其他品牌零食。

当然,除了互借渠道外,三只松鼠、百草味、良品铺子亦在不断加码单独的线下门店。据赢商大数据显示,截止2021年3月,在23城5万方购物中心中,三只松鼠共有投食店122家,而良品铺子有353家。其中,三只松鼠80%的门店分布在二线城市,而良品铺子60%的门店分布在二线城市。 图片来源/三只松鼠官方微博

图片来源/三只松鼠官方微博

但从线上走向线下并非简单的开店,因为线上线下消费习惯、消费体验不同,对产品规格、价格等要求也不同,这将考验品牌的产品开发和运营能力。内生增长之外,对标海外,国内休闲零食另有两条路可走。以日本山崎面包为例,

一是并购,通过多元化扩张,推动公司规模增长。如于2000年后相继并购了金泽德国面包公司、新加坡FOUR LEAVES烘焙公司、日本东鸠休闲食品公司、日本不二家休闲食品公司、日粮面包公司、日本Daitoku Foods面条和调味品公司、Sweet Garden糖果公司和美国Bakewise烘焙公司。

二是出海。1981年,在香港铜锣湾三越百货开设第一家专营门店,此后的30多年间山崎面包店依次进入台湾、法国、美国、马来西亚、中国大陆地区、印尼、越南市场。

可无论是内生增长,还是外延扩张,线下门店之于零食玩家们的角色,显然不仅仅限于销售之渠道,亦有品牌之展示。毕竟,这是个“眼球经济”的消费、资本时代。![]() 猛日本平价寿司王6元一碟,奔向内地要革谁的命?

猛日本平价寿司王6元一碟,奔向内地要革谁的命?![]()

评论