培育钻石行业研究报告:培育钻石能否实现“克拉自由”

(报告出品方/作者:海通证券,汪立亭、李宏科)

1. 什么是培育钻石?

1.1 培育钻石:和天然钻石物质相同,仅形成过程不同

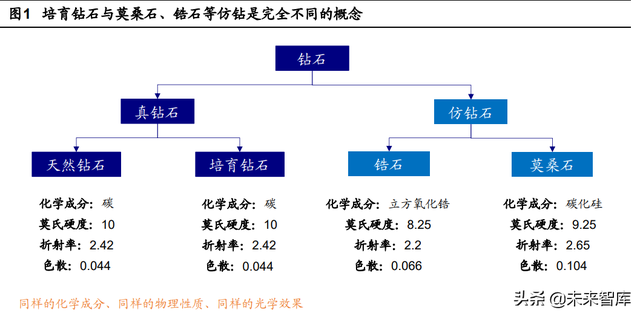

培育钻石:利用高科技手段人为制造出来的钻石,具有与天然钻石相同的化学成分、 物理性质、光学效果。据培育钻石品牌 CARAXY 官网和何南兵《饰品钻石的市场现状 及发展趋势》,培育钻石(也叫“合成钻石”,后文均统称“培育钻石”)和天然钻石都是 由碳元素组成的晶体,它们唯一不同之处在于,天然钻石是在地质变化过程中形成的天 然产物,而培育钻石是通过模拟天然钻石的成长环境,在实验室中生产出来的人造产品。

天然钻石形成于地下 100 多公里深处的碳元素层,那里超高温高压的环境可以将石 墨形态的碳元素挤压成金刚石结构,形成钻石,后经过数百万年的地壳运动后跟随火山 喷发来到地表成为可开采到的钻石。培育钻石通过在实验室中模拟天然钻石的成长环境, 把天然钻石的形成环境搬到实验室,用高新技术让钻石在实验室中得以生长。

从物质属性层面看,培育钻石与天然钻石是完全一样的物质,仅形成的过程和环境不 同。据培育钻石品牌 CARAXY 官网,培育钻石具有天然钻石同样的成分和性质,折射 率均为 2.42,维氏硬度均为 90 GPA,色散等其他物理属性也完全相同,无法通过肉眼 或简单鉴别设备鉴别,只有设备精良的珠宝鉴定机构才能综合评估出培育钻石的的特征, 全球三大珠宝鉴定机构 GIA、IGI 以及 HRD 均可以开具培育钻石的鉴定与分级证书。

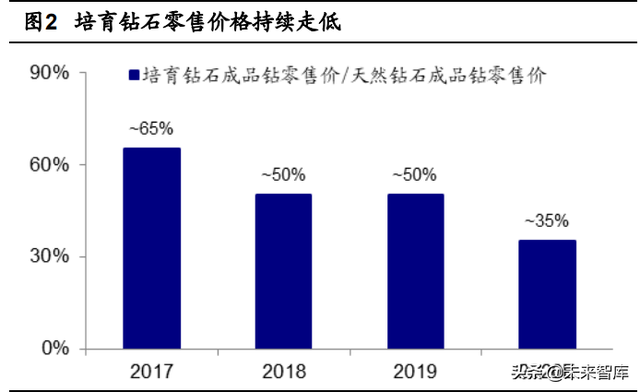

相较于天然钻石,培育钻石还具有如下特点:(1)培育钻石更加闪亮:据培育钻石 品牌 CARAXY 官网,由气相沉积法生长出来的培育钻石均为自然界中仅占 2% lla 型钻 石,比 Ia 型钻石含碳量更高更纯净,钻石更晶莹剔透,拥有其他钻石无法匹敌的火彩; (2)培育钻石更加实惠: 2020 年培育钻石零售价、批发价进一步下降,使更多价格敏感型消费者能接触到培育钻 石;(3)培育钻石是绿色环保珠宝:据培育钻石品牌 CARAXY 官网,培育钻石践行绿 色珠宝理念,对环境几乎不造成影响,具有不破坏地表、低能耗工艺、保护资源、低碳 排放等特点。

1.2 生产技术:HPHT 法和 CVD 法各有侧重,共同发展

培育钻石的合成技术分为高温高压法和化学气相沉积法,二者在合成技术、合成结 果和产品应用等方面特点有所差异。据财经十一人,(1)高温高压法(HPHT 法):基 本原理是模拟天然金刚石结晶条件和生长环境,以石墨粉、金属触媒粉为主要原料,通 过液压装臵保持恒定的超高温、高压条件,来合成金刚石晶体。

(2)化学气相沉积法(CVD 法):基本原理是含碳气体和氧气混合物在高温和低于 标准大气压的压力下被激发分解,形成活性金刚石碳原子,并通过控制沉积生长条件, 促使活性金刚石碳原子在基体上沉积交互生长成培育钻石。

HPHT 法的主要特点是钻石生长速度快、成本低,但是纯净度稍差,这是目前中国 主要采用的技术,贡献了全球近一半的产量;CVD 法的主要特点是培育周期较长、成本 较高、且有副色,但纯净度高,目前这项技术主要在欧美、印度、新加坡等地应用,中 国的起步较晚。

HPHT、CVD 法培育钻石和天然钻石形成的条件/环境不同,导致其具有不同的微观 宝石学特征。如上文所述,HPHT 法和 CVD 法都是在实验室中模拟天然钻石的生长环 境,在很短的时间内形成的,其生长时间、外部环境、形成的条件等方面与天然钻石有 差异。

不论是 HPHT 法还是 CVD 法,全球仅少量工厂具备生产高质量培育钻石的能力。 据苑执中《合成钻石与天然钻石市场现状及发展趋势》,(1)HPHT 法:大部分工厂生 产出的 1 克拉以上大钻质量不够理想。绝大部分厂家无法生长出可以做高质量 1 克拉成 品的毛坯,我国只有南阳中南钻石、河南黄河旋风和柘城力量钻石能少量提供高质量 1 克拉成品的毛坯,但良品率不高,相关技术仍有改进空间。

(2)CVD 法:大部分工厂生长出来的钻石颜色都无法达到真正无色,大部分带有 灰黑色、咖啡色,且透明度较差。只有少部分厂家能够做到无色,如新加坡Ⅱa、上海 征世、杭州超然、郑州三磨研究所及美国的少数工厂。印度的绝大部分工厂都做得不够 好,但一直在改进,少部分可以达到 F、G、H 颜色,大部分带有灰黑色、咖啡色,少 数带有浅黄色。成熟市场主要需求的是白黄色系的 F、G、H、I 这一范围的培育钻石。 因此,各家工厂都在努力改进,试图尽早将培育钻石做到 F、G、H、I 正常白黄色系, 因为这才是未来市场的方向。能做到这一颜色范围的工厂,可以扩大规模,生产培育钻 石来供应市场。(报告来源:未来智库)

2. 产业链:上游供给能力提高,下游需求逐步释放

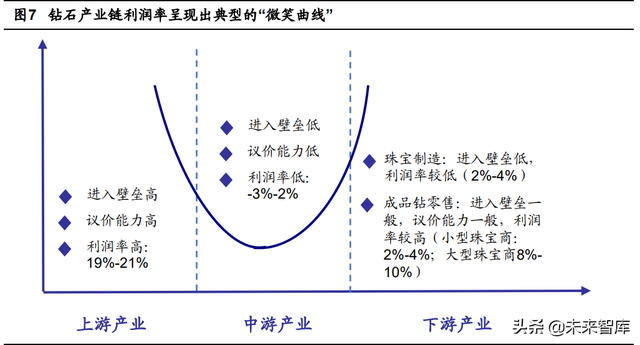

钻石产业链利润率呈现出典型的“微笑曲线”。据前瞻产业研究院,钻石产业链主要 分为上游、中游和下游。上游环节主要包括钻石原石的开采、加工和分类,随后将处理 好的产品与中游生产商进行交易;中游指的是对原石进行切割和抛磨,从而生产出裸钻 并将其销售给下游珠宝制造商;下游指的是珠宝的制造和成品钻的销售。

处于产业链上游的厂商获得的利润率最高,2019 年平均利润率在 19%-21%;下游 厂商利润率则在 2%-10%之间,其中大型珠宝商的利润率能够达到 8%-10%;处于产业 链中游的厂商由于进入门槛较低,同质化竞争严重,因此其议价能力也较低,利润率普 遍偏低,2019 年其利润率在-3%-2%。

2.1 上游&中游:中国毛钻产能全球份额近半,HPHT 技术优势显著

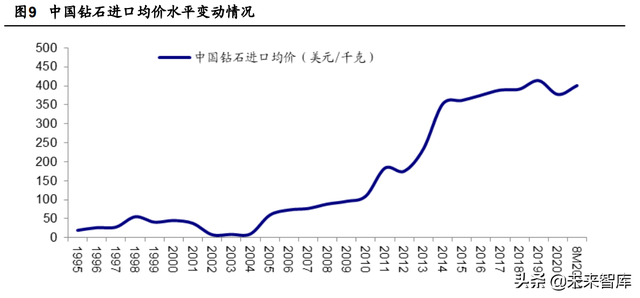

上游:天然钻石矿藏储量有限,开采成本不断提高。据苑执中《合成钻石与天然钻 石市场现状及发展趋势》,近年来天然钻石的挖矿成本越来越高,在挖出的钻石中,大 尺寸、高质量毛坯的价位一直在涨,小颗粒、低质量毛坯的价格却不断下跌;中低质量、 中小颗粒的天然成品钻石在零售市场上也不断降价,且销量渐减。大部分天然钻石的开 采成本日趋升高,而天然钻石在地球上逐渐被开采殆尽,预计 20 年后将几乎被采完。

苑执中预计,大部分天然钻石矿大约在 10-15 年后被开采完毕,存留的少数矿藏在 40 年后将被开采殆尽。当前培育钻石在慢慢增加市场供应,争夺并填补天然钻石的市 场空档,20 年后很可能像目前养殖珍珠完全取代天然珍珠一样,超越并取代天然钻石。

毛坯培育钻石产能主要来自于美国、欧洲、印度以及远东地区等。据何南兵等《饰 品钻石的市场现状及发展趋势》,2017 年全球培育钻石的制造中心以中国、印度、美国 为主,其中自 2014 年至 2017 年,CVD 法培育钻石制造中心以印度、美国为主,HPHT 法始终以中国、俄罗斯为中心。此外,全球裸钻加工以人工成本低的印度为主,钻石首 饰加工制造以具有规模经济的中国深圳为主。

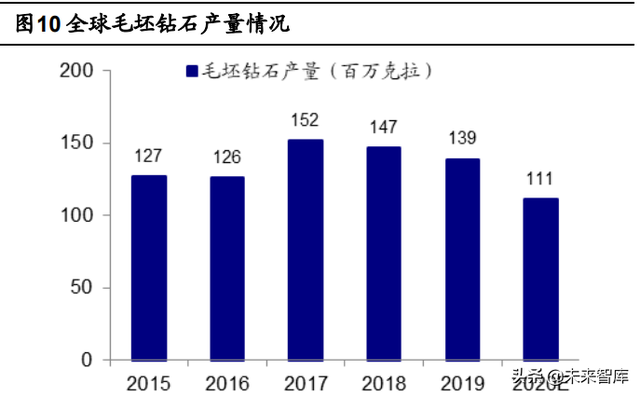

2020 年全球毛坯钻石产量预计 1.1 亿克拉,其中培育钻石预计 6-7 百万克拉,占 比 6.3%。据力量钻石招股书援引 ULTRAC 公司创始人 Andrey Zharkov 在 2019 年培 育钻石特别论坛上的分享,2019 年全球毛坯培育钻石产量达 600 万克拉,成品培育钻 石约 200 万克拉。另据贝恩咨询,全球毛坯钻石产量自 2017 年达到峰值后至 2020 年 减少约 27%,预计于 2020 年降至 1.11 亿克拉;其中培育钻石产量呈上升趋势,预计 2020 年达到 6-7 百万克拉。

中国结合自身六面顶压机的优势,主要利用 HPHT 法生产培育钻石。据力量钻石 招股书,目前国内培育钻石主要采用 HPHT 法生产,产能主要集中在中南钻石、黄河旋 风、豫金刚石、力量钻石等企业,随着合成技术水平不断优化,培育钻石颗粒不断增大, 同尺寸同级别产品销售价格呈下降趋势。

20 世纪 90 年代以来,中国自 主研发并大规模使用六面顶高温高压装臵,目前已成为公认的工业级合成金刚石全球第 一大国,在技术、设备及产能上具有以下特点:

技术:中国主要利用 HPHT 法合成生产宝石级培育钻石,可生产无色钻石或 不同颜色等级的彩钻,如艳彩黄、浓彩黄、粉钻、蓝钻等。

设备:世界大部分宝石级培育钻石通过两面顶压机制造,而中国采用自主研发 的高新技术设备六面顶压机,具有升压、卸压速度快,良品率高、可操作性强 等优点。HPHT 单台设备生产周期仅需 24-32 小时,大幅缩短了国外 CVD 法 所需的生产时间。目前中国使用该设备的宝石级培育钻石在产量和质量上均达 到国际先进水平。

产能:全球宝石级小颗粒无色培育钻石几乎都在中国制造;国产 HPHT 大颗 粒培育钻石产量相对较少,价格较高,产量约占全球 50%。

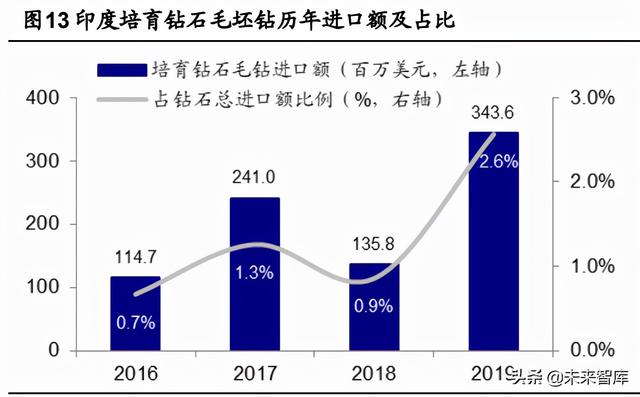

中游:印度占据行业中游裸钻加工、饰品制造的绝大部分市场。2018 年印度钻石加工业的从业人数占全球 70-80%左右, 裸钻加工产值约占全球钻石行业总产值的 1.9%。相较中国,印度具有钻石切割人工成 本低的优势,碎钻的加工价格为 5-6 元/粒,远低于中国 10-12 元/粒的加工价格。(报告来源:未来智库)

低廉的人工成本配合印度长久以来世代传承的切磨技术,助力其成为了全球钻石切 磨中心。据广州钻石交易中心官网,印度牢牢把控中游加工环节,全球约 90%毛坯钻 石都在印度进行切磨加工。印度钻石切磨加工高度集中在苏拉特等地,形成了高度集中 的加工产业集群,存在规模经济;同时,大量人口使人工成本低,进一步降低成本。

2.2 下游:钻石消费场景拓展为培育钻石发展提供契机

全球珠宝首饰市场规模庞大,消费需求稳步增长。据 Euromonitor 数据,全球珠宝 首饰市场规模近年来较为稳定,保持在约 3000 亿美元水平,2010-2020 年 CAGR 为 2.5%。2020 年受疫情影响全球珠宝首饰市场规模下降至 2882 亿美元,其中美国市场 规模 582 亿美元(2010-2020 年 CAGR 为 1.6%)、中国市场规模 6470 亿元(2010-2020 年 CAGR 为 8.1%)、西欧市场规模 224 亿美元(2010-2020 年 CAGR 为-5.3%),中国 贡献了全球超 1/3 的市场份额。

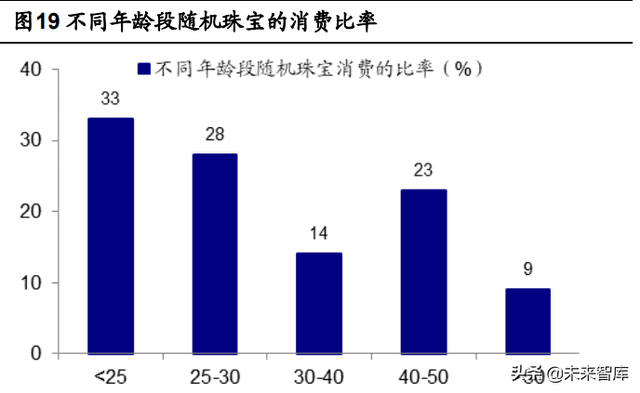

钻石消费场景拓展延伸,“悦己”需求凸显。据中国珠宝玉石首饰行业协会官网,年 轻消费者对钻石产品的理解不再仅将其视为“爱情”的代表,除婚恋刚需外,钻石产品出 现在越来越多的消费场景中,消费者购买钻石的随机性也越来越高,钻石饰品消费由过 去婚恋占绝对主导的“高额低频”模式逐渐向“自我犒赏”的“低额高频”转化。脱离了“爱情” 标签后的钻石饰品,决定其销售的重点不再是“天然、稀缺、独一无二”,而是美丽的外 观和适宜的价格。我们认为,伴随钻石消费场景的拓展延伸,培育钻石在以年轻人为主 要客群的市场将迸发出更显著的优势。

据贝恩咨询统计消费者购买钻石 TOP3 因素,“自我犒赏”已成为钻石消费主要原因, 其中在美国消费者消费原因中占比 29%,在中国占比高达 46%。我们分析,随着全球范 围内千禧一代(1980 年至 1999 年间出生的人口)和 Z 世代(2000 年至 2019 年间出 生的人口)逐步成长为消费主力,90 后、00 后和 10 后消费群体对钻石珠宝的消费偏好 和购买习惯将推动未来钻石珠宝消费需求的增长,钻石消费场景的拓展延伸将在未来持 续进行。

全球培育钻石的消费量 80%集中在美国,中国是第二大消费市场。美国是全球最大的培育钻石消费国,在全球消费量中占比 约 80%,远高于其在全球珠宝首饰市场中 20%的份额,主要推动力包括市场教育进展 优秀和零售商助力。中国是第二大消费市场,培育钻石消费量约占全球的 10%,主要推 动力是国内生产制造商的快速发展。印度虽然是培育钻石主要生产国之一,但由于其将 天然钻石与宗教相联系(据天然钻石网,印度教徒相信天然钻石可能在激活人体能量系 统中发挥作用,让人灵体合一),因此培育钻石市场接受度低。

中国宝石级培育钻石市场渗透率快速提高,在日常佩戴钻石饰品领域的需求占比有 望逐渐提升。据培育钻石网,2014-2018 年中国宝石级培育钻石市场容量保持增长趋势, 2014 年中国宝石级培育钻石的市场容量约 0.4 亿元,到

2018 年增至 37.5 亿元左右, 年复增长率在 200%以上。 2018 年我国宝石级培育钻石市场需求领域中,婚庆节日钻石饰品领域需求占比较 大,约占 63%;其次为日常佩戴钻石饰品领域,占 32%左右;其他领域约占 5%。未来 随着宝石级培育钻石产品品质的不断提高,以及人们生活水平的提高,宝石级培育钻石 在日常佩戴钻石饰品领域的需求占比将逐渐提升,占据主要市场地位。

3. 他山之石:欧美培育钻石行业发展复盘与启示

3.1 历史:技术成熟+行业规范+头部品牌布局=认可度提升

驱动因素一:技术水平的提高使得培育钻石量产成为可能

培育钻石技术早于 20 世纪 50 年代得以实现,但是生产成本、产品质量尚未达标。 据中国珠宝玉石首饰行业协会官网,早于 1952 年美国联邦碳化硅公司就用 CVD 法培 育出钻石,1954 年通用电气的“超级压力项目”团队研究出了 HPHT 法培育钻石,1963 年中国诞生了第一颗人造细粒钻石。1970 年美国通用电气成功培育出大颗粒宝石级钻 石,但由于技术限制没能大批量生产。我们分析,培育钻石技术在 20 世纪 50-60 年代 早已出现,但在诞生初期,生产的成本、质量、技术尚未标准化、规模化,所以商用价 值受到了限制。

伴随技术的进步,培育钻石质量、生产成本持续优化,陆续有企业尝试生产并混入 天然钻石市场销售。1998 年俄罗斯成功生产 HPHT 无色培育钻石,但因为净度不好且售 价昂贵,无法正式销售,只能冒充天然钻石销售。2012 年初,新加坡Ⅱa 公司用 CVD 法生产出无色培育钻石并开始在美国 Gemesis 网站试销,引起了珠宝市场的关注。这 种 CVD 法生长的培育钻石被少量混入天然钻石,其中中、大尺寸且近于无色的培育钻 石被当作天然钻石销售。

HPHT 法生长的 0.03ct 以下无色小钻于 2014 年中上市,质量及价格合于市场需求, 绝大部分混在天然小钻,以稍低于天然小钻 10-20%的价格大量供应市场。HPHT 法生 长的无色超大钻于 2015 年 5 月上市,因天然超大钻价格极高,故有生存空间,俄罗斯 New Diamond Technology 公司用中国六面顶压机生产原石 32ct,成品最大 10.02ct E/ VS1,大部分为 1-3ct、D-F 颜色,IF-VVS 净度。2015 年秋,针对 HPHT 法生长无色 钻石的磷光检测技术研发成功,导致 HPHT 培育钻石无法再混入天然钻石中销售,培育 钻石市场停滞,销售价格直降至同规格天然钻石的一半。

2018 年培育钻石技术逐渐成熟,成本降低、产量提高,市场开始大量销售。近年来,HPHT 法在各个方面都发展迅猛, 生产经济上来看,2014 年 CVD 法比 HPHT 法在生产技术成熟,更易于合成宝石级钻石,HPHT 法更多的用于工业上的合成;而到 2018 年,随着 HPHT 法合成技术逐渐成 熟,HPHT 法合成宝石级钻石的产量迅猛上升,经济效益方面也大有改观。

驱动因素二:权威机构的背书叠加行业规范化建设助力培育钻石“出圈”

行业规范化建设助力培育钻石大众化、普及化。在 2012-2015 年期间培育钻石就已出现在饰品市场,近年来随着鉴定技 术的发展以及国际国内各大机构企业的规范和推广,培育钻石正在被越来越多的品牌和 消费者所接受。2014 年培育钻石无贸易溯源机构、无统一的贸易组织、无统一命名/信 息,对于培育钻石的检测技术几乎没有,而到了 2017 年不仅成立了国际培育钻石协会 IGDA,也有了众多的可靠且效率高的检测设备问世,培育钻石市场的管理逐渐走向规范 化、正规化。

通过下表我们可以看出,2018-2019 年间,在诸多行业巨头和顶级机构的推动下, 培育钻石正在快速地打破以往人们的偏见,得到越来越多的重视。

美国联邦贸易委员会(FTC)的支持配合珠宝商的市场教育,助力培育钻石在美国 市场的终端开启了高速增长模式。据广州钻石交易中心官网,早在 2018 年 7 月美国联 邦贸易委员会发布声明修订了“珠宝指南”,指出“合成(synthetic)”一词通常让人联想 到“伪造”,而人工钻石不是伪造的,他们与开采的钻石有完全一致的光学、物理及化学 性质,因此,不建议使用“合成”一词描述人工钻石,而推荐使用实验室培育/制造 (laboratory- grown/created)等术语。(报告来源:未来智库)

2021 年 4 月,美国国家广告部发表声明,建议天然钻石协会(NDC)停止关于天 然钻石相比培育钻石具有优势的某些广告宣传,包括对比天然钻石开采和培育钻石生产 的碳排放,天然钻石的稀缺性,天然钻石相对于培育钻石的转售价值,以及相对于培育 钻石,将天然钻石描述为“真钻石”等。

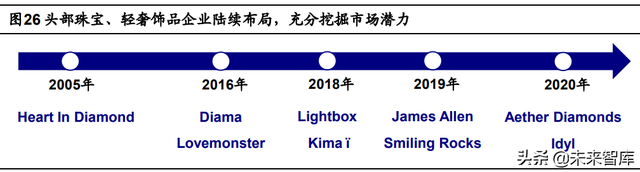

驱动因素三:头部珠宝、轻奢饰品企业陆续布局,充分挖掘市场潜力

政策支持下,越来越多的金刚石生产商、钻石品牌运营商开始大力投入培育钻石的 技术研发、商业化生产、市场培育和销售渠道建设,充分挖掘培育钻石的市场价值。据 中国经济网,2018 年 5 月戴比尔斯宣布将通过其子公司元素六(ElementSix)拟投资 9400 万美元新建年产约 50 万克拉培育钻石的生产基地;2018 年 7 月施华洛世奇将其 旗下培育钻石品牌 Diama 从宝石部门重新调整优化至奢侈品部门;2019 年 12 月美国 最大的钻石珠宝零售商 SIGNET 也宣布销售培育钻石珠宝首饰。

头部珠宝品牌的入局助力美国消费者充分接受培育钻石。据广州钻石交易中心官 网,2020 年 11 月 MVI 对美国 1027 名珠宝消费者和主要珠宝零售商进行了调查。根据 发布数据显示,2020 年,知道培育钻石的消费者比例已从两年前的 58%上升到 80%。 同时,69%的消费者已经认识部分培育钻石零售品牌,而 2018 年这一比例为 49%。2021 年 3 月,戴比尔斯(De Beers)与 360 Market Reach 一起对 5000 名美国消费者进行 了调查,发布了第六期钻石行业快报。报告显示约三分之二的消费者知道培育钻石,这 一比例较往年有所提升;而且近一半的美国消费者会认真考虑购买培育钻石,并认为它 们是一种有趣、时尚、价格更低的天然钻石替代品。

3.2 现状:品牌差异化定位,寻求不同理念表达

通过参考各品牌官网、广州钻石交易中心官网和钻石观察公众号,我们将目前从事 培育钻石的品牌分为三类:①原本销售天然钻石的企业拓展业务至培育钻石;②培育钻 石产业链上/中游企业切入下游市场;③依托新颖独特的理念定位快速崛起的新锐品牌。

类型一:原本销售天然钻石的企业拓展业务至培育钻石

(1)以天然钻石作为主营业务的品牌开设培育钻石子品牌、子系列。以戴比尔斯、 PRISM Group、Signet Jewelers 为代表的天然钻石经营企业,通过设立子品牌、子系 列的方式运营培育钻石品牌,我们认为,此举一方面能够拉开与旗下天然珠宝品牌的定 位差异,错位竞争,减少培育钻石对天然钻石业务的影响;另一方面也有利于产品矩阵, 拓展更多客群。

Lightbox:天然钻石行业巨头戴比尔斯于 2018 年推出,品牌定位“年轻、可负担、 轻奢首饰”。Lightbox 并不提供婚戒等婚庆产品,与戴比尔斯的天然钻石品牌进行 了鲜明区分,很好地补充了天然钻石市场。Lightbox 除供应白钻,还供应粉色和蓝 色钻石,品牌整体风格非常绚丽多彩,吸引年轻一代消费购买,且设计简单大气, 适合日常佩戴。

Smiling Rocks:生产批发多种彩色天然钻石的 PRISM Group 于 2019 年推出, 以“慈善”为品牌经营理念。品牌从四个方向支持不同的慈善项目,分别是环保、 教育、医疗和动物保护,每售出一件产品,品牌基金会便会将收入的 10%捐赠予 客户所选的慈善项目(如果是 B2B 的批发业务,捐赠比例为 1%),通过客户的购 买支持将微笑(smiles)传递到全世界。虽然发展时间不长,但在美国已有超过 250 家门店,品牌足迹遍及中国香港、日本、英国等市场。

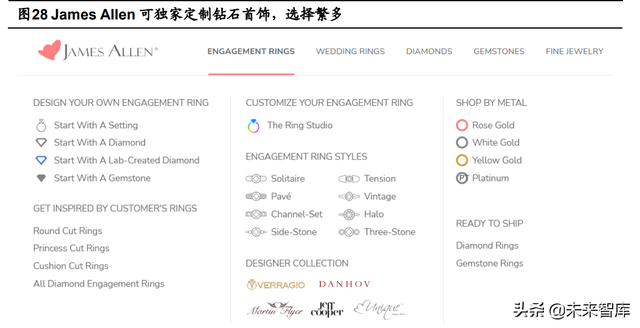

James Allen:美国知名珠宝商 Signet Jewelers 旗下的线上珠宝零售品牌,于 2019 年 5 月开始销售培育钻石,主打私人定制类婚庆产品,消费者可以直接购买指定的 钻石,然后设计或个性化定制各种首饰。品牌提供丰富的培育钻石款式,涵盖多种 形状、颜色、尺寸、价格、切工、净度,拥有 VERRAGIO、DANHOV、Martin Flyer、 Jeff Copper、Unique 等多个设计师系列产品,均可使用培育钻石来制作。

(2)主营时尚轻奢饰品类品牌通过培育钻石拓展业务版图。我们认为,这类品牌 并不以钻石珠宝作为主营业务,也并不主打婚庆类钻石,而是以轻奢饰品为主。从定位 上看,这类品牌的客群定位更贴近培育钻石的目标受众;从经营上看,饰品商可以利用 已铺设的渠道进行培育钻石产品的营销和销售活动,有效降低推广成本。此类品牌的代 表有 Pandora 和 Swarovski。

Diama:施华洛世奇(Swarovski)于 2016 年推出的培育钻石系列,主打设计感 的产品。此后,施华洛世奇战略调整,将 Diama 产品系列从宝石部门转移至奢侈 品部门 Atelier Swarovski 旗下。对于培育钻石,施华洛世奇提出“负责任的奢华” 概念,通过生产过程中实现碳中和来完成这一目标。同时,所有的施华洛世奇培育 钻石生产都遵从环境、安全和劳工相关标准,致力于实现负责任的企业愿景和环境 保护目标。

施华洛世奇以生产仿水晶而著名,其拥有的精湛切割工艺也被沿用至培育钻石加 工。2020 年 1 月,施华洛世奇在巴黎高定时装周期间发布了多达 16 种颜色的彩色 培育钻石系列,囊括了 6 种经典切割(标准圆钻形、垫形、公主方、梨形、椭圆弧 面与祖母绿形)和目前市场上最全面的培育彩钻色调。

Pandora Brilliance:全球知名饰品零售商潘多拉(Pandora)新推出的培育钻石 系列;潘多拉珠宝于 2021 年 5 月宣布,将全面弃用天然钻石,改用培育钻石生产 品牌旗下的一个系列,并于 2022 年投放市场。潘多拉 CEO Alexander Lacik 还特 意为这个系列做了公开声明——钻石不仅是恒久远的,也是属于每一个人的(Diamonds are not only forever, but for everyone.)。Pandora Brilliance 以“14K 金+培育钻石”为主要材质,主打时尚风格,价格基本与戴比尔斯的 Lightbox 持平。

类型二:培育钻石产业链上/中游企业切入下游市场

我们认为,从事培育钻石生产、经销的企业,凭借其技术优势和供应链优势,打造 培育钻石品牌切入下游市场,将业务延申至全产业链,形成协同效应。此类品牌的代表 有 VRAI、Lovemonster 和 Madestones。

VRAI:美国知名 CVD 培育钻石生产商 Diamond Foundry 推出的培育钻石品牌, 可独家定制订婚钻戒、也有时尚珠宝系列。核心科学家团队来自麻省理工、斯坦福 和普林斯顿等领先学府,独有的专利技术使得其生产销量、产品质量都领先全球, 世界上只有 1%的钻石能达到 Diamond Foundry 出产的完美程度。该品牌宣传强调 培育钻石“可持续”、“没有矿采”,“没有碳足迹”等,此外,VRAI 在法文的意思 为“真实”,所以尤其强调“培育钻石就是钻石”。(报告来源:未来智库)

Lovemonster:ALTR Created Diamonds 推出的培育钻石品牌,面向当代年轻情 侣,主张“爱情就是强烈又让人混乱的,并非要永恒”。ALTR Created Diamonds 是从事天然钻石业务近 80 年的 Riam Group 公司推出的培育钻石全产业链服务商, 其通过专利技术生产高质量 IIa 型培育钻石,可切割抛光自产的培育钻石,还可设 计、加工制作、分销培育钻石首饰,实现一条龙服务。2017 年 JCK 拉斯维加斯展 会上,ALTR Created Diamonds 推出了全新的培育钻石品牌“Lovemonster”,重 新定义当代爱情和伴侣关系的概念。

Madestones:欧洲最大的培育钻石经销商,它不仅为零售商提供培育钻石货源, 也开发了自己的培育钻石高级珠宝系列。由于供应链优势,其培育钻石比天然钻石 便宜了 40-50%,因此在购买相对高价的产品时具有相当的价格竞争力。品牌认为, Madestones 代表了“无冲突”,值得具有社会和环境意识的消费者选择。目前, 其工厂正在接受“SMETA”审核,包括健康与安全、劳工标准、环境和商业道德 这四大方面。

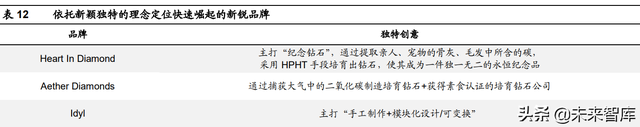

类型三:依托新颖独特的理念定位快速崛起的新锐品牌

部分培育钻石新锐品牌凭借独特的创意和品牌理念,构建品牌的“记忆点”以触达 消费者,在众多培育钻石品牌中脱颖而出。此类品牌的代表有 Heart In Diamond、Aether Diamonds 和 Idyl。

Heart In Diamond:主打“纪念钻石”(又称骨灰钻石或生命钻石),通过提取亲 人、宠物的骨灰、毛发中所含的碳,采用 HPHT 手段培育出钻石,使其成为一件 独一无二的永恒纪念品。除了提供独特的钻石定制服务,Heart In Diamond 同时还 支持珠宝首饰定制,并具有美国宝石学院(GIA)、国际宝石学院(IGI)和中国国 家珠宝玉石质量监督检验中心(NGTC)等认证。

Aether Diamonds:主打“二氧化碳制造培育钻石+素食认证”。品牌成立于 2020 年,是全球第一家、也是唯一一家通过捕获大气中的二氧化碳制造珠宝级培育钻石 的生产商。此外,2021 年 4 月 Aether 宣布成为全球第一家获得素食认证的培育钻 石公司,该认证于 4 月由世界领先的素食认证组织 Vegan Action 授予。

Idyl:主打“手工制作+模块化设计/可变换”,由三位合伙人于 2020 年 2 月创建, 其每一件作品都是在 Idyl 位于安特卫普的工作室手工制作的。考虑到用户的多元化 需求,Idyl 提供了独特的模块化设计——包括三合一耳环、混搭戒指和可转换项链 /脚踝链等等,使消费者可以经常更换珠宝佩戴方式。Idyl 只采用培育钻石和经过认 证的无冲突“绿色黄金”(一种可追溯的 14k 黄金,来自无冲突地区,且在开采过 程避免了人权问题);除了选择可靠的原材料,Idyl 也致力于回馈社会,将其部分 利润将捐献给给全球妇女基金会,倡导全球妇女和女童人权保护。

3.3 启示与展望

基于上文的分析和介绍,我们得出以下启示,供读者参考:

(1)不同于象征“爱情、永恒、唯一”的天然钻石,“道德、环保、社会责任、可持 续”仍将是培育钻石主打的品牌特色。我们分析,由于天然钻石具备“稀缺性”,所以大多 与爱情相关联,在宣传时强调“永恒、唯一、传承、纪念”等;而培育钻石出身于实验室, 可以被标准化量产,所以更多被当作一种工业产品,而不是奢侈品材料,在宣传时更多 强调“道德、环保、社会责任、可持续”等。未来,这一作为与天然钻石相对立的宣传点, 依旧会是培育钻石的主打。

(2)培育钻石和天然钻石在品牌定位上的差异,使得目前二者布局不同类型的市 场,错位竞争。我们认为,天然钻石基于其“稀缺性”的特点,主要服务求婚、订婚、纪 念等特殊且庄重的场景;培育钻石基于其“环保、可持续”的特点,更多的服务于日常轻 松的购买,主打轻奢、日常时尚、饰品等概念。二者差异化定位、错位竞争,区分了两 种类型的终端消费者,既不会导致终端意识的混乱,也能减少天然钻石与培育钻石的市 场直接竞争冲突。

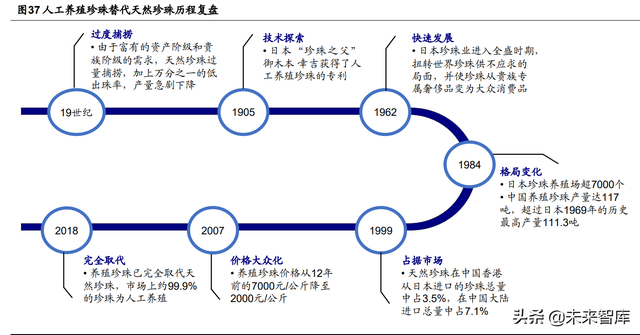

(3)更长时间维度看,参考养殖珍珠等品类发展历程,未来培育钻石不排除赶上 甚至超越天然钻石的可能性。在技术的发展下,珍珠行业已经经历了从天然珍珠向人工 养殖珍珠的替代,我们认为钻石行业也具有一定的参考价值,伴随天然钻石开采的枯竭 和培育钻石产能的不断提升,培育钻石也具备抢占钻石市场的可能性。

(4)培育钻石品牌之间的竞争,本质是内在文化理念和设计创新的比拼,目前产 品本身的差异性并不大。我们认为,海外主要培育钻石品牌在产品本身的差异性上较小, 上游能提供相同质量和尺寸培育钻石的生产商众多,随着技术的不断发展,仅考虑生产 成本,培育钻石的成本下降是一种必然趋势,但其利润能够维持或扩大,本质取决于品 牌力。而要想构建强大的品牌力,就需要追求自身的“独特性”,传达与众不同的品牌理 念和特色。未来,以低价为主打的品牌策略并不有效,市场竞争更为火热的是品牌之间 的文化理念和设计创新。

(5)上游厂商有机会借助自身技术优势发力下游市场,构建竞争优势。如上文所 述,不论 CVD 法还是 HPHT 法,有生产出高质量培育钻石的企业均有限,我们认为具 备核心技术优势的企业可以将业务拓展至下游终端市场,孵化培育钻石品牌,用自己的 技术实力做品牌背书和宣传点,实现全产业链布局。

展望未来,我们认为,中国企业打造培育钻石品牌,核心依旧是品牌力,而品牌力 的构建,本质是品牌“记忆点”的打造,可从信任背书、特色理念、市场布局三方面着手。 具体分析如下: 品牌底蕴的构建在于串联其起源、理念、态度、定位等要素,并形成其独有的故事、 传达特定的品牌情感。消费者对品牌“记忆点”的形成,即品牌力形成的标志。

信任背书:①集团实力背书:母公司是世界知名的钻石品牌商,其推出培育钻 石品牌天然能获得更高的关注和信任。如头部钻石集团戴比尔斯旗下的 Lightbox 即享受着母集团带来的背书红利;②技术水平背书:能生产出质量更 高的培育钻石,有助于构建专业的品牌形象。如 Diamond Foundry 具备独特 的技术优势,能保证大规模(采矿规模般)生产高成本和高能源利用效率的最 高质量钻石。③专业评估机构背书:借助权威检测评估或设计评审机构的认证 形成背书。

特色理念:培育钻石品牌多以绿色环保、慈善、可持续、可负担作为主打特色, 也可提出一些有趣的理念,如 Heart in Diamond 利用从骨灰中提取碳制作钻 石的创意打造其独特的“纪念”式品牌理念。

市场布局:从价格带看,培育钻石可切入日常配饰、时尚轻奢、高端奢侈品赛 道;从应用场景看,可切入婚庆、纪念、装饰、礼物等场景,选择的市场布局 不同,后续的宣传和渠道推广方式也有差异。如潘多拉和施华洛世奇布局轻奢 饰品赛道,不涉足婚钻市场,避免与天然钻石使用场景正面竞争。

从国内的珠宝首饰市场格局来看,我们将主要品牌按消费场景和品牌定位进行划分 后发现,低频-高价的高奢珠宝、中低频-中高价的老牌国货和时尚婚钻、中高频-中高价 的轻奢饰品、高频-低价的潮流配饰均已有具备品牌力的玩家占据,但在中低频-大众和 高频-中端区间仍存在尚未被品牌布局的真空地带,培育钻石或可定位空白市场,在有 效填补市场空缺的同时助力培育钻石不断渗透市场。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」。

评论