冷冻烘焙领导者,Aryzta:从并购扩张到聚焦核心市场,优势领先

(报告出品方/分析师:光大证券 叶倩瑜 陈彦彤)

1、冷冻烘焙:具备增长潜力,格局高度分散

1.1、全球市场:冷冻烘焙成长速度相对较高

全球冷冻烘焙市场成长速度快于整体烘焙市场。

冷冻烘焙具备以下优势:

1)保持烘焙食品的营养、口味以及质地,

2)克服供需波动,保障充足及时的供应,减少浪费,

3)拓展烘焙食品的季节性,可以让地方特色食品在全球范围供应。

据 Aryzta 引用 Gira 等机构统计,全球冷冻烘焙市场的扩容速度高于烘焙整体市场,2008-15 年专业冷冻烘焙市场规模 CAGR 约 4.2%,快于 1%的烘焙市场整体规模 CAGR。

2018年全球冷冻烘焙市场规模约 540 亿欧元,预期2021年将达到 630 亿欧元,2018-23年烘焙市场整体规模 CAGR 低于 1%,但冷冻烘焙规模 CAGR 有望达到2-4%。

北美和欧洲为全球主要的冷冻烘焙市场,面包类为主要品类。

据 Mordor Intelligence 的统计数据,2017年北美、欧洲在全球冷冻烘焙市场的销售额占比分别为32.1%/38.6%,合计超过70%,预期2023年销售额占比分别为31.8%/37.9%。

分品类看,面包卷和手工面包贡献最高,据 Aryzta 引用 Gira 等统计,2015年面包卷和手工面包占比接近60%,甜味烘焙和早餐类占比26%,咸味及其他产品占比约14%。

1.2、 欧洲&亚太:2B 冷冻烘焙增长潜力较高

欧洲 B2B 冷冻烘焙在烘焙市场占比约25%,未来有望继续提升。按照Aryzta以及 Gira 的分类,烘焙市场按经营模式主要包括四种类型:

1)B2B的冷冻烘焙(Bake-off);

2)B2C的可直接食用的包装烘焙食品(Packaged);

3)B2B的可直接销售的新鲜烘焙食品(Fresh);

4)B2C的小型手工面包店(Small scale, independent bakeries)。

前三类为工业化生产的烘焙产品,最后一类为小规模独立生产的面包店,2021年欧洲烘焙市场中,以上四种类型占比分别为25%/31%/17%/27%,工业生产占比合计超过70%。

根据 Aryzta 相关预测,在追求新鲜、方便、品质、创新的消费趋势下,2B的冷冻烘焙市场规模将继续增加,2021-25年有望保持 2-3%的年化增长率,快于整个烘焙市场1%的增速, 到2025年市场份额有望提升 3pct 达到 28%,在百货、餐饮服务等领域的渗透率也将继续提升。

2021年欧洲和亚太地区冷冻烘焙出厂口径规模约155/25亿欧元,预期2023-25年 CAGR 约 2.5%/3.5%。

据 Aryzta 引用 Gira 的统计分析,2021年欧洲和亚太地区冷冻烘焙出厂口径规模约 180 亿欧元,分品类看,面包、面包卷和手工面包占比最高、达到50%,甜味烘烤和早餐占比31%,咸味和其他产品占比19%。

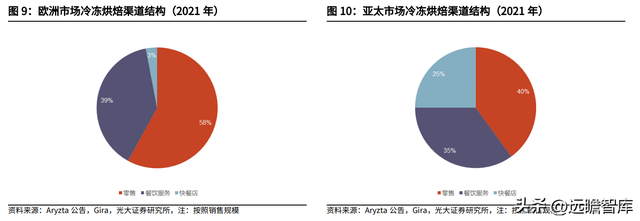

分渠道看,零售渠道贡献最高、占比55%,餐饮服务占比39%,快餐店占比6%。

具体来看:

1)欧洲:21年冷冻烘焙规模155亿欧元,其中零售渠道占比 58%,餐饮服务占比39%,连锁快餐店占比 3%,2023-25年欧洲市场规模 CAGR 预期约 2.5%。

2)亚太:21年冷冻烘焙规模约25亿欧元,其中零售渠道占比40%,餐饮服务占比35%,快餐店占比25%,2023-25年亚太市场CAGR约3.5%,作为新兴市场成长更快。

整体来看,2023-25年欧洲和亚太冷冻烘焙市场规模复合增速有望达到2.6%。

分品类看,咸味和其他产品2023-25年市场规模 CAGR 约3.9%,甜味烘烤和早餐 CAGR 约 2.5%,面包、面包卷和手工面包 CAGR 约2.1%。

分渠道看,快餐店2023-25年市场规模 CAGR 约5.2%,主要由优质产品、服务以及员工推动,餐饮服务 CAGR 约2.6%,零售渠道 CAGR 约2.1%。

1.3、 竞争格局高度碎片化,全球参与者众多

瑞士 Aryzta 为全球冷冻烘焙领导者,但市占率处于较低水平。

Aryzta 在全球冷冻烘焙领域的规模体量较为领先,得益于大量收购,Aryzta市占率得以提升,按销售额统计,全球范围内市场份额从2008年的 6%提升至2016年的11%, 其中北美地区市占率从3%大幅提升至11%,欧洲地区市占率约12-13%、相对稳定。

之后北美地区表现不佳、收入下滑,市占率有所下降,2018年Aryzta全球范围内市场份额约 6%,其中欧洲和北美地区市场份额为 9%/7%。

全球冷冻烘焙市场高度分散,竞争格局较为碎片化。

根据 Aryzta 在2016年的统计,按销售额口径,2016年 Aryzta 在欧洲份额12%,最大的竞争者份额 10%,其他九家大的竞争对手份额合计 45%,剩余企业份额合计33%。

在北美,2016年 Aryzta 占据11%的份额,此外最大的七家竞争对手占据 20%的份额,剩余企业占据 68%。整体来看,冷冻烘焙市场竞争格局高度分散,各个渠道/品类参与者众多。

2、 Aryzta:专注冷冻烘焙,核心品类优势领先

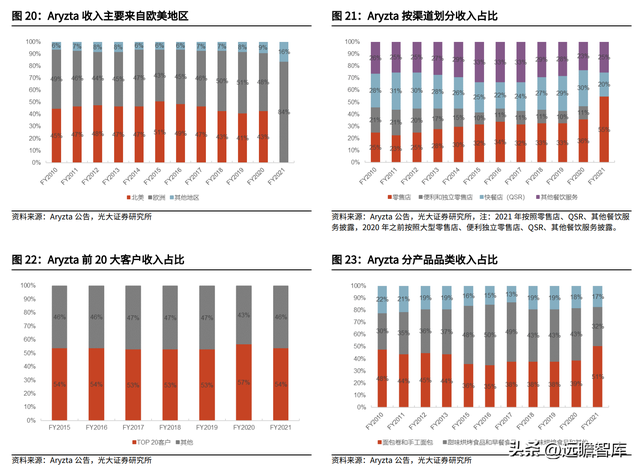

Aryzta 成立于1897年,总部位于瑞士苏黎世,2008年在瑞士证券交易所上市(代码:ARYN.SW),股东以机构投资者为主。

公司是全球最大的冷冻烘焙企业之一,在专业烘焙领域具有领导地位,主要产品包括手工面包、糕点、饼干、甜甜圈、松饼等,为零售、餐饮服务、快餐店等客户提供烘焙食品,业务目前主要在欧洲、亚洲、澳大利亚、新西兰等地区,遍及 28 个国家。

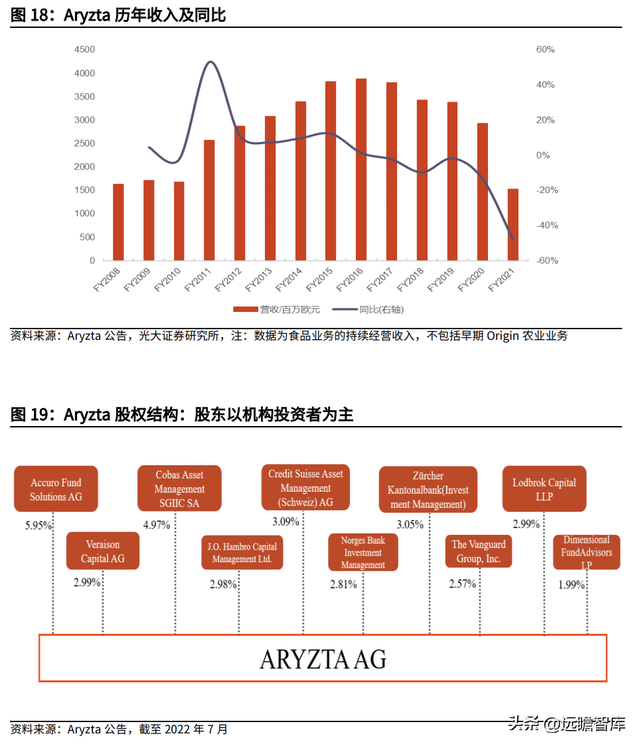

21 财年实现营收 15.25 亿欧元,剔除出售北美业务的影响后收入同比下降 8.6%,主要因新冠疫情冲击所致。

1)从区域分布看,2021年之前 Aryzta 业务主要分布在北美和欧洲,2021 年剥离北美业务后,欧洲地区收入占比达到 84%。

2)从渠道结构看,Aryzta 产品目前主要供给零售、快餐、餐饮服务三种渠道,21 财年收入占比分别为 55%/20%/25%。大客户占比相对较高,TOP 20的客户收入贡献达到 54%。

3)从产品品类看,面包卷及手工面包占比最高、达到 51%,甜味烘焙及早餐产品 占比 32%,咸味及其他烘焙产品占比 17%。

Aryzta 优势产品主要为手工面包、圆面包、甜甜圈、曲奇饼、千层面团等,2019财年五大优势品类合计贡献 44%的收入。

其中,按销售额统计,手工面包在欧洲和北美排名第一,圆面包在欧洲排名第一、在北美位列前五,主要供给核心快餐店客户,甜甜圈在欧洲位列前三、在北美位列第一,与核心客户具有稳定的合作关系,曲奇饼在欧洲位列前三、在北美位列第一,客户需求正在提升,千层面团(Laminated Dough)在欧洲位列前三、在北美位列前五,属于客单价较高的品类。

3、经营变化:从并购扩张到回归核心市场

3.1、2015年以前:一系列并购扩大业务规模

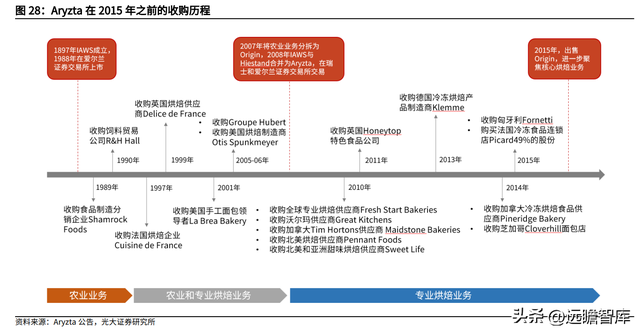

回顾 Aryzta 的成长历程,2015年以前,公司主要通过一系列收购扩大规模。

按照经营业务大致可以分为三个阶段:

1)1997年以前,以农业业务为主,

2)1997-2007年,经营农业和专业烘焙业务,

3)2008-2015年,开始专注于专业冷冻烘焙业务。

1997年以前,公司名称为 IAWS,以农业业务为主。

Aryzta 于1897年1月作为爱尔兰农业机构合作社成立,12月改名为爱尔兰农业批发协会(IAWS),1988年在爱尔兰证券交易所上市,90年代公司任命 Philip Lynch为首席执行官,后担任董事长。

1988-1989年收购了两家小型饲料贸易公司 Unigrain 和 James Allen,1989年收购了 Shamrock 食品公司,该公司是大规模的食品制造和分销公司,为西部地区餐厅、酒店和机构餐饮服务客户等提供服务,1990年收购了饲料贸易公司 R&H Hall,有力扩大了公司规模。

1997年-2007年,从事农业和专业烘焙业务。

1997年,IAWS 以 5000 万英镑收购法国美食(Cuisine de France)公司,开始发力烘焙业务。1999年收购了 Delice de France 公司,2001年收购了美国手工面包领导者 La Brea Bakery,2005年收购了 Groupe Hubert,2006年收购了以冷冻饼干、松饼和其他烘焙食品而闻名的美国制造商 Otis Spunkmeyer。2007年 6 月,IAWS 将其农业业务分拆为 Origin Enterprises plc。

整体来看,1999-2007年 IAWS 的收入复合增速约 11%,早期业务主要分布在欧洲,且以爱尔兰和英国为主,随着先后收购 La Brea Bakery 与 Otis Spunkmeyer,公司逐渐将业务拓展至北美。

2007年之后,更加专注于冷冻烘焙业务,加快收购步伐。

2008 年,IAWS 与 Hiestand Holding AG 合并,改名为 Aryzta,并于8月22日在瑞士证券交易所和爱尔兰证券交易所开始交易,此后 Aryzta 继续大规模收购。由于当时便利店、小型食品服务企业的需求受到较大影响,Aryzta开始侧重依赖快餐企业,例如麦当劳、Subway 等,并收购这些企业的供应商。

2010年公司花费9亿美元收购了美国为麦当劳和 Subway 供货的 Fresh Start Bakeries,花费 1.8 亿美元收购了沃尔玛供应商 Great Kitchens,花费4.66亿美元收购了加拿大Tim Hortons 的供应商 Maidstone Bakeries,并收购了为快餐店等渠道提供烘焙产品的供应商 Pennant Foods、Sweet Life。

2011年收购英国 Honeytop 特色食品公司。

2013年以2.8亿欧元的价格收购了德国冷冻烘焙产品制造商 Klemme。2014年以3.4亿美元收购了加拿大新鲜和冷冻烘焙食品供应商 Pineridge Bakery,以5.3亿美元收购了芝加哥 Cloverhill 面包店,2015年,收购了匈牙利 Fornetti,并出售了在都柏林上市的Origin的股份,以略低于4.5亿欧元的价格购买了法国冷冻食品连锁店 Picard49%的股份,尝试将业务从B2B向 B2C 拓展。

从2008到2015年,Aryzta 收购了超过 10 家公司,据Aryzta2016年披露,过去的二十多年里公司投资了 45 亿欧元左右,逐渐将业务拓展至全球范围。

3.2、2016年以来:剥离部分业务,聚焦核心市场

2016年之后 Aryzta 开始剥离部分业务,专注欧洲和亚太地区,重心回归 B 端冷冻烘焙业务。大规模的收购带来了一定的债务负担,从 2008 到 2015 财年,Aryzta 的净债务(Net Debt)从 5.53 亿欧元增加至 17.25 亿欧元,翻了两倍以上,同时,并购后的整合问题亦开始显现。

为应对过度扩张带来的问题,2018年,Aryzta 将 Cloverhill 品牌出售给 Hostess Brands,2019年,Aryzta 减少 了在 Picard 的股份,以 1.56 亿欧元的价格将其 43%的股份出售给 Groupe Zouari,核心业务重新回归 2B 端的冷冻烘焙。

2020年 12 月,Aryzta 在董事会年度大会上宣布,未来将专注于欧洲和亚太市场,处置北美和拉丁美洲的业务,将其在北美的外卖比萨饼业务出售给 Great Kitchens Food。

2021年,将在美国和加拿大的北美业务以 8.5 亿美元出售给私募股权公司 Lindsay Goldberg,并宣布将巴西业务(Aryzta do Brasil)出售给宾堡集团。

在剥离非核心业务的同时,公司关注成本优化、效率提升,以增强盈利能力。

2017年由于欧洲市场产能扩张、原材料成本增加、北美市场劳动力、品牌与营销支出增加等原因,公司利润率下滑较为明显,EBITDA 利润率下降 4.6pct 到 11%,Aryzta 提出要关注成本、产能利用率和效率,2018年提出三年战略,包括建立新的管理团队、精简结构、重振士气、专注客户关系、强化现金和资本管理、剥离核心/非战略业务,2019-21年实现盈利能力提升,并提出了多项措施,在制造、供应链、采购和运营模式四大成本领域制定了200+自下而上的举措,目标 21 财年之后每年节省 9000 万欧元。

3.3、欧洲&亚太地区为后续主要市场

3.3.1、北美市场:收购后发展不佳,2021年正式剥离

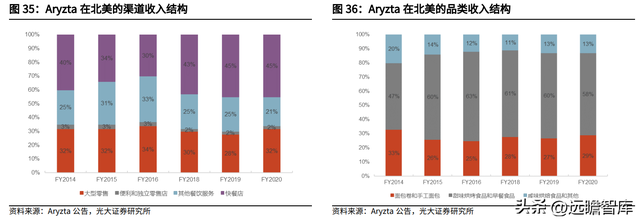

Aryzta 过去通过收购拓展北美市场。Aryzta 在 2001 和 2006 年分别收购 La Brea Bakery 和 Otis Spunkmeyer,2010年收购 Fresh Start Bakeries、Great Kitchens、Maidstone Bakeries 等,使得北美市场规模扩大,其中 La Brea Bakery 和 Otis Spunkmeyer 为北美核心品牌。从渠道结构来看,北美快餐店、大型零售、餐饮服务等渠道占比较高,前二十大客户贡献约 65%的收入,产品品类以甜味烘焙和早餐占比较高。

2016年以来,在大客户影响下北美市场收入疲软,盈利能力下滑,2021年正式剥离以改善财务状况。

从2009到2016财年,Aryzta 在北美地区收入基本呈现上升态势,2017年开始受大客户影响,且劳动力成本增加、2C 端业务进展不佳,北美收入出现下降,利润率出现较大幅度下滑,2018年销量继续下滑,劳动力和分销成本提升,公司强调以客户为核心以解决成本问题,增强财务控制,2 月处置了拖累北美业务的 Cloverhill,将业务重心转回 B2B。

2019年大型零售渠道收入下滑较为明显,其中 70%的损失来自大客户,公司为此开发新产品,完善新的管理团队,修复和强化客户关系。

在利润端通过裁员节省了费用成本,改善供应链和采购流程,并聚焦于利润率较高的核心品类,2019财年节省了 1500 万欧元,利润率亦有所回升。

但2020年餐饮服务和快餐店渠道受疫情冲击严重,利润率继续下滑。21年 3 月公司以 8.5 亿美元出售北美业务,以改善财务状况。

3.3.2、欧洲市场:聚焦 B 端业务,发展较为平稳

Aryzta 在欧洲市场基础相对深厚,过去通过并购拓展了业务范围。

例如2013年收购德国 Klemme,成为德国店内面包业的领先者,2015年收购匈牙利 Fornetti,将业务拓展至中欧和东欧地区,目前欧洲市场以德国、瑞士、法国收入贡献较高,公司针对客户建立了经验丰富的管理团队,投资产能以满足大客户需求,以战略客户为核心优化能力,提供差异化的特色食品与食品解决方案。从渠道结构看,欧洲零售渠道占比最高、FY21 达到 63%。

从品类看,欧洲市场以面包卷和手工面包的收入占比最高、达到 46%。

Aryzta 在欧洲市场收入基本保持平稳增长,近几年聚焦 2B 端的核心业务,关注效率与成本优化。

2016年在德国完成 1.5 亿欧元的投资以扩大产能,大型零售渠道的店内烘焙销售为主要增长驱动,食品创新、差异化和高端化支持增长,同时管理团队注重提高产能利用率、优化烘焙方式和成本等。

2018年 1 月处置了爱尔兰餐饮服务的非核心业务 La Rousse,2019年减少了在 Picard 的股份,聚焦于 2B 的冷冻烘焙核心业务,出售两家亏损的面包店和英国非核心业务,在德国成立新的管理团队、重组食品解决方案业务,并且通过精简员工、优化采购/供应链等节省了 1100 万欧元。2020财年疫情冲击下收入有所下滑,其中餐饮服务受影响严重,但利润率有所回升。

3.3.3、新兴市场:QSR 渠道为主,目前占比较低

新兴市场 QSR 为主要渠道,未来具备增长潜力。

Aryzta 在其他地区的业务包括巴西、澳大利亚、日本、马来西亚、新加坡、中国台湾、新西兰,21 财年其他地区收入 2.41 亿欧元,占整体收入比重较低、约 16%,但作为新兴市场未来具有一定的增长潜力。21 年 8 月,公司宣布已经签署协议将巴西业务出售给宾堡集团,交易预计在 22 财年二季度完成。

从渠道结构来看,其他地区以快餐渠道(QSR)为主,FY21 该渠道对其他地区的收入贡献达到 73%,对于全球 QSR客户的供应也是 Aryzta 在其他地区发展的重心,前二十的客户收入占比达到 70%。

2020和2021年疫情冲击下,亚太地区等餐饮服务渠道受到较大影响,QSR增长亦有放缓。待疫情影响减轻、巴西业务剥离完成,收入盈利有望继续抬升。(报告来源:远瞻智库)

4、未来战略:驱动内生增长,提高盈利能力

4.1、通过提供烘焙黄金标准创造价值

Aryzta的目标是成长为各个渠道和市场最佳的烘焙食品及解决方案的供应伙伴,价值主张是提供烘焙产品的黄金标准。

为此,Aryzta 提出四个最重要的驱动因素为:

1)客户开发:以客户为中心,专注于客户需求。

2)质量和效率:持续改进整个价值链的质量和效率。

3)创新及品类技术:持续跟进客户趋势和需求。

4)渠道解决方案:持续跟踪餐饮服务、零售、快餐店渠道的趋势和需求。

Aryzta 的战略从过去由收购驱动的公司转向通过提供烘焙产品黄金标准来创造价值。

包括:从普通的烘焙供应商转向提供烘焙解决方案黄金标准的供应商,从一个商品供应生产商转向提供创新、差异化产品的品类领导者,从原来的全球烘焙厂商转向欧洲和亚太地区多地的烘焙合作伙伴,从多渠道/品类供应商转向专注渠道和品类的解决方案供应商,从分散和效率较低的组织转向结构完善且专注的组织。

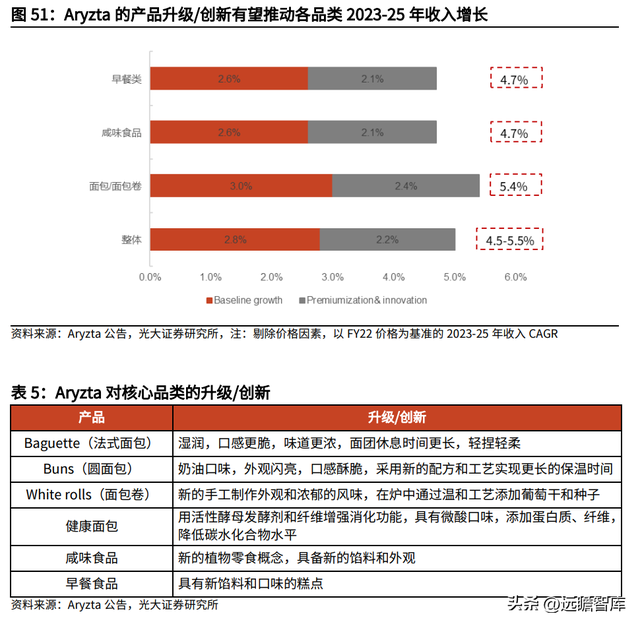

具体到财务角度,Aryzta 对于2023-25年制定了以下中期目标:

1)收入端实现 4.5%-5.5%的内生复合增速(剔除通货膨胀的价格因素),

2)EBITDA 利润率在 14.5%以上,

3)ROIC 在 11%以上,

4)总营收超过 20 亿欧元(按照 FY22 的价格,不考虑汇率因素),

5)资本支出占收入比重在3.5-4.0%,

6)通过高效运营将净债务杠杆控制在 3 倍。

4.2、以客户为核心,产品升级创新

按照 Aryzta 的规划,公司未来的成长由基准增长以及升级/创新驱动,客户开发以及渠道解决方案将驱动公司享受行业本身的增长红利。

一方面,2B 冷冻烘焙市场规模将继续稳步扩张,有望实现 2-3%的复合增长,为抓住行业红利,Aryzta 将专注战略合作伙伴关系,包括通过定制产品提高客户渗透率、在核心渠道获取 新客户、对面包/糕点/咸味食品等进行产能扩张等。

另外,消费趋势推动冷冻烘焙增长、消费者对烘焙食品新鲜和保质期的期望提升、冷冻烘焙提供更好的品质和创新等,也有望成为潜在的增长驱动。另一方面,核心品类的升级/创新可以贡献额外增长。

Aryzta 在优势品类上积淀深厚、具备较强产品力,未来公司将继续针对核心品类创新,例如:

1)面包类:法棍面包通过更长的面团休息时间、轻捏轻柔,可以让口感更脆、味道更浓,面包卷通过添加葡萄干等可以改变外观、让口感更加浓郁,另外可以打造新的健康面包概念,包括通过专门工艺添加蛋白质、纤维、降低碳水化合物水平,用活性酵母发酵剂和纤维促进消化功能,

2)咸味食品类:打造新的植物零食概念、具备新馅料和外观的随身零食等,

3)早餐类:打造具备新馅料和口味的糕点等。

4.3、优化成本效率,提升盈利能力

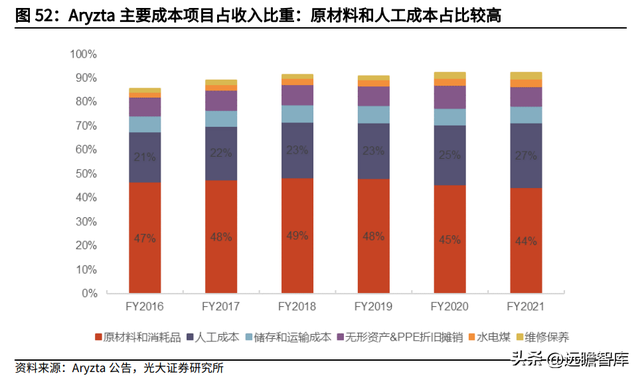

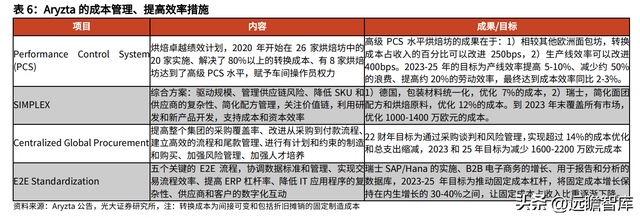

通过改进制造计划、产品配方、发挥采购规模优势等,Aryzta 有望继续优化成本。

盈利能力的提升依旧为 Aryzta 未来的重要目标,公司目标 2023-25 年将 EBITDA 利润率提高至 14.5%+(2021年的 EBITDA 利润率为 11.4%),EBITDA 增长率要高于内生收入增速。

一方面产品升级可以提高毛利率,另一方面将继续强化成本管理,包括持续改进制造计划、简化配方结构、利用全球采购、简化端到端(E2E)流程等。

从 Aryzta 的成本构成来看,原材料支出、人工成本、储存和运输成本等项目占比较高,其中 FY21 原材料支出占收入比重达到 44%,因此,提高采购效率、发挥规模效应为优化成本的重要措施。

Aryzta 在流程优化、成本管理方面持续改进。包括:

1)2020年开始的 Performance Control System(PCS),已经在 26 家烘焙坊中的 20 家实施,8 家烘焙店已经达到高级水平,解决了 80%以上的转换成本。

2)通过 SIMPLEX 项目简化产品和配方组合,包括管理供应链风险、降低 SKU 和供应商的复杂性、简化配方管理,关注整个价值链,利用研发和新产品开发支持成本和资本效率。

3)加快采购贡献,提高整个集团的采购覆盖率、改进从采购到付款的流程、建立高效的流程和尾款管理、进行有约束的制造和购买、加强风险管理、加强人才培养。

4)通过 E2E 标准化优化固定成本,包括五个关键的端到端流程,协调数据标准和管理、提高交易流程效率、降低 IT 应用程序的复杂性、实现供应商和客户数字化互动等,目标将固定成本增长控制在收入增长的30-40%,让固定成本占收入比重逐年下降。

通过利润率和资本效率的提升,加速提升 ROIC。

除利润率之外,Aryzta 计划控制资本支出,将资本支出保持在收入的3.5-4.0%,其中70%的资本支出用于基本运营,包括设备使用、支持产线和劳动效率、确保安全、健康和环境要求等,剩余 30%专注用于技术和制造能力,另外通过综合性的业务规划、供应商管理等驱动资本效率。

过去几年公司投资回报率呈现下滑趋势,特别欧洲和北美地区拖累较为严重,FY21 的 ROIC 为 4.8%,低于 WACC,公司预期 FY22 将 ROIC 提升至 5%,FY25 逐步提高至 11%以上,实现资本投资效率的提升。同时改善资本结构,降低净债务杠杆,使2025财年净债务杠杆控制在 3 倍。

5、Aryzta 历史市值复盘

2008年 8 月 Aryzta 在瑞士证券交易所上市,该时期正值金融危机、全球经济衰退之时,到 2009年 3 月公司市值有所下跌,较上市时下滑 50%+。

2009到 2014 年,公司市值整体呈现抬升趋势,这一时期正是 Aryzta 通过一系列收购将业务拓展至世界各地、收入规模持续扩张的阶段,2014年 7 月公司市值达到最高点、较 09 年 3 月提升超过 3 倍。

2015到2020年,市值下滑趋势较为明显,过去大规模并购、业务过度扩张带来的债务负担、并购整合等问题开始显现,在北美市场的发展较为疲软,2017年之后盈利能力出现明显下滑,到2020年 4 月,公司市值较 14 年 7 月高点下滑幅度超过 90%。

2020年以来,市值有所回升,公司进行业务瘦身,剥离盈利表现不佳的北美业务,计划出售巴西业务,市场和渠道更加聚焦,截至 22 年 7 月 21 日,Aryzta 总市值约 11 亿瑞郎(约 77 亿人民币),较 20 年 4 月低点提升超过 2.7 倍。

6、报告总结

参考海外市场,冷冻烘焙较整个烘焙行业具备更快的成长速度,国内冷冻烘焙起步相比海外较晚,赛道成长潜力更高。

我们估算2020年国内冷冻烘焙 2B 端出厂规模 80-90 亿元,2025年有望达到 250 亿元、CAGR 超过 25%,估计2020年冷冻烘焙 2C 端销售额约 16 亿元,2025年有望达到 54 亿元、CAGR 约 28%,当下冷冻烘焙在国内为快速成长的朝阳行业。

从 Aryzta 的发展来看,公司强调以客户为核心、为 B 端提供综合性烘焙解决方案,且具备丰富的品类矩阵,保持持续的产品升级/创新,这是其做大规模的重要抓手。国内冷冻烘焙厂商处于行业相对早期的阶段,当下重点在于紧抓行业红利、扩大收入规模,并可以通过客户开发维护、产品创新升级打开天花板。

立高食品,公司较早切入冷冻烘焙领域,在甜甜圈、麻薯等核心品类的升级创新速度较为领先,且强调把握客户需求,与 B 端客户合作稳定,后续有望进一步扩大规模与市场份额。

7、风险分析

1)国内疫情反复:若疫情形势再次严峻,将会影响企业生产经营、物流运输、终端需求等,从而对烘焙企业销售造成不利影响。

2)食品安全风险:食品质量安全控制是食品加工企业的重中之重,若质量管理问题出现疏漏、出现食品安全问题,不仅会影响销售,还会对公司信誉造成较大损害。

3)原材料成本大幅上涨:面粉、油脂、糖、鸡蛋等烘焙原材料价格受到当年种植面积、养殖总量、市场供需、国际期货市场价格等多重因素影响,若原材料价格涨幅较大,将会对公司盈利水平造成冲击。

4)行业竞争加剧:国内烘焙企业数量较多、市场变化较快,当下仍有新企业不断入局,另外国际企业亦具备较强实力,若行业竞争加剧,可能对企业经营带来一定压力。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

更多精选报告请登录【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库

评论