另一条避税之路的终结!解析新加坡信托买房新政策

就在上周,财政部深夜发表文告宣布,在进行定期的政策检讨后,自5月9日起,政府将推行一致的35%额外买方印花税(生前信托),填补原先的缺口。

政策修改后,即使住宅房地产在转入生前信托时,信托并没有可确认的实益拥有者,也须支付额外买方印花税。

新政修改了什么

新政颁布之前,新加坡住宅房产转移到生前信托,须支付买方印花税(BSD),至于是否须支付额外买方印花税(ABSD),则视信托实益拥有人(beneficial owner)的情况而定。当住宅房地产转移到生前信托时,若信托没有确定的实益拥有人,无须支付额外买方印花税(ABSD)。

政策修改后,住宅房地产在转入生前信托时,不论信托是否具有明确的实益拥有者,均须支付额外买方印花税。

但符合以上三个必要条件的受托人(trustee)可向税务局申请退税:

a) 该住宅房产的信托受益人必须是明确的、可以识别的自然人;

b) 在房产转入信托时,受益人即拥有该住宅的实益所有权;

c) 该信托不能含有可更改或者可撤销受益人权益的条款。 (比如一些信托结构要求受益人满足某些条件,如在某个年龄前结婚或从大学毕业等。那么,这些信托购房交易都不符合新政的退税条件。)

退税额是:35%的ABSD与实益拥有人须支付的最高税率之间的差额。例如,若实益拥有人是名下无任何房产的新加坡公民,退税额将为35%(35%-0%);若是名下已拥有一套房产的永久居民,退税额是10%(35%-25%)。

额外印花税(ABSD)的前世今生 印花税是什么?

印花税是指对不动产转让、股票和股份转让及抵押的法律文书征收的税项。简单来讲,所有涉及所有权变动的过户行为都需要缴纳印花税。除了房产交易外,无偿赠予礼物、转让股份给联名购买人或是合法继承遗产等不涉及金钱交易的过户行为也需要按规定缴纳印花税。

在新加坡购买住宅类房产,要缴纳两个部分的税:基础印花税(BSD)和买家额外印花税(ABSD),如果3年内出售,还有卖方印花税。

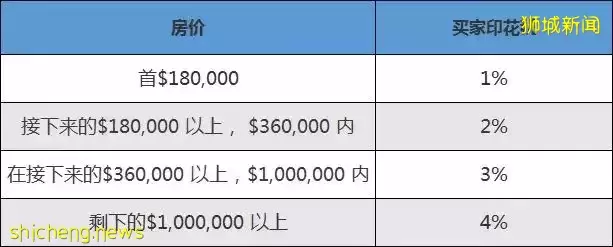

1、基础印花税(BSD)

基础印花税的税率是统一的,适用于所有物业买家,新加坡公民(SC)、新加坡永久居民(SPR)和外国人都必须支付,且计算方式相同。基础印花税取决于所购房产的买入价或市价,政府会选择额度较高者来计算,税率呈梯度上升,具体税率如下表格所示:

2、额外印花税(ABSD)

额外印花税ABSD的税率根据买房人的情况而有所不同,取决于购房人主体是个人还是公司,国籍是新加坡公民、新加坡永久居留权(PR)还是外国人,以及买房人已经持有的新加坡住宅物业数量(如有)。

ABSD是新加坡政府调控楼市的主要手段,用于预防海外资金炒房,将房产价格限制在适合当地居民自住的范围内。但即使这样,新加坡房产优越的稳定性和良好的居住环境仍然吸引著大量的外国买家,于是政府在2013年、2018年、2021年以及本次新政,数次上调额外买家税,现行的ABSD征收范围及缴纳比例如下:

此外,上述两种印花税的缴纳时间为:签订购买合同(执行购买权)之日起14日内。

3、卖方印花税(Seller Stamp Duty)

如果出售购买年限在3年内的住宅类和工业类房产会被征收卖家税SSD,商业类房产则没有该项税。卖家印花税从业主正式签订合同,即拥有房产开始计算,第一年内如果转卖该房产则需要缴纳房产价值12%的税,逐年下降,第四年开始就降为0。

常见的信托种类有哪些

信托(Trust)是指委托人基于对受托人(信托投资公司)的信任,将其合法拥有的财产(房地产、股票、债券、基金等)委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人的利益或特定的目的,进行财产的管理和处置的行为。

信托是一种理财方式,是一种特殊的财产管理制度和法律行为,同时又是一种金融制度。信托一般涉及三方面当事人,即投入信用的委托人,受信于人的受托人,以及获益的受益人,受益人可以是个人或实体,即公司、慈善机构或其他信托。

虽然信托的基本构架大致相同,但有几种不同类型的信托具有不同的目的和细节。五种主要类型的信托为生前信托,遗嘱信托,可撤销信托,不可撤销信托以及有资金或无资金信托。但无论如何,大多数信托都遵循传统第三方信托的基本结构

0 1 生前信托(Living Trust)

生前信托有时又会被称为Inter-vivos Trust, 是指委托人(社保人)在其生前设立的信托,其资产或财产在其生前供个人使用。这种类型的信托允许委托人生前从信托中收益,但在其身故后将资产和财产转移给受益人(使用受托人)。有了生前信托,您通常可以避免遗嘱认证法庭

0 2 遗嘱信托(Testamentary Trust)

遗嘱信托通常被称为Will Trust,是在委托人的遗嘱中形成的。委托人死亡后,资产将按照遗嘱中的规定转入信托。委托人仍在世时没有信托。它只有在委托人死亡时才会生效。这种类型的信托在委托人有年幼子女、有特殊需要的受抚养人或不能管理其遗产的受益人时很有用。而且,遗嘱信托是不可撤销的。

0 3 可撤销信托(Revocable Trust)

可撤销信托与生前信托一样,是委托人在有生之年设立的。在委托人的生命周期之内,委托人可以自行更改,终止可撤销的信托。它通常被设定为在遗嘱认证之外转移财产。在这种情况下,信托的三个部分(委托人,受托人和受益人)通常都是同一个人,所以他们可以管理自己的资产,但在原委托人去世之后,信托将移交给继任受托人和其他受益人。

0 4 不可撤销信托(Irrevocable Trust)

相反,不可撤销信托是指委托人(受保人)在其生前不能更改或者在其死亡后不能撤销的信托。因为这种类型的信托包含无法转会委托人拥有的资产,所以它更具有税收效率,几乎没有遗产税。

0 5 有资金或无资金信托(Funded or Unfunded Trust)

有资金或无资金信托是有或没有资产(资金)投入的信托协议。这些信托可以在委托人生前或身故后的任何时间获得资金。

0 6 免税信托(Credit Shelter Trust)

免税信托也称为继承信托(bypass trust)或家庭信托(family trust),是一种允许委托人向接收者授予不超过遗产税免税额的资产或资金的信托基金。免税信托之所以起作用,是因为只有在配偶去世之前,配偶双方都无法使用这笔钱,也不能从本金余额中取出资金,只能从该信托的利息或其他收益中扣除。通过对信托所赚取的较少金额征税,当其中一位配偶去世时,个人有效地对货币余额进行一次性大额税收。一个人过世后,第二个配偶将有机会获得本金余额,这将使他或她能够继续过上舒适的生活,而不必向政府或其他税务部门支付大部分继承的钱。

Q 什么是实益拥有者?

A: 信托住宅物业的实益拥有者是指个人:

在信托契约或文件中确定为住宅物业的受益人;和

由于信托而拥有住宅物业的实益所有权的人,根据信托条款,该住宅物业不可撤销、可变或受后续任何条件的约束。

Q 在 ABSD(信托)生效日期之前,是否会对所有以信托形式持有的新加坡住宅物业追溯征收 ABSD(信托)?

A: 不会。ABSD(信托)仅适用于在 2022 年 5 月 9 日或之后执行的将住宅物业转让或结算为信托(无论是现有的还是新的)。

如果有多个文书将住宅物业转让或结算到信托中,则应根据第一份文书的执行日期支付 ABSD(信托)(例如,应在签署日期后的 14 天内支付 ABSD(信托))第一份文书的执行,如果该文书是在新加坡执行的)。第一份文书可以是对购买选择权的接受、买卖协议、信托声明或和解协议(如适用)。

信托买房的优缺点

信托方式持有房产最大的优点是节省额外印花税,但,这种方式是否适合每一个家庭呢?不一定,通常情况下,信托买房存在以下优缺点:

(一)无法申请贷款,必须全款买房

信托的受益人系未成年人,不能获得银行贷款,必须100%用现金。这对一般人来说压力还是比较大的,即便有这笔钱,不能利用购房的杠杆性和新加坡的低利率也是一种浪费,这种方式排除了很多希望贷款方式支付房款的买家。

(二)资金流动性差,不利于变现

父母出资为子女以信托方式持有房产,属于赠与性质,原则上在孩子21岁之前不能出售,另一方面,如果委托人(赠与人)破产,房产是要被收回还债的。政府规定的本意,信托方式持有房产应以爱和传承,而非盈利为目的,所以,如果多次以信托方式买卖获利,很可能会被税务局调查。

(三)信托房产在法律上完全属于孩子,等于提前传承给孩子

当孩子未满21岁前,父母作为信托管理人,如果为了受益人的利益,可以处理房产,包括出租或出售。父母应当开具一个和子女的联合账户,把收租或者卖出的钱存入其中。如需要动用该账户中的钱,则必须完全是为子女的受益为目的。

子女到21岁后,房产可以正式转到其名下,孩子有权任意处置房产套现,不受家长控制。如果房子已经卖掉了,卖房款需要交给孩子。

所以,孩子是最终受益人,也可以说,在父母选择信托方式购房,他们是提前为子女提供一种“高级继承权”,子女在21岁时,即可以主张这些房产或者资产。

(四)父母不能随意支配资产收益,只能用于房产本身费用或对孩子有益之处

信托房产的收益所得必须进入父母和孩子的联合账户,父母不可随意挪用,但可以用来支付该房产的物业费和房产税,或者用在对孩子有益的地方,比如交学费、购买保险等,所以,建议保存好各种收据,万一被税务局审计的话,可以提供证明。

(五)对孩子的购房资格有所影响

当子女成年后,假设届时的政策未变,那么,在子女再行购买其他房产时,除非是他们卖掉父母信托持有的这套房产,不然他们还是需要缴纳第二套房产的12%-15%的额外印花税。

另一方面,因为孩子名下有房,限制了孩子购买政府组屋的资格。新加坡政府规定,申请购买新组屋,必须在过去30个月内不能拥有或出售过私宅。

(六)给子女的未来多一份保障

由信托方式持有房产,也相当于父母给子女准备了一个婚前契约,不管孩子将来因为债务、诉讼、还是离婚,需要被清算资产等情况,都不会影响到信托中的资产。所以,只要是“不可撤销信托”里的资产,就都能够按照信托里的条款,根据委托人的意愿,顺利地传承给下一代。

所以,从5月9日起,所有的信托购房需要先做好信托文件(Trust Deed), 然后才能去开发商买房,并且任何用信托购买的房产需要先支付35%的额外买家印花税ABSD,再根据信托的实际情况申请ABSD返还。

这样的政策对于刚刚存够钱信托买房的朋友们来说,突然间又差35% 了.但是对于笔现金量足够的买家来说,是可以继续入场,影响不大. 还是那句话,早出手主动,迟出手被动,谁知道下一个新政是不是已经在路上了呢.

最后,引用网络的一句名言:曾经有一份真诚的爱情放在我面前,我没有珍惜,等我失去的时候我才后悔莫及,人世间最痛苦的事莫过于此!买房也是如此!

评论