狮城地产虎年展望 风险,机会和策略

2022年开局并不乐观,全球大环境充满不确定性:大通胀来袭,就业市场疲软,美联储即将开启加息之路,美股动荡,虚拟货币大跳水。这个开局让人联想到2020年初,疫情大爆发时的市场大崩溃。

从下面几个角度,梳理一下新加坡的房地产市场:

- 狮城地产复盘和逻辑梳理

- 如何应对2022的风险

- 楼市基本面和价值点

- 投资机会在哪里?

1遇见2022 - 开局和展望

在考虑投资风险时,有人在谈疫情,有人在谈乌克兰打仗,也有人在谈中国转型,但是其实都与新加坡房产不太相关。其实最相关的是美国的通货膨胀率和即将到来的加息。去年11月通胀率相比前年同比增长了7%,是40多年的最高通货膨胀率。这个通胀的数据带来了全球金融格局的改变。Goldman Sachs1月预测美联储今年应该会有四次的加息。具体怎么加,加多少,我们是无法判断的,但趋势是,宽松量化时间太久了,现在的通货膨胀远超预期,美联储不得不退出宽松量化,走入加息的步伐 - 这是全球市场最大的不确定性。

关于加息,我放了两个图表如下。左边是“标普500”,走势从十二月的高点,已经有一个很大的下挫。右手边是“比特币”,著名风险资产。在最近这两年,是被爆炒的,现在价格几乎腰斩。这些下跌是对美国宽松量化的一个预期。所以今年我要先谈风险,是因为今年很大的一个不确定性就是加息的进程以及步伐,整个全球金融市场也会围绕这个作为主线,这影响到房地产市场。

我们把不太相关的事情去掉,找出确定和不确定因素,这个是大家投资中需要思考的问题。确定的是,今年会有混乱现象; 另外对基本面进行深入研究,从供需关系、成本上,是可以推导出一些确定的投资机会。至于不确定的因素,怎么加息、会不会打仗、疫情的发展等等,我们可以做的,只是投资中相应的保护和防范措施。

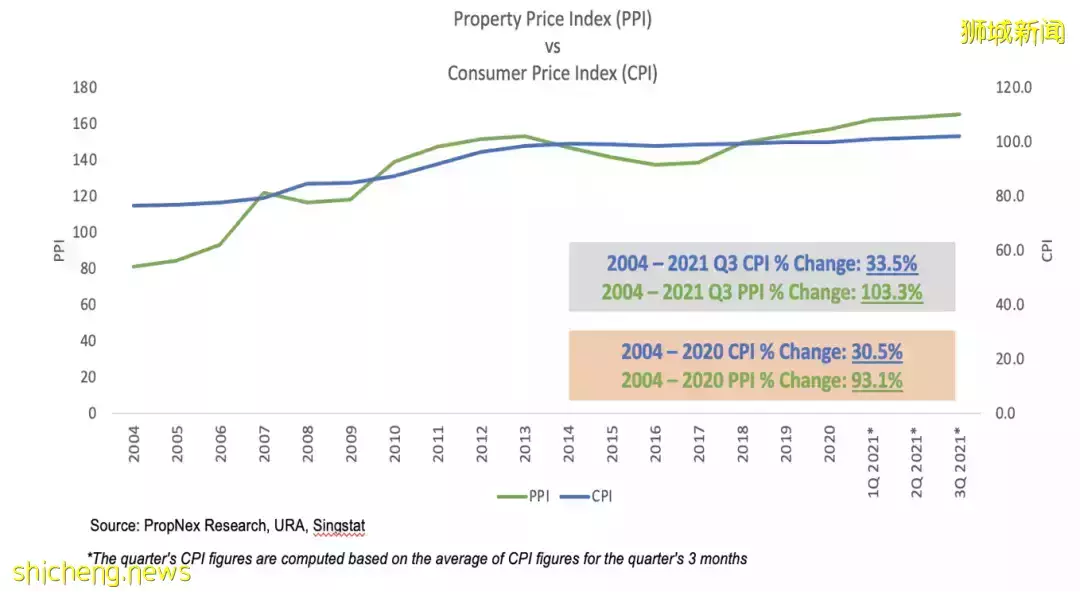

各位如果咨询投资大师的话,他们都会说投资的第一个目的是战胜通胀。我觉得在新加坡这样的城市里面,房地产几乎是最好,也是唯一的可以战胜通胀的投资工具。大家看一下下图中“2004年到2021年房价指数”的表现。PPI是Property Price Index, 是绿色的线。CPI是Consumer Price Index,代表通胀指数,是蓝色线。可以看到近几年,房价指数是超越了通胀指数的,说明房产涨幅是超过通胀的。这个道理也很容易理解,因为新加坡土地资源有限,空间是极其稀有的。在有限的空间里,各类行业可能有周期变动,但是人口在增加,需求在增加,货币在贬值,所以房价也会持续上涨。

另一个确定性因素是,我个人关于加息的一个有信心的看法:既然通胀来了,政府肯定要应对,方法是加息。很多房产投资者担忧的是,如果加息,我的房产投资会不会变成负现金流。但是通胀本质是能源、钢铁等等成本全部上升,与房产相关的服务链成本也都全部上升。基于这个逻辑,如果你想要战胜通胀,还是要选择一个性价比不错的房产进行资产配置。

TVRVeUxqY3dMalk1TGpFNU9BPT0=

2政策解读

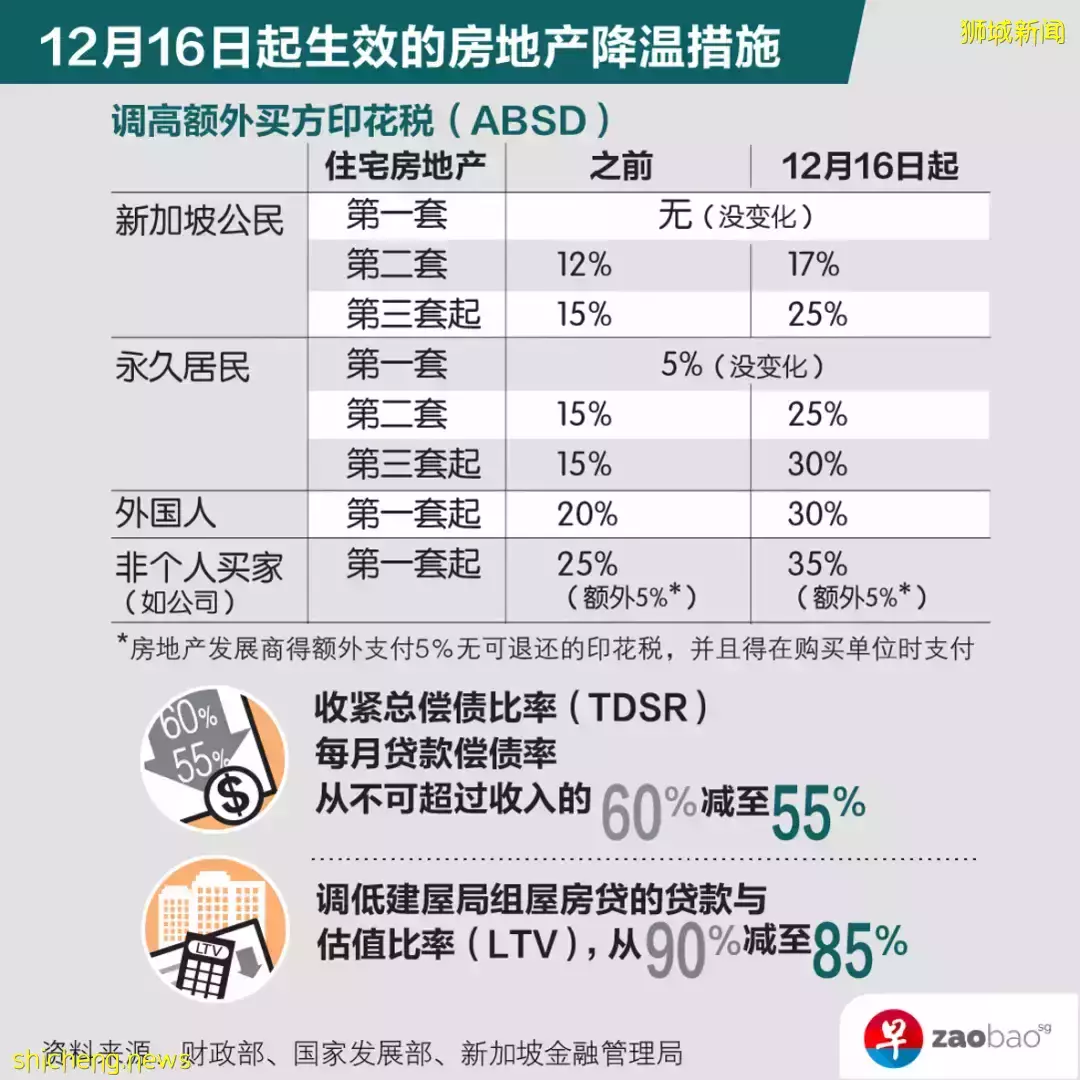

最近的降温政策是2021年12月15日晚上放出,翌日即生效。我个人认为此次降温政策还算温和,具体参考我12月16日的文章:《昨夜狮城房产重磅降温 - 新政专家解读》,这里总结如下:

一)此次政府降温的目的,主要是为了平滑增长的步调。在降温之前的四个季度,房价的增长几乎超过了10%。政府认为这与人均收入还有GDP的增长是不相符的。

二)此次降温并不是所有人都是受损者。新加坡公民和永久居民购买第一套房更有优势了,他们是直接受益者。降温核心挤压的是外国购房者和本地多套房产的投资者,所以本地准备购买第一套房产的朋友,其实是政府政策要保护的人,内心可以更加笃定。除非你有其他特别擅长的投资领域,新加坡地产是一个普通投资者可以放心重仓投入的资产。

三)三大分区:市区中心、市区边缘、郊区(CCR、RCR、OCR),也是分别有受益和受损者。降温主要挤压的是中心区CCR住宅,对于商业地产,例如写字楼是变相利好。

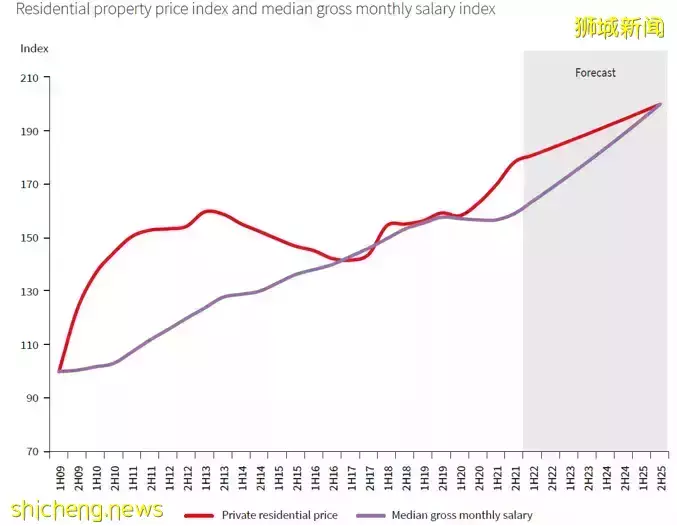

长期看,一个几乎确定的判断:政府调控的目的是要房价增长与人均收入增加一致,保证房价Affordable。下面这个曲线是“新加坡的房价指数和月收入中位数”图,当房价指数曲线超过人均收入曲线太多,政府会考虑出台政策挤压房价。2021年下半年,房价再一次大幅超越收入增长(图中白色与灰色分界线处),自然导致了降温措施的再次出台。大家如果理解了这个核心,就不会被市场各种噪音影响了。作为投资者,大家应该考虑的是:你的收入是否增加,房产投资资金是否充裕,购买的资产是否还有增值的空间。

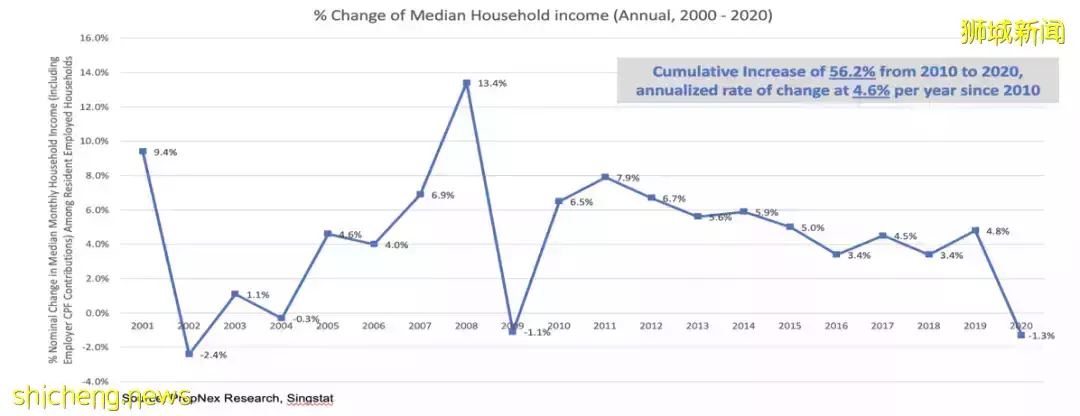

还有一个可参考的数据是下图展示的“新加坡家庭收入中位数的年度增长/降低百分比”曲线图。除了在2020,新加坡收入水平下降了1.3%,从2010年到2019年,每年都是一个3%到8%之间的增长。所以当收入水平下跌,房价反而在疯长,这对于政府来说,并不是一个乐见其成的情况,降温稳定市场是必要的。

3核心数据分析

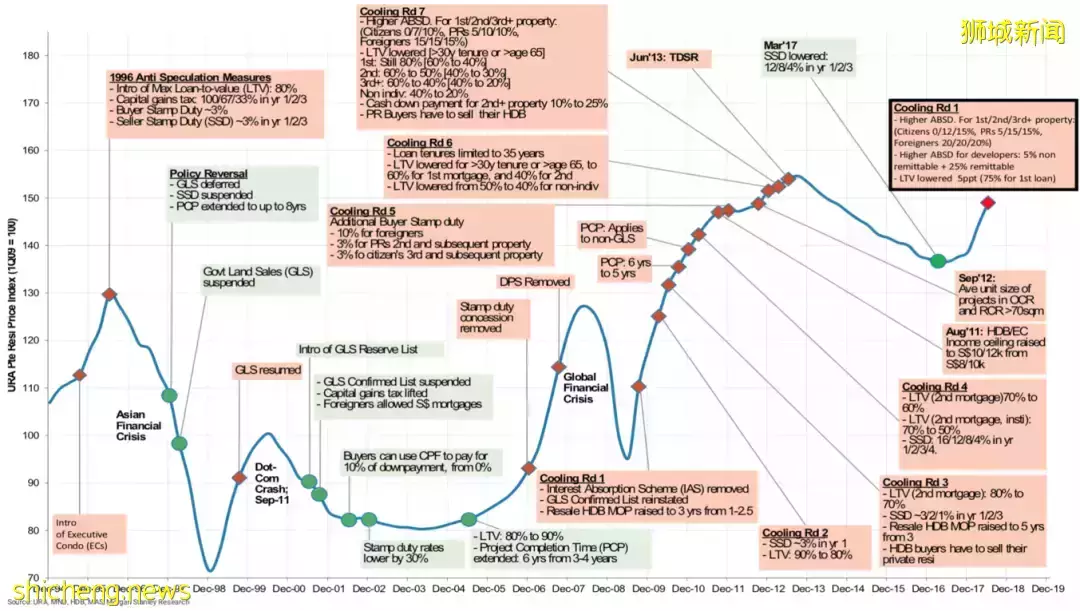

下图归纳了“新加坡近24年来每一次的降温和升温措施”。红点是降温,一共17次,绿点是升温,一共8次。大家可以看到大部分情况下,降温后房价还是上涨的,只是速度放缓了。

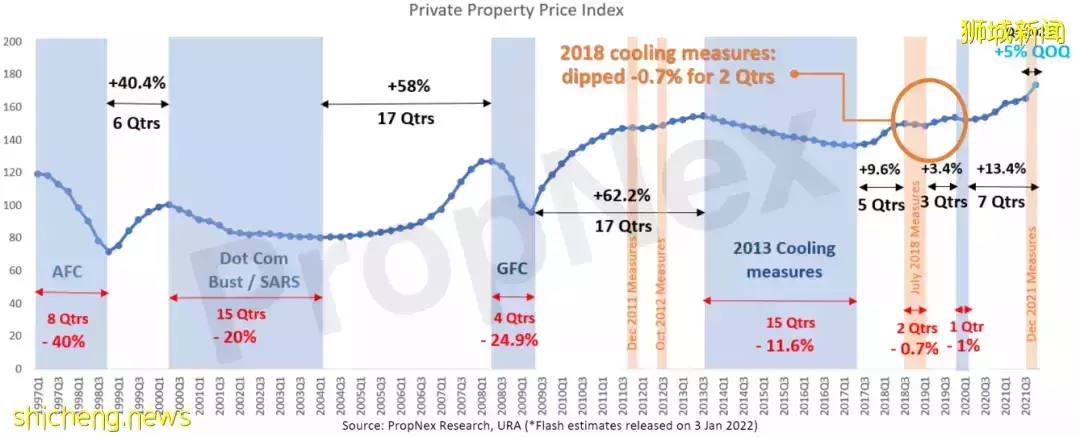

下面这个图表是过去每个周期房价均价增长幅度的指数。我觉得,新一轮的周期和07年的周期,逻辑是一样的,只是表现方式不一样。首先,08、09年的宽松量化导致07年的周期在前两年就完成大部分的涨幅。但是在新的周期中,20、21年所做的宽松量化是前一周期的两倍以上。前一次周期导致了60%的涨幅。我估计这一次货币的超发,也能达到差不多的涨幅。近两年新加坡私宅平均涨幅约15%,还有些地方没怎么涨。但是核心资产,比如优质洋房,有些涨幅已经达到了50%到100%之间。所以现在这个时间节点,我们的投资策略应该是谨慎投资,而不是大胆入场。

3.1住宅市场

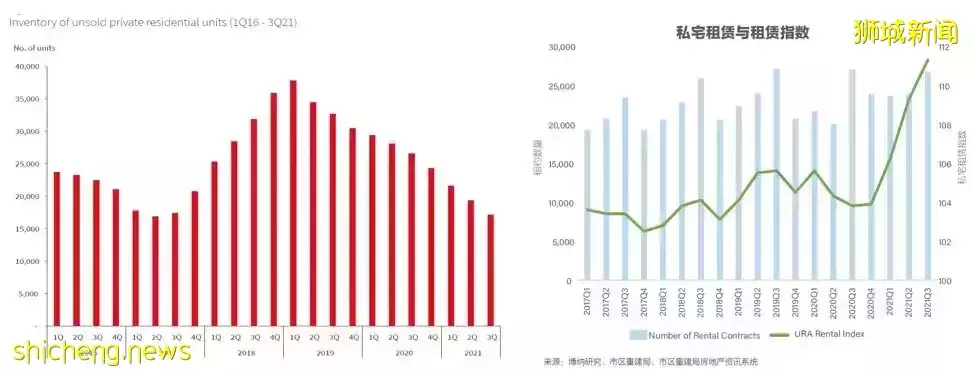

下图左边展示了“在售新盘的供应量”,从19年的三万五下降到现在不到两万套。新盘的库存量,几乎是过去五年最低的。右手边则是私宅市场租赁指数(Rental Index),可以看到从2020年第四季度开始,是直线上升的。说到现在的租房市场,那是一房难求,特别是9区和10区的大户型,甚至有不需要看房直接抬价接单的情况。这确实是通货膨胀的一个自然反应,供需不平衡。老百姓手上有多余的钱,大家愿意去花钱改善住宅品质。

如果租金涨,会推动租金回报提升,自然也会推动房价的自然增长。其实租金是一个很好的告知真实市场的指数。不好的情况是,租金下跌,房价却涨了。如果租金涨,房价涨,这是一个很健康的事情。

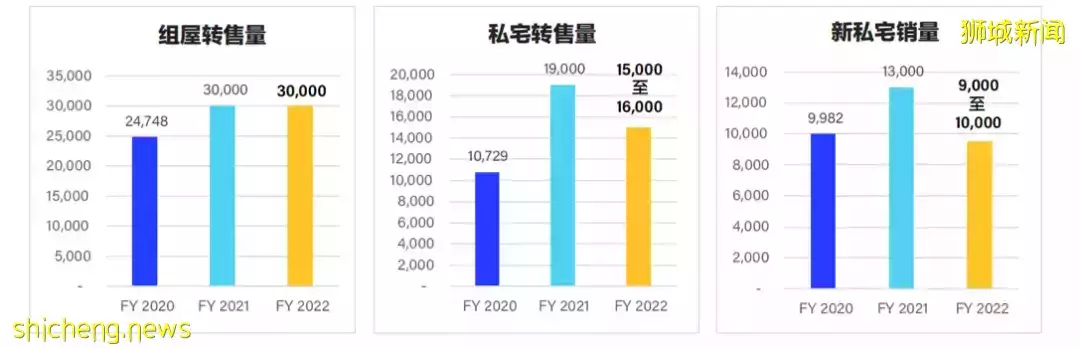

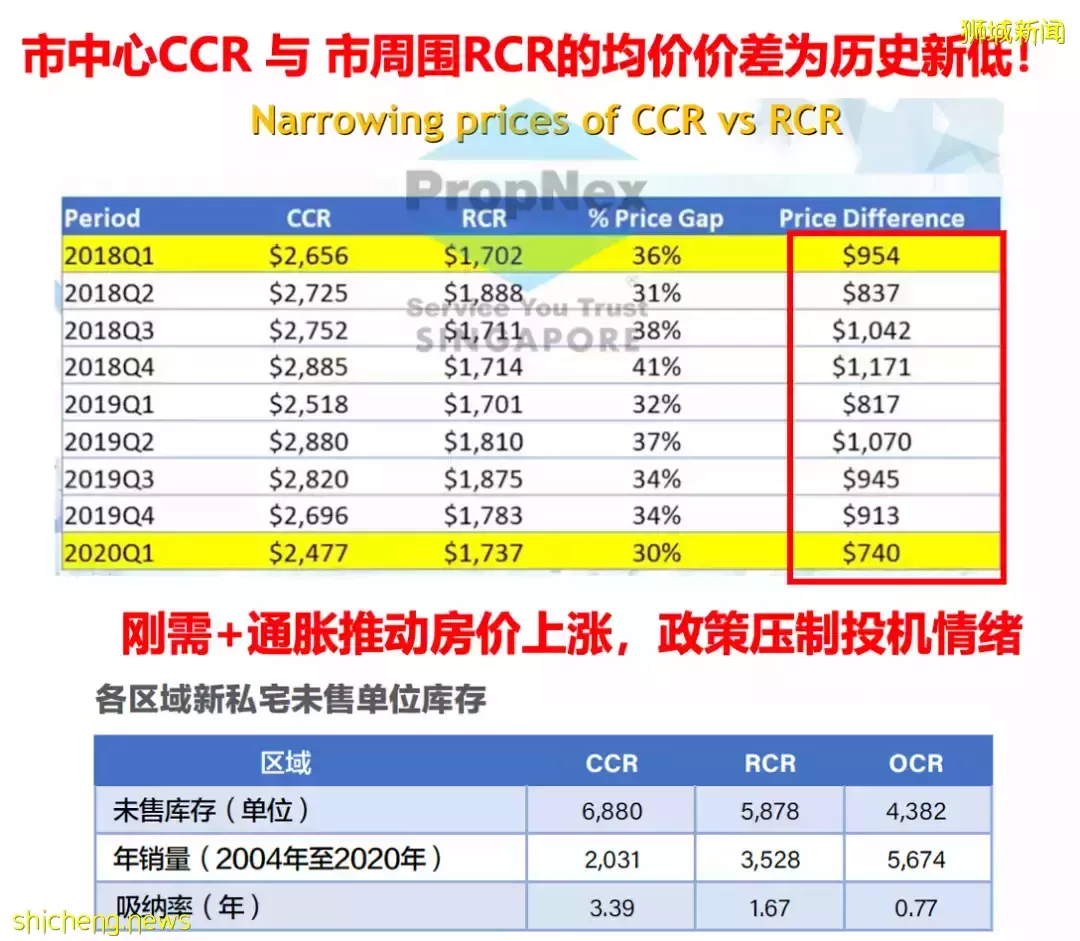

去年的私宅新盘交易量在一万两千多套,今年的新盘供应量大概在八千到九千套,我个人觉得这个数量是不够的。下图是“2022年三大分区预计推出的新房数量”,CCR主要是9、10、11区,外国买家为主。这一轮降温主要挤压的是CCR,但是其实CCR的供应量反而是不低的,所以我觉得CCR今年有局部的机会,因为一些开发商开盘不太可能开高,那么此刻入场是有足够的升值空间的。RCR是市区周围,就像北京四环以外或者上海中环以外。OCR相当于北京六环以外或者上海外环以外。这样的区域大部分都是打算做房产升级的(upgrader)。但是这两个区的供应量是不够的,供不应求,所以价格不太可能会下降。

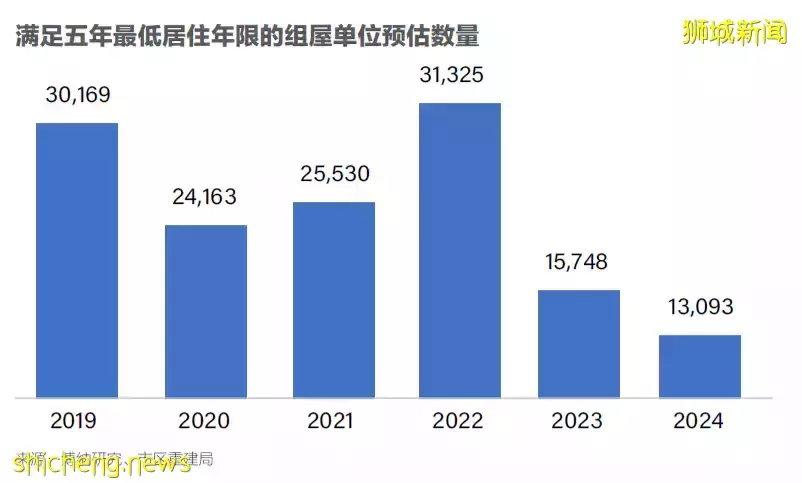

下图来自博纳的研究数据,2022年满足5年居住限制的组屋现在有三万一千多套。很大一部分私宅的新房购买,是组屋到了五年居住时限后,进行的品质升级和社区升级,所以核心市区外的潜在购买力是非常高的。结论就是,CCR有可能有比较好的开盘价,和投资机会。RCR、OCR是刚需市场,需求量依然非常大,但是供应量是不够的,所以目前价格是比较难降低的。

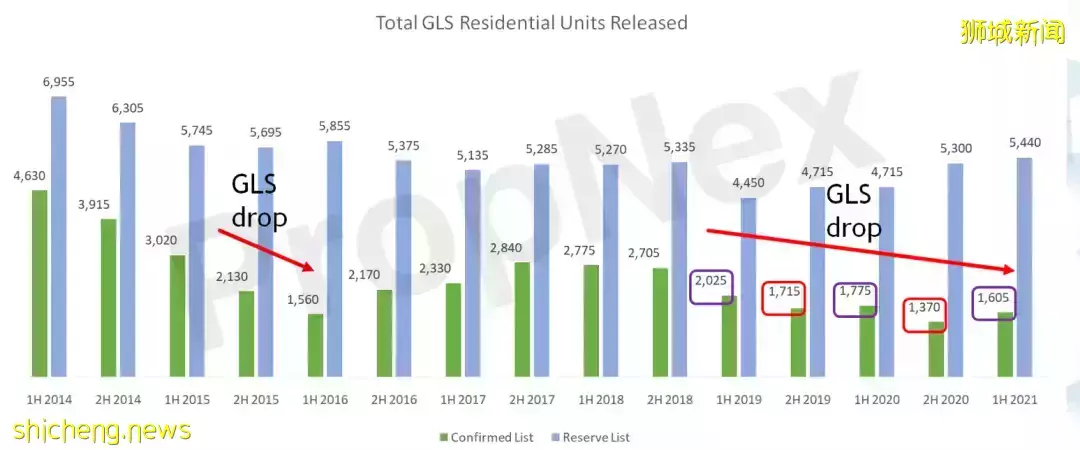

房产投资的底层逻辑是土地供应量和土地成本。根据下图可以发现,供应量在过去的几年其实是不高的。17、18年大量的私宅集体出售并不能直接转化为及时的房源,因为有一个建筑周期在那里。18年开始建设的房子基本上2023年才能完工,有可能2023年的可住的新房会多一些,但是现在的供应量是不够的。除了集体出售,政府卖地(Government Land Sale, GLS)也是持续走低,这会造成接下来两年的供应会持续跟不上。所以我觉得现在市场上涨的一个根本动力是刚需,但是这1-2年可住新房的供应量跟不上。为什么跟不上?因为土地成本增加了,建筑成本大幅上升。站在开发商的角度,房价涨得不够高,成本却很高的情况下,利润空间很薄,所以宁愿等候,不愿意轻易买地建房,给自己套个5年卖完的紧箍咒。

下面这张图是OCR地区政府卖地的均价,2021年郊区卖地均价已经达到了$1,161, 开发商要起码买到两千块才能赚到10%的利润。所以未来OCR的新盘单价会卖到单价$2000psf。

下面这张图是EC的政府卖地投标价,2021年最高可达单价659。EC其实是介于组屋和私宅之间的一个产品,反映的是新加坡中产阶级的一个消费水平以及开发商对市场的判断,是一个基准线。未来EC的土地价格还会涨,可能达到现在私宅地价的水平。

3.2别墅市场

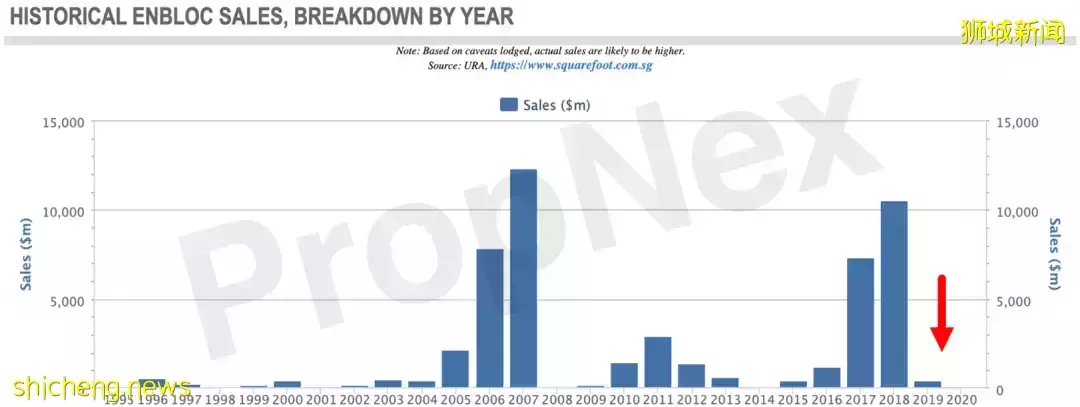

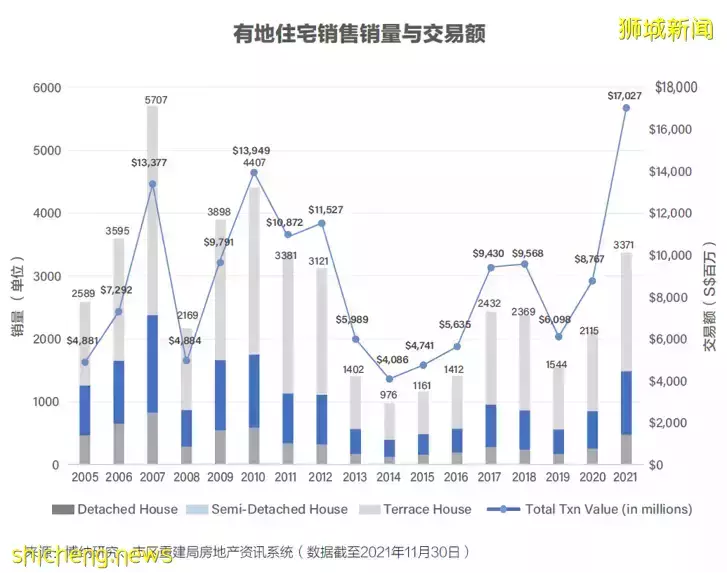

别墅市场代表了大资金(big money)的走势。去年的别墅交易如果光看绝对数量,并没有2010、2011年高,但是总交易额还是去年更高。

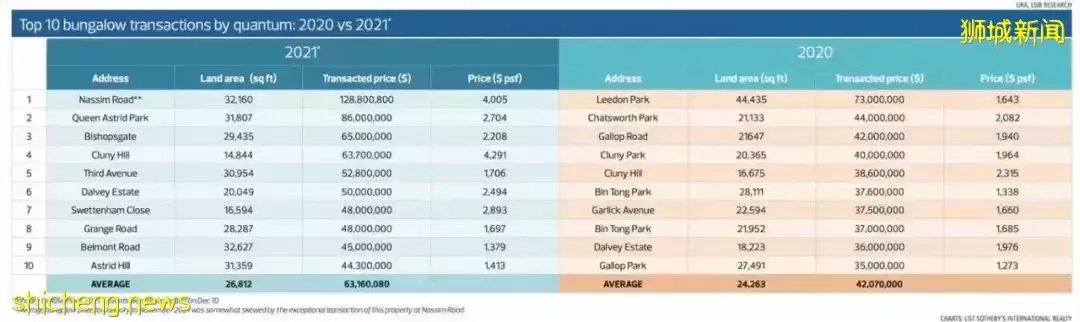

根据EdgeProperty做的研究,我们看到2020和2021别墅的价格对比。去年的总金额比前年的总金额高了50%。这是一个宽松量化后的结果,如果是植物园附近的别墅,价格已经翻倍。这是smart money对市场的看法:目前别墅市场价格可能已经直接接近了第一个价格天花板,其他市场板块,比如公寓会慢慢地跟上。

3.3写字楼市场

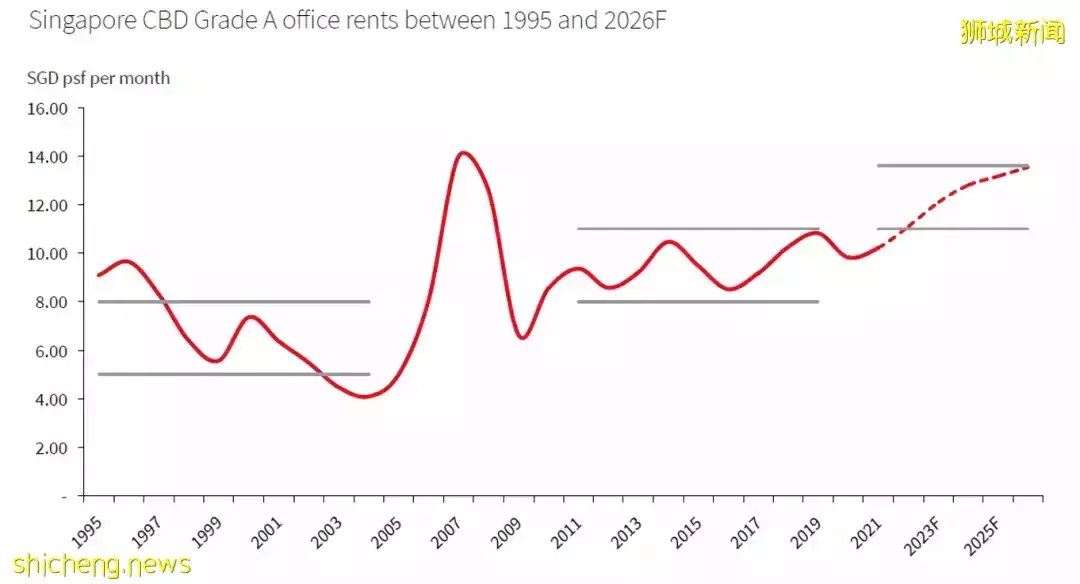

过去两年写字楼市场其实是一个寒冬期,但是看下图JLL做的一个预测,从2021年开始,甲级写字楼的租金已经在悄悄回暖,租金还在继续上涨。从今年或者明年开始,后疫情下的工作模式都会慢慢恢复(normalized),大家总是要学会与病毒共存的。过去的几千年,人与病毒都是一起进化的。慢慢地,即使需求可能回不到疫情前的水准,很多人还是会离开家里,回到写字楼。整个写字楼市场已经经历了一个结构化调整。疫情下受益的企业,比如说科技类的,以前是驻扎在郊区的,现在来到市区了。有些行业萎缩了,那它们的空间就会被新崛起的公司替代。

4市场预测

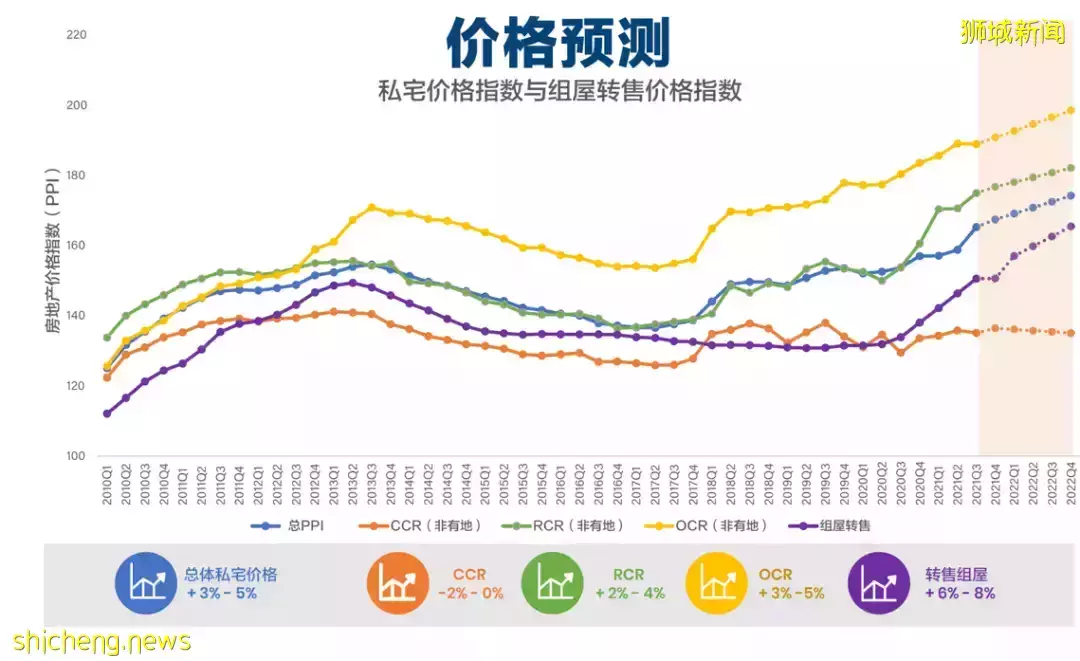

总结以上分析,博纳产业(SGX:OYY) 做出了如下预测(主要看最后橙色阴影部分):

CCR有可能今年四个季度价格基本趋平,所以我觉得,是有投资机会的。但是其他刚需市场,供应量不足,需求旺盛,价格是上升的。除非全球宏观出现很大的危机,交易量可能会下降,单价格很难下跌。

总结一个大概的判断是:今年是一个“慢牛”普涨的市场,尤其是HDB、EC、PTE市场;买家需要更大的居住空间,大户型缺货;建筑成本大幅上涨;房市降温政策继续挤压市场,导致交易量下降,但价格会维持或上涨。

下图是今年新盘的一个均价预测,如果某一市场区间楼盘产品性强,但价格偏低,那是可以考虑的。

52022机会在哪里?

投资的一个核心思考点:寻找有安全边际的资产。用这样一个思维,投资新加坡房地产达到的保值和增值是没有问题的。下面我会跟大家说说怎么样找到这样的资产。

5.1CCR 市区中心区

第一个是CCR的机会,CCR本来就涨得不多,因为外国印花税主要打击的是CCR。对于开发商来说,如果开盘价格太高,自己也会担忧消化不掉。中长期看,我认为增加的10%的税并不会击垮国外投资者需求,因为刚需大资金是不会被这10%的额外增税动摇的。短期其实无法判断,为了测试市场反应,有些开发商可能会故意低价开盘,而这时候就是本地投资者的机会了。

关于CCR投资,我的另外一个逻辑是市中心与周围地区的价差是历史新低。不管是金融区CBD还是乌节路,包括Bukit Timah这一区域,这些楼盘打折其实是机会。刚需加上通胀推动了房价的上涨,而且郊区与市区的房价还越来越接近,但是市区中心毕竟是核心区。本地的买者一般习惯在自己住惯的区域更换新房,而且核心区的组屋较少,所以市区核心区是很多本地买家的盲区,造成有些核心区楼盘开盘并不高。有时候会发现郊区的房子有人排队在看,但是市区反而没有人看。综上所述,今年市中心低价楼盘是一个很好的机会,值得关注。

建议各位买家朋友可以和博纳的顾问、经纪人保持良好的关系、积极地联络,让他主动告诉你核心区打折楼盘的消息。

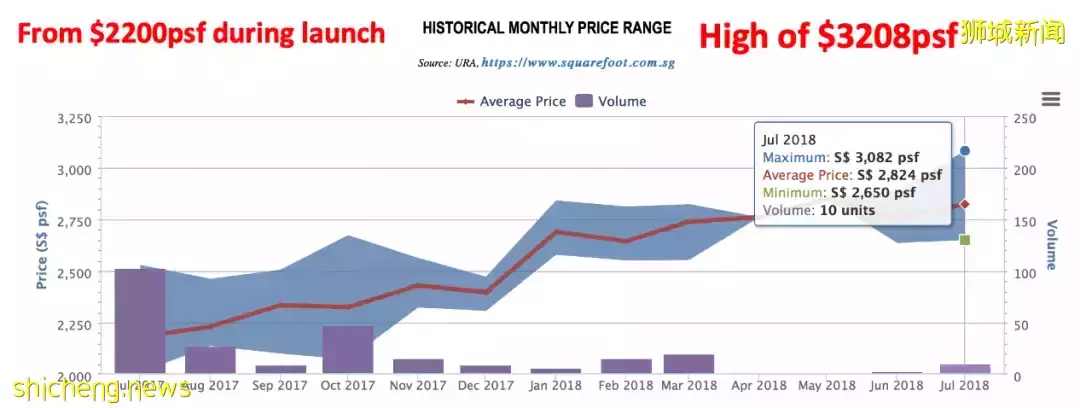

5.2打新策略

打新策略是新加坡式的投资方法,常见情况是,新加坡开发商刚开盘时,把房的价格放低以增加短期销售量,等到房子建好,刚需的买主进场,第一批买主即可盈利出场。下面这个图表是Martin Modern的历史月度价位图,是我在2017年投资的一个地产。当时开盘价是2,200新币每平方英尺,我个人觉得很便宜,所以进行了投资,到后来最高点的3,208新币每平方英尺,现在均价也是要2,900新币每平方英尺左右。涨幅大概在30%左右,加上4倍杠杆,这在新加坡房地产已经是很好的投资回报率。基本新加坡本地市场不会出现翻好几倍的情况,但是新加坡贷款利率低,你可以用杠杆去博取本金翻倍的回报。

5.3腾挪 Switching

我和我们博纳产业KFD部门常推荐爆款产品。下面我列举了一些过去两年我们KFD推荐过的楼盘的盈利情况。

The M: 2020推荐2400psf,2+1户型,1.7xm, 2年价格已上涨20%($2.1m)

Midtown Modern3+1户型, 2021推荐价格$2.2xm,一年价格上涨15%+

Jadescape: 售罄,均价已上涨超过15%

OPB: 三房 stack 12 仅仅 $2200psf,价格上涨+15%

Paterson Suite 四房 售罄,价格上涨+20%

Parc Esta 5房 2.25m, 价格上涨约 +20%

很多早几年进场的朋友,投资到爆款产品的朋友,现在是几乎本金翻倍出场,再滚一次雪球的机会!未来过三四年,还有再次翻倍的机会。

腾挪的思路很简单,那就是从99年地契换永久地契,从郊区换市区,从小户型换大户型。

总结

在不确定性中寻找确定性

今年充满不确定性因为宏观的风险大,要谨慎。但是确定的是,新加坡房地产基本面很好,因为价格没有什么下跌空间。涨得很多、租售比很低的物业,大家可以出售,进行腾挪。CCR的机会,一个是住宅打折楼盘,另一个是写字楼的复苏,大家可以关注一下写字楼租金的变化。

最后送给大家一句话:人生就像滚雪球,最重要的是发现很湿的雪和很长的坡。

评论