新币兑人民币汇率走低对百姓的影响,及普通人的减税攻略

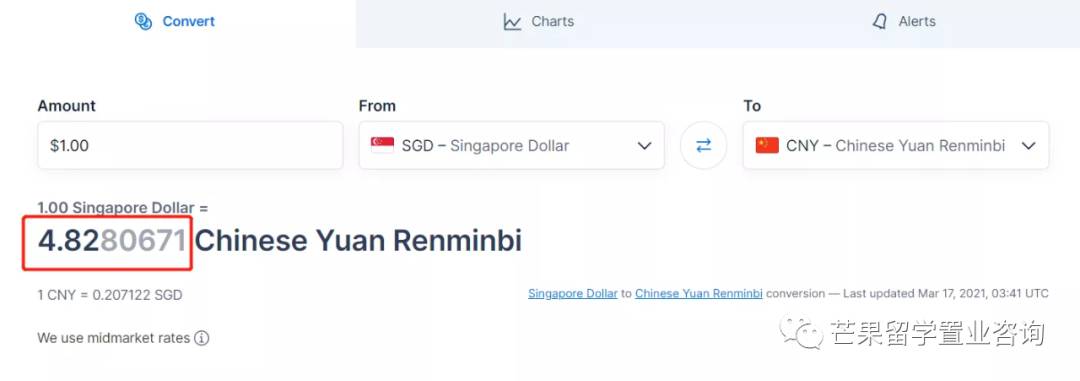

新币兑换人民币汇率跌破新低至4.828!......

对于生活在新加坡的小伙伴来说,新币兑换人民币的汇率就是我们的晴雨表。什么时候给家里汇钱最合适,什么时候去消费最实惠,什么时候交学费最超值……与我们的日常生活简直是息息相关~

尤其是疫情爆发以来,很多人一直还没能回国,对家里无比挂牵,就想着多寄点钱回家,也好心安一点。

然而望着近期处于低迷状态的汇率,网友们不由得感叹:新币汇率还能跌的更猛烈些嘛!!!

2021年4.828创新低 走势处于低迷状态 今天,新币兑换人民币的实时汇率一直徘徊在4.828-4.829之间,截止今日发文时间,新币兑人民币的汇率仅为4.828。

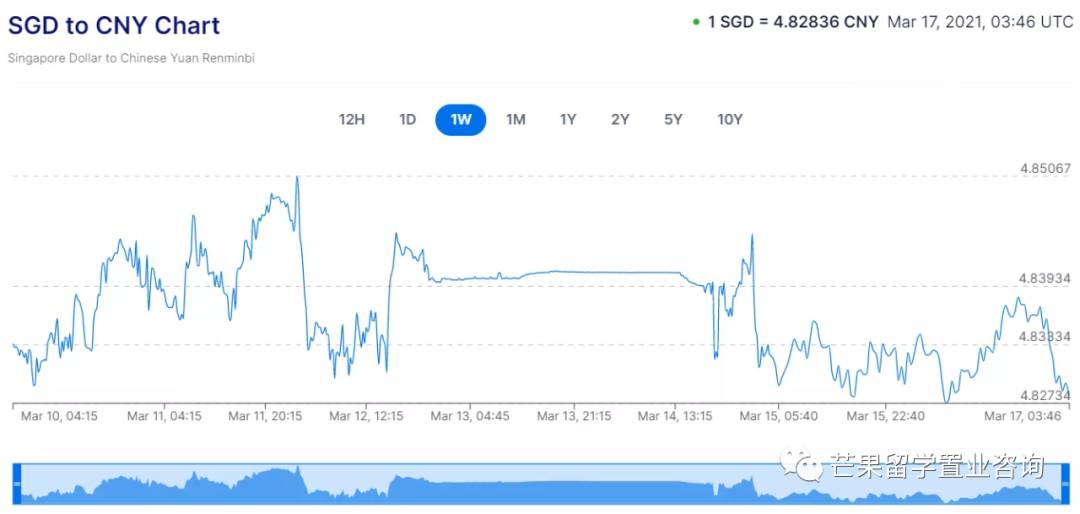

从一个月内走势图我们可以看出:一进入3月,新币兑人民币汇率就开始明显波动下跌,4日更是呈现急剧下跌走势,而接下来就是持续低迷,今天4.828的汇率可以说达到这个月的最低值。

战线再拉长从下面这张年度走势图来看,一年内整体态势是波动上升再波动下降,而今年的3月是汇率最低的时候。

今年开年时1月份汇率创当时的新低为4.8601。而3月份的今天,新币兑人民币汇率更是跌破4.828再创新低!

此外,去年一整年新币兑人民币的最低汇率为4.845,没想到这才第一季度,汇率就暴跌到比去年最低点还要低。

本月15日-17日的起伏更是加剧,很那预测接下来新币兑人民币汇率是不是还会下降,何时上涨更是不得而知!

近期新币兑人民币确实不太给力,准备寄钱回家的小伙伴还得再掂量掂量......

2021年新币兑人民币 汇率走势展望

疫情之下新币兑人民币汇率持续走低,意味着新币呈现贬值趋势,人民币呈现升值趋势。有专家对人民币的汇率走势进行了展望,认为人民币升值的态势还会有所持续,但具体还要看影响人民币汇率的3点因素。

2021年可能推高人民币汇率的因素之一是利差,2021年中美经济增长差比去年回落,但依然会吸引国际资本的流入。二是美元指数可能会在波动中下行。美元指数可能在长期国债利率上升背景下重新反弹。

最关键的是第三点,拜登上台后中美经贸摩擦大概率会得到临时性缓和,这有利于人民币汇率稳中有升。 由于新元与美元挂钩,因此可以从中窥见出新币兑人民币汇率的未来走势。

新币贬值对消费者的影响

其实,从国家的角度来说,汇率下降并非坏事,相反,更利于刺激出口,利于外汇回笼。像新加坡这样的国家,放在正常的无疫情年份,还可大大充盈旅游业、航空业、零售业的荷包。

哭晕! 汇款给中国亲人,钱少了~

对于人在新加坡来说,如果没有汇款给中国亲属等的需求,那到还好,不然,新币贬值,兑换的人民币就少了,汇回家的钱也就相应缩水了。本来疫情之下赚钱就够困难的了,现在又缩水,这日子没法过了!

笑惨! 留学新加坡的亲,学费省了~

当然,事情有坏的一面,也就会有好的一面。新币贬值,对于在新留学的同学们,那是天大的喜讯。毕竟1万新币,就可以省下1000新币左右~

笑惨! 来新加坡买房投资更划算了~

这波跌势,让不少准备购置新加坡房产的朋友们开怀大笑,毕竟这时候买房省下的可不是几杯奶茶钱,而是几万几十万的新币啊~

房产市场大好的行情下,打算投资新加坡的小伙伴一定开心坏了吧!买房置业好实际,乌节豪宅一本万利,限时大促,一夜降价20%狂卖32套!

虽然接下来的新币兑人民币汇率走势还不明朗,但是大家也不要过度担心,毕竟事物都有两面性。就以平常心对待,相信形势总会好起来的~

新加坡减税攻略!

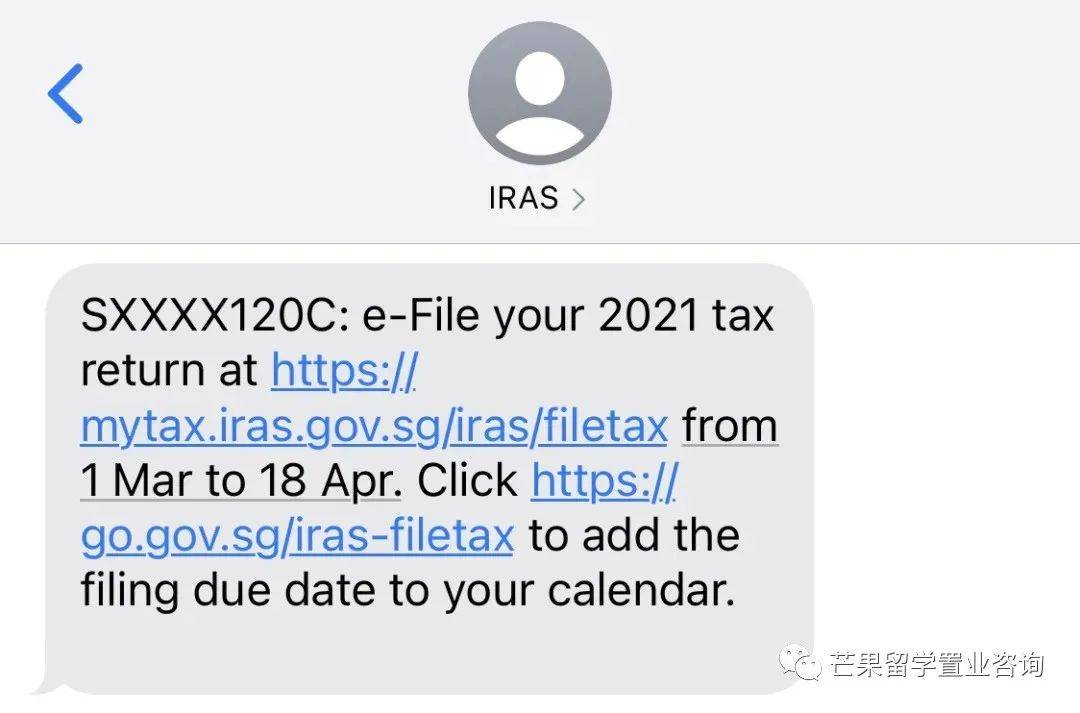

又到了新加坡一年一度的纳税季啦,从3月1日开始到4月18日,作为光荣的纳税人,我们需要在IRAS官网上进行报税。

一般来说,公司都会把员工去年的收入更新到IRAS自动算好,不需要员工操心。但其实新加坡会有很多类别的税务减免,需要我们自己去进行申报。

在这么多的减税项目里,有一项SRS大家可能会不太熟悉,但其实对于不少人来说,SRS简直是一个减税神器,下面就让小编给大家好好介绍一下吧~

1. 什么是SRS?

SRS全称为Supplementary Retirement Scheme,是新加坡针对公民、PR、S pass和EP等身份推出的自愿性质的补充退休账户。

顾名思义,这个账户是为了帮助个人更好地规划自己养老的,新加坡政府会鼓励大家把钱存进这个账户,并且鼓励大家到退休后(62岁)之后再拿出来花。

这里需要注意的是,SRS账户是银行账户的一种,可以在新加坡的三大银行DBS、OCBC或UOB进行开户,开好之后属于你银行户口的一个子账户。整个开户流程在网银上就可以完成,然后就可以把钱从普通账户转到SRS账户。

2. SRS如何抵税?

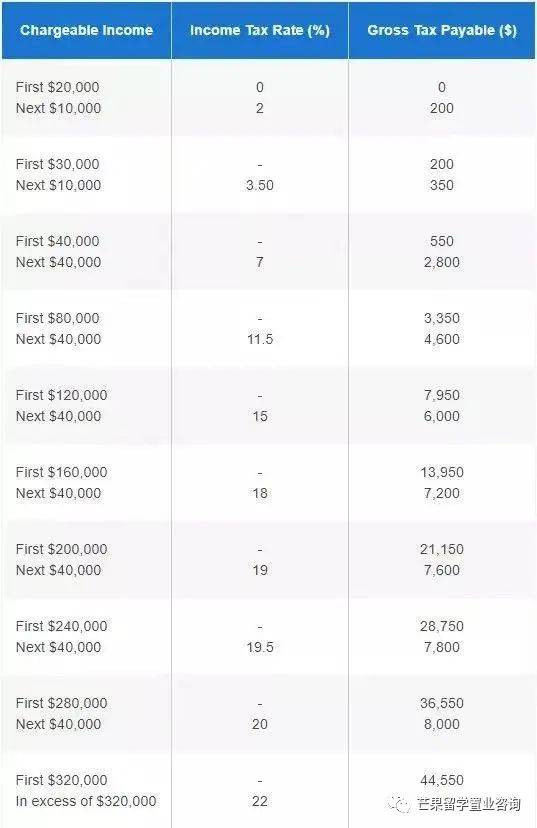

SRS厉害的地方在于,你往SRS账户转了一笔钱,当年的Taxable Income就可以自动减少同样的数额。在新加坡,Taxable Income越高,你要交的个税比例就越高,因此我们要做的就是尽可能减少Taxable Income。下图展示了新加坡的个税体系:

减税上限

这里需要注意的是,每年个人可以通过SRS来减少的Taxable Income是有一个上限的,新加坡公民和PR为15300新币,外国人为35700新币。

62岁后取钱

如果个人在62岁从SRS取出钱来,当年的Taxable Income将会增加取出数额的50%。举个例子,小明在62岁之后没有别的收入,当年取出了40000新币,其50%也就是20000新币作为Taxable Income。当Income为20000新币时,所需要交的税为零。

同样的道理,如果小明当年取出了80000新币,Taxable Income为40000新币,那需要交550新币的税。所以这个SRS并不是永久性的减税,而是相当于延迟了你的交税,这也是新加坡政府高明的地方。

62岁前取钱

可能有小伙伴会问,那我在62岁之前可以把钱取出来么?答案是可以的,但是需要承受两个后果

取出来的钱算100%的Taxable Income

有5%的罚款

因此,新加坡设立的规矩,基本是没有空子可钻的。除非你今年的收入很高,然后选择在之后某一年收入很少的时候取出来,并且两年的个税的差值大于5%才是“有利可图”的。

举一个常规的例子,小明今年收入为120000新币,要交的税为7950新币。假如他把15300新币转进SRS,可以少交的税为15300 x 11.5% = 1759.5新币。转进去的这笔钱就当做是自己的养老金了,其实也是非常划算的。

3. SRS的回报率高么?

我们转进SRS的钱只有每年0.05%的利息,非常的低。所以我们一般都会用里面的钱进行一个理财,反正钱就在里面也不取出来,我们可以选择:

保本稳健的储蓄计划

相对高收益的投资计划

储蓄计划

储蓄计划其实非常简单,相当于保本的定期存款。个人可以把今年的SRS账户的钱存进去,约定一个取出的日期,比如10年后或者20年后,一般都是62岁的那一年。存的时间越长,年均回报率越高,一般为2.76%~4.25%。

投资计划

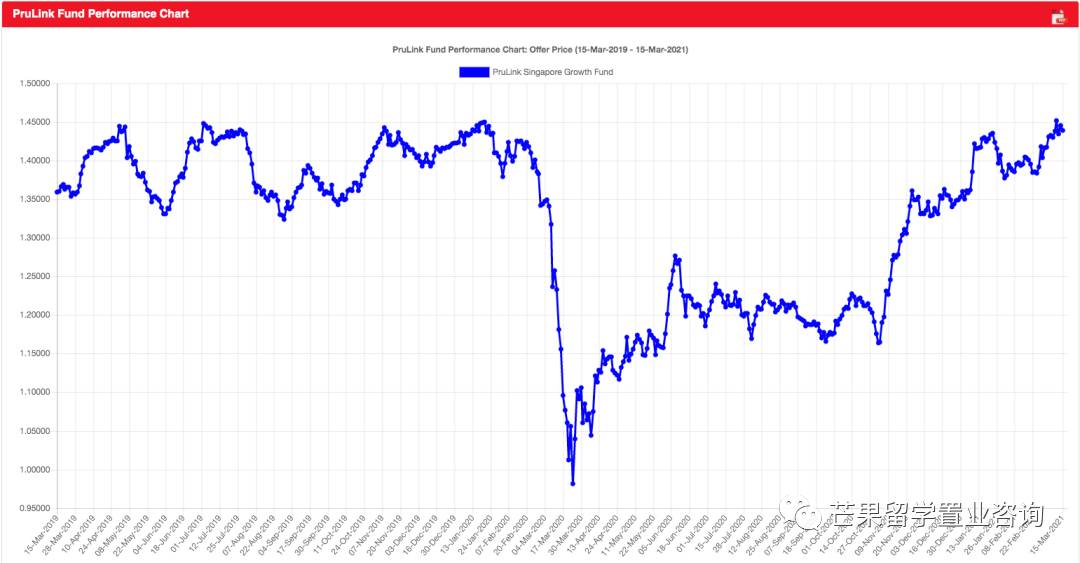

如果觉得储蓄产品的回报率很低,能够承受一定风险的个人可以选择投资计划,其实相当于买了一份基金,没有锁定期,可以随时卖出。大家也可以根据自己的情况选择不同风险和收益的基金。

比如相对稳健的Dynamic Bond Fund债券基金,多年来的年化回报约为4%~5%,以下是该基金近两年的表现:

另外一个关注前沿技术的Singapore Growth Fund就比较刺激,相对于2020年3月的低点,到现在已经增长50%:

如果把时间拉长到十年,大部分基金整体的回报率还是非常可观的。

总结

我们这里总结了一下哪些人会比较适合通过SRS来减税,主要有以下三点:

收入较高

有一定存款

有规划养老的意识

这样的话,能在不太影响自己的现金流的情况下少缴税,顺便规划养老,还是非常值得的。

评论