REITs视野:解析新加坡房地产信托基金

在美国加息以及贸易战等不明朗因素下,股票市场的波动随之而上升,亚洲货币贬值压力上升,在信贷紧张与美元走强的环境当中,可以适当配置一些具有稳定现金流以及专注基本需求的行业,其中,房地产信托(REITs)是佼佼者,新加坡市场中的房地产投资信托(REITs)基金也被很多投资者加入到自己的投资名单中。

REITs是合理的资产配置方式

普通房产投资者要在短期内获得高额回报,以现在的经济环境和政策底下,可能性不大了。但是要在房地产行业分一杯羹,机会和渠道还是很多的。经济的持续发展中,房地产的各个子行业均能受惠。如果想保持在房产行业中进行投资,房地产信托基金REITs便是一个合理的方式。

这类REITs的投资金额可以说是丰俭由人,投资范围比较广泛,不单只有住宅,还包括商铺、写字楼、商场、各种园区等;而且它们投资方式多样化,有参与到开发、租赁、销售、管理等等;甚至,大部分REITs具备定期派发利息的条款。

如果经济持续发展,房产持有者的资本利得获得提升,REITs同样可以受惠。房产持有人在转售前放租,REITs同样参与租赁市场。甚至部分REITs参与物业管理,从而获得收益。房产持有人所面对的高额成本、时间成本、交易的繁琐、流动性风险等等,REITs投资者都可以轻易化解。

投资者可以利用REITs的灵活性达到成本、收益、流动性的需求。由于监管当局大多规定此等信托必须将净收入的90%以上分派给投资者, 因此信托派息一般介乎4.5%至6.5%之间。

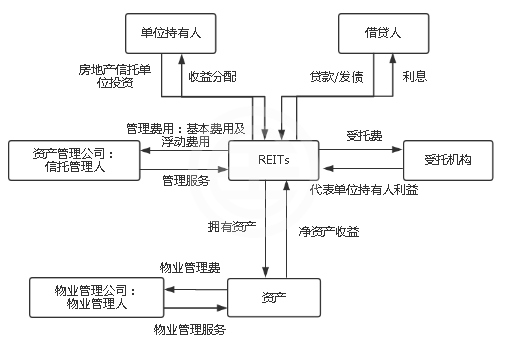

S-REITs基本架构

但同时要注意,没有投资是无风险的。与任何投资一样,房地产投资信托基金也存在风险。了解这些风险是什么以及愿意承担多少投资风险是投资前的重要一步。仅根据其支付的派息金额评估房地产投资信托基金是不够的。其他因素如经济或行业的表现,以及借贷的程度,物业经理的管理水平,新加坡元走势等都会影响房地产投资信托基金的长期增长。

新加坡“S-REITs”的发展

近年来,伴随房地产市场规模不断扩大,商业银行提供的贷款融资成为房地产行业发展的重要支柱。但是信贷相关政策的调整也同样对房地产行业的发展产生很多不确定性的影响,有限的融资渠道已不能满足房企持续发展所需要的融资水平和规模。这也激发了中国内地企业及个人投资者不断转眼海外市场、从事筹资及分散资产组合等有效投资方式的探索之路。 其中,新加坡市场中的房地产投资信托(REITs)基金被很多投资者加入到自己的投资名单中去。

20世纪80年代,新加坡房地产行业对这种投资形式表现出浓厚兴趣,并在2001年,新加坡国内税收部门为REITs提供了税收透明的措施。此项措施规定REITS只要遵守分红比例(90%)要求,其对投资者的股利分红就是免税的,此项措施避免了重复征税问题。受该项措施的刺激,新加坡第一只房地产信托基金在2002年7月上市,并在此后新加坡政府不断出台刺激政策来增强新加坡房地产信托行业的竞争力。在这些政策红利的支持下,新加坡REITS市场的竞争力及规模不断增长。

正如REITAS总裁兼凯德集团首席财务官Andrew Lim在5月份指出,新加坡的S-REIT市场继续快速发展,现已拥有由不同平台组成的广泛基础,从保荐人推动型平台一直到数据中心和奥特莱斯商场等蓬勃发展的新型资产类别及单一投资海外市场的平台等。

2017年7月-2018年7月,过去12个月新加坡私人住宅价格以9.1%的幅度强劲上涨,以及随后私人楼市降温措施进一步收紧后,34只REITs和六只合股式信托的平均分派收益率达到了6.7%。2018年截至7月6日,新加坡34只REITs和六只合股式信托的总回报率平均下跌了3.5%,12个月平均总回报率降至2.6%。

居外推荐新加坡房源:滨海盛景豪苑是一个获奖的综合开发项目,位于著名的滨海区金融区,将在新加坡充满活力的新中央商务区中心迎来一种新概念的生活、工作和娱乐。1卧1卫1车库的房价为176万新元(约¥857万)

,或致电居外客服热线 400-041-7515询盘

和股票一样,REITs和合股式信托也存在市场风险——单位价格的走势可能与投资者的预期相反。REITs或合股式信托投资的其它相关风险取决于各信托的独有特征(例如杠杆比例、再融资成本、管理费的一致性)以及相关房地产投资的地段及质量(即房地产的集中度、租约期限)。REIT也存在股票投资的其它相关风险(即价格风险、波动性和流动性风险)。

哪些中国企业适合发行S-REITs

S-REITs主要以能够产生稳定租金收益的不动产为基础资产,根据物业的不同用途,基础资产包括酒店、公寓、写字楼、购物中心、仓储中心等多种业态;根据物业的开发状态,基于S-REITs需遵守开发限制原则,基础资产主要为已完工并进入成熟营运的不动产。除此之外,基础资产的选取还需考虑以下几个因素。

1.物业权属的完整性及其负担情况

S-REITs的主要基础资产是物业,物业的权利归属和权利负担是金融监管局(“金管局”)、新交所及投资者关注的重点和基础问题。具体而言,物业开发过程的合法性、权属证明文件的完整性需要重点关注,债务和权利负担限制也需要尽量剥离,以保证S-REITs可以相对干净地持有物业。

2.物业的经营情况

S-REITs的发行金额和交易对价与S-REITs基础资产的评估价值相关,而后者主要取决于S-REITs资产包物业的市场价值。在判定基础资产的市场价值时,预测物业未来能够产生的净现金流为核心环节,而资产过往的收入损益表现对未来现金流预测有着较明显的参考作用。其中,现有入住率和历史租金肯定是未来一段时间现金流最为直观的构成部分,而现有租户质量、租约长短、租金构成方式都会对现金流产生影响。

3.宏观和微观环境的影响

以购物中心来看,现在科技发展和人口结构变化导致消费习惯发生明显改变,电商和网络购物的普及使购物中心受到较大冲击,具有顾客体验价值的购物中心成了主流。相对应的,前述宏观经济发展趋势使得第三方物流企业有了持续的发展空间,从而以大型电商平台和第三方物流为主要租户来源的仓储物业,未来现金流表现会比较乐观。

另外,物业所在区域的现有地位、未来规划以及该区域的未来供应是否会导致竞争激烈等,都可能对现金流预测产生不小的影响。

4.物业的现金流

S-REITs的收益分配来源于现金流,而不受限于会计利润,且为了享有税收优惠,S-REITs需将至少90%的营业收入用于收益分配。因此,除了财务利润外,现金流是更关键的因素,应当避免选取那些财务利润很好看,但是现金流却很差的物业。

居外网juwai.com是全球最大的中文海外房源门户网站,有来自中国及世界各地的2百多万用户查询居外网上的280万条分布在90个国家的挂牌房源,也是华人海外留学和移民的专业向导。欢迎,或致电 400-041-7515谘询新加坡的投资机会。

评论