道指创30年最大跌幅,美国金融危机会不会来?

美股连续的大跌,让不少人问我,是不是金融危机要来了?如果你指的是股市危机,现在已经在这里了。但如果你指的是08年那样美国GDP收缩8%,各行各业哀鸿遍野,无数人失业,经济持续下行18个月,股市下跌57%的危机,No,世界离的还很远。说真的,看到股市大跌就颤抖着要割肉,是不适合在股市里面玩的。

美股的大跌,表面上由新冠病毒引起,但实际上仍然是华尔街大庄家在利用和操控市场情绪。桥水早在去年就做了15亿美元的空头赌3月股市大跌。巴菲特在接受采访时说这是他人生活了89岁没有看到过的景象,但其实市场上都知道巴老去年就已经准备好了1000多亿美金的现金准备抄底。

在金融大庄家眼里,情绪是利用散户来交出筹码。新冠病毒这样的黑天鹅,只是一个完成洗牌的工具。市场的震荡(volatility)是一回事,崩盘是另外一回事。看看2018年11月美股莫名下跌,即便当时没有新冠疫情,市场也会把暴跌的罪名怪在贸易摩擦,AI错误指令等等事件上。今天,没有病毒这只黑天鹅,也会有伊朗,朝鲜,阿富汗,桑德斯等无数只黑天鹅。

在美国各大财经媒体和各美股分析家不断的哀叹十一年的牛市结束,美股跌入熊市边缘的时候,他们却不会告诉你历史证明每一次抄底都能赢。实际上在每一次股市大幅下跌的时候买入,都会让你觉得你是个股神。从1950年初开始的37次标普下降10%的大跌中,每一次都回来了,甚至你即使没有抄到底,只是抄到了半山腰,但是只要你长期的持有,最终都会赚钱。

恐慌是华尔街最高兴看到的情景,华尔街大庄家会很高兴散户把这一次美股的下跌类比为08年的金融危机,从而恐慌的交出自己手上的筹码,但实际上当他们拿到筹码后,他们就会通过fake news告诉你本次危机和08年完全不同,从而重新做多,美国还要再次伟大。

08年到今天到底发生了什么变化?

08年金融危机的开始来源于过热的房地产市场。银行和其他借贷机构把太多钱贷给了没有还款资格的人,然后把房产价格炒到天上。银行再把这些次级贷款打包成证券卖给财务机构。当房地产价格往下降的时候,几百万贷款的美国人就停止贷款,银行就把他们房子没收走,而那些买了次贷证券的机构由于丧失了还款来源,就陷入破产的境地。这时候带来在建筑业,房地产业和银行业的大幅度裁员,然后整个经济体都陷入巨大的萧条和危机。

即便如此,08年当时的情况也不至于导致后来如此严重的后果。如果在当时,美联储和财政部出手救雷曼兄弟,不让雷曼兄弟破产,那全球经济面临的最终损失要小的多。但当美联储伯南克和财长保尔森决定不出手救雷曼兄弟时,金融海啸的来临和全球经济的大衰退就不可避免。雷曼兄弟破产让整个美国乃至全球金融体系的结算链条,突然从中间砍断了。那些外汇储备不够的国家直接就被卷到沙滩上拍的奄奄一息。

没有人真正知道这背后有怎样的政治博弈,但伯南克和保尔森都是坚决否认有阴谋的,伯南克认为当初不救雷曼的决定是窟窿太大救不了,雷曼当时有2000亿美金的债务;而保尔森说当初他们一致同意应该给大银行们一个教训。无论伯南克和出身于高盛的保尔森如何说辞,最终的结果是奥巴马以比当初高的多的代价救助整个银行体系。而华尔街的高管们,拿到政府救济的钱立刻给自己发放高额的奖金拍拍屁股去度假,就当世界金融海啸没有发生一样。

可以说,08年的金融危机既是蕴藏深入美国社会内部多年的系统问题,有系统性的漏洞,但也是一场精于算计的人祸。在赌输的牌桌上,华尔街的投行玩家直接就跟美国政府说我不玩了。对家其实只有两个,投行和美国政府,至于普通老百姓,那只是人为砧板我为鱼肉。

在此之后至今的十一年间,世界金融和政治都发生了很多微妙的变化。

1. 2010年多德弗兰克法案的实行,规定了银行必须在发生危机时拥有足够多的现金储备来抗风险。其中1000亿美金资产以上的银行必须和美联储进行压力测试,来保证危机时拥有足够的资本金。美国仅剩的两家独立投行高盛和摩根斯坦利都在08年以后转型,同时开始经营传统商业银行范畴的消费金融业务。从此投行相对没落了,资管公司成为了独霸一方的新势力。

2. 世界各国都怕了,有能力的都加强了外汇储备。

3. 中国崛起,2019年,中国零售市场超过美国成为世界第一大零售市场,这意味着世界除了美国,多了一个消费国;也意味着牌桌上的大玩家多了一个。

4. 被动式投资ETF指数基金的崛起。截止到2019年8月31日,指数基金资产达到4.27万亿美元,第一次历史性超过主动型基金的资产管理规模。随后,指数基金资产更是一路高涨到6万亿美元。控制和垄断ETF的资产公司主要是三家:Vanguard ,BlackRock 和State Street Global。它们管理的指数基金总资产合计占全市场指数基金的81%。

传统的华尔街精英被进一步的弱化。既然大多数基金管理人跑不赢指数,那还能有什么话语权和市场地位?话语权进一步缩小到少数超级大庄家大机构的手里。

5. 各国强人政治家的崛起。

这些变化意味着什么呢?

- 虽然世界各国都在谈论去美元化,但现状是实际上美元更重要了。2017年,川普上台以后,世界各国的美元硬生生被川普以8.5%交税的代价把钱搞回了美国,各国缺美元需要美元,美元指数一直居高不下。

- 美国企业的基本面更好了,类似星巴克迪士尼这样的企业以前只能在美国赚到很多钱,现在中国消费市场崛起了,在中国也能赚到钱。

- 华尔街大庄家实际上势力更大了,美国的富豪们直接有了自己人当总统,甚至发发推特都能改变股市。

大庄家的玩法

大庄家有什么优势呢?大庄家有四大优势

- 具有信息优势

- 具有舆论优势

- 具有持股优势

- 具有资金优势

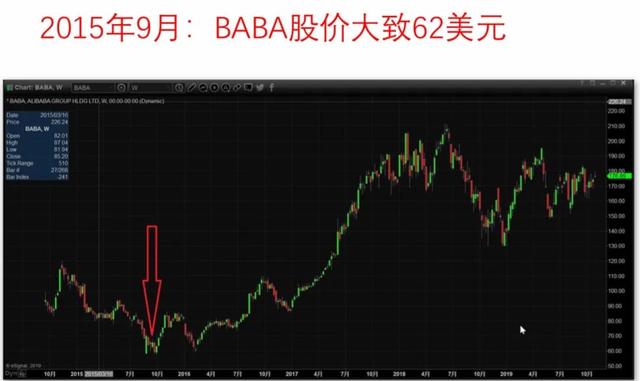

其他我们不多谈,我们就说说舆论方面,我们看阿里巴巴,2015年9月,当时Barron’s杂志的封面。

说阿里要跌50%,当时阿里的股价是62美元。

到了2017年8月,同样一份杂志说阿里的股价要翻倍。

当时阿里的股价是159美元,在忽悠你进场的时候,华尔街其实已经打算撤退了。

关于华尔街操作手法,有机会我可以跟大家分享。我只是随便拿一个历史的例子,告诉大家今天的大机构大庄家具有控制股价的绝对优势。

而你只是一个散户,就算你有个几百上千万美金,你也就是个大散户。大庄都是千亿乃至万亿美金的规模,你认为他会跟你同归于尽吗?在他眼里,你就是个韭菜,股市跌到底,他有很多种拉的方式。他可以提前知道贸易战是否缓和,美联储是否要降息,降息降多少。有时候机构代表人自己就会参与在政治进程中。黑岩Blackrock的苏世民就曾经作为川普的私人代表,参与了两个大国僵局的时候的斡旋。

过去十年华尔街权力从投行转移到大资管公司手上,决定了做多才是对大机构最有利的,这才是连续十一年牛市的根源。但要为了让游戏长久玩下去,通过胆小鬼游戏洗出筹码就变成了标配的玩法。那些认为华尔街做空也能赚钱,所以无所谓市场涨跌的想法是错的。市场大跌时,能从空头赚到钱的少之又少。2008年金融危机,纽约一万家对冲基金从空头赚到钱的不过一百家,大多数对冲基金经理都从此打包滚蛋。

川普为什么还不出手

在美股如此大跌的情况下,川普为什么还不出手呢?

川普在十几个小时前在白宫发了一个声明,宣布要暂停欧洲航班一个月。不过他宣布之后,市场的反应是这样的。

CNBC的文章认为总统的声明是让人震惊的,认为他不仅没有拿出具体的措施,还禁止了欧洲的航班给市场带来了恐慌,所以道琼斯期货指数立马跌给你看。到了今晚,道琼斯创造了1987年以来最大的跌幅。

怎么说暂停欧洲航班一个月也是对于防范病毒传播是一个利好吧?至于恐慌,市场前几天就已经连续恐慌了。所以实际上总统发什么言,如何诠释完全是媒体决定的。就跟纽约时报对中国的双标一样,中国封城就是限制自由,意大利封城就是对防范病毒扩散做出的贡献。

默克尔前两天说有高达70%的德国人可能会被感染上新冠病毒。她为什么会这么耸人听闻的表态呢?因为只有耸人听闻+意大利活生生在旁边的惨状才能让反对派真正的闭嘴,才能给她至高无上的授权来解决问题。这是西方民主政治的特点,要习惯并加以理解。

Rule by Fear,川普深谙人性的弱点。他嘴巴指责民主党和fake news在制造恐慌,其实他和华尔街的大庄家一样,欢迎恐慌。只有恐慌乃至恐惧才能衬托出他后面横空出世成为救世主的伟岸强人形象,这就是乌合之众。前一分钟袁督师可以被北京城老百姓认为是救助北京城的大英雄,后一分钟就可以恨不得生啖其肉。我并不是在给袁督师说好话,而是没有几个人能真正的了解所谓的真相,一切都是情绪的操纵而已。

川普只要在七八月份前打赢防疫病毒这一仗,他就是全美国的英雄,就能顺利连任成功。他根本没什么可着急的,他手上的牌很多,最大的王牌他是当值总统(Sitting President),他可以宣布美国进入紧急状态,乃至战争状态,向国会要求无限的资源解决问题。

在金融市场上,他可以让美联储大幅降息,重新QE,这会利好美股,也可能会让美元贬值,提升油价,还能顺便赖掉一些债务,真的是一石多鸟的好计策。

最终我也不知道是华尔街配合川普的表演,还是川普配合华尔街的表演,我只知道最终大家一定都是皆大欢喜的。川普要权力,华尔街要赚钱。

美国的问题究竟是不是问题

1980年至2014年之间,金字塔尖0.001%的美国人收入暴增了636%,而位于底部50%的人的收入基本保持不变,但物价却涨了很多。巴菲特曾经说,美国经济面临的“真正问题”是像他这样的人。

很多人由此认为美国内部矛盾严重,美国就要垮了。说实话,美国的确问题重重,但现在就幻想美国就会倒,还是太天真了。

美国的确更分裂了,贫富差距极度扩大,中西部白人剥夺感强烈。但贫富差距变大的不仅仅是美国,全世界采取新自由主义政策的国家贫富差距都在变大。(只有中国通过积极的西部开发和扶贫管理住了基尼系数)。

从GDP层面,美国在08年开始的过去十多年占世界GDP比重基本保持不变,在22%到24%的区间摇摆。除了中国,其他传统的列强都是在掉队的,日本是掉队的,俄罗斯是掉队的,欧洲是掉队的。美国企业占了全球企业利润的40%,华尔街掌握了全球资产管理市场,掌握了金融定价权。

美国膨胀的国债的确是一个很大的问题和风险,但你到金融市场上去问,没有人会相信美国国债当下有违约的风险。之所以川普把利率往负利率赶他也不怕,因为到最后,把钱放在私人银行里面银行有倒闭的风险,相比较而言,美国国债和私人银行哪个更有风险呢?两个烂苹果,最后那个相对不烂的就是好苹果。

Game changer

美股是华尔街的基本盘,华尔街大庄们要跳船,那一定是原来的游戏玩法玩不下去,遇到了game changer。经济下行并不必然构成Game Changer的要素,更不要说是在资本家心里面认为的大号流感了。

要华尔街跳船,只有两种可能性

1. 民主党桑德斯在总统大选中赢,并不折不扣实施他的社会主义左派政策。那对于美国和华尔街来讲,是灾难性的。桑德斯的主张针对富人的高额征税,免除学生的学生贷款这样的政策看上去美好,但实际上在美国不切实际。我以前说过,美国成功的哲学就是物竞天择的社会达尔文主义。在这套哲学下,病毒不仅不可怕,还可以帮助淘汰那些吃福利的老年人,社会瞬间少掉很多包袱,那可是一大笔钱。如果在桑德斯的左派民粹主义和川普的右派民粹主义二选一的话,华尔街一定毫不犹豫的选择川普。

这就是为什么彭博很快就退选改支持更加温和的拜登的原因。跟病毒相比,桑德斯才是那个可怕的game changer。

2. 美国彻底在经济和国际政治中被中国赶超,这可能有一些标志性的转折点,如中国收复东南某个岛,GDP超过美国等,即便在那个时候中国还不完全开放金融市场,华尔街庄家也会考量更分散布局到香港或者新加坡。而当下美国的跨国企业利润占全球的40%,在ICT,制药,金融方面仍然毫无疑问的站在世界的顶端,华尔街资管公司管理的全球资产高达几十万亿美元。

除了以上能根本改变规则让华尔街跳船的因素,华尔街大庄们会非常乐于玩狼来的吓唬小朋友的游戏。当散户和小基金被吃干净连骨头都不剩的时候,新的一轮拉升就又开始了。

不要再拿新冠病毒说事了,这不过是在玩胆小鬼游戏而已,这场戏是演给川普看的,演给美联储看的,演给美国所有政客看的。

在我三天前头条写的文章明确告诉了大家美股尚未到底;在3月18号美联储会议不拿出真正的糖果前,血雨腥风不可避免。说的这么清楚了,你还不要和灵哥一起等待真正抄底的时间吗?

评论