CRS 税收居民身份如何认定(企业版)

谈及CRS(Common Reporting Standard,共同申报准则)的时候,我们总是强调让账户持有人判断清楚自己的税收居民身份。各国(地区)国内法有关税收居民身份的认定标准并不一致。

对于个人而言,通常同时采用住所(居所)标准和停留时间标准,纳税人只要符合其中之一即可构成该国(地区)的税收居民。

对于企业而言,通常采用注册地标准和管理机构所在地标准。

了解清楚各国家(地区)对企业(或实体)税收居民的界定,便会清楚有一部分被称之为“税收透明体”的实体不被各国(地区)认定为税收居民,而根据CRS的要求,这类实体属于应报送实体。

中国

依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业,应认定为中国税收居民。 依法在中国境内成立的企业,包括依照中国法律、行政法规在中国境内成立的企业、事业单位、社会团体以及其他取得收入的组织。依照外国(地区)法律成立的企业,包括依照外国(地区)法律成立的企业和其他取得收入的组织。 实际管理机构是指对企业的生产经营、人员、账务、财产等实施实质性全面管理和控制的机构。

不视为税收居民的实体

合伙企业、个人独资企业不属于税收居民实体。合伙企业以其合伙人、个人独资企业以其投资人为纳税义务人。

根据 CRS 要求,税收透明体也属于应报送实体,例如合伙企业。

中国香港

符合以下任一条件的实体被视为中国香港税收居民:

1.(当实体为公司时)在中国香港境内注册成立的公司,或者于中国香港境外注册,但其主要管理或控制在中国香港境内进行的公司。

2.(当实体为非公司时)根据中国香港法律设立的实体,或者在其他国家或地区的法律设立,但其主要管理或控制在中国香港境内进行的实体。

法律意义上所指的“主要管理或控制”,没有要求管理和控制皆必须在中国香港发生。

“管理”是指日常的业务和运营管理,或执行最高管理层作出的决策等。

“控制”是指最高管理层对整体业务经营的控制权,如制定核心经营策略、制定战略决策、融资决策、业绩评估等。

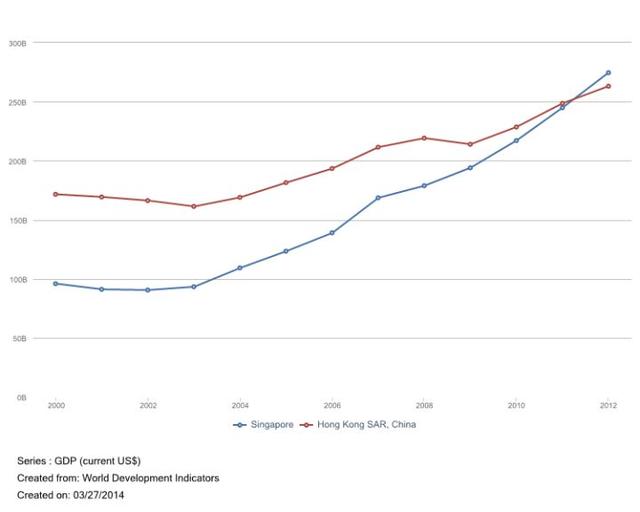

新加坡

根据所得税法案第 2(1)节有关新加坡税收居民的法律定义,“新加坡税收居民指:

1. 纳税年度的前一年在新加坡境内居住(合理的临时离境除外),或者工作(作为公司董事的情况除外)超过183 天的个人;

2. 在新加坡境内经营且主要管理机构位于新加坡境内的公司或其它团体。

“其它团体”指:政治团体、高校、互助会、联谊会等,不包括公司和合伙企业。

总的来说,其它团体包括俱乐部、社团、管理公司、贸易协会、市镇理事会和其它非法人组织。

根据上述定义,公司和其它团体的税收居民身份根据其主要管理机构所在地确定。

“主要管理机构”指作出经营战略决策(如公司政策或发展战略等)的机构。主要管理机构所在地主要基于客观事实进行认定。通常来说,制定战略决策的董事会召开地点是关键的考虑因素。

不视为税收居民的实体

以下实体视为税收上的透明体:

1. 个人独资企业:个人独资企业的收入归属于独资企业经营者个人,因此由其就个人独资企业的收入承担个人所得税纳税义务;

2. 合伙企业:合伙企业的收入由每个合伙人就其分得的收入份额承担个人所得税纳税义务。

英国

大部分情况下,在英国注册成立或在英国进行管理及控制的实体都被视为英国税收居民。

如果一家实体管理及控制在英国开展,但是在英国以外地区设立(或者相反的情况),则该实体的税收居民身份根据相关双边税收协定判定,或者该实体可能视为“具有双重税收居民身份”,即被多于一个管辖区认定为税收居民。

不视为税收居民的实体

根据 CRS 的标准,应申报的实体也包括税收透明体(如合伙企业等)。出于 CRS信息报送的目的,一些在当地法律下不被视为应纳税的实体,也会被视为当地的“税收居民”。例如,虽然合伙企业的应纳税人是合伙人,而非合伙企业本身,但如果合伙企业的管理及控制地在英国,就CRS申报而言,该合伙企业也会被视为“英国税收居民”。

加拿大

如企业符合以下条件之一,应被判断为加拿大税收居民:

1. 在 1965 年 4月 26 日以后在加拿大注册成立;

2. 在 1965 年 4月 27 日前在加拿大注册成立,并在 1965 年 4月 26 日以后的任何纳税年度,该企业在普通法原则下已是加拿大税收居民,或在加拿大境内开展经营活动。

不视为税收居民的实体

合伙企业在加拿大一般不负有纳税义务,合伙企业的收入在合伙人的层面征税。然而,就CRS而言,合伙企业实际管理所在地位于加拿大的,应视为加拿大税收居民。

— End —

评论