你了解新加坡消费税吗?值得收藏

新加坡消费税(GST)的定义

由新加坡海关对新加坡进口商品征收,以及新加坡境内几乎所有的商品和服务征收的广基税。在新加坡本地提供的商品及服务、及进口货物到新加坡产生的税金。而在新加坡当地,对商品及服务产生消费时,也需要缴纳消费税。在其他国家也被称为增值税或VAT。

目前,新加坡的消费税率是7%,公司必须向IRAS申请成为GST注册公司才能够收取GST,否则是违法的。

在2018年财政预算案中,政府宣布打算将消费税(GST)从7%上调至9%,提高幅度为2%,预计将在2021年至2025年之间的某个时间开始调整。增加的目的是满足国家的经常性支出需求,特别是医疗、安全和学龄前教育。在决定消费税增加的实施时间时,政府会谨慎地评估当时的经济状况和国家的需要。

2020年,在审查了国家的收入和支出预测后,新加坡政府决定不会在2021年提高消费税。

消费税注册分为两类

强制注册

只要是年度应纳税收入超过S$100万新元或预计应纳税收入将超过S$100万新元的公司企业都必须在要履行责任的30天内向IRAS注册消费税,否则将导致刑罚。

自愿注册

若符合强制注册,您可以自愿注册GST,但该企业必须有计划进行销售或已经开始在新加坡进行应税供应的销售。自愿注册的批准由新加坡税收局审计长酌情决定,而一旦获得批准,您必须至少维持注册两年并遵守商品及服务税(GST)规定。

新加坡消费税(GST)的计算方式

消费税计费和收费被称为销项税(Output Tax), 而在商业上的采购和开支(包括进口商品)所产生的消费税被称为进项税(Input Tax)。向税务机关支付(或向税务机关索回)的是销项税额和进项税额的之差。

大部分交易,销项税将按以当发出发票和收到款项时计费。

供应类型

新加坡一般有以下四种供应类型:

标准税率供应(消费税7% *)

大部分本地商品和服务销售属于这一类别

零税率供应(消费税0%)

出口商品和服务被归为国际服务

豁免供应(消费税不适用)

– 出售和租赁无家具的住宅物业 – 进口和本地供应贵重金属的投资 – 金融服务

消费税范围之外的供应(消费税不适用)

– 商品在海外进行销售 – 私人交易

豁免及取消注册

若该公司企业仅提供零税率供应(zero-rated supplies),则即使应税营业额超过了注册限制也可以申请豁免注册,逃避GST注册和随后的季度GST归档的管理要求。只要应税供应总额中超过90%为零税率,而进项税大于销项税,IRAS就会批准豁免注册。

当业务停止或整体出售给他人或者销售额不超过S$100万新元 时,只要在停止交易之日起30天内向税务机关提交申请表以及其他相关文件,就可以取消GST注册。

自2020年起对进口服务和数码支付代币征收消费税

关于进口服务的消费税

2018年财政预算案中也宣布了进口服务征收消费税,并于2020年1月1日生效。

在实行这种改革之前,只有本地采购的服务需缴纳消费税,而从海外采购的服务则不需缴纳。因此,为了在本地或海外采购的服务的消费税待遇方面实现公平竞争,新加坡实行了反向收费机制,要求新加坡的消费税注册企业在进口海外服务时将消费税视同供应商来核算。反向收费只适用于提供免税供应的企业,因此将主要影响少数企业,即银行、保险公司、房地产开发商以及最近的数码支付代币供应商。

此外,新加坡还实施了海外供应商制度,要求海外供应商在向新加坡消费者提供数码服务时注册并收取消费税。数码服务的例子包括可下载的数码内容(如移动应用程序和电子书)和基于订阅的媒体(如Netflix和Spotify)。

同时,对于海外网购商品,消费税待遇不会有新的变化。

目前,除专门减免关税的以外,对进入新加坡的进口货物,均征收消费税。在2019年的预算案中,政府采取减少入境旅客费税优惠措施,从而减少人们在海外购买商品而不是在本地购买商品的动机,因为海外商品将被免除消费税。然而,在消费税待遇方面,新加坡消费的所有商品尚未实现平等。特别是以邮递或空运方式进口到新加坡的海外商品,其成本、保险费或运费价值低于400新元的,则免征消费税。政府尚未解决这一空白。

我们认为,目前关于进口商品的消费税待遇的立场可能会随着全球趋势而演变。自2015年以来,经济合作与发展组织(OECD)一直致力于就向数码经济征税达成全球共识,并于2019年5月发布了一份工作计划。由于这是一个不断变化的目标,我们正密切注意这些发展。

关于数码支付代币的消费税

由2020年1月1日起,数码支付代币供应将不再受消费税约束。 在此之前,新加坡国内税务局(IRAS)将虚拟货币的供应视为消费税之目的的应税服务。因此,如果触发相关的100万新元起征点,为企业发展提供虚拟货币的人将有责任注册并收取消费税。相反,如果该消费税注册人使用虚拟货币支付商品和服务的款项,则该等交易将被视为易货交易情况,即该注册人必须就供应虚拟货币的消费税作出说明,而供应商将对货物和服务的供应收取消费税(如适用)。

2019年11月19日,新加坡国内税务局发布了关于数码支付代币消费税处理的电子税务指南。在审查了其他司法管辖区对加密货币交易的税务处理后,新加坡国内税务局认为对作为交换媒介的加密货币(即数码支付代币)征税会导致两个征税点的产生,一是购买加密货币的征收点,二是将加密货币用于支付其他实行消费税的商品和服务的征收点。

因此,为了更好地反映此类代币作为消费税目的“货币”的特点,从2020年1月1日起,此类代币的供应将不再受消费税的约束。相反,它们将被视为免税供应。 这一变化是值得欢迎的,因为它遵循了外汇交易项下外汇供应的消费税待遇,而该等交易一直被视为免税供应。本质上,新加坡国内税务局将把加密货币视为消费税目的的货币。

新加坡现在在加密货币的消费税待遇方面更符合国际惯例。例如,澳大利亚、英国和欧盟通常采取的立场是,某些加密货币将被视为消费税用途的免税供应。

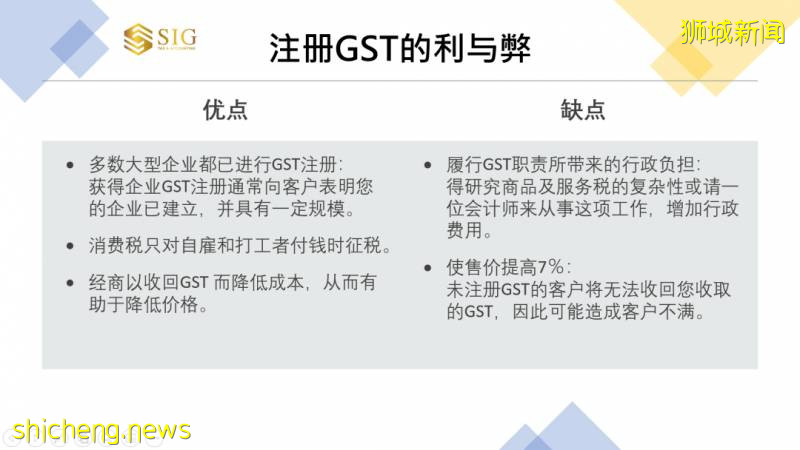

我应该为我的公司注册消费税吗?

说到商品和服务税(消费税)规格,企业需要考虑许多实际问题。其中包括,确定您的企业是否必须消费税注册。一般来说,如果公司过去12个月的应课税供应超过100万新元,或者如果公司未来12个月的应课税供应预计将超过100万新元,那么,您必须注册成为消费商家。没有遵从消费税规则,则很容易遭受新加坡税务局(IRAS)的罚款和处罚。

评论