上证50创新低,瑞银大手笔买买买

本周市场延续上一周反弹势头惯性上冲后出现明显回落,各大指数出现大小不一的下跌。

1 上证50指数跌破2500点

周一周二16家公募机构和券商资管联手掀起“自购潮”,此次自购至少动用14.5亿资金,这也是公募基金年内掀起的第三轮自购潮。2022年基金公司自购金额已经约60亿元,属于历史上较为猛烈的“自购潮”。但尽管如此,A股并未给予多少响应。

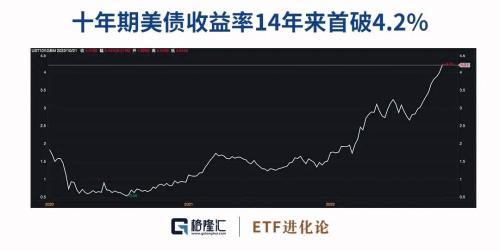

周三之后,A股开启又一轮下跌。主要是源于美债国债收益率继续创新高,压制权益市场表现。10月21日,美债10年期收益率盘中升破4.2%,续刷2008年来高位;而对利率更敏感的2年期美债收益率升至4.6%,继续创2007年来新高。美债收益率的提升对投资者的投资决策产生了一定的影响。

此外,多国公布9月CPI数据,通胀高企的背后蕴藏着宏观政策缩紧的市场预期,全球经济衰退的风险进一步提升。

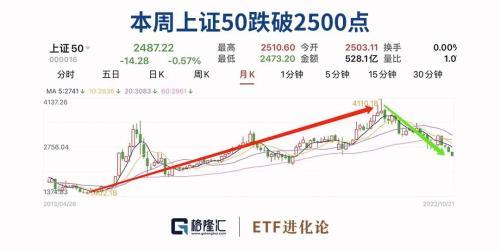

值得注意的是,本周上证50跌破2500点,再创调整新低,一路下跌近40%。上证50的持续走弱,主要原因是大白马们在扎堆杀跌。

茅台、平安、片仔癀、海天味业、招商银行等等,这些赫赫有名的大白马们正经历着惨不忍睹的杀跌。不是新低,就是走在新低的路上;不是腰斩,就是超过了腰斩。

显然,大白马们已进入估值回归周期。上证50指数由2014年的1402.18点上涨至2021年2月的4110.18点,7年时间累计涨幅193.13%。大白马虽好,但经过长达7年的炒作,也炒出了泡泡,透支了未来。

当下的调整可视为是新一轮估值回归与价值重构,等调整结束,必然会再次进入估值扩张与价值增长周期。当前的大调整正是市场先生在给我们送钻石,现在钻石还没有安全落地,一旦安全落地,那就是弯腰拾钻石的良机。

成熟的ETF投资者已然开始布局上证50机会。数据显示,截至10月21日,华夏上证50ETF近一个月来份额增长约20.7亿份,资金净流入约54.28亿元,是近一个月来规模增长最大的ETF。

2 外资坚定看好A股

市场接连调整下,外资也嗅到了A股隐藏的机会。

近期,A股上市公司披露的持股数据显示,瑞银、摩根大通等外资机构三季度新进持仓多股,挪威中央银行、高盛集团等对其部分持仓股票进行了增持。总体来看,外资机构以“真金白银”增持A股,以新能源、消费等板块为主。

数据显示,瑞士 联合银行 集团出现在10家上市公司前十大流通 股东 名单中,其中, 科士达 、 天力锂能 、 先达股份 、 克明食品 、 皖维高新 、 拓新药业 、 铁科轨道 、 三孚股份 等多股为新进持仓股票, 安徽合力 获小幅增持,同时 瑞丰新材 被减持。

(本文内容均为客观数据和信息罗列,不构成任何投资建议)

不仅瑞银三季度新进持仓了不少标的, 摩根大通 也在三季度新进持仓了 雅本化学 、 清溢光电 、 盛德鑫泰 、 金三江 等股票。

除此以外,挪威中央 银行 、阿联酋阿布扎比投资局、不列颠哥伦比亚省投资管理公司、 高盛 集团、高盛国际等外资机构也纷纷出手。

瑞银资产管理 基金 经理罗迪表示,当前多变的宏观环境,给国内稳增长带来了一定压力,中国股市近期也承压。从过往的规律来看,中国股票与美元指数有着一定的相关性,而在五、六月份,由于中国宏观环境好转,美元指数对中国股市影响减弱,中国股市走出了一轮独立行情。

对于后市,罗迪认为,“中国股票的吸引力进一步抬升,尤其是以中证500为代表的中小盘股估值处于历史低位,更具吸引力。”

新加坡淡马锡旗下祥峰投资也发声:持续看好中国硬科技!他们认为,现在东南亚还没有很多的硬科技投资的机会,包括医疗科技投资的机会,这类机会很长一段时间内还只有中国有。

3 13家公募基金申报指数增强策略ETF

10月21日晚间,中国证监会官网显示,13家公募 基金 申报了13只指数增强策略 ETF 产品,证监会已接收了相关材料。

上述13只产品分别是:易方达 中证500 增强策略ETF、汇添富 中证500 增强策略ETF、博时 中证500 增强策略ETF、南方上证科创板50增强策略ETF、鹏华上证科创板50增强策略ETF、广发中证科创创业50增强策略ETF、招商中证1000增强策略ETF、国泰中证1000增强策略ETF、华泰柏瑞中证1000增强策略ETF、银华中证1000增强策略ETF、华安 沪深300 增强策略ETF、嘉实创业板增强策略ETF、富国创业板增强策略ETF。

指数增强策略是指对基准指数进行有效跟踪的基础上,通过主动管理获取阿尔法收益,从而实现超越指数的投资回报。

中金公司 称,大资管时代,指数增强产品不仅仅是市场短期追逐的热点,而是将成为投资者进行长期资产配置的重要工具。主要有三点因素:

1)Beta投资在国内发展潜力巨大:2017年以来,中国指数投资经历了快速发展的五年,股票指数基金在公募股票总规模中的占比持续上升,但从持股市值占比角度来看,较海外市场仍有非常大的发展空间;

2)Alpha在国内仍有挖掘空间:在全球范围内,不少因子至今仍能带来Alpha收益,国内Alpha相比于海外成熟市场仍没有那么稀缺。

3)个人和机构长期配置需求助推指数类产品发展:中国居民正在进入资产配置加速的拐点,随着我国居民平均生活水平的逐步提升,居民对金融资产的配置比例有望进一步提升,对于普通个人投资者、高净值客户和机构投资者,指数增强产品依靠风险分散化、市场容量大、相对透明等优点将获得青睐。

本文源自ETF进化论

评论