跳出现收现付制的代际转移框架,新加坡养老金体系“超级理性”?

不同于现收现付制的基本养老金制度试图通过代际转移暂缓直面老龄化压力,新加坡实行的基本养老金制度贯彻其一如既往的“超级理性主义”,将个人储蓄行为及政府投资能力相结合,建立起了一个不靠年轻人养老年人、而由个人储蓄为自己晚年负责的养老金制度,并连续13年被被评为亚洲最佳退休养老制度。

但是作为世界上最长寿的国家之一和亚洲老龄化速度最快的国家之一,面对未来老龄化加剧必然引发的医疗支出上涨等压力,新加坡也不得不决定从明年起提高消费税以未雨绸缪筹集国家养老资金储备。

今年是新加坡建国57周年,8月21日,新加坡总理李显龙循例以英语、马来语、华语三语发表国庆群众大会演说,其中他用了很长一段语言去向公众科普老龄化蕴含的挑战,而这与我们国家面临的情况非常相似。我们先看看他是怎么说的。

他说:

//

“为什么不能延后调高消费税,或甚至取消调高消费税?我能理解大家的心情和顾虑,但是这是不负责任的。

因为我国人口正在快速老化。现在,每六个人当中就有一个已经超过65岁。到2030年,每4个人当中就有一个是年长人士。……

他们(老人)的医药需求肯定会逐年增加,……所以我国的医疗保健和社会保障开支正在飙升。人民害怕钱不够用,政府也担心钱不够用。……我们应该秉持未雨绸缪的美德,为长远做打算。”

相比之下,截至去年底,我国65岁及以上人口占全国人口的比重为14.2%,已经接近新加坡的1/6(16.7%)。而且从今年起,我国将进入一波10年左右的退休潮(对应第二波婴儿潮),每年将有平均2000万人迎来退休。

软银创始人孙正义有一套很著名的“时间机器”理论,即发达国家走过的路,发展中国家会走;而发展中国家走过的路,落后国家会走。

换到老龄化问题上也是一样,新加坡正在面临的危机,我们日后必然也将要面临,而日本早已经历过。

作为从上世纪70年代就开始受限于老龄化问题、至今65岁及以上人口占比高达29.1%的国家,“老后破产”、乃至“老后两代破产”都是当前日本社会的真实现象,这与社会保障制度追不上超老龄社会的现实性需要、国家养老金支付额度减少、老人医疗和护理等负担加重、个体人均预期寿命延长等原因息息相关。

为了避免重走日本的弯路,让我们先来看看新加坡的基本养老金制度是如何通过“超级理性主义”避免代际转移养老压力的。

01

拒绝现收现付,个人月收入的37%被强制储蓄以分散用于医养教

之前,新龄观曾撰文介绍了我国养老金制度存在的一些痛点(点击阅读),其中最致命的一个问题即为:现收现付制意味着靠这代年轻人努力工作来赡养上代老年人,但随着生育率不断下跌,当这代年轻人老去,又能依靠谁来赡养呢?

新加坡正是考虑到这一点,而另辟蹊径采用了另外一套养老金制度——个人强制储蓄。

由于新加坡国父李光耀认为用别人的钱养自己的老容易造成资源浪费,进而在实质上导致政府不得不将压力以税收的方式转嫁给民众,还不如让每个人存钱为自己养老更加符合人性。

是的,每个人必须为自己将来的养老存钱,就是新加坡养老制度的核心要义。

这种超级理性主义的运用,显露在新加坡的各项公共政策中,另如居者有其屋的组屋制度(HDB)等,这些政策共同将独立仅57年的新加坡送上发达国家之列。

但是储蓄如果不强制开展,很容易变为一纸空谈,况且大多数人都不具备高超的投资能力,那么钱就存在跑不赢通胀的风险,甚至还会被卷入近年来国内常常出现的投资“杀猪盘”。

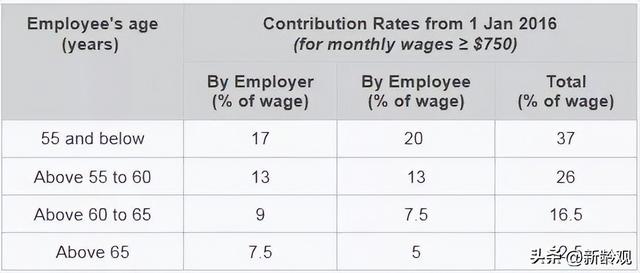

因此,从参加工作开始,所有新加坡人都被要求为自己的住房、医疗和退休生活进行强制储蓄(缴费比例如下图),且所有账户存款由中央公积金局统一管理和投资,并支付年利率,这被称为新加坡中央公积金制(CPF,Central Provident Fund)。

CPF账户缴费比例

每个人的CPF分为三个账户,其中OA(Ordinary Account,普通户头)可用于住房、保险、教育和投资;MA(Medisave Account,保健储蓄户头)专门用于支付医疗开销,包括购买政府强制的Medishield Life医疗保险、额外购买个人商业医疗保险等;SA(Special Account,特别户头),专门用于积累退休储蓄。

当年龄到达55岁时,CPF又会自动设立一个新的户头 —— RA(Retirement Account,退休户头)。此时,OA和SA里的储蓄将被转入RA,成为退休存款,并在到达规定年龄后购买由政府背书的年金计划,例如公积金终生年金(CPF Lifelong Income For The Elderly),然后按月领取。

另外,与我国不同,每个个人的CPF账户都是独立的、政府无权支取挪用,且政府需要统一为公民的CPF账户投资以获取收益:例如OA的年利率约为3.5%,MA、SA以及RA的年利率高达5%,妥妥跑赢通胀(新加坡1962-2019平均每年通货膨胀率是2.57%)和普通的银行储蓄。而且,由于这份钱是从每个人辅一工作便开始存储的,长期的投资又能充分发挥复利效应,可以说是一种可持续性很高的养老制度。

这也正是新加坡CPF制度连续13年被评为亚洲最佳退休养老制度的原因:可持续性、健全度、相对充足。

既无需啃年轻人的老,不会加剧年轻人的被剥夺感,避免伤害社会公平和奋斗动力;又能保证制度的连贯性和可持续性,不会因为人口结构性变迁导致难以覆盖的养老金缺口;还能督促民众形成良好的储蓄习惯,以及自己必须要为自己负责的价值观;以上这些都是新加坡中央公积金制度难能可贵的优点,非常值得我国借鉴。

然而,必须值得注意的是,即使在新加坡的制度中,政府强制居民存下的那一笔养老钱,也无法保证在人均预期寿命不断延长、晚年通常多病共存的前提下,让人们安享高品质的养老生活。

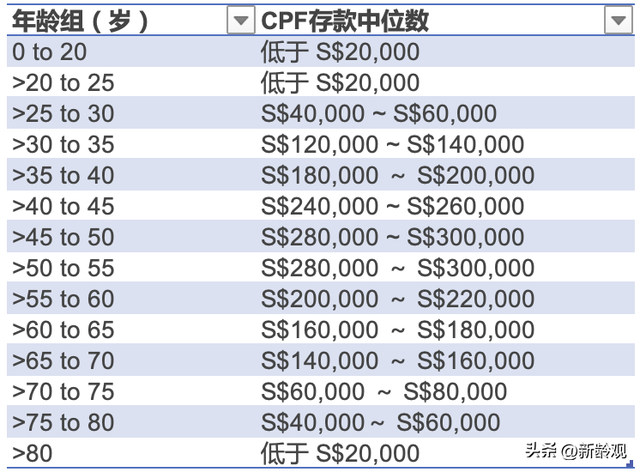

根据新加坡CPF2021年度报告,60~65岁人口的CPF账户存款中位数在16万~18万新币之间(中位数相比平均数更能显示一般水平),换算为人民币为78~88万元,已经是一笔相当高的养老金存款了。

但是这笔存款并不能经得起按年分摊变薄,新加坡当前的人均预期寿命为83.9岁,假如在65岁选择退休,那么78万元÷19年=4万元/年,意味着如果仅仅依靠政府的养老金制度,个人每年可开销的养老金约为4万元。

到底潇洒养老需要多少钱,另外一份报告也给出了参考。由泰康保险集团联合尼尔森IQ共同发布《2022年中国中高净值人群医养白皮书》调研发现,品质养老所需的资金均值为1100万人民币。

还是那句话,政府只能负责保基本。无论在新加坡还是我国,由政府主导的养老金制度都只能作为我们未来晚年生活的最后一道防线,而不能作为唯一的指望。

提早规划养老资产配置,合理购买年金险等寿险产品,同时不能忽视商业医疗保险的重要性,才能真正应对不断拉长的退休时光以及进入高龄期后日渐虚弱的身体状况,保证我们退休后的生活质量不必因为资金配置不足而被迫下降。

参照《老后破产》的观察对象之一青山政司,他每月能领取4008元人民币养老金,但在紧衣缩食的情况下,每月支出也要达到7515元人民币,相当于每个月就要赤字3507元,这笔曾经未尝想象到的资金负担将很快击穿青山的个人储蓄,最终导致“老后破产”的孤苦晚年。

02

我国社保体系承压,凸显个人存钱养老的必要性

而国内近日围绕社保发生的一系列新动态,更是提高了个人积极配置养老保险及健康险、以对抗未来不确定性的必要意义。

上周,北京市医保局发布《北京市医疗保障局关于调整本市城镇职工基本医疗保险有关政策的通知》,要求自2022年9月1日起,在职职工缴纳的基本医疗保险费全部计入个人账户,用人单位缴纳的基本医疗保险费全部计入统筹基金;且个人账户资金专款专用,参保人员不可支取。

以前,北京的打工人每月自己缴纳的基本医保为社保基数的2%,公司缴纳社保基数的9.8%,其中公司缴纳费用按比例划入个人账户(35岁以下0.8%,35-45岁1%,45岁以上2%),且个人账户可自由支取。

按北京2022年7月起执行的社保基数下限5869元来算,那么35岁以下的打工人相当于每个月多了165.3元收入。

要知道,北京医保报销的起付线为1800元,大部分年轻人一年的看病费用都达不到起付线,也就是说这一年所缴纳的8310.5元基本医保就被共济给了需要的人(按社保基数下限、年龄在35岁之下计算)。

姑且不论这笔钱的支取是否合理、其用途能否体现民心、流向是否透明,至少以往每月还能自己留下165.3元,而现在,这笔小钱也被上面惦记了,足以说明巨量核酸检测对于北京医保基金的掏空,以及未来我们老后所面临的医保基金支付能力不足等棘手难题。

另一则新闻进一步证实了医保压力在全国的普遍性。

最近,河北、辽宁、山东、广东等地分别上调医保最低缴费年限,男性职工需缴费满30年、女性职工需缴费满25年,方可在达到法定退休年龄时享受退休医保待遇。以广州为例,此前该地区医保最低缴费年限仅为10年(2014年前参保)或15年(2014年后参保)。业界专家在接受采访时也表示,医保缴费年限越来越长将成为未来的大趋势。

诚然,在之前的文章中我们曾经说过,现收现付制的社保体系类似于一个庞氏模型,这个模型能够持续运行下去的关键因素在于新参与者的稳定进入,和老参与者的平稳退出。现在生育人口率创新低、人均寿命又不断增长,意味着缴费者连年减少、领取时长又不断延伸,已经破坏了庞氏模型的稳定基础,因此只有不断拉长老参与者的缴费年限,才能让整个模型不至于崩溃。

根据中国社科院发布的《中国养老金精算报告2019-2050》预测,我国城镇职工的养老金累计结余将于2027年达到峰值,并在2035年耗尽。换句话说,2035年之后,我国退休老人的养老金能否足额发放将是一个疑问题。

总的来说,我国养老金制度本身存在的弊端、社保资金的历史缺口和个人账户的空账隐患、当下全球经济和政治的不确定性、以及人口结构的变迁等多重负面因素,都将共同影响着我们未来能否足额领取每月的基本养老金,更是凸显了个人及早为未来的退休生活筹集足够资金的重要性。

而说到个人选择何种方式为自己的养老储备资金最为合适,可参见新龄观早前的这篇文章:《养老金支付危机下,个人财富储备如何抵御长寿风险?》

03

新加坡消费税事件始末

最后,还是要再科普一下新加坡此次的增税事件。

新加坡的税收之低全球著名,也因此吸引大量企业入驻、富豪移民。

羊毛出在羊身上,福利国家的能够提供高福利的来源正是从民众税收中所得,如B站一位up主分享他在德国的工作和生活时说:德国税收分为六级,其中高收入的单身人士需要承担最高的税和保险,每月工资到手只剩一半(其实换算为我国也差不多,从公司缴纳和个人缴纳部分总合来看,城镇职工仅社保一项就需要扣除每月工资的38%)。

如果单从消费税来看,我国为14个品目征收消费税,例如进口高档化妆品和护肤品的消费税税率为为15%,高档手表的消费税税率为20%,由此也可以窥见新加坡的消费税之低。

其实新加坡提高消费税的想法从2018年便开始提出,中间受疫情影响暂时搁置,一直到今年真正才落地在财政预算案里,计划从2023年1月1日起将消费税从7%提至8%,2024年再从8%涨到9%。

为了让民众接受提高消费税的必要性,新加坡政府曾多次向公众解释该项政策的根本考量。如李显龙今年3月在参加德义区新春晚宴时曾说的:“新加坡为照顾老龄化社会所支付的医疗开支会年复一年增加,政府是在考虑如何不给这一代造成负担,又能把更多资产留给下一代之后(也就是新加坡治国非常关键的储备金),决定调高消费税。”

这种不将社会压力在代际之间进行转嫁的负责态度或许才能真正赋予年轻人奋斗劲头。

评论