资本邦境外IPO周报|港股第13家SPAC TechStar递表港交所,聪链拟赴美IPO上市

上周(6月20日-6月26日),有2家公司在香港上市,1家公司在美股上市。

递表方面,上周,有3家公司向港交所递表,2家公司向美国证监会递表。以下为全名单:

一、港股上市名单:快狗打车登陆港交所

上周,共2家公司登陆港交所主板,分别是美因基因和快狗打车。

快狗打车上市首日收跌22.23%

6月24日,快狗打车登陆港交所,上市首日,收跌22.23%。

据此前IPO配售结果,快狗打车发售价为每股发售股份21.5港元,每手200股,并于全球发行3120万股,其中香港发售312万股,国际发售2808万股。

快狗打车是亚洲主要的线上同城物流平台,公司在亚洲五个国家及地区(即中国内地、香港、新加坡、韩国及印度)的340多个城市开展业务。公司在线上同城物流领域拥有并经营两个获高度认可及值得信赖的品牌:中国内地的快狗打车及亚洲其他国家和地区的GOGOX。

于2018年-2021年,公司的营收分别为4.53亿元、5.48亿元、5.3亿元、6.6亿元;年内亏损分别为10.71亿元、1.84亿元、6.58亿元及8.73亿元;公司的经调整亏损净额(非《国际财务报告准则》计量)分别为7.84亿元、3.97亿元、1.85亿元及3.11亿元。

二、港股过讯及招股:IoT云平台涂鸦智能通过港交所聆讯开启招股

上周,有7家公司通过港交所聆讯,有4家公司于上周开启招股,其中,玄武云正在招股中,涂鸦智能、智云健康和天润云目前已结束招股;其中有3家公司于本周开启招股,分别为润迈德、鲁商服务和中康控股。

玄武云拟赴港主板上市,预计发行3439.05万股

6月24日,玄武云开启招股,发行价格区间为每股4.93至6.91港元,预计上市日期为2022年7月8日,每手500股。

此前公司曾于2022年3月16日递表,本次IPO预计发行3439.05万股,其中香港公开发售344.00万股,国际发售3095.05万股,另有超额配售515.85万股。

玄武云是一家于2021年4月26日在开曼群岛注册成立的获豁免有限公司。公司作为一家综合智慧CRM服务供应商,能够向公司的客户提供CRMPaaS服务及CRMSaaS服务。

公司的CRMSaaS服务由营销云、销售云及客服云组成,其将传统CRM功能与云、经升级及封装的通信能力以及人工智能及数据智能能力整合,为客户提供从前端营销到售后服务的全生命周期的一站式智慧CRM服务。

CRMPaaS服务为CRMSaaS服务提供基础通信、人工智能及数据智能能力,促进及增强营销云、销售云及客服云的功能。另一方面,公司的CRMSaaS服务透过提供更多应用场景增加CRMPaaS能力的使用。

截止12月31日的2019财年、2020财年、2021财年,公司营收分别为6.00亿、7.97亿、9.92亿元,净利润分别为1439.80万、2774.80万、1451.30万元。

IoT云平台涂鸦智能通过港交所聆讯开启招股

6月22日,独角兽涂鸦智能通过港交所聆讯,并于6月22日至6月27日期间招股。公司拟全球发售730万股股份,包括香港发售73万股股份及国际发售657万股股份,最高发售价22.8港元每股。

此次涂鸦智能在港股上市,中金公司、美银证券和摩根士丹利为联席保荐人。

据聆讯后资料披露,根据灼识咨询的资料,涂鸦智能建立了世界首个物联网云开发平台。于2020年及2021年,公司分别拥有约5000名及8400名客户,主要包括品牌方、OEM、行业运营商和系统集成商。同期,公司的物联网PaaS分别为约2700个及4100个品牌方赋能,助力其开发智能设备,其中包括Calex、飞利浦和施耐德电气等领先品牌。

根据灼识咨询的资料,按2021年收入计,公司在全球智慧家居和智能商业物联网PaaS市场位列第一,占14.9%的市场份额。

2019年-2021年,公司的收入分别为1.06亿美元、1.8亿美元和3.02亿美元;净亏损分别为7050万美元、6690万美元及1.75亿美元。

诺亚控股通过聆讯拟香港上市

6月22日,诺亚控股私人财富资产管理有限公司(简称“诺亚控股”)通过港交所聆讯,高盛为其独家保荐人。

聆讯资料显示,公司是中国领先的高净值财富管理服务提供商,具有全球资产管理能力。根据弗若斯特沙利文的资料,按2021年总收入计,公司是中国第八大财富管理服务提供商,也是中国最大的独立财富管理服务提供商,专注于为高净值及超高净值投资者提供服务。

公司的注册客户总数由截至2019年12月31日的29.38万名增至截至2020年12月31日的36.06万名,并进一步增至截至2021年12月31日的41.2万名。公司于中国内地的84个城市以及于香港、台湾、纽约、硅谷及新加坡开展业务,2021年公司的国内及海外业务分别占总收入的76.6%及23.4%。

截至2021年12月31日,公司资产管理规模达人民币1560亿元(245亿美元)。

2019-2021年,公司总收入分别为34.13亿元人民币(下同)、33.25亿元、43.27亿元;净利润分别为8.64亿元、-7.44亿元、13.06亿元

三、港股上市递表名单:港股第13家SPAC TechStar递表港交所

上周,共3家公司向港交所递交招股书,其中有2家公司计划登陆港交所主板,1家公司计划登陆港交所创业板。

港股第13家SPAC TechStar递表港交所

6月24日,港股第13家SPAC公司TechStar Acquisition Corporation于6月24日向港交所递表,清科资本和中信建投国际为联席保荐人。

TechStar发起人总数达6个,具体为信银投资、清科集团、清科资本、倪正东、李竹和刘伟杰。

倪正东及李竹为公司执行董事及高级管理层。倪正东为公司非执行董事。截至文件日期,信银资本、清科集团、清科资本、倪正东、李竹及刘伟杰分别间接持有公司已发行B类股份的35%、15%、15%、10%、20%及5%。

TechStar Acquisition拟专注于识别「新经济」领域的高增长特殊目的收购公司并购目标,包括但不限于与特殊目的收购公司并购目标经营所在司法权区的经济趋势及国家产业政策一致的创新技术、先进制造、医疗保健、生命科学、文娱、消费及新零售、绿色能源和气候行动行业。

分布式能源解决方案提供商Growatt拟赴港上市

6月24日,Growatt Technology(古瑞瓦特能源)递表港交所主板,瑞信和中金公司为联席保荐人。

Growatt是一家分布式能源解决方案提供商,专注于可持续能源发电、储电、用电以及能源数字化领域。公司设计、研发、制造光伏逆变器、储能系统、智慧能源管理系统及其他,并通过领先的销售渠道触达全球家庭及工商业用户。

根据弗若斯特沙利文的资料,以各地区2021年户用光伏逆变器出货量计,Growatt是全球最大的户用光伏逆变器提供商,其中,在美洲、亚洲和EMEA(「欧洲、中东和非洲」)分别排名第1、第1和第 3,并且是全球第3大光伏逆变器提供商。

按照地区收入,2019年-2021年,公司产品在中国销售收入占比分别为40.9%、26.1%和25%;美洲收入占比分别为9.9%、19.7%和32.4%;EMEA收入占比分别为31.8%、31.2%和31.4%。

招股书显示,2019年-2021年,公司总收入分别为10亿元、18.93亿元和31.94亿元;年内利润分别为9245.4万元、3.66亿元和5.7亿元。

四、美股上市名单:教育服务提供商金太阳教育登陆纳斯达克

上周,有1家公司登陆美股,是金太阳教育。

6月22日,金太阳教育登陆纳斯达克。该公司此次IPO公开发行价为每股4美元,募资总额为1760万美元,股票代码为“GSUN”。

上市首日,金太阳教育开盘涨超390%,两度触发熔断。截至收盘,报16.3美元,收涨307.5%。

据招股书显示,金太阳教育创办于1997年,总部位于上海,在提供教育服务方面拥有超过20年的经验,办学范围涵盖学前教育、小学、中学、高复班、小语种业务、外语培训等。根据行业报告,金太阳教育是2019年中国领先的西班牙语辅导服务提供商。

除了辅导中心提供的辅导课程外,该公司位于中国的子公司Qinshang Education于2019年12月成立,与高中合作,为学生提供非英语外语(西班牙语和法语为中学语言)辅导服务。截至2022年5月,Qinshang Education与62所合作学校合作,为中国7个省份的约2732名学生提供服务。与截至2020年9月30日的财年相比,截至2021年9月30日的财年,Qinshang Education的收入增加了约440万美元。

财务方面,2020-2021财政年度(截至9月30日)金太阳教育集团的营收分别为770万美元、1500万美元; 净利润分别为5.5万美元、216万美元。

五、美股排队名单:集成解决方案提供商聪链拟赴美上市

上周,有2家公司向美国证监会递交招股书,分别为宏利营造集团和聪链。

集成解决方案提供商聪链拟赴美上市

6月22日,用于区块链应用的ASIC芯片的无晶圆厂供应商上海聪链信息科技向美国证监会(SEC)递交招股书,拟于美国纳斯达克上市,股票代码为“ICG”,Maxim Group LLC为其承销商。

聪链是一家集成解决方案提供商,包括用于高性能ASIC芯片和区块链应用配套软硬件,主要利用无晶圆厂的商业模式,专注于IC设计的前端和后端,与领先的代工厂建立了强大的供应链管理。

聪链的产品包括具有高计算能力和超强能效的高性能ASIC芯片以及配套的软硬件,以满足区块链行业不断发展的需求。公司已经建立了一个名为“Xihe”平台的专有技术平台,这使公司能够开发出各种具有高效率和可扩展性的ASIC芯片。

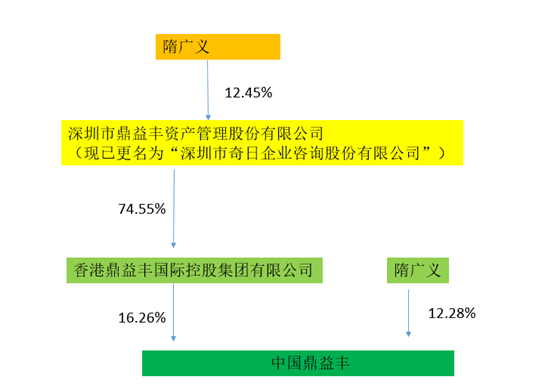

随着业务的增长,为了促进国际融资和境外上市,聪链在2021年下半年进行了离岸重组。

招股书显示,在过去的2019年、2020年和2021年,聪链的收入分别为3580万元人民币(下同)、5460万元和6.32亿元,相应的净利润分别为-295万元、824.7万元和4.50亿元。

六、本周新股前瞻

截至北京时间6月28日15点,本周(6月27日-7月3日)预计有2家公司在港股IPO上市,有4家公司在美股IPO上市。

本文源自资本邦

评论