八图解读疫情后奢侈品股票大势,谁最有韧性?谁反弹最猛?

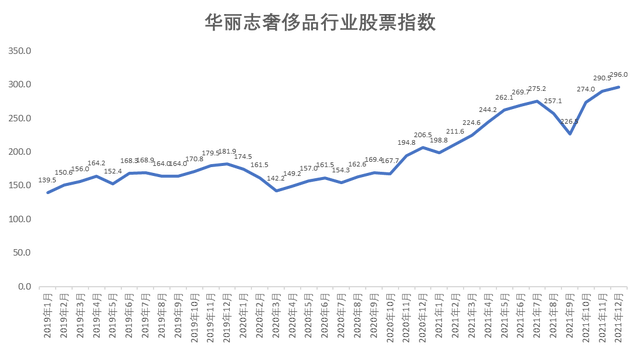

观察“华丽志奢侈品行业股票指数”(以下简称“华丽志指数”)过去两年的变化(上图),我们发现:

在过去一年中,华丽志指数从206.5上涨至296.0,上涨幅度高达43.3%;相比2020年3月(疫情高峰期的历史性低点)的指数(142.2)上涨幅度超过一倍。

事实上,2021年初,华丽志指数便如一路顺风顺水,连续六个月上涨,不断创下历史新高。但在第三季度,新一波疫情导致时尚和奢侈品供应链受到冲击,而金融市场对于中国的政策动向出现“过度反应”,揣测中国奢侈品市场将迎来拐点,引发华丽志指数在8月和9月连续大幅下滑。不过,随着主要奢侈品企业在10月纷纷交出好于预期的第三季度财报,华丽志指数迅速反弹,并以 296.0 的历史新高完美收官。

2021年3月,并入法国奢侈品巨头 LVMH集团的美国珠宝商 Tiffany (蒂芙尼)正式退市;2021年12月,意大利奢侈品集团 Ermenegildo Zegna(杰尼亚)登陆纽约证券交易所,成为第一家在纽约上市的意大利时装公司,也接替 Tiffany 成为华丽志指数收录的22家成分企业之一。

《华丽志》本文将通过八张图表透视疫情爆发以来,过去两年全球奢侈品上市公司股价与市值的变动情况。

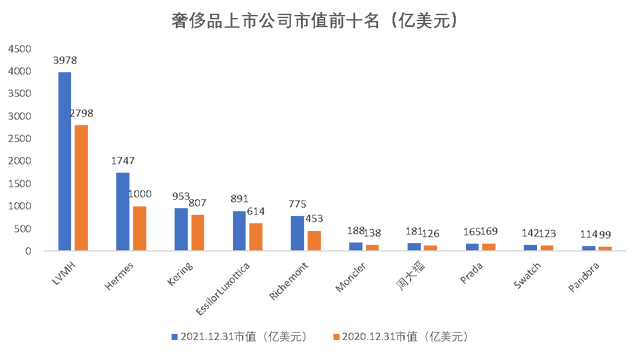

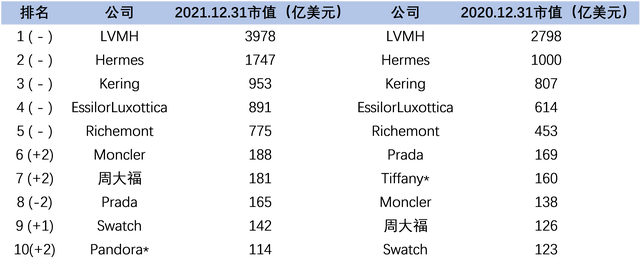

一、当前市值最高的十家奢侈品上市企业

依据截止2021年12月31日的奢侈品上市企业市值,法国的 LVMH(路威酩轩)、Hermès(爱马仕)和 Kering(开云)、意大利/法国的 EssilorLuxottica(依视路-陆逊梯卡)、瑞士的 Richemont(历峰)市值排名前五,其中,旗下拥有70多个品牌的 LVMH集团以近4000亿美元的市值遥遥领先,是排名第二的 Hermès 公司市值的两倍多。

对比2020年底奢侈品上市企业的市值排名可以发现,前五大奢侈品企业的座次没有发生改变。

Tiffany 退市后,丹麦珠宝品牌 Pandora 在2021年底跻身市值最高的十大奢侈品上市企业之列,排名第十。

相比2020年底,意大利奢侈品集团 Moncler(盟可睐)和中国香港珠宝巨头周大福在市值排名中都上升了两位,其中Moncler市值较2020年底上涨了36%,周大福较2020年底上涨了44%。(注:因收购意大利高端休闲服装品牌 Stone Island,2021年 Moncler 公司的股本有较大幅度的增长,导致全年市值增幅显著高于股价增幅。)

—— LVMH:市值最高的奢侈品企业

- 业绩表现:

2020财年(截至2020年12月31日):集团销售额同比下滑17%至447亿欧元,有机下滑16%,净利润同比下滑34%至47亿欧元;

2021财年(截至2021年12月31日):第四季度时装和皮具业务创历史新高,较2019年同期有机增长51%,推动全年销售额达到642亿欧元,较2020年增长44%,有机增长36%;较2019年增长20%,有机增长14%。

- 战略要点:

两大核心品牌 Louis Vuitton(路易威登)和 Dior(迪奥)一路高歌猛进,根据瑞银(UBS)的预测,LVMH的时装和皮具产品的市场份额已从疫情前的16%上升至约21%;

Tiffany:在加入集团的第一年成功整合,在销售额和利润上都取得了创纪录的业绩,推动整个手表和珠宝部门全年销售额增长167%;

中国市场:仍是增长关键,LVMH 集团主席兼董事长 Bernard Arnault表示:“我们在2021年发现,尽管中国客户无法出国旅游,但他们从LVMH购买的商品比2019年更多。

—— Moncler:2021年市值上涨36%

- 业绩表现:

2020财年(截至2020年12月31日)销售额下降12%至14.4亿欧元,但高于集团此前预期的13.9亿欧元,净利润下降16%至3.004亿欧元,也高于集团此前预期的1.99亿欧元,得益于降低了营销支出和其他成本;

2021财年前三季度(截至2021年9月30日)销售额同比增长54%至11.77亿欧元,第三季度为5.56亿欧元,高于分析师预期的5.38亿欧元),以不变汇率计算同比增长55%,相比2019年同比增长33%。

- 战略要点:

Stone Island:2020年12月,集团宣布收购意大利高端休闲服装品牌 Stone Island(石头岛),2021年2月与新加坡淡马锡旗下基金Venezio 达成协议,以3.45亿美元收购 Stone Island剩余30%的股份。根据2021财年前三季度财报,Stone Island 的销售额为2.44亿欧元,相比2019年增长了27%,其中,第三季度销售额为1亿欧元,在所有市场和渠道都取得了“非常好”的表现;

中国市场:集团2020财年财报显示亚洲是唯一实现增长的地区,销售额增长2%,其中,中国大陆实现了全年销售额两位数增长,第四季度的销售额增长更是超过60%,中国销售额飙升帮助抵消了欧洲的下滑和疫情的影响;根据2021财年前三季度财报,中国大陆的销售额相比2019年同期增加了一倍。

—— 周大福:2021年市值上涨44%

- 业绩表现:

2021财年(截至2021年3月31日):有赖于中国内地的零售扩张及当地业务在2021财年下半年有显著复苏,推动集团的营业额比2020财年同期上升了23.6%,与(疫情前的)2019财年相比,营业额也上升了5.3%;

2022财年第三季度(截至2021年12月31日):集团零售值同比增长31.1%,此前的两个季度报告的零售值同比增幅分别为69.8%、55.8%。

- 战略要点:

双动力策略:2021年9月底,周大福集团发布了未来五年的关键策略——双动力策略,包括“实动力”及“云动力”,“实动力”是指集团持续拓展中国内地零售网络版图,而“云动力”则是积极以科技赋能智慧零售,加速发展零售科技应用及智慧制造。

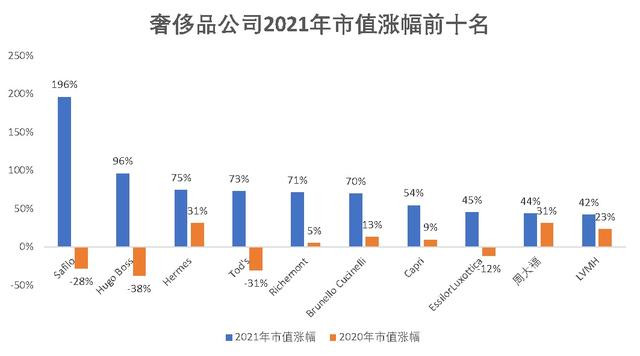

二、2021年市值增长最快的十家奢侈品上市企业

和2020年底相比,截止2021年底,华丽志指数收录的22家奢侈品公司中20家的市值均实现上涨,其中意大利眼镜企业 Safilo(霞飞诺)、Hugo Boss(雨果博斯) 和意大利奢侈品集团 Tod's 的市值在2020年大幅下滑后,于2021年实现大幅反弹。而 Hermès、Richemont、LVMH、周大福等奢侈品巨头的市值连续两年实现大幅上涨,展示出大集团在疫情下的抗压能力。

—— Safilo:2021年市值大涨两倍

- 业绩表现

2020财年(截至2021年12月31日):全年销售额则同比下跌15.2%至7.803亿欧元,相比之下,2019年销售额为9.39亿欧元。

2021财年(截至2021年12月31日):净销售额9.696亿欧元,较2020财年上升24.3%,按固定汇率计算上升26.3%;较2019财年上升3.3%,按恒定汇率计算上升7.5%。

2021年,Safilo 的市值从约2.4亿美元上涨至7亿美元,涨幅接近两倍。

- 战略要点:

品牌组合改革战略:2019年,Safilo 努力开拓新的品牌客户并竭力挽留老客户:续签了Kate Spade 眼镜生产协议;与Kering更新合约至2023年底继续生产和供应Gucci品牌的眼镜(Kering曾于2016年提前中止与 Safilo 的授权代理协议,后以产品合作的方式签订了一项从2017年开始为期4年且可续签的合作协议);新签署授权品牌 Missoni、 M Missoni、Levi’s、David Beckham 和 Under Armour 等。不过,LVMH集团旗下 Dior、Fendi 及 Givenchy品牌授权到期不续对集团年销售额造成约2亿欧元的负面影响,集团同时启动了产业重组计划,调整其制造业务,并收购更多新锐品牌。

收购新锐眼镜品牌:2019年8月,集团宣布收购加州互联网眼镜品牌 Blenders Eyewear 70%股权;2020年2月,宣布以6750万美元收购美国新锐眼镜品牌 Privé Revaux61.34%的多数股权,2022年1月14日,集团宣布已进一步扩大了对 Privé Revaux 的控股权增至81.9%。

—— Hugo Boss:2021年市值翻番

- 业绩表现

2020 财年(截至2020年12月31日):集团销售额下降了33%至19.46亿欧元,按调整后汇率计,下滑幅度为31%。

2021 财年第四季度(截至2021年12月31日):2021财年第三季度增长强劲,销售额和利润均超疫情前水平,第四季度更录得史上最强季度销售额并有进一步加速的势头,第四季度经汇率调整后的集团销售额同比增长51%,达到9.06亿欧元,与2019年同期相比增长12%,经初步计算,息税前利润达1亿欧元。

2021年,Hugo Boss 的市值从约20.5亿美元上涨至40亿美元。

- 战略要点:

“五大主张”增长战略:2021年8月,集团发布全新“五大主张”增长战略(提升品牌、产品为王、数字化领先、重新平衡全渠道和有组织的增长),旨在实现2025年销售额翻一番,达到40亿欧元,并跻身全球百强品牌之一。

高管层换新:2021年6月,Daniel Grieder 出任 Hugo Boss新任首席执行官,并全面改组了高层管理团队。Daniel Grieder 此前曾担任美国时尚零售集团 PVH Corp的 欧洲首席执行官和美国设计师品牌 Tommy Hilfiger 全球首席执行官。

三、绝大多数奢侈品公司股价超过疫情前水平

和截止2019年12月31日的疫情前水平相比,22只奢侈品股票中的18只都超越了当时的股价,其中,丹麦珠宝品牌 Pandora(潘多拉)的涨幅接近两倍,法国奢侈品牌 Hermès(爱马仕)的股价涨幅超过一倍。

—— Pandora:两年内股价涨近两倍

- 业绩表现:

2020财年(截至2020年12月31日):销售额同比下跌12%至190亿丹麦克朗,营业利润同比下跌29.9%至26.84亿丹麦克朗,第四季度实现了4%的有机销售增长;

2021财年(截至2021年12月31日):销售额增长23%至234亿丹麦克朗,其中第四季度实现销售额90亿丹麦克朗,两项指标均创下历史新高。

- 战略要点:

线上渠道:数字渠道的投资帮助 Pandora 在疫情期间成功实现了快速的线上渠道销售增长,2020年的增幅超过100%,其中第二季度的线上销售额同比大幅增长了176%;

“Programme Now 计划”:2019年公司提出,将在2020年年底之前削减12亿丹麦克朗的成本,关闭表现不佳的门店以及在泰国工厂裁员1200人。集团在2020财年年报发布后表示,第四季度的表现证明了集团的 Programme Now 计划收效明显,正在为品牌带来积极的势头,增强品牌影响力,推动销售增长。

—— Hermès:两年内股价涨一倍多

- 业绩表现:

2020财年(截至2020年12月31日):在疫情阴影笼罩的2020年,爱马仕展现出了作为全球头部奢侈品企业强大的承压能力,各国本地的忠诚客户与电商业务的强劲增长弥补了国际客流锐减带来的损失,全年销售仅下滑 6%,并从下半年就已恢复增长。

2021财年第三季度(截至2021年9月30日):得益于欧洲销售的好转、美国的加速发展以及亚洲的持续活力,爱马仕的业绩表现继续超越市场预期,该季度合并销售收入66.02 亿欧元,按固定汇率计算与2020年同期相比增长57%,和(疫情前的)2019年同期相比,销售收入的增幅为 35%。

- 战略要点:

强化供应链:2021年6月,旗下第18家皮具工坊在法国塞纳-马恩省Montereau 市正式开幕,2021年9月,品牌的第19家皮具工坊maroquinerie de Guyenne月开业,集团计划于2022年在Eure地区的Louviers、2023年在Ardennes地区的Sormonne、2024年在Puy-de-Dôme地区的Riom各新建一个工厂。

资本市场关注度提升:2018年6月,爱马仕被纳入法国基准的 CAC 40指数;2021年12月,爱马仕正式加入欧洲斯托克50指数,进一步提升了爱马仕在投资者中的知名度。2021年12月21日,爱马仕的股价达到1678欧元,为历史最高水平。

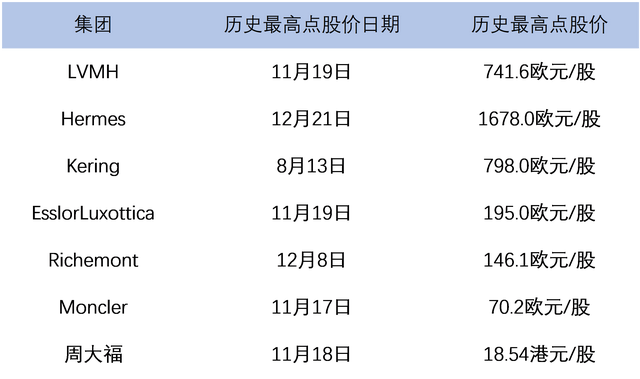

值得一提的是,2021年底市值排名前七的奢侈品上市公司的股价都曾在2021年里触及过历史最高点。

—— Kering :2021年8月股价创历史最高

- 业绩表现:

2020财年(截至2020年12月31日):销售额下滑17.6%至126.77亿欧元,净利润下滑6.9%至21.5亿欧元;

2021财年第三季度(截至2021年9月30日):集团销售额同比增长12.2%至41.88亿欧元,较2019年同期增长10%。

- 战略要点:

旗下品牌多点爆发:根据2021财年第三季度财报,尽管开云的旗舰品牌 Gucci 增长放缓,但其他主力品牌表现优异。Saint Laurent 品牌的销售额同比增长27.8%至6.592亿欧元,Balenciaga 品牌的销售规模也已达到了旗下另一大品牌 Bottega Veneta 的水平,也就是说超过年销售额10亿欧元。而在2020财年年报中,Bottega Veneta 在疫情期间的表现“令人印象深刻”,销售额同比增长3.7%至12.1亿欧元。

开云眼镜:2021年7月,开云眼镜宣布已经与丹麦奢华眼镜品牌 Lindberg 签署协议,将收购后者100%的股权,迎来眼镜部门首个专有品牌。根据2021财年第三季度财报,开云眼镜在其主要市场和所有分销渠道中的表现非常强劲,成为集团业绩增长的另一关键因素。

—— Richemont:2021年12月股价创历史最高

- 业绩表现:

2021财年(截至2021年3月31日):集团销售额同比下跌8%至131.44亿欧元,净利润同比增长38%至12.89亿欧元。

2022财年第三季度(截至2021年12月31日):季度总销售额和2021财年同期相比增长32%至56.58亿欧元,与2020财年同期(疫情前)相比增长38%,所有地区、渠道和业务领域的销售额都实现了两位数的增长。

- 战略要点:

珠宝部门:根据(截至2021年3月31日的)2021财年年报,珠宝部门逆势增长成为疫情中最大亮点,甚至成功超过了疫情前水平,并将营业利润率提高到31%(相比之下,集团整体营业利润率为 11.2%)。根据(截至2021年12月31日的)2022财年第三季度财报,Cartier、Van Cleef & Arpels和 Buccellati等品牌在内的珠宝部门销售额同比增长38%至33.43亿欧元,较两年前增长55%。

数字业务:根据2022财年第三季度财报,集团自有的线上业务销售额达到7.85亿欧元,按实际汇率计算同比增长18%,较2020财年(两年前)同期增长17%,这一上涨得益于其线上奢侈品折扣网站 Yoox和 The Outnet 的强劲交易。根据2021财年年报,整体在线零售销售额占集团销售额的21%(去年占比为19%),集团正在向数字世界深入发展。

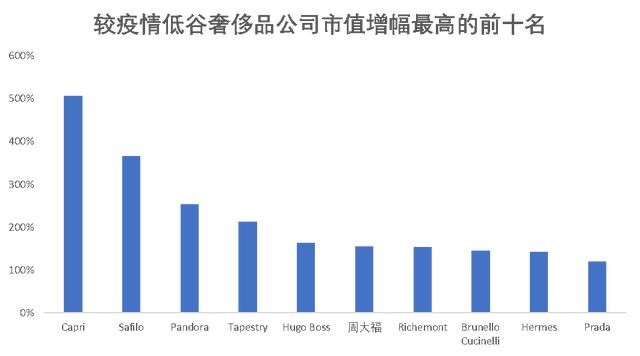

四、从疫情最低谷成功反弹的十家奢侈品上市企业

受疫情影响,2020年3月华丽志指数触及低谷(142.2),从那时起到2021年底,所有奢侈品企业股票都实现反弹,其中:美国奢侈品集团Capri、意大利眼镜集团Safilo、丹麦珠宝品牌Pandora、美国轻奢集团Tapestry、 德国时尚奢侈品集团 Hugo Boss 是从疫情最低谷反弹幅度最高的五家企业,其中 Capri的市值过去21个月里增长了整整五倍,Safilo增长超过三倍,Pandora、Tapestry增长超过两倍。

—— Capri:市值过去21个月里增长五倍

- 业绩表现:

2020财年(截至2021年3月27日):销售额从55.5亿美元减少至40.6亿美元,净亏损从2.23亿美元收窄至6200万美元;

2021财年第三季度(截至2021年12月26日):2021年第三季度 Capri 旗下 Michael Kors、Versace和 Jimmy Choo三大品牌的表现均好于预期,推动集团销售额、毛利率、营业利率和每股收益超出预期,集团还宣布了10亿美元的股票回购计划,以及上调了全年销售和利润预期。

- 战略要点:

Versace:2019年,在相继收购了英国奢侈品牌 Jimmy Choo 和意大利奢侈品牌 Versace(范思哲)后,美国轻奢品牌 Michael Kors 转型为奢侈品集团,并更名为 Capri Holdings,总部位于美国纽约。根据2021财年第三季度财报,Versace 的销售额为2.82亿美元,同比增长45%,而在此前,Capri 首席执行官 John D Idol 表示,Versace 是集团最有增长潜力的品牌,相信随着时间的推移,Versace 的年销售额可以达到20亿美元。他预计2022财年 Versace 的营业利润率将实现正值,2023财年营业利润率将达到15%左右。

—— Tapestry:市值较疫情低谷增长超过两倍

- 业绩表现:

2021财年(截至2021年7月3日):得益于 Coach 品牌的业务增长,Tapestry 第四季度净销售额达到16.2亿美元,同比增长126%,超过疫情前水平;

2022财年第一季度(截至2021年10月2日):净销售额同比增长了26%至14.8亿美元,超过了分析师平均预期的14.4亿美元,Tapestry 上调了年度销售和利润预期,此外,Tapestry还宣布了一项10亿美元的股票回购计划。

- 战略要点:

克服供应链障碍:与许多欧洲奢侈品同行在本土生产大部分产品不同,Coach和 Kate Spade的大部分手袋产自亚洲,使得Tapestry更容易受到亚洲生产商发货延迟和工厂关闭的影响,为此集团在航空货运方面投入了大量资金,以便在关键的假日销售季之前及时将产品上架。Tapestry还打算提高定价,以弥补更高的航运和大宗商品成本。

中国市场:根据2021财年年报,第四季度中,中国大陆市场表现强劲,销售额较2020财年增长超过60%,与疫情前的2019年相比增长超过40%;根据2022财年第一季度财报,中国大陆销售额同比增长超过25%,比疫情前同期增长约65%,首席财务官 Scott Roe补充说,预计本财年总资本支出在2.2亿美元左右,其中约45%将用于中国的门店开发,其余用于数字和IT项目。

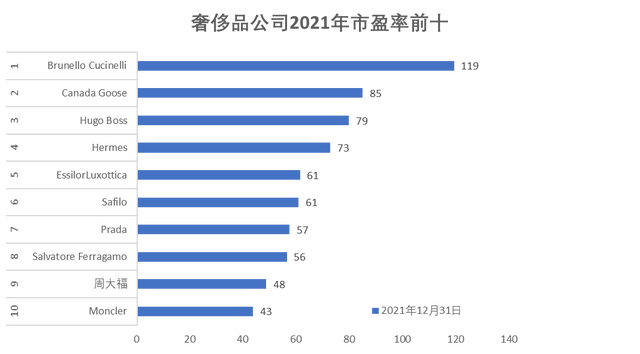

五、从市盈率看,十家最“贵”的奢侈品企业股票

从市盈率(P/E)来看,意大利奢侈品牌 Brunello Cucinelli(布内罗·古奇拉利)成为最“贵“股票,加拿大羽绒服品牌 Canada Goose(加拿大鹅)和德国时尚奢侈品集团 Hugo Boss紧随其后。

此处采用动态市盈率 PE = 当前市值/此前12个月的净利润之和,也是股票价格除以每股盈利的比率。

—— Brunello Cucinelli:

作为一家中等规模的独立奢侈品牌,Brunello Cucinelli 的抗风险能力远远不及大企业集团,但在疫情中却展现了较好的韧性。在2020年3月欧洲疫情爆发期间,创始人宣布“不解雇任何人,也不要求(供应商提供)任何折扣”。通过悉心维护与约500家批发客户的合作关系,品牌成功将疫情期间的损失控制在较小范围。

业绩表现:

2020财年(截至2021年12月31日):净销售额下降10.5%至5.44亿欧元,净亏损3220万欧元,而前一年为盈利5310万欧元。其中,零售渠道销售额下降 20.8%至2.688亿欧元,占总销售额的49.4%;批发渠道销售额增长了2.6%至2.752亿欧元,占总销售额的50.6%。全球业务从2020下半年起开始复苏。

2021财年(截至2021年12月31日):销售额较2020年增长近30%,较疫情前的2019年增长近16%;EBITDA利润率约14%;库存恢复正常,存货周转率约为29%。

- 战略要点:

创始人交接班:2020年5月,由12名成员组成的新一届董事会任命 Luca Lisandroni 和 Riccardo Stefanelli为新任联合首席执行官。Luca Lisandroni负责市场,Riccardo Stefanelli负责产品和运营。Riccardo Stefanelli是 Brunello Cucinelli的长女婿,Luca Lisandroni则是4年前从意大利眼镜巨头 Luxottica集团跳槽过来的。创始人 Brunello Cucinelli 将继续担任创意总监,负责设计、创意和传播。

再平衡:2021年12月,品牌创始人 Brunello Cucinelli 表示,他希望将公司更名为 Casa di Moda Fashion House(或 Casa Maison)。对于名称变更,他表示 Casa di Moda Fashion House“听起来更吸引人,也更能代表我们”。Brunello Cucinelli 认为对于品牌而言,2021年是“再平衡之年”。

评论