TWS、AR/VR 未来必须知晓的消费电子股

虽然今年的科技股涨幅巨大、短期纷纷震荡调整,但中长期来看,科技成长股依然是重中之重。

1、大方向:

战略新兴、科技成长是经济结构转型的必然,结构转型从2008年以后就开始了推进了,但是苦于技术、资金等多方面因素,直至当前终于看到曙光,当然这也是这么多年来的积累。

2、技术层面:

5G、云计算、物联网、大数据、AI,甚至是AR/VR、车联网等细分领域中,我们已经能够切身感受到其带来的显而易见的变化,并且这还只是个开始。2008年全球金融危机之后的这10年,科技产业的发展也被称为第四次工业革命。

3、资金层面:

减税降费就不提了,大基金(国家集成电路产业基金)一期、二期,以及由其带动的各地方集成电路产业基金的规模就已超过万亿元,这是实实在在、真金白银的扶植,美国、日本、韩国、中国台湾的发展历程也是如此,核心领域的突破必须举国之力。

4、产业层面:

半导体产业格局正在向我国转移,这是大势所趋。第一次是美国到日本,第二次是日本到韩国、台湾地区,现在是第三次像中国大陆转移。客观的说,没有任何国家有这么庞大的市场,也没有任何国家能够单独承接整个产业的发展,只有咱们。中国庞大的资源对日本、韩国、台湾地区、新加坡的半导体人才有强大的虹吸效应。尖端领域也必然进口替代。

5、公司业绩:

国际巨头的投资进程、出货速度、产业链传导、预期展望来看,全球半导体产业从2018上半年的高峰开始回落,直至今年二季度企稳、三季度回暖,产业周期重新步入向好通道,这在国内相关公司的三季报中也得到体现。具体如下:

封测板块:4家封测企业合计营收119.23亿元,同比升11.38%。净利润同比环比均增长。其中龙头长电科技(600584)单季度营收约占上半年营收的77.92%,净利润同比大增595.11%。

设计板块:IC设计公司2019 Q1的主要企业净利润为26.70亿,同比涨幅92.25%。单从盈利能力增速来观察,设计公司具有整体板块中最大盈利弹性属性。

设备板块:2019 Q3设备板块企业的总利润收入为4.22亿元,同比增长31.64%,继第二季度业绩下滑后迎来拐点重回升轨。

材料板块:2019年Q3主要的半导体材料公司总营收规模为11.18亿元,同比增速为21.09%,连续六个季度同比增速超过20%。下半年行业周期将迎来拐点,国产替代进程加速,第三代半导体材料的快速发展及Sic功率器件的广泛应用等,催生上游材料的需求较为刚性。

6、机构角度:

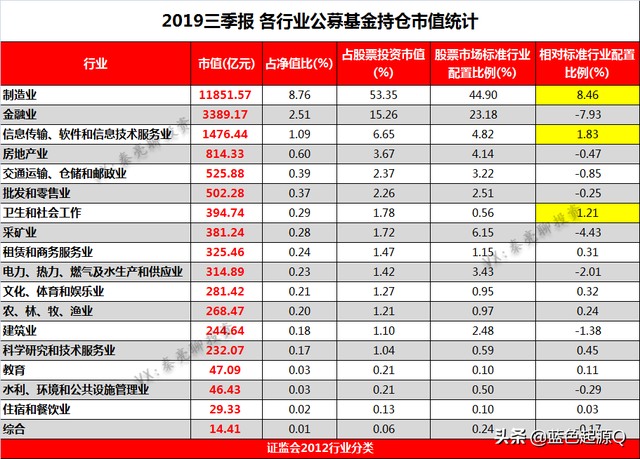

看下图,三季报公募基金对各一级行业(证监会行业分类)的仓位配置情况,机构超配幅度超过1%的只有三个,其中第三个"信息传输、软件和信息技术服务业"是最直观的科技股,超配了1.83%。另外超配8.46%、排名第一的制造业当中,也包括通信、设备等科技股。反映出主力机构未来的战略方向之一。

7、市场层面:

A股的主要战略就是改革、开放,更深层次的改革、更大程度的开放。注册制、退市制度、科创板、沪深港通、沪伦通、纳入MSCI/富时指数/标普指数等等都只是开始,改革战略推进、过程循序渐进。这是根儿上的变化,对市场的影响意味深远。

具体方面,手机、平板电脑为代表的消费电子领域,短期(半年左右)可关注虚拟现实(VR)/增强现实(AR)、无线耳机以及相关硬件设备公司。

1、虚拟现实(VR)/增强现实(AR):

4G通信的发展已经把网红、直播推向了高潮,"抖音"成为席卷全球的现象级APP。前有AR游戏Pokemon Go风靡世界,现有苹果AR头盔或将四季度量产、明年Q2发布。

5G的到来,将首先在视觉娱乐领域迎来大爆发,虚拟现实(VR)、增强现实(AR)的巨大商机日益凸显。

苹果的风格是"不求第一、但求完美"。其能够达到量产标准,意味着某项技术已经成熟,产业链上的规模、良率、成本控制都已达标。

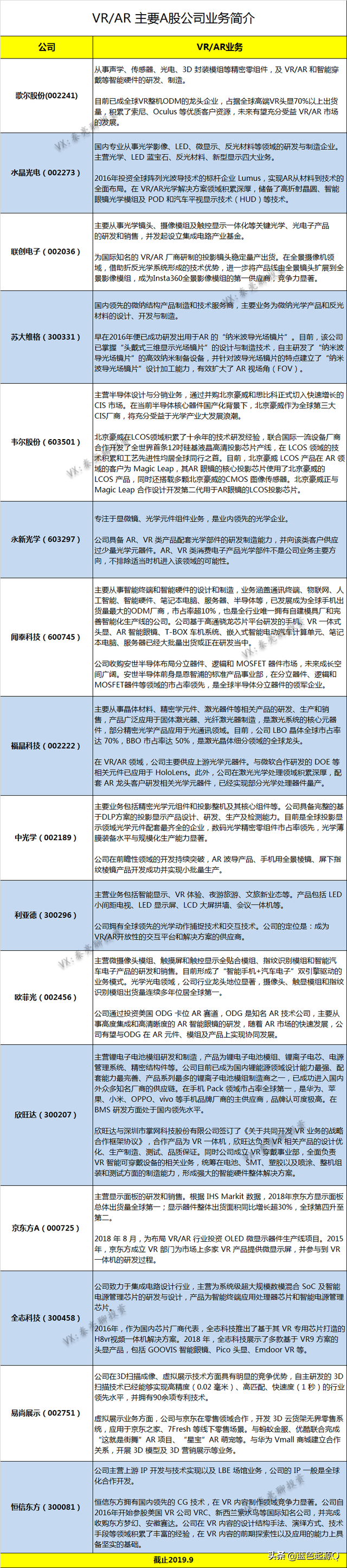

AR/VR产业链公司:

部分A股公司在这个产业中已经深度涉足,具体公司及业务如下:

2、无线耳机领域:

在苹果AirPods的引领下,包括华为、三星、OPPO、vivo、小米、魅族等手机厂商,Sony、森海塞尔、JBL、魔浪mifo、爱国者、Jabra捷波朗、1MORE、漫步者等传统音频类厂商,酷狗、爱奇艺、酷我、网易云、Anker ZOLO、Dacom大康等厂商也都加入TWS行业大军,百家争鸣。

各个产业链上的公司都已经统计出来,直接看图:

重 点 公 司

1、立讯精密(002475):

根据安信证券调研,AirPods目前处于供不应求状态,公司市场份额占比较高,预计明年该业务将延续高速增长态势。Apple Watch 方面,公司深耕 Apple Watch 零部件领域,产品品类不断延伸。受益于5G商用,公司无线射频业务将成为一大亮点,进而驱动通讯业务板块高速健康发展。

2、水晶光电(002273):

公司主打产品光学低通滤波器(OLPF)和蓝玻璃红外截止滤光片(IRCF),受益于手机摄像头多摄发展趋势,公司 IRCF 系列产品有望迎来发展机遇;伴随3D Sensing 快速发展,窄带滤光片业务将持续为公司贡献收益,打开公司的成长天花板;未来随着 5G 逐渐商用落地,公司AR/VR领域业务也有望持续向好。

3、兆易创新(603986):

公司是国内领先的存储芯片全平台公司,根据公告,低容量NOR Flash业务排名全球第三,128M Nor 产品有望深度受益于苹果的TWS耳机拉货。公司产品广泛应用于消费电子、电信/医疗设备、汽车电子及工业等领域。AI 和 IoT的快速发展为公司 NOR Flash 业务发展增添新动能,受益于IoT热潮,下游需求大幅上涨,公司MCU业务未来可期。

4、沪电股份(002463):

5G有源天线变革推动PCB及高频微波板材需求倍增;安信证券预估仅用于5G基站天线的高频PCB将是4G的数倍。公司深耕刚性PCB主业,通信设备板占公司营收的62.8%。根据 NTI,2016年公司位居全球第21位,在中国大陆仅次于建滔。对标主要竞争对手,公司技术准备度高、客户结构稳定,5G 时代有望充分受益。

5、深南电路(002916):

5G 对高频高速PCB的用量需求大增,除了基站天线的高频PCB,云数据中心网络架构将带来大型 IDC、边缘中小型数据中心的增加,高速PCB的用量也将成倍数增加。公司是老牌 PCB 企业,技术水平和生产能力水平均处于行业领先地位,大客户主要为通信设备及消费终端设备客户,包含三星、歌尔股份和伟创力等。

6、鹏鼎控股(002938):

5G 带来新一波换机潮,PCB需求大增。作为消费电子PCB领先企业,公司加大研发创新力度,掌握技术发展的趋势与潮流,并在关键技术上提前进行研发布局,保证公司在行业内的技术领先地位。同时推进重大投资项目建设进度,扩大产能。

7、华正新材(603186):

5G 传输速率大幅提升,推动基站射频前端高频 CCL需求扩大十余倍。4G时代美日厂商垄断高频 CCL市场,5G时代国产替代空间巨大。公司主要经营覆铜板(CCL)、热塑性蜂窝板、导热材料和绝缘材料,收入占比分别为 68%、13%、9%和 8%。随着高频材料市场需求的提升,公司积极布局高频CCL业务,预计5G时代有望成为公司业绩增长的核心看点。

8、生益科技(600183):

5G引入 Massive MIMO,天线产值的 2/3 或将转移至PCB板上,而 CCL(覆铜板)是 PCB 板的基材,安信证券预估用于5G基站天线的高频覆铜板将是4G的10倍以上。生益科技是中国覆铜板品类规格最为齐全的公司,拥有多个高频、高速产品体系。

9、歌尔股份(002241):

公司主营业务为微型电声元器件和消费类电声产品的研发、制造和销售。是华为高端智能手机声学器件主供应商。亚马逊的智能音箱Echo采用公司电声器件。并为苹果Air Pod提供两颗MEMS麦克风,占Air Pods市场25%份额,是华为高端版FreeBuds 2 pro独家供应商。VR方面,2016年3月公告与高通签合作协议合作进行ASIC软件开发,有助于公司发展虚拟现实业务;同时,公司是Oculus镜头两家供应商之一。另外,歌尔股份参股中国独角兽公司"出门问问"8.55%的股权。

评论