从并购扩张到两岸合作,愈发复杂的中国IC封测产业结构

集微网消息,在此前的“从全民炼钢到全民半导体 晶圆厂与硅晶圆我们是否都需要?”一文中,集微网重点梳理了近两年来中国晶圆制造的建厂潮。大陆地区晶圆厂的建设已不仅是国内企业资本投入的方向,而且也是海外企业在华资本投入的重点,建厂潮迭起将为我国晶圆制造产业打开成长空间。

众所周知,晶圆制造是一个资金与技术双密集的产业。集成电路生产线的投资规模巨大、且维持产线运作的费用很高,为了不断追踪行业前沿,还需要持续的资金投入维持工艺水平,这体现了集成电路行业资金密集型的特点。世界主流的半导体厂历年的资本支出规模均在百亿美元级别附近,如台积电对于10nm级的投资金额约达台币7000亿元,对3nm和5nm等级的投资金额也达到5000亿台币,后续尚在增加中。最近几年全球半导体行业的资本支出基本在六七百亿美元的级别,并处于稳定增长中。

由于技术含量高,且越是先进工艺节点对技术的保密性要求越是高,因此在晶圆厂大多是某一家公司独立建厂,可以引入其他资金,但是基本不可能出现两家晶圆厂合资建厂的情况。

与此相对应的,中国近几年来在集成电路封测领域的投资和成效颇为显著,而在这个领域,则出现了很多封测企业的合作案例,尤以台湾企业与大陆企业的合作数量较为显著。封测行业属于电子代工行业,具有明显的规模效应,因此近年全球封测行业并购事件接连不断。受惠于政策资金的大力扶持,我国封测企业也逐步开启海内外并购步伐,不断扩大公司规模,其中长电科技联合产业基金、芯电半导体收购新加坡封测厂星科金朋,华天科技收购美国FCI,通富微电联合大基金收购AMD苏州和槟城封测厂,晶方科技则购入英飞凌智瑞达部分资产等,国内封测企业借助出海并购,行业竞争力显著提升。

封测行业集团化时代俨然来临。目前全球前10大封测厂已呈现3大阵营鼎立的情况,包括日月光与矽品、Amkor与J-Devices及Manium、长电科技与星科金朋等。而3大阵营若不含IDM厂,则台湾地区的市占率将达到29%,领先第2大美国阵营的15%、第3大中国大陆阵营的10%。

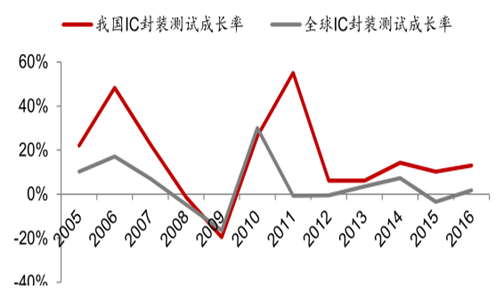

而且,2017年中国封测厂商通过高端封装技术(Filp Chip、Bumping等)及先进封装(Fan-In、Fan-Out、2.5D IC、SiP等)的产能持续开出和企业并购带来的营收认列,使中国封测厂三雄江苏长电、天水华天、通富微电在2017年YoY多达到双位数表现,优于全球IC封测YoY 2.2%的水平。

在IC Insights 2017年9月的市场报告中指出,半导体的设计,制造,封测三大部分,设计和封测大陆均已经超越台湾,台湾在IC产业唯一有优势的还是制造业。

观察两岸封装测试厂商,台湾厂商技术成熟,在营收规模方面仍然占优。目前封装技术方面目前已发展四代,在最高端技术上制造封测已有融合,台积电于2007年布局封测业务,已建立起CoWoS及InFO两大先进封测生态系统,苹果A11芯片即由台积电InFO技术直接封装。比较高端方面日月光技术比较成熟,拥有先进的FC+Bumping等技术,核心应用场景为高通等先进制程芯片,且受惠于与台积电天然关系,大订单无忧。

大陆封测细分领域也有突破,长电科技通过2015年收购星科金朋获得FC+Bumping能力以及Fan-out封装技术,主要掣肘在于客户资源。在大陆12寸制造发展水平尚低背景之下,封测业发展受到一定限制,大陆封装产线仍以8英寸为多。中低端8英寸方面华天科技、通富微电等大陆厂商优势明显。

市场方面,大陆显然诱惑巨大。Yole预测,3D TSV的半导体封装、组装和测试市场在2017年将达到80亿美元,包括TSV蚀刻填充、布线、凸块、晶圆测试和晶圆级组装在内的中端晶圆处理部分,市场规模预计可达38亿美元。另外,后段的组装的测试部分,如3D IC模块等,预计将达46亿美元,而这些都代表着先进封装产业未来可持续获得成长的商机所在。

封装市场全球景气,具体到大陆市场来看,根据Yole的数据,中国先进封装产量自2015年开始以超30%的速度增长,预计2019年产量将达到3600万片12寸晶圆,同比增速将达到38%,其中Flip-chip、WLCSP是主要增长动力。

两岸封测投资渐涨,“竞争又合作,依赖又猜忌”

因此虽然营收规模、先进技术方面台湾厂商仍具优势,但在大陆近几年在封测领域的大手笔并购攻势,以及大陆封测厂商自身技术水平的提升下,台湾封测厂商产生了危机感。例如台湾封测厂力成总经理洪嘉金俞就认为,台湾封测业应合并整合,要打群架并通过差异化,才有机会与大陆厂商竞争。

颀邦董事长吴非艰指出,目前必须正视的事实是,大陆在面板产业已经非常强大,市场也都在这,台湾业界是不可能不做大陆市场的。不过,尽管面板业京东方等大厂实力不容忽视,但是在驱动IC领域,尽管业界认为驱动IC技术门槛并不算太难,但实际上,大陆IC设计公司的研发能力还是不如台厂敦泰、奇景、联咏甚至矽创、奕力等,未来与大陆策略合作后,在大陆生意仍是会与台厂有许多合作。而且在大陆公司的股权改由大陆主导后,来不用再担心大陆官方要求在地制造的产业政策变更,有利当地业务推展,尤其大陆快速提高半导体自制率,面板驱动IC也是项目之一,且大陆有许多厂商急起直追,颀邦与京东方藉此稳固关系,有助维持颀邦在驱动IC封测领域的高市占率。

台湾封测产业希望组队对抗大陆供应链,又必须抢攻大陆市场,面对大陆政策扶植半导体产业,在封测、晶圆代工、IC设计等供应链强力崛起,未来在封测产业仍将会面临不少挑战。来看最近的几起封测厂投资活动。

例如2016年底,台湾南茂科技以约7200万美元的价格将上海孙公司宏茂微电子54.98%股权转予清华紫光集团全资子公司西藏紫光国微及策略投资人与员工,南茂持有股权降至46%,双方透过共同合资经营宏茂微电子的形式,展开策略联盟。

又例如,在紫光入股不成后,日月光即在2016年6月与矽品宣布共组日月光控股公司,在经历重重反垄断审查,最后在大陆商务部有条件放行下,这起并购案才于2017年11月宣告通过。商务部于81号公告文件附件中强调,日月光结合矽品对于全球封测代工市场可能具有排除、限制竞争效果,故商务部提出四大限制性条件,要求日月光、矽品必须履行义务,否则将以反垄断法处理。同时,出售矽品苏州厂(矽品科技)30%股权予紫光集团也被业界认为是放行的交换条件之一。

从另一方面来看,矽品出售矽科股权,可强化矽品集团与紫光集团旗下IC设计展讯、锐迪科的订单合作关系,配合矽品重返存储器封测领域,矽品将争取紫光集团旗下长江存储、新华三等存储器业者封测大单,强化在大陆布局,矽品已经间接投资大陆矽品电子(福建),矽科在陆资参股后,未来甚至有机会争取在大陆上市。

12月14日台湾颀邦宣布,将以1.66亿美元出售大陆子公司颀中科技(苏州)股权给大陆面板龙头京东方与合肥地方政府基金,同时将在合肥成立大陆卷带公司,引进京东方和合肥市政府基金入股,藉此建立紧密合作关系,抢攻大陆快速崛起的面板驱动IC市场商机。颀邦这次出售约53.69%颀中股权给合肥地方政府基金、北京芯动能投资基金、北京奕斯伟科技公司三大出资方,此次在合肥成立的半导体显示芯片封装COF卷带公司也是由这三家公司入股。

可以说,在大陆积极推动芯片自主研发、提升自给率的发展目标下,通过两岸厂商合资,一可以进军大陆市场,二可以避免现有大陆子公司因地方政策变动产生的风险,三可以与大陆上下游厂商建立更稳固的关系,最关键的大陆厂商追赶很快,与大陆企业建立更多合作关系也可以更好地掌握市场商机,抵抗一部分竞争。对于合作方的大陆公司而言,也需要台厂优异的封测技术支持。而且相对独立建厂,合资不仅可以保证投资安全,也可以为未来完善产业链实现技术储备。

当然这样的合作也不完全就是友好亲切的。台湾厂商仍面临着大陆整体封测产业崛起带来的威胁,主要是大陆封测行业随着半导体产业向亚洲转移,加上国家大基金支持收购国外优质资产,显然半导体封装及测试业必定是大陆半导体国产化最先突破的一个方向。而到了目前通过方式来进行外延式扩张的机会逐渐减少,企业开始关注自身竞争力的发展。

因此合作方中的台湾厂商也必定会更加谨慎地看管核心技术,防止大陆方的“觊觎”。竞争又合作,依赖又猜忌,可以说是合作双方的真实写照。

有趣的是,在所有这些合资活动中,台厂出售股权所获得的资金,无一例外都将用于台湾本地厂区的先进技术研发。

评论