有品种价格暴涨8倍,本土电子特气厂商迎导入良机

电子特气涨价势头持续,尽管部分产品年内涨幅已达数倍。但这可望成为国内电子特气产业发展又一助推剂。

据媒体报道,台积电重要半导体材料供应商日本昭和电工近日宣布提高产品价格,同时减少无法获利的产品线。此前在今年6月初,昭和电工已将半导体制造所需的高纯气体的价格提高了20%。

聚焦工业气体领域的某A股上市公司内部人士对第一财经透露,由于整体行情向好,公司相关产品也会随着市场调价。据悉,一般市场上合同签三到五年,因此产品涨价并非完全同步,会有一个过程。但零售产品价格基本会同步涨跌。

受乌克兰局势影响,3月以来部分电子特气价格大幅上涨。卓创资讯数据显示,截至6月中旬,国内氪气、氙气价格相较年初均有2、3倍以上增长,氖气由于集中在乌克兰供应,涨价幅度更在7、8倍以上。

半导体制造用电子特气国产化率不足20%

工业气体可分为大宗气体与特种气体。作为现代工业的基础原料,电子特气等特种气体主要应用于半导体、显示面板、光伏、LED等领域。随着下游新兴产业的投资加速以及政策的定向支持,我国电子特气市场需求持续保持旺盛。

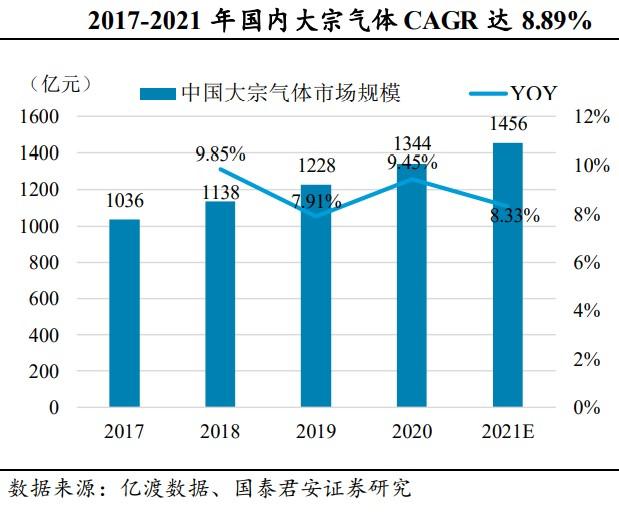

根据亿渡数据,2017-2021年,中国大宗气体市场规模从1036亿元增至1456亿元,年复合增长率(CAGR)达8.89%,增长态势良好。2016-2021年,中国电子特气的市场规模从103亿元增至216亿元,CAGR达15.96%,其间2020年、2021年增速均超过20%。

由于工业发展迅速,我国工业气体市场整体增速高于全球水平。国泰君安预计,未来三年我国工业气体市场CAGR有望保持在10%左右,特种气体市场这一增速有望保持在15%左右。同时,未来三年我国半导体行业占电子特气需求比例有望提升至55%。

如前文所述,半导体制造是工业气体尤其是电子特气的一大应用领域,目前我国国产化率不高。第一财经从产业链了解到,大宗气体国产化率不足10%,前两年甚至完全依靠进口;电子特气国产化率不足20%。一百多种电子特气,国内能做出来的大概只有三、四十种。

“多家国内气体企业已借助六氟化硫、四氟化碳等制备难度相对较小的刻蚀气、清洗气作为突破口,打入晶圆厂供应链,但是整体提供的产品品种仍较少,特别是掺杂气、CVD前驱体等高端产品不能满足下游多种多样的需求,相对狭小的产品矩阵限制了公司成长的天花板。”民生证券电子行业首席分析师方竞对第一财经表示,目前集成电路领域电子特气的国产率在15%-20%,相较于2018年10%左右已经实现较大增长,但整体国产化进程仍处于初期阶段,距离《中国制造2025》的国产化率目标还有很长的路要走。

国泰君安预计,我国电子特气市场国产化率2025年有望提升至25%。技术研发和产品导入是摆在所有国产电子气体企业面前的两座大山。

上述业内人士表示,“研发技术需要时间,国内气体公司只有二、三十年的历程,而海外企业已经几百年了,我们确实在处于追赶的过程中。”

另一方面,海外企业涉足行业已久,产品成熟、品种齐全、渠道稳定,已早早深度绑定各半导体客户,国内企业要挤进供应商名单并非易事。

据上述业内人士介绍,顺利的话,产品导入晶圆厂一般需要一年半左右时间,不顺利的情况下,可能耗时两三年甚至更久。

例如,华特气体(688268.SH)耗时四年才使产品进入台积电供应链。不过,为了保持气体供应稳定,客户在与气体供应商建立合作关系后不会轻易更换,且双方会建立反馈机制以满足客户的个性化需求,客户粘性不断强化。同时,一旦气体企业的某一种气体通过客户认证,后续其他品类气体在认证过程中可大幅节省前期沟通、厂商资质考察等时间,认证时间可节省约一半。

方竞认为,国内电子特气行业目前面临的最大痛点在于特气品类覆盖尚未完成,缺少设备、气体生产和供应的一体化服务体系。“以全球气体龙头为例,或从设备制造商转型为工业气体供应商,或从工业气体供应扩展到气体设备制造,均形成了设备、气体生产和供应的一体化服务体系,目前国内企业也缺少这样的一体化服务能力。”

本土化趋势下国产企业迎导入良机

目前全球及国内的电子特气市场被美国空气集团、德国林德集团、法国液化空气、日本大阳日酸四家巨头企业垄断,但在国产替代大潮和疫情之下,行业整体环境正发生变化。

方竞对第一财经表示,“产业链自主可控已成为业内共识。相较于以前国内气体企业缺少认证量产的机会,现在下游本土晶圆厂非常积极配合客户端的认证,推动特气国产化。”

上述业内人士也认为,“疫情下海外供应链不确定性增加,带来了供应链本土化的需求,这也在一定程度上加快了国产化进程。”

华创证券分析认为,站在晶圆厂的立场,半导体材料成本占比低且对产线良率效率影响较大,因此新厂商在做产品推广和客户开拓时比较艰难,然而本轮本土化趋势下,晶圆厂开放了更多的验证和试错机会,国产半导体材料企业有望实现突围。

与此同时,本土晶圆厂扩产也给上游材料企业带来了历史性机遇。“2021-2023年是中国大陆晶圆厂投产高峰期,以中芯国际、华虹、长存、长鑫为代表的本土晶圆厂正处于产能扩张期,未来三年密集投产会催生对于核心耗材电子特气的爆发需求,同时带来本地化配套的成本优势。”方竞表示。

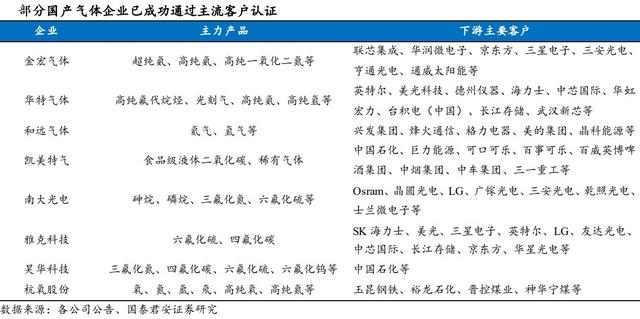

部分国产特气企业开始逐步进入主流客户供应链。

其中,华特气体已通过ASML和GIGAPHOTON的认证,实现了对国内8英寸以上集成电路制造厂商超过80%的覆盖率,进入了英特尔、中芯国际、台积电、长江存储等主流集成电路厂商供应链。公司可生产销售230余种气体,已实现近20多个气体品类的进口替代,目前在研电子特气项目18项,12项技术可实现进口替代。

金宏气体(688106.SH)是综合气体供应商,大宗气体与特种气体均衡发展,2021年特种气体营收占比为37.83%,已为中芯国际、海力士、新加坡镁光、长江存储、积塔等IC半导体客户供货,其可生产销售超百种气体。第一财经了解到,金宏气体在研发、产业化中的电子特气国产替代产品十几个,规划每年滚动推出2-3个国产替代新品,今年的两个产业化新品是高纯二氧化碳、电子级正硅酸乙酯。

和远气体(002971.SZ)目前以大宗气体为主,正在加速电子特气及功能性材料布局,目前在研电子特气项目2项;凯美特气(002549.SZ)立足于具有传统优势的二氧化碳业务,2021年氪氖氙等电子特气营收占比约2.75%。目前在研电子特气项目5项,重点向超高纯电子特气和激光混配气发力。

本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险,投资需谨慎。

评论