IPO周报(第1期)丨9过7!6家新股本周发行,15家企业上会申请受理,11家企业启动申购

IPO一周热点事件回顾

1、老乡鸡IPO获受理。成立19年后,老乡鸡距离“中式快餐第一股”更进一步。5月19日,中国证监会于官网披露安徽老乡鸡餐饮股份有限公司招股书申报稿。老乡鸡拟在上海证券交易所上市,募资12亿元,目前已被正式受理。

2、读书郎赴港IPO。5月18日,读书郎向港交所提交上市申请,第三次冲刺港股。2018年至2020年,读书郎分别实现营业收入6.32亿元、6.69亿元与7.34亿元,净利润分别为2682.2万元、6943.5万元与9201.3万元,毛利率为20.3%、26%、27.5%。

3、蔚来新加坡上市。5月20日,蔚来在新加坡证券交易所主板挂牌,成为全球首家三地上市的汽车企业,以及首个在美国、中国香港、新加坡上市的中国企业。财报数据显示,蔚来2021年实现收入为361亿元,同比增长122.3%;毛利润68亿元,同比增长264.1%;2021年全年净亏损40亿元左右,同比下降24.3%。

4、力盟科技冲刺港股。5月20日,跨境数字营销服务提供商力盟科技向港交所主板提交上市申请。2019~2021年,公司分别实现收入约为953.1万美元、1168.6万美元、1434.6万美元,年复合增长率为22.69%;净利润分别约为520.4万美元、589.1万美元、577.5万美元;毛利率分别为89.7%、87.5%和84.8%。

5、马可波罗闯关A股IPO。建筑陶瓷企业马可波罗控股股份有限公司(以下简称“马可波罗”)正式向A股IPO发起冲击。据悉,马可波罗专注于建筑陶瓷的研发、生产和销售,是国内最大的建筑陶瓷制造商和销售商之一。

据5月20日提交的招股书披露,其拟在深交所计划发行不超过1.19亿股,占发行后总股本的比例不低于10%,合计募集资金约40亿元,主要用于产业园等6个项目及补充流动资金。

上周(5月16日至5月22日),A股IPO整体情况如下:

·9家企业上会,其中7家通过,1家暂缓,1家撤材料

·6家企业上市发行

·共有11家企业启动申购,其中科创板4家,创业板3家,两市主板4家

·截至5月22日,A股共计有732家在审企业,其中科创板112家,创业板335家,两市主板分别107家,北交所71家

此外,本周(5月23日至5月27日)共计15家企业拟上会,科创板5家,创业板5家,沪市主板3家,北交所2家。

监管声音

IPO审核和注册正常推进,再融资即报即审。证监会于5月20日发布了《关于进一步发挥资本市场功能 支持受疫情影响严重地区和行业加快恢复发展的通知》。

《通知》明确,对2022年业绩受疫情影响严重地区和行业申请首发上市的企业,在符合板块定位及发行上市条件的前提下,经中介机构核查情况属实且不对持续盈利能力或持续经营能力构成重大不利影响的,相关审核或注册工作正常推进。2022年年底前对受疫情影响严重地区和行业的上市公司再融资申请实施专人对接、即报即审、审过即发。

同时,受疫情影响严重地区和行业企业申请北交所上市、全国股转系统挂牌的,实施专人对接、即报即审、审过即发。

具体来看——

一、过会企业

1、深市主板2家企业过会

·豪鹏科技致力于锂离子电池、镍氢电池的研发、设计、制造和销售。

此次IPO的保荐机构为安信证券。据悉,豪鹏科技本次拟在深交所主板上市,拟发行股数2000万股,募集资金15亿元用于广东豪鹏新能源研发生产基地建设项目(一期)、广东豪鹏新能源研发中心建设项目。

·正特股份是一家集户外休闲家具及用品研发、生产、销售业务于一体的企业,现拥有遮阳制品、户外休闲家具两大产品系列。

此次IPO的保荐机构为国泰君安。据悉,正特股份拟在深交所主板公开发行股票总数不超过2750万股,拟募集资金4.47亿元分别用于年产90万件户外休闲用品项目、研发检测及体验中心建设项目、国内营销体验中心建设项目、补充流动资金及偿还银行借款。

2、创业板:真兰仪表募资金额最高

·真兰仪表的主营业务为燃气计量仪表及配套产品的研发、制造和销售。

此次IPO的保荐机构为华福证券。据悉,真兰仪表拟发行不超过7300万股,拟募集资金17.38亿元用于真兰仪表科技有限公司燃气表产能扩建项目、上海真兰仪表科技股份有限公司基地建设项目、补充流动资金。

·新天地主要从事手性医药中间体的研发、生产和销售。公司主要产品为左旋对羟基苯甘氨酸系列产品和对甲苯磺酸。

此次IPO的保荐机构为华泰联合证券。据悉,新天地拟公开发行股票3336万股,拟募集资金5.85亿元,分别用于年产120吨原料药建设项目、研发中心建设项目、补充流动资金。

·卡莱特是一家以视频处理算法为核心、硬件设备为载体,为客户提供视频图像领域综合化解决方案的科技公司。

此次IPO的保荐机构为中金公司。据悉,卡莱特拟公开发行股票1700万股,拟募资8.31亿元,分别用于LED显示屏控制系统及视频处理设备扩产项目、营销服务及产品展示中心建设项目、卡莱特研发中心建设项目、补充流动资金。

3、科创板迎来“国产操作软件第一股”

·麒麟信安主要从事操作系统产品研发及技术服务。

此次IPO的保荐机构为中泰证券。据悉,麒麟信安拟在上交所科创板拟公开发行股票不超过1321.1181万股,拟募集资金6.60亿元分别用于麒麟信安操作系统产品升级及生态建设项目、一云多芯云计算产品升级项目、新一代安全存储系统研发项目、先进技术研究院建设项目、区域营销及技服体系建设项目。

4、惠丰钻石成功过会北交所,A股人造金刚石领域再添新军

·惠丰钻石主要从事金刚石微粉、金刚石破碎整形料的研发、生产、销售等业务。

此次IPO的保荐机构为中国银河证券。据悉,惠丰钻石本次拟向不特定合格投资者公开发行股票不超过1100万股,拟公开发行募资约3.1亿元,用于金刚石微粉智能生产基地扩建、研发中心升级建设及补充流动资金。

二、耐科装备被暂缓表决,科创板属性遭质疑

·耐科装备的主要产品为塑料挤出成型模具、挤出成型装置及下游设备、半导体封装设备及模具。

此次IPO的保荐机构为国元证券。在审议时,上市委会议提出三项要求。一是要求说明公司及其高管是否与文一科技存在争议或相关利益安排,二是要求保荐机构就公司业务是否满足科创属性要求发表明确意见,三是要求说明实控人之一黄明玖的妻女当初通过安昇金属投资公司的资金来源,是否存在违规投资情形。

三、3家企业取消审核

·冰峰饮料的主营业务为橙味汽水、酸梅汤等饮料的研发、生产与销售,最早起源于1948年。

此次IPO的保荐机构为华创证券。据悉,5月18日,证监会官网公告称,证监会第十八届发行审核委员会定于2022年5月19日召开2022年第57次发行审核委员会工作会议,具体会议事项已经公告。因冰峰饮料已向证监会申请撤回申报材料,决定取消该次工作会议对冰峰饮料发行申报文件的审核。

·白马药业是一家从事现代中药及化学药品的研发、生产和销售的企业。

此次IPO的保荐机构为光大证券。据悉,5月17日,深交所官网显示,江西杏林白马药业股份有限公司(以下简称“白马药业”)创业板IPO终止。

深交所表示,因白马药业申请撤回发行上市申请文件,根据深交所《创业板股票发行上市审核规则》第六十七条,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

·辛帕智能是一家依托智能技术研发平台的工业智能设备开发商,专注于具有自主知识产权的工业智能设备的研发、设计、制造、销售、服务。

此次IPO的保荐机构为兴业证券。据悉,5月18日,深交所官网显示,上海辛帕智能科技股份有限公司创业板IPO处于终止状态。

深交所表示,因辛帕智能申请撤回发行上市申请文件,根据《深交所创业板股票发行上市审核规则》第六十七条,决定终止对其首次公开发行股票并在创业板上市的审核。

四、新股上市表现

制图:21世纪经济报道 数据来源:Choice

上周无破发股,共发行6家企业:C思特威-W(688213.SH)、联翔股份(603272.SH)、阳光乳业(001318.SZ)、C中科江(301153.SZ)、大禹生物(871970.BJ)、C普蕊斯(301257.SZ)。

21世纪经济报道记者经梳理后发现,6家新股中,C思特威-W为上市首日涨幅最大、募资金额最大的个股。

五、本周上会企业

本周(5月23日至5月27日)共计15家企业拟上会,科创板5家,创业板5家,沪市主板3家,北交所2家。

制图:21世纪经济报道 数据来源:Choice

关注:

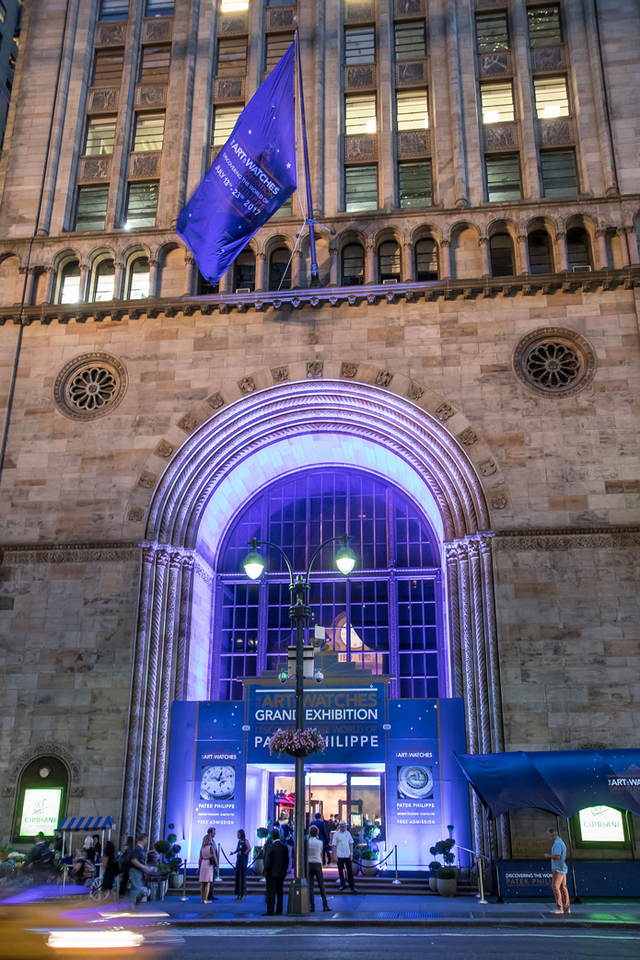

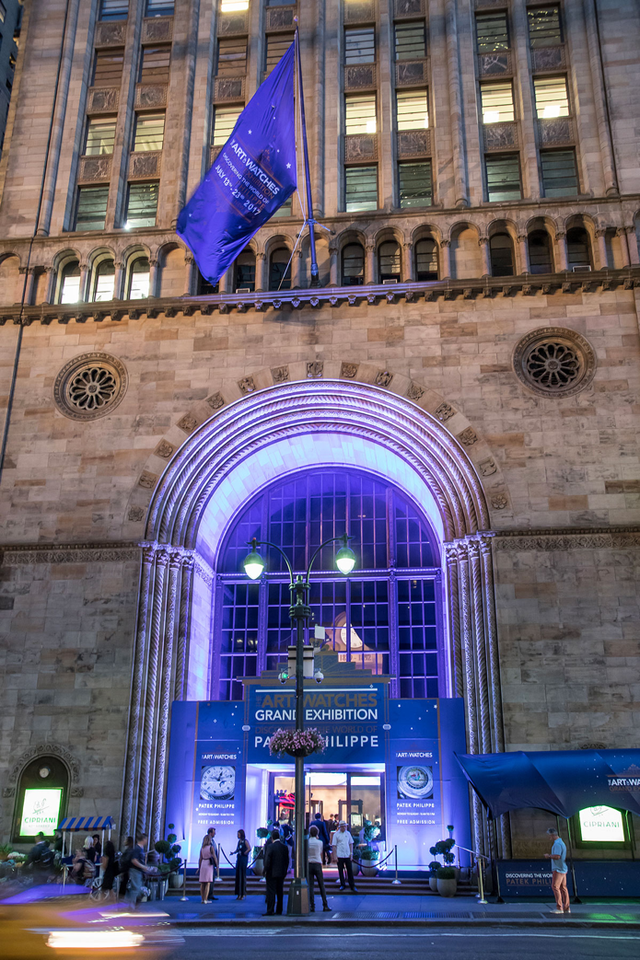

·盛时股份原为港股上市公司“钟表大王”亨得利(03389.HK)的全资子公司,后来通过分拆获得亨得利控股相关资产。公司是一家腕表全渠道流通服务商,专业从事中高端腕表零售、批发业务,并提供售后服务和周边产品等。涵盖的品牌包括宝玑、宝珀、欧米茄、朗格、江诗丹顿、劳力士、宝格丽等。其中,公司超9成收入来自腕表销售。此次IPO的保荐机构为国泰君安。

此外,本周同场冲刺上证主板IPO的还有肯德基、麦当劳供应商宝立食品。

·宝立食品的主营业务为食品调味料的研发、生产和技术服务,主要产品包括复合调味料、轻烹解决方案和饮品甜点配料等。

据招股书,宝立食品与国内外知名餐饮连锁和大型食品工业企业建立了长期稳定合作关系,如肯德基、必胜客、麦当劳、德克士、汉堡王、达美乐、圣农食品、泰森中国、嘉吉和正大食品等。尤其是肯德基、必胜客的中国运营商百胜中国,常年位居宝立食品第一大客户的位置。

六、11家企业本周启动申购

制图:21世纪经济报道 数据来源:Choice

本周共有11只新股申购:

周一为申购翔楼新材、荣亿精密;

周二为铖昌科技、灿能电力;

周三为腾亚精工、东利机械、中钢洛耐、井松智能;

周四为宇邦新材、华海清科;

周五为昱能科技。

值得注意的是,铖昌科技是和而泰(002402.SZ)相控阵T/R芯片业务的发展平台。2021年,和而泰决定将该子公司分拆至深交所主板上市。

铖昌科技披露发行公告显示,发行价格确定为21.68元/股,发行日期2022年5月24日,按发行前总股本计算发行市盈率为17.24倍,按发行后总股本计算发行市盈率为22.99倍。

更多内容请下载21财经APP

评论