韩国人买下伦敦

文 / 英伦投资客

公众号ID:BuyLondon

回顾2018年的伦敦房地产市场,韩国人的动作绝对值得重点关注。

过去一年,韩国财团疯狂涌入伦敦,豪掷42亿英镑,狂买10栋伦敦地标大楼,买下高盛总部的交易更是创造了去年英国房产市场的最高成交纪录。

2018韩国对英地产投资清单

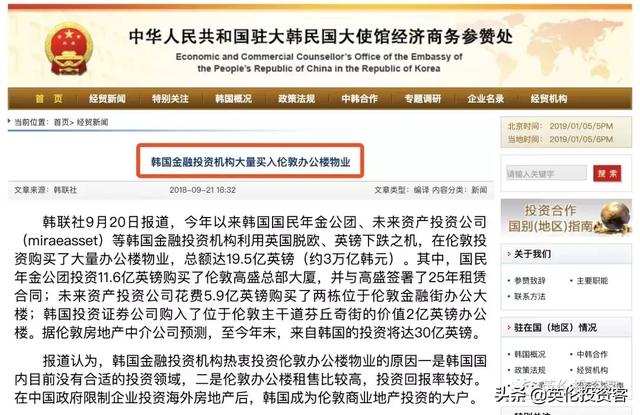

韩国资本在2018年突然涌入伦敦,这一现象甚至引起了中国驻韩国大使馆的高度关注。

韩国企业趁中资受阻之机赴英收购房地产

中国驻韩国大使馆经济商务参赞处消息,2018年以来,韩国国民年金公团、未来资产投资公司等韩国金融投资机构利用英国脱欧、英镑下跌之机,在伦敦投资购买了大量办公楼物业。在中国政府限制企业投资海外房地产后,韩国成为伦敦商业地产投资的大户。

2018年,是英国因为脱欧剧烈震荡的一年。

但另一方面,由于英镑大跌,伦敦商业地产市场于过去一年在全球范围吸收了超过200亿英镑的投资,比往年平均水平高出了三分之一。

以韩国、中国香港、新加坡为首的亚洲买家统治了伦敦商业地产市场,占据了39%的投资份额,其中最大的一笔交易由韩国人创造。

泰晤士报:韩国人成伦敦金融城写字楼大买家

2018年8月22日,韩国国家养老基金NPS击败李嘉诚创立的香港长江实业,收购了伦敦高盛总部大楼(伦敦金融城40 Shoe Lane),最终成交价为11.6亿英镑。

这笔交易同时也是韩国资本在境外最大的房地产投资。

图为高盛伦敦新总部大楼,同时也是高盛欧洲总部所在地

建设中的高盛大楼

包括创纪录的高盛总部大楼,韩国人于2018年一共在伦敦买了10栋地标大楼:7栋位于老金融城,2栋位于西区,1栋位于金丝雀码头。

红圈为韩国人2018年在伦敦金融城买下的7栋写字楼

韩国资本2018年在伦敦买的10栋地标大楼,每栋金额都在1亿英镑以上,无论是数量还是金额上都远超中国大陆资本(不包括香港买家)。

为什么会这样呢?

在分析韩国人来伦敦买楼的动机前,我们先仔细看看韩国人去年到底在伦敦买了什么:

- 2018年2月1日,韩国三星SRA资产管理公司以3.2亿英镑收购了位于伦敦金融城的200 Aldersgate大楼,大楼总面积达43.4万平方英尺,租客中有不少石油公司,包括菲利浦66公司。

- 2018年3月26日,韩国未来资产大宇证券(Mirae Asset Daewoo)和韩国农业协会旗下的投资公司(NH Investments & Securities)以2.48亿英镑的价格,共同收购了位于伦敦金融城的Cannon Bridge House大楼,大楼总面积接近28.7万平方英尺。

图为Cannon Bridge House大楼

- 2018年4月5日,韩国未来资产(Mirae Asset Management)以3.41亿英镑的价格,买下了位于伦敦金融城的20 Old Bailey大楼,大楼总面积达23.5万平方英尺。

- 2018年6月27日,韩国投资证券公司(Korea Investment & Securities)以2.005亿英镑的价格,收购了伦敦金融城70 Mark Lane大楼,大楼总面积达18.1万平方英尺。

图为70 Mark Lane大楼

- 2018年7月9日,韩国韩亚银行(Hana Financial Group)和KAIM资管公司斥资1.75亿英镑,在伯明翰买下了Gallagher Shopping Park购物中心,总面积达23万平方英尺。这是英国近五年来交易面积最大的零售购物园区,也是韩国投资者第一次涉足英国零售物业。

图为Gallagher Shopping Park零售商业圈

- 2018年7月20日,韩国国民银行旗下子公司—韩国国民证券(Korea’s KB Securities)斥资4.6亿英镑,买下了位于伦敦金丝雀码头金融城的瑞信Credit Suisse总部大楼One Cabot Square,大楼共20层高,总面积达54万平方英尺。国民证券买下这栋写字楼后又重新租回给瑞信,并另外签订了16年的租约,提前锁定未来16年的每年至少4.65%的租金收益率。

图为伦敦金丝雀码头One Cabot Square写字楼(瑞信总部大楼)

- 2018年8月7日,韩国国民银行旗下子公司—韩国国民证券(Korea’s KB Securities)再次出手,斥资2.9亿英镑,买下了位于伦敦西区中国城附近的写字楼125 Shaftesbury Avenue, 大楼总面积19万平方英尺,租约长达20年,租客包括WeWork、家具零售商Made.com和一些酒吧餐厅,年租金收益率为4.25%。

图为伦敦Soho区的写字楼125 Shaftesbury Avenue,紧邻中国城

- 2018年10月1日,韩国AIP资产管理公司联合英国房地产基金Valesco Group,斥资1亿英镑,收购了位于英国雷丁的微软总部园区,年租金回报率为6.6%。

雷丁微软总部园区,距离伦敦市区约40分钟车程

- 2018年11月21日,韩国国家队也来了,韩国主权基金—韩国投资公司(Korea Investment Corporation),将斥资3.5亿英镑,收购位于英国布里斯托、巴黎、巴塞罗那的亚马逊仓库。

- 2018年11月21日,韩国韩亚银行(Hana Financial Group)再次出手,斥资2.8亿英镑,买下了位于伦敦威斯敏斯特区的写字楼Sanctuary Buildings,大楼紧邻英国国会,租客为英国教育部,大楼年租金收益率为4.2%。

图为伦敦Westminster区的写字楼Sanctuary Buildings,紧邻大本钟

- 2018年12月13日,韩国Kiwoom证券旗下资管公司首次进军伦敦,斥资1.2亿英镑,收购了位于伦敦金融城的写字楼Cannon Green,大楼靠着Cannon Street地铁站,年租金回报率为5%。

Cannon Green刚刚翻新完毕,就被韩国人买走

- 2018年12月18日,韩国韩亚银行(Hana Financial Group)在2018年内第三次买入伦敦市场,斥资1.85亿英镑,买下了位于伦敦金融城,英格兰银行正对面的地标写字楼One Poultry,大楼被整租给美国共享办公巨头WeWork。

One Poultry大楼以其粉色和黄色石灰石条纹和屋顶上的Coq d ‘Argent餐厅而闻名

2018年韩国对英投资清单

2018年中国内地资本对英投资清单

比中国金主更壕

从上面的表格看出,2018年以来,除去以李嘉诚为首的香港资本,真正来自中国内地资本直接对英国房地产投资额仅为18亿英镑(不包括住宅投资)。

相比之下,韩国人在2018年对伦敦投资了42亿英镑,差不多是中国的3倍!

数据显示,中国投资者在2017年对欧洲投资额达到了创历史新高的95亿欧元,占亚洲对欧总投资额的37%,大大高于25亿欧元的五年平均水平。

但进入2018年,受国内政策收紧影响,来自中国的机构投资急速冷却,占亚洲对欧总投资额已经从去年37%下降到2018年的7%。

与此同时,韩国新加坡却在2018年加强投资,完美填补了缺席的中国资本。

中国资本退出之际,新加坡韩国买家杀入伦敦。

数据显示,韩国在亚洲对欧投资总额占比从2017年的8%上升到2018年的25%,是2018年增长最猛的投资者,新加坡则从17%上升到27%。

亚洲资本对欧洲的投资,几乎只集中于以下七个国家(比例超过95%):英国,德国,法国,荷兰,意大利,比利时和西班牙,其中对英国的投资占比最大,约为76%。

韩国人比中国人还会买,什么原因?

英伦投资客(ID: BuyLondon)一直在观察研究韩国投资者在伦敦的投资,在我们看来,韩国人之所以在伦敦疯狂投资,主要有以下五个原因:

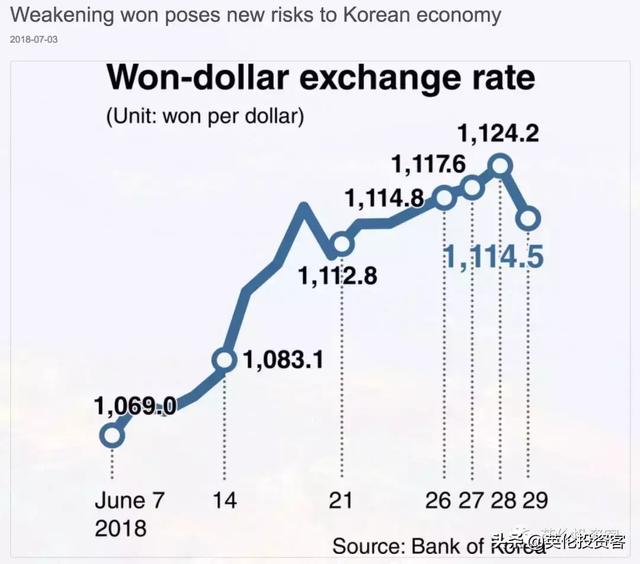

1)汇率因素:加速贬值的韩币

2018年以来,韩元相对美元不断贬值,韩币的贬值促使韩国投资者通过购买海外资产来对冲韩币资产。

不断贬值的韩币为韩国经济提出了新风险

中美贸易战也加速了韩币贬值。上图看出,韩元走弱和人民币贬值的时间正好重合。

对此,Pictet经济学家Patrick Zweifel分析称:韩币等亚洲货币近期走弱,主要是因为“贸易紧张,对中国的敞口,以及人民币贬值”。

韩币此前有过多轮贬值,韩国人因此很早就有了通过购买外币资产对冲本国风险的意识。过去五年,韩国机构的海外投资增长了200%,尤其是在2015年,资金流出增长了70%,创下历史纪录。

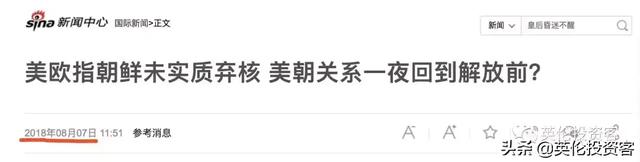

2)国内因素:局势不稳

虽然近期半岛局势相较年初有所缓和,但朝鲜的核武器对韩国人来说一直是一颗定时炸弹,也是促使其往外投资的最大内因。

联合国发布报告称,朝鲜并没有真正停止其核计划。

另一方面,韩国国内政局也不太稳定,三星和朴槿惠事件的前车之鉴,对韩国财团造成很大冲击,也促使其通过海外投资提前规避风险。

不过值得一提的是,虽然资金加速外流,但韩国仍然没有实行资本管制,这主要是因为其市场比较健康,韩国本地亦有不少值得投资的机会。

韩国在造船、电子、汽车、芯片等行业已经能靠技术领先实现向全球出口,因此如果韩国国内有更好的投资机会,韩国资本会迅速回流到韩国国内,在熟悉的市场获取超额利润,自由化的市场大大提高了资金利用效率。

除此之外,我们看到上面列的投资大部分是韩国大型资产管理公司和养老基金作出的,其投资操作公开透明,回报率也比较理想(韩国养老基金NPS去年投资回报率为7.26%)。

3)国际因素:韩国人看好英国?

韩国不像新加坡、马来西亚和英国有前殖民地的关系,亲美的韩国和英国没什么历史渊源,因此其投资主要是从理性的角度出发,更值得我们参考。

毕竟韩国对外可以选择的国家很多,比如宗主国美国、地理位置更近的澳洲、加拿大等,但2018年以来大部分韩国资本都流向了英国(主要是伦敦),这到底是什么原因?

虽然韩国人也很喜欢在美国投资,但由于美联储自金融危机以来已加息7次,而英国央行只加息了2次,英国的地产相较而言更便宜,这是其一。

其二,英国商业地产租期普遍比其它国家长。以韩国投资者2018年在伦敦买的最多的写字楼为例,伦敦写字楼平均租期为10年,巴黎、法兰克福和东京平均为5年,北京只有2年。

在10年的租期内,伦敦地主还可以根据经济情况提升租金,因此伦敦写字楼能为韩国投资者提供稳定的租客和长期有保障的现金流,而这也是韩国养老基金等大资本最看重的。

其三,韩国人在金融危机后就把投资触角伸向了欧洲,比如柏林、法兰克福、巴黎等城市。但这两年来,这些欧洲城市因为房价上涨,其租金回报率持续走低。

伦敦这两年因为脱欧拖慢了其房价涨幅,因此还能够提供相当不错的租金回报率,于是韩国人渐渐把注意力转向了伦敦。

据英国媒体PropertyWeek报道,在收购了一部分伦敦资产之后,韩国人开始在看英国其它城市的机会,比如伯明翰,爱丁堡,曼城等。地产之外,韩国投资者也在关注英国教育、医疗、零售仓储等行业的投资机会。

总的来说,2018年之前,韩国在伦敦的投资并不多,2016年受到脱欧影响,甚至没有任何在英国的投资,毕竟韩国人不像香港、新加坡人那么了解英国,能够迅速出手。

韩国人自己分析评估之后,发现确实可以,才在2018年集中出手。

4)规范的海外投资制度

说完内因外因,再说说韩国在海外投资上的制度优势。

韩国政府要求韩国机构必须通过中介或投资顾问来促成海外投资收购,另外韩国政府还要求机构投资者必须通过持牌资产管理公司,才能进行房产交易。

韩国的资管公司需要先获得韩国政府授权的牌照,才能去韩国各个财团募集资金,大型资管公司包括三星资管、未来资产等,都是通过这种规范的方式从投资者那边筹集资金,然后投到海外。

韩国未来资产官网

制度上的规范,减少了能进行海外投资的机构数量,约束了海外投资乱象,也促进了韩国资管行业和海外投资的蓬勃发展。

除此之外,韩国资管公司在海外投资初期,还会选择和像Hines,Gaw Capital这样在当地有经验的投资公司进行合作。

比如早在2013年,韩国合作社(Korean Federation of Community Credit Cooperatives,KFCC)就和香港Gaw Capital合作,以1.24亿英镑的价格收购了英国零售巨头马莎(M&S)伦敦总部大楼。

马莎伦敦总部大楼

5)韩国海外投资模式不断创新

制度之外,韩国投资者的商业模式也在不断创新。

韩国人之所以能在伦敦抢到这么多优质资产,甚至击败李嘉诚和Zara老板,多次成功赢下竞标,其开创的盲池模式(Blind Pool)起了很大作用。

在盲池模式推出以前,韩国投资者通常集合3-4个资管公司来组成一个运行5年的投资俱乐部,以这样的形式来收购海外地产。

但这样的模式下,股东们常常因为意见不合拖慢了投资决策的速度,最终导致韩国人错失优质资产。

三星SRA资管率先在韩国开创了执行力更强的盲池模式,盲池基金的封闭期也是五年,其资金只针对投资某类特定的资产,但基金投资者事先不知道三星之后具体会投资哪个资产。

三星SRA资管官网

这个操作模式意味着投资者对资管公司需要有很强的信任,因为他们一开始不知道这个盲池基金最终会买什么。

凭借三星强大的品牌号召力,三星SRA率先用这一模式筹集到5000亿韩元(3.85亿欧元),用于收购海外一线城市的核心写字楼资产。

伴随着盲池模式的推出,三星SRA的海外投资业务开始蓬勃发展,目前已经拥有15支子基金,共同管理着超过20亿美元的投资本金,并在加上杠杆后,收购到了约35亿美元的资产。

模式创新的同时,韩国的基金管理在这几年迅速发展,尤其是针对海外资产的基金,一时间约有50多家专门投资海外房地产的基金在韩国成立。

英伦投资客写在最后

2018年,韩国人跃居全亚洲增长最猛的投资者,并在伦敦成功抢下多栋地标写字楼,并非没有原因。

简单总结一下上边分析的五点因素:

- 汇率:韩元贬值刺激韩国人出海对冲风险。

- 政治:朝核问题、韩国政局加速了韩国财团提前出海布局。

- 英国:英国商业地产租约长,回报率高的优势使得韩国人做出理性的投资决策。

- 制度:韩国要求资管公司持牌交易,规范制度使得市场能够良性发展。

- 创新:三星SRA资管开创的“盲池模式”,加快了决策速度,提高了资金流动性和利用率,帮助韩国投资者在海外成功抢下多个重量级资产。

如此看来,健康的市场,严谨的态度,专业化的操作,规范的制度,加上汇率、国内外形势的推动,天时地利人和,共同助推韩国投资者在海外迅速做大,其模式也很值得中国投资者参考。

©本文原创,版权归“英伦投资客”所有

评论