这个行业 有机会?

#培育钻石# $力量钻石(SZ301071)$

FOCUS ON US

敬仰施洛斯

专注分享好文的老洛,日拱一卒,共同进步!

原创内容【jingyangshiluosi】

今天老洛聊个新的话题,就不聊个股了,来了解了解一个新兴行业——培育钻石行业。为什么说新,主要这个行业是近几年才被市场所关注,另外一个就是培育钻石品牌还在打造中,产品还在消费者慢慢认可的过程中,内容很多,但都是收获,耐心阅读完毕

第一次关注到这个行业,还是因为力量钻石上市的时候当天涨了10倍,当时以为这炒作也太狠了,后面从力量钻石招股说明书去了解了一下,确实财务数据不错,但是也不能从单一渠道片面了解,后面通过力量钻石招股说明书中可比公司中兵红箭侧面去了解,这才发现原来中兵红箭坐拥中国最大的培育钻石公司中南钻石,通过中兵红箭2020年披露的信息显示,旗下的中南钻石确实很赚钱,至于中兵红箭为什么没有得到市场的大幅炒作,主要还是受公司军工业务的拖累,军工业务基本是在亏钱,公司盈利来源全靠中南钻石。这么了解了之后就印证了培育钻石这个行业可能真的有些潜力

至于这个行业的股票适不适合投,大家见仁见智,至少我们可以了解下现在培育钻石的一些信息,后面假如想买钻石的话,不也多了一些行业信心的知识吗?老洛坚守日拱一卒,买股票不单单是炒股票,更多的是可以通过股票去发现市场上可能比较有潜力的行业

莱茨狗,下面按照老洛的步伐一起来了解下培育钻石这个行业

![]()

一、培育钻石和天然钻石的区别

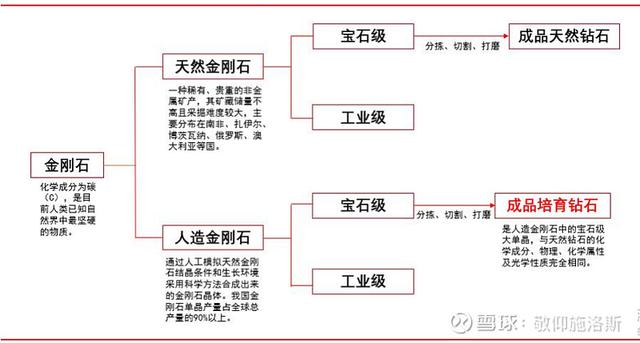

培育钻石是人造金刚石中的宝石级大单晶。金刚石的化学成分为碳(C),属于碳元素的一种同素异形体,是目前人类已知自然界中最坚硬的物质

按照成因,金刚石可以分为天然金刚石和人造金刚石

天然金刚石是一种稀有、贵重的非金属矿产,矿藏储量不高且采掘难度较大,主要分布在南非、扎伊尔、博茨瓦纳、俄罗斯、澳大利亚等国。全世界每年开采天然钻石 9000 万至 1 亿克拉,其中宝石级占 17%-20%

人造金刚石则是通过人工模拟天然金刚石结晶条件和生长环境采用科学方法合成出来的金刚石晶体。截至目前,我国金刚石单晶产量占全球总产量 90%以上

培育钻石是指人造金刚石单晶中质优粒大可以用于制作首饰的宝石级人造金刚石单晶,目前作为钻石消费领域的新兴选择可用于制作钻戒、项链、耳饰等各类钻石饰品及其他时尚消费品

培育钻石产品在晶体结构完整性、透明度、折射率、色散等方面可与天然钻石相媲美,是真钻石。培育钻石在颜色、粒度、净度等方面与天然钻石别无二致,区别在于形成方式和产能影响的稀有程度,天然钻石形成于数亿年前,而培育钻石在实验室中只花费数天或数周时间

![]()

二、培育钻石行业的产业链及竞争情况

培育钻石产业链呈现微笑曲线形态,上游天然及培育钻石生产毛利率约 60%,中游加工依赖大量人力毛利率约 10%-20%,下游零售品牌溢价加成毛利率约 60%

上游环节主要包括培育钻石原料供给、设备供应及合成等,产能主要分布在中国;中游从事切割、打 磨、抛光等加工及毛坯贸易等需要大量劳动力投入,主要集中在印度;下游多家欧美珠宝商从事培育钻石成品钻零售,涉足品牌主要为天然钻石开采商一体化布局、传统钻石珠宝商丰富产品矩阵、新兴培育钻石品牌商、培育钻石生产商一体化布局等

①上游看中国河南:培育钻石毛坯产能 600-700 万克拉,其中 40%-50%的培育钻石毛坯来自中国使用高压高温技术生产。根据贝恩咨询,2018-2020 年全球培育钻石产量由 150万克拉增长至700 万克拉,2021 年全球培育钻石毛坯总产能约1.16 亿克拉,同比增长 5%,各地分布如下:中国市占率 40%,培育钻石产能主要聚焦河南;印度市占率 20%,美国市占率 15%,新加坡市占率15%;欧洲及中东合计市占率7%,俄罗斯市占率3%

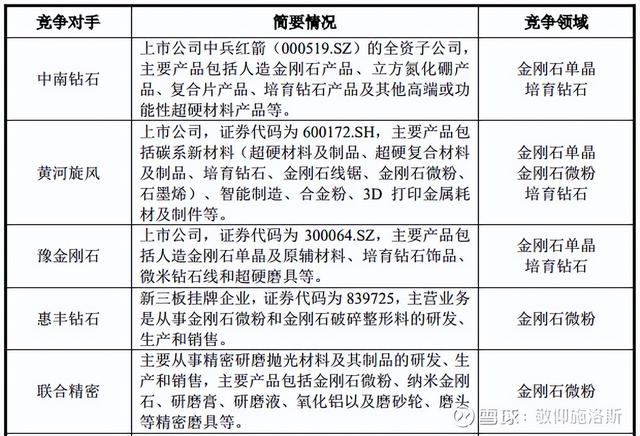

我国在河南省郑州市、许昌市、南阳市、商丘市等地形成了一个集人造金刚石产品研发、大规模生产和销售于一体的金刚石产业集群,涌现出中南钻石、黄河旋风、豫金刚石、力量钻石、惠丰钻石、联合精密等一批知名的金刚石生产企业,河南省人造金刚石产业链完整、配套齐全,具有明显的地域优势(感兴趣的朋友可以带着另一半去河南逛逛钻石去)

(来自力量钻石的招股说明书)

②中游看印度: 低毛利加工行业,中游加工产量是上游天然钻石开采量的“晴雨表”,“钻石加工帝国”印度占全球钻石加工份额的 90%+。钻石中游加工环节包括毛坯设计、划线、锯石、打边、抛光等,属劳动密集型行业,较难实现自动化生产,且技术同质化较高,因此属于劳动密集型行业。印度钻石加工起源于 20 世纪 50 年代,凭借丰富廉价劳动力+先发优势,逐渐成为全球最核心的钻石加工国和成品钻出口国,其中印度苏拉特市(Surat)被誉为“世界钻石加工厂”。根据印度宝石与珠宝出口促进委员会(GJPEC)的报告,印度占据全球约九成的钻石加工市场份额

③下游看欧美:资深品牌开辟新航向,巨头“带队入坑”培育钻石市场,美国培育钻石零售额占全球约 80%。世界钻石巨头 De Beers 巅峰时期曾垄断全球 70%-80%天然钻石矿,坚定拥护天然钻石。此外,De Beers 还联合阿尔罗萨(ALROSA)、卢卡拉(Lucara)等其他 6 家世界级钻开采石公司联合成立生产商协会(DPA),致力于天然钻石的传播与推广

尽管如此,De Beers 仍被培育钻石的广阔空间所吸引,于2018 年 5 月推出培育钻石品牌 Lightbox。随后知名品牌施华洛世奇、潘多拉等众多著名珠宝品牌商利用其品牌知名度、时尚的设计理念和健全的销售渠道将培育钻石饰品推向消费市场

目前全球培育钻石零售终端主要集中在美国,美国共拥有 25 家培育钻石品牌,其次是中国和欧洲,分别拥有 19家、9 家培育钻石品牌。

④人造金刚石行业属于市场化程度较高的行业,生产企业间的竞争主要体现在技术研发、产品质量、成本控制和市场营销等方面,产品市场价格基本由市场供求情况决定。低品级人造金刚石生产的门槛较低,对产品的质量和生产工艺要求不高,各企业间的产品差异不大,竞争较为激烈;以高品级金刚石单晶、高端金刚石微粉和大颗粒培育钻石为代表的中高端产品对企业的研发实力、工艺水平和质量控制提出了较高的要求,进入门槛较高,竞争相对较小

![]()

三、培育钻石行业的发展情况

①起步——1955 年,美国通用电气公司(GE 公司)公开宣布采用静压熔媒法(简称 GE 法)成功的合成了钻石;

②突破——1970 年,美国通用电气用 GE 法合成克拉级(大于 5 mm) 的宝石级钻石;

③规范——2016 年,国际合成钻石协会(简称 IGDA)成立,总部设立在美国;

④承认:美国联邦贸易委员会(简称 FTC)在最新出台的珠宝业准则中拓宽了“钻石”一词的所指:除了从钻矿中挖掘出的天然钻石,也将人工合成钻石包括在内

⑤品牌化+降价:2018 年,提出“钻石恒久远、一颗永流传”的 De Beers推出培育钻石品牌 Lightbox,其对培育钻石的定价为 800 美元/克拉,颜色普遍为 J-G,净度普遍为 VS2,切工为 VG,该价格仅为同等级天然钻石的几分之一

⑥2019 年后国际龙头钻石商 De Beers 入局培育钻石市场。2016 年前后,我国采用温差晶种法生产的无色小颗粒培育钻石开始尝试小批量生产和销售。2018 年培育钻石的市场需求开始明显增加,全球最大钻石生产商 De Beers 公司、著名珠宝商施华洛世奇等知名企业开始建立自有品牌并推出培育钻石饰品,极大提升了培育钻石的市场认可度

![]()

四、培育钻石未来的发展空间

①培育钻石比天然钻石便宜一半以上。消费品领域以天然钻石为主,但人造钻石有替代趋势。随着培育钻石合成技术的不断提高,培育钻石在产品质量、生产成本以及品级、尺寸、颜色、定制化等可控性方面的优势越来越突出,发展潜力巨大。培育钻石与天然钻石除生长环境不同外,化学成分以及颜色、净度等物理性质完全相同,但培育钻石饰品的销售价格约为同等级天然钻石饰品销售价格的 30%至 50%

②行业驱动因素之供给端:天然钻石产能受限,且可能导致资源加社会负担,培育钻石营销制胜。

天然钻石连续减产:2017-2020 年,天然钻石产量由 1.52 亿克拉下降至 1.11 亿克拉。根据 De Beers 官网,Argyle(2020 年)、Diavik(2025 年)、Komsomolskaya (2021 年)等大型天然钻石矿山因达到使用寿命而关闭;根据贝恩咨询数据,乐观估计天然钻石未来 10 年产量复合增速为 1%到 2%;保守估计天然钻石未来 10 年产量复合下滑 1% 到 2%。钻石消费需求旺盛叠加天然钻减产,激发培育钻石潜力

环保问题:天然开采往往是对自然环境和地质的破坏,根据 Frost & Sullivan,钻石开采的碳排放量为每克拉 57000 克并且毁坏多达 1750 吨无法修复、且长期不能耕种的土壤,而培育钻石每克拉仅释放0.028 克,对土壤 0 破坏

人权问题:《血钻》讲述非洲冲突地区猖獗的奴役和非法钻石贸易,此外还可能涉及矿工童工化问题

社会安定:流通的天然钻石中,约四分之一被高价变卖用于资助非法武装冲突和战争,一些地区甚至出现钻石直接换取大规模杀伤性武器的非法交易

③行业驱动因素之需求端:消费者需求旺盛,低龄化消费偏好加非婚场合新宠

钻石教育影响千禧一代+Z 世代,消费主体低龄化。根据 De Beers《钻石行业洞察报告》,千禧一代(80 后、90 后)和 Z 世代(95 后)占全球总人口 29%,但贡献了全球 2/3 的钻石销量,国内钻石消费市场中该比例可以提高到 80%。随着人均可支配收入的提高、钻石价值认知和购买偏好形成,千禧一代+Z 世代逐步成长为钻石消费主力,他们对钻石饰品的日常化需求、悦己需求等更能代表钻石珠宝消费的趋势,催生珠宝首饰市场蓬勃发展

高度渗透婚恋场合后,开始摆脱“一颗永留存”的刻板印象,开启日常场合消费的新征程。1951 年,De Beers 提出“A diamond is forever” 广告语,将钻石与婚恋市场绑定,通过刻意营销赋予钻石重要意义以提升附加值。De Beers 报告显示,当前钻石消费动机构成为:28%结婚+30%求婚+27%慰藉自己+16%普通礼物,即 58%用于婚恋场所,超过 40%用于日常消费场合。因此非婚场景消费带动钻石消费频率提升,开启钻石新赛道

④行业驱动因素之交易环节:买卖共赢,经销商追求高毛利,消费者追求审美多元

培育钻石批发价为天然钻的 20%、零售价为天然钻35%,意味着培育钻石下游零售商的利润更丰厚。根据贝恩咨询,2017-2020 年培育钻石相比天然钻石的价格比例处于下降趋势。以 1ct、颜色 G、净值 VS 级别钻石为例,2017 年人造钻石批发价相当于天然钻的 55%、零售价格相当于 65%;2020 年人造钻石批发价相当于天然钻的20%、零售价格相当于 35%,价格差异提升培育钻石经销商毛利率

我国人均消费量仅为美国 1/20,后期增长空间广阔。中国钻石消费占全球 14%,作为消费强国仍有较大提升潜力。根据贝恩咨询,2018 年,美国以 48%的市占率成为全球第一大钻石消费国,而中国仅占 14%

据戴比尔斯统计数据显示,2020 年,美国和日本人均钻石消费量分别为 105.60 美元和 40.07 美元,而中国和印度人均消费量仅为 4.96 美元和 2.95 美元,我国钻石消费额仅为美国的 1/20,后期提升空间大;未来源于中印等新兴市场的消费增量有望进一步打开全球钻石零售规模空间

根据贝恩咨询预测数据,2025 年全球培育钻石市场规模将从 2020 年的 167 亿美元增长至 368 亿美元,其中我国培育钻石市场规模将由 83 亿 美元增至 295 亿美元,复合增速 29%

根据贝恩咨询与安特卫普世界钻石中心(Antwep World Diamond Centre)联合发布的《2021-2022 全球钻石行业报告》显示,2021 年全球钻石珠宝零售总额约 840 亿美元,同比增长 29.23%;全球毛坯钻总销量 1.37 亿克拉,同比增长 26.85%;全球毛坯钻总产量 1.16 亿克拉,同比增长 5%;截至 2021年底,上游钻石总库存 2900 万克拉,接近历史低点,培育钻整体供不应求态势明显

本文关于培育钻石行业就介绍到这里,看完后是不是机会就看各位怎么理解了,老洛倒是兴趣很大(谨慎参考)

以上资料来源于力量钻石招股说明书及东莞证券和浙商证券的研究报告

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

如果内容对你感兴趣,请不要吝啬的点个赞或者分享出去,有问题欢迎留言

评论