预见2021:《2021年中国海洋工程装备产业全景图谱》

我国海工装备制造已经有50余年的历史,形成了较为成熟的产业链。在全球海工装备制造低迷的情况下,欧美制造强国开始逐渐退出海工制造装备市场,我国抓住发展机遇,不断提升海工装备制造技术,目前已经占全球海工装备制造份额接近50%。

在国家政策的不断推动下,我国海工装备制造技术不断进步,正逐渐由海工装备制造大国向海工装备制造强国转变,为保障我国能源安全,提升制造工业经济效益贡献巨大力量。

全景图:海洋工程装备产业链完整成熟

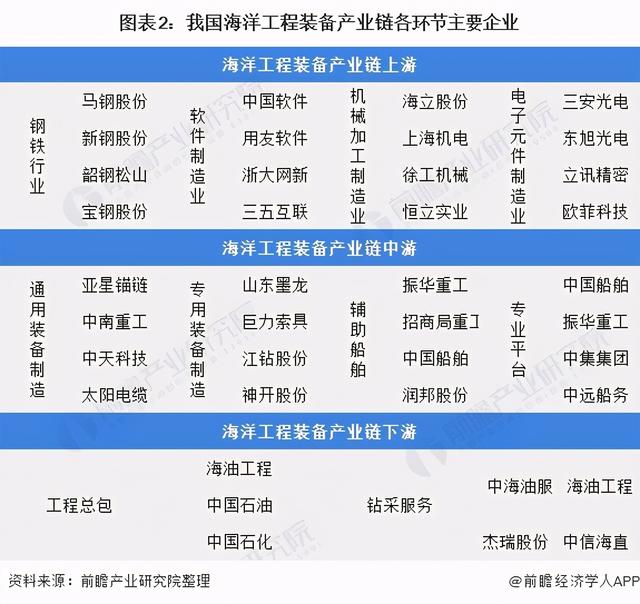

自20世纪60年代大连造船厂(大船重工前身)正式成立以来,中国海洋工程行业正式进入世界强者之林,至今发展已有50余年,形成了较为完整和成熟的产业链。海洋工程产业链由上游海工装备设计及原材料提供、中游海工装备制造和下游海洋油气服务等主要环节,在产业链的各个环节都形成了各自的发展模式。

海洋工程的上游环节主要为海洋工程装备设计和原材料支持,所用材料主要是钢材。海工装备设计是整个海洋工程产业链中技术含量最高的环节,目前,欧美国家在海洋工程装备设计领域占据垄断地位。

上海佳豪是国内规模最大、实力最强的专业海洋工程与民用船舶设计企业,国内唯一的海工装备设计公司,市场空间大,海工收入占比较高,研发实力强。

原材料供应方面,根据中国船舶工业行业协会数据,我国已经成为全球最大的船舶与海工装备制造国,主要企业有宝钢股份、鞍钢股份、沙钢、湘钢等。

海洋工程装备制造方面,我国企业主要以浅海装备制造为主,代表性的企业有烟台来福士、外高桥造船厂、海油工程、振华重工、中集集团等。油田服务中,我国典型企业有中海油服、海油工程、杰瑞股份、中信海直等参与其中。

产业现状

——全球市场迈向复苏阶段

2019年全球海洋工程新订单总计71.2万载重吨、65艘/座、50.5总吨,以艘数计同比增加51.2%,以总吨计则同比减少约31.2%。2019年主要成7000一交了4艘FPSO,18座支持平台,除此之外,其他成交的船型仅为一些潜水支持船、海上支持船、人员交通船等黑一数型较小船型。

尽管随着油价的上涨,海工装备运营市场正迈向温和复苏的阶级,但是过剩产能的消化仍需较长时日,短期内不能对新建市场形成有效的带动作用,市场短期内仍将难以爬出谷底。

2019年全球海洋油气开发活动保持增长,带动海洋工程装备作业需求绝对量继续攀升。以钻井平台为例,2019年新租约达到257份,合计3815月,这是2017年以来连续三年保持增长,单份租约时长也从2016年不足12个月增至2019年的接近15个月。

从绝对需求量来看,截至2019年12月,全球自升式钻井平台在租数量达到367座,较年初增加45座,尽管有超过20座新建平台交付,市场利用率仍由年初的69%增至76%,全年增长7个百分点;

浮式钻井平台方面,尽管受季节性因素影响,需求在四季度有所减少,但年末在租数量仍达到138座,较年初增加11座,利用率为70%,较年初增长5个百分点,三季度利用率还曾一度达到75%,较年初增长10个百分点。

海工船方面也同样保持增长态势,平台供应船和三用工作船年末利用率分别达到67%和63%,较年初分别增长9个百分点和8个百分点。

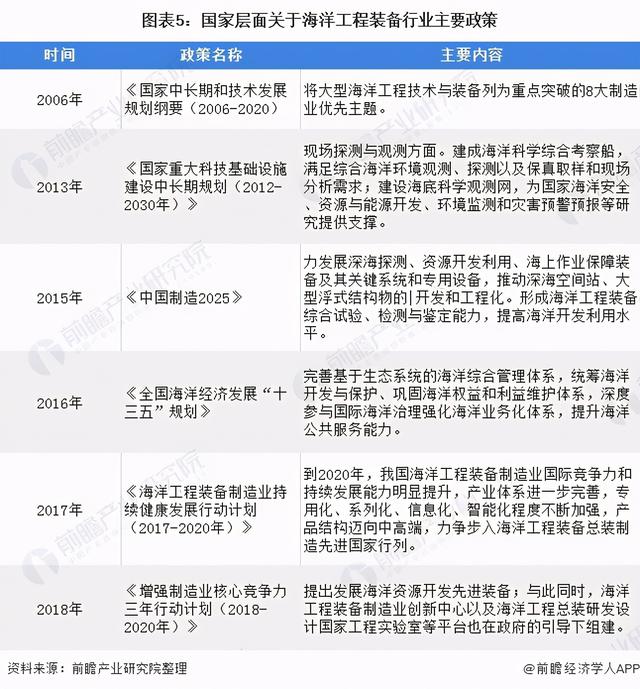

——政策鼓励海工行业发展

国家出台多项政策鼓励海洋工程行业发展。石油进口依存度的逐年攀升引起了国家的高度重视,海洋工程的发展被提到了国家战略性高度,从2006年开始,国家相继出台了多项鼓励海洋工程行业发展的政策。

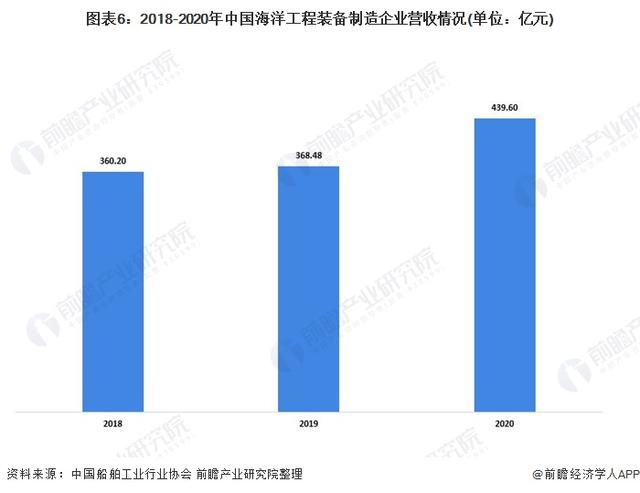

——海工装备企业经营情况有所好转

2020年,10万吨级深水半潜式生产储油平台“深海一号”、中深水半潜式钻井平台“深蓝探索”号成功交付,浮式生产储卸油船(FPSO)船体和上层模块建造项目稳步推进,“蓝鲸2号”半潜式钻井平台圆满完成南海可燃冰试采任务。

海工装备制造企业抓住海上风电发展黄金期,积极承接风电安装船、海上风电场运维船、海上风电项目导管架、海上升压站建造等项目,同时积极推动海工装备“去库存”,经营状况有所好转。

深远海渔业养殖装备快速发展,全球最大三文鱼船型养殖网箱、全球首制舷侧开孔式养殖工船、国内首座智能化海珍品养殖网箱等装备实现交付,10万吨级智慧渔业大型养殖工船开工建造。2020年全国海工装备制造企业实现营业收入439.6亿元,同比增长19.3%。

竞争格局

——企业竞争格局

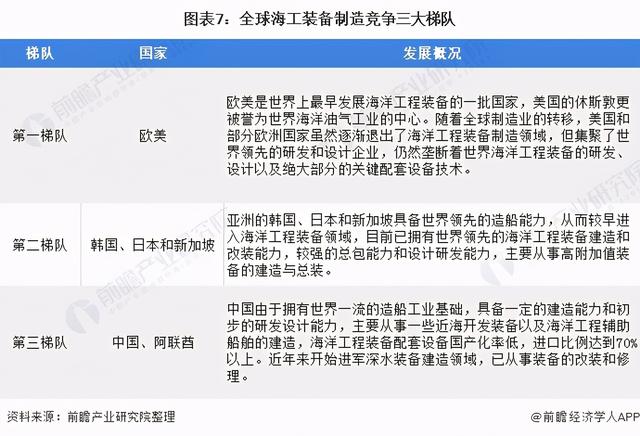

目前全球海工装备市场已形成三层级梯队式竞争格局,欧美垄断了海工装备研发设计和关键设备制造;亚洲国家主导装备制造领域,韩国和新加坡在高端海工装备模块建造与总装领域占据领先地位,而中国和阿联酋等主要从事浅水装备建造、开始向深海装备进军。

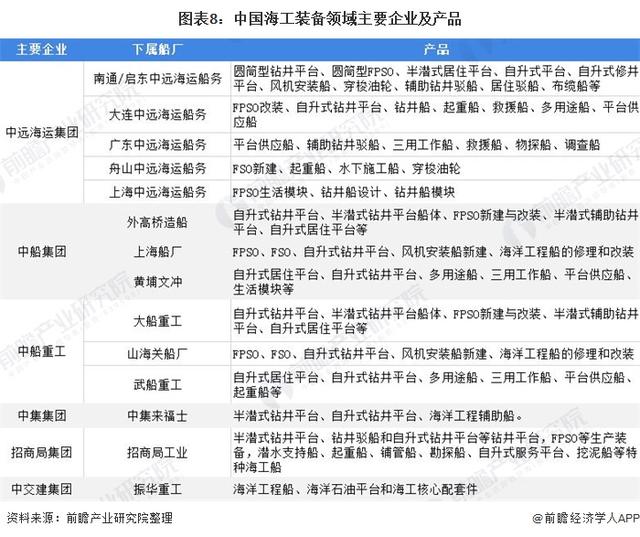

在我国企业竞争格局方面,我国海工装备领域主要企业分别为中远海运集团、中船集团、中船重工、中集集团、招商局集团和中交建集团。

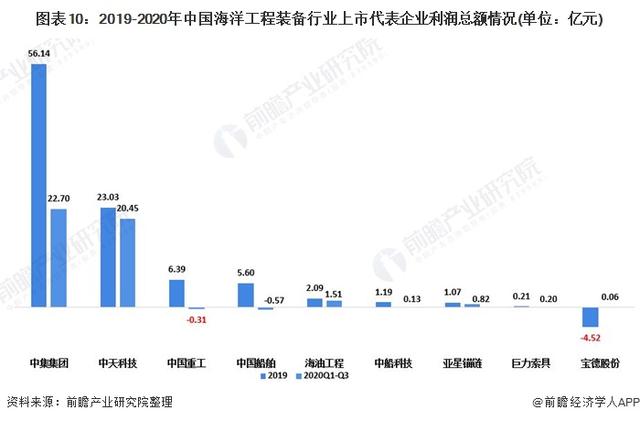

我国海洋工程装备行业营收较高的企业主要有中集集团、中天科技、中国重工、中国船舶、海油工程,2019年营收均高于100亿元,其中中集集团营收达858.15亿元,中天科技营收为387.71亿元,中国重工营收为380.57亿元。2020年前三季度中集集团、中天科技、中国重工、中国船舶营收均高于200亿元。

2019年我国海洋工程装备行业利润总额较高的企业主要有中集集团、中天科技、中国重工、中国船舶、海油工程。其中中集集团利润总额为56.14亿元,位居第一;中天科技利润总额为23.03亿元,中国重工利润总额为6.39亿元,中国船舶利润总额为5.60亿元,海油工程利润总额为2.09亿元。

2020年前三季度中集集团利润总额为22.70亿元,中天科技利润总额为20.45亿元,其余代表企业利润总额均低于1亿元。

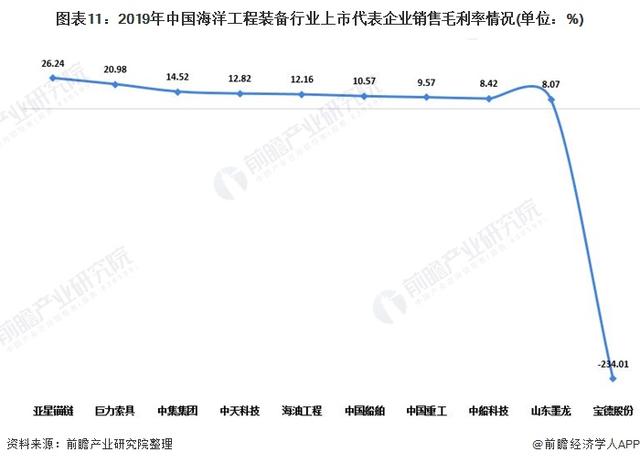

2019年我国海洋工程装备行业上市代表企业除宝德股份外,其余上市代表上市企业销售毛利率基本在8%-30%之间波动。其中亚星锚链销售毛利率为26.24%,为上市代表企业中最高。

其次为巨力索具,销售毛利率为20.98%。中集集团、中天科技、海油工程、中国船舶销售毛利率均在10%-15%之间。

——区域竞争格局

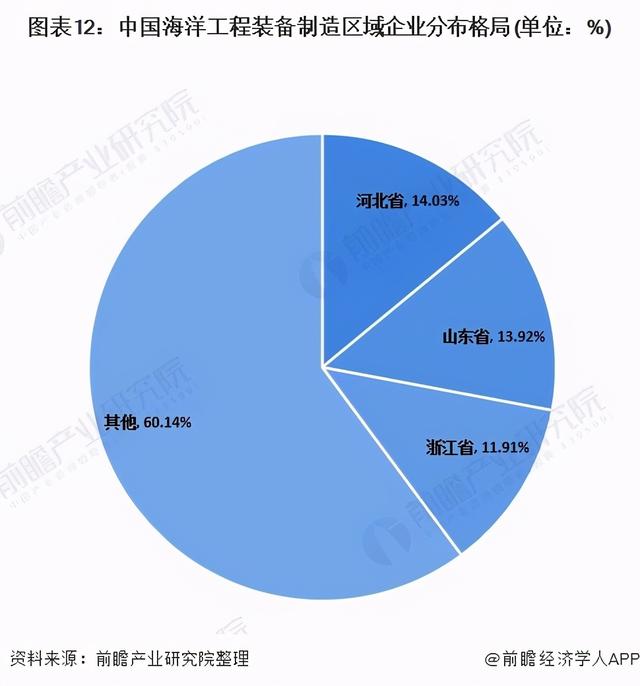

区域企业分布上,我国海洋工程装备制造企业主要分布在河北省、山东省和浙江省,其中河北省企业占全国比重为14.03%,山东省企业占全国比重为13.92%,浙江省企业占全国比重为11.91%。

发展趋势:未来向大型化、多样化方向发展

未来海洋工程装备将呈现作业环境复杂化、装备规模大型化以及水下装备广泛应用的趋势,在国家政策的大力推动下,在坚持技术引领、智能制造的情况下,我国海工装备技术水平将不断提升,全球市场份额不断加大,不断由海工装备制造大国向海工装备制造强国转变。为保障我国能源安全,提升制造工业经济效益贡献巨大力量。

更多数据请参考前瞻产业研究院《中国海洋工程装备制造行业市场需求预测与战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

评论