走进南方基金海外投资团队:“现代化阿尔法工厂”范本

导读:伴随着中国整体经济进入高质量增长的蝶变期,资本市场也逐渐走向成熟。这是一个最好的时代,公募基金管理规模大爆发,代表新经济方向的优质企业批量上市;这也是一个分化的时代,类注册制出现后,垃圾企业不再具备壳价值,市值可以一跌再跌。对于一个进入成熟化的中国资本市场,我认为出现了三个重要的变化,简单总结为三化:

1)投资的机构化。过去几年以公募基金为代表的机构投资者每年平均收益在50%左右,相比之下市场平均股票的涨幅不到10%,个人投资者炒股的收益率远低于专业的机构投资者;

2)投资的跨市场化。投资者已经不怎么区分这个股票是在哪个市场上市,而是这个公司是不是真正代表中国核心资产。北上的外资大举买入优质的消费品公司,南下的内资大举买入优质的互联网公司和部分创新药等;

3)投资的系统化。依靠个人能力单兵作战的时代逐渐过去,即便我们看到已经有不少明星基金经理“出圈”,他们优异业绩的背后来自平台强大的支撑。中国机构投资者已经变得越来越体系化,通过强大的投研系统打造可持续的超额收益。

那么什么样的投资团队能够以体系化,系统化的方式打造长期持续的专业投资能力?带着这个问题,我们走进了南方基金的国际投资部,和大家分享一个注重投资流程,看重长期基本面,专注投研的专业化投资团队。

体系化的投资流程

在投资团队中,我们最看重的是投资体系和投资流程。一个可靠的投资体系,加上一套完整的投资流程,是长期超额收益的来源。桥水的创始人达利欧曾经说过,要像运行一台机器一样运行桥水。一个有生命力的投资团队,必须基于可靠的投资体系。这就如同工业革命对手工作坊的替代,投资管理到最后,比拼的是效率提升。我们看到,南方基金海外投资团队采用了“投研一体”的模式,为港股提供提供了三重保障。

第一重保障,来自对宏观策略和策略的研究。宏观策略研究会对整个组合的投资策略定一个大基调:到底是进攻,还是防守;到底是价值,还是成长;宏观经济的主要矛盾是什么;利率周期是向上还是向下。把握正确的组合主基调,为良好的收益提供了最基础的保障。

第二重保障,来自不同基金经理对优势行业的组合推荐。大部分基金经理都是优秀的行业研究员出身,他们往往对于某些领域有长期跟踪和深度认知。在南方基金的海外投资团队中,每一个基金经理都会否则某几个具有能力圈的推荐组合。比如说南方香港成长基金经理王士聪主要负责大消费领域,提供可选消费、必选消费、医药行业的推荐组合;南方香港优选等基金经理毕凯主要负责TMT领域,提供科技行业和电信行业的推荐组合。专户投资经理恽雷主要负责大金融和工业品领域,提供金融地产、公用事业、原材料等行业的推荐组合。

第三重保障,来自资深行业研究员对高频数据和基本面变化的跟踪。在投研体系的分工环节中,基金经理通常把握主要矛盾和组合管理,而具体的基本面跟踪会由资深的行业研究员完成。在南方基金的海外投资团队中,他们的资深行业研究员会负责对行业基本面、公司基本面进行跟踪,并且优化外部研究资源,获取信息的同时过滤噪音,并且确保对行业和公司的基本面变化保持敏感度。

对应不同用户需求的产品线

过去很长一段时间以来,资产管理公司的产品线并没有得到足够的重视。关于产品线,市场上有两个常见的问题:

第一个问题是,希望用单一产品去匹配所有用户的需求。作为资产管理团队来说,通常会认为只要把收益率做得足够好,就一定会是让用户满意的产品。事实上,不同的人风险偏好不同,投资目标不同,单一产品是难以满足所有人的。有些人喜欢高风险高收益的产品,有些人希望中低收益但是波动也比较低的产品,有些人偏好价值策略,也有些人偏好成长策略。

第二个问题是,产品之间没有清晰划分,许多产品的风格就是基金经理风格,没有清晰的基准对产品进行约束。比如说在公募基金行业最初的十几年,虽然基金品种很多,但是大部分基金都是相对的基准,每一个基金经理也有着一样的目标:竞争排名。而在海外,基金之间互相比较之前,需要划分不同类型的产品。

南方基金的海外投资团队有着清晰的产品条线,主要提供四大类策略的产品:

1)优选价值策略产品线。这个产品线的策略特点是,采取自下而上和自上而下相结合的方式,通过行业深度研究及广泛调研捕捉高质量价值投资机会。持仓中不过度集中几个行业,也不过度依赖市场风格环节,避免单一行业和股票波动对净值产生的影响。在个股选择中,从成长性、盈利能力、确定性以及估值四个维度出发。发掘价值被低估的优质个股投资机会,结合行业周期规律超配由于市场情绪变化或风格转换而被错杀、长期逻辑确定性较高的高价值龙头公司;低配估值显著偏高、利好因素以被市场充分认知的阶段性明星股,努力获取穿越风格周期的稳健相对收益。这个产品线的代表基金产品包括:南方香港优选、南方沪港深核心优势、

2)质量成长策略产品线。这个产品线的特点是,聚焦高质量的企业,寻找依靠商业模式驱动的高质量成长股。坚持从行业的价值维度出发,持续寻找并投资赛道足够长且竞争格局清晰的行业。以创造自由现金流的能力,作为行业筛选和个股挖掘的主要出发点,并且把公司治理和管理层激励作为重要的考量维度,投资策略更偏向自下而上。最后,估值这也是这个投资策略中重要的考量因素,坚持在合理的估值水平下买入成长性公司,并且长期持有。产品线的投资组合在15到25个股票,单一个股买入比例在3%以上,聚焦在最优质的公司上,选股条件苛刻。这个产品线的代表基金产品主要是针对考核期在2-3年左右的机构投资者,以专户的产品形式为主。

3)新经济策略产品线。这个产品线的特点是,重点配置在新经济领域的企业,包括互联网、医药、消费等行业,相信新经济的公司在较长时间维度下能够大幅跑赢整体市场指数和旧经济企业。即便这些公司估值相对高一些,也能够通过业绩的不断增长消化长期估值水平。但是配置新经济,并不等同于超配高估值的热门行业。恰恰相反,这个产品线的策略会低配高估值的热门行业,寻找存在预期差并且估值合理的新经济细分赛道。在组合管理中,个股的仓位主要根据企业长期的IRR(内在收益率)进行调整。这个产品线的代表基金包括:南方香港成长。

4)研究精选策略产品线。这个产品线的特点是,持仓在行业和个股上会非常均衡,持仓行业数量比较多,个股数量也在40-50只左右,一级子行业的权重偏离度为基准的50-200%。这个产品会把11个GICS一级行业组合分为四个研究组:大周期(能源、有色、公用事业、工业)、大金融(金融、地产)、大消费(可选、必选、医药)、TMT。每一个一级子行业精选3-8只个股,构建成一个比较均衡的组合,避免行业偏离和风格漂移。

总结来看,南方基金海外市场投资团队以四大产品线为主:稳健均衡、配置优质龙头的优选价值策略;质量为王、聚焦成长的质量成长策略;聚焦新经济的新经济策略;聚焦个股选择,行业分散的研究精选策略。

投研一体化的团队作战模式

今天的资产管理机构,越来越重视集团化的“作战”方式,通过投研体系的系统化,将大家的智慧凝聚起来,并且进行更加专业化的分工。过去,资产管理行业的问题就是Alpha的内部损耗。比如说,基金经理之间的有效沟通缺失,导致更多依赖个人能力,没有发挥平台作用。比如说,投资和研究部门之间的沟通有效性不高,研究推荐的个股缺乏实战性,没有站在投资的角度看问题。再比如,某些行业有能力圈的基金经理,过快拓展到自己不熟悉的领域,导致Alpha的丢失。

在南方基金的国际业务部,以“投研一体”为模式,遵循价值投资和长期投资的核心理念。他们认为,时间资源是所有投资人最稀缺的资源,合理分配时间的核心是专注于有“复利效应”的研究。

基于这个底层的“价值观”,南方基金海外投资非常注重研究的重复利用和认知的底层共享,每个人都把最多的时间花在有选择性的深入研究上,这些研究必须要有复利效应,每一个企业的研究,都是以3到5年甚至更长的时间维度出发。只有看得足够长,才能赚得足够多,才能把不确定的世界中找到确定性回报。

投资中的Alpha通常来自“竞争优势”,长期在个股选择上要获得超额收益,大概率就需要更加深入的研究。在南方基金的海外投资团队中,他们认为“懂得取舍,坚守能力圈”非常重要。如果每一个股票都去做研究,那最后大概率无法在任何公司上建立研究深度。投资中先要知道放弃什么,什么机会都要抓,最终很可能什么机会都抓不到。南方基金的海外投资团队将主要精力放在少数有长期复利效应的公司上,把握自己能够抓取的机会,就能获得长期稳定的超额收益。

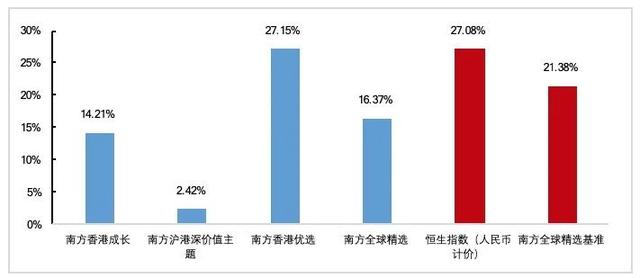

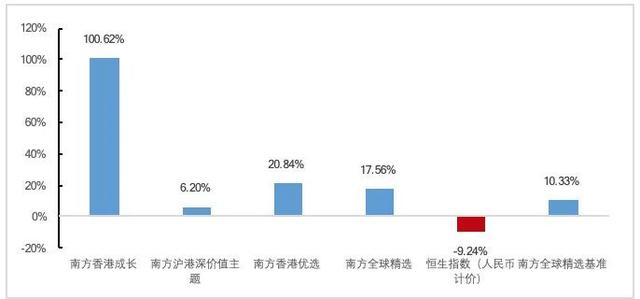

我们以2017到2020年的业绩比较为例,对比了南方香港成长、南方沪港深价值主题、南方香港优选、南方全球精选四只基金的收益率和业绩基准对比。在2017年的时候,只有南方香港优选一只产品跑赢了恒生指数,而且跑赢幅度只有0.07%,超额收益几乎可以忽略不计,其他几只产品都没有跑赢恒生指数和业绩基准。而到了2020年,南方基金的这四只产品全部跑赢恒生指数,其中南方香港成长取得了100.62%的全年收益,而恒生指数当年下跌了9.24%。从这个业绩比较中,我们也看到了“投研一体化”带来的效果。

2017年南方基金部分产品表现和业绩基准对照

数据来源:Wind, Bloomberg,南方基金国际业务部

2020年南方基金部分产品表现和业绩基准对照

数据来源:Wind, Bloomberg,南方基金国际业务部

全市场最大的海外投资团队之一

作为首批进行海外投资的基金公司之一,南方基金构建了跨市场、跨资产类别、多层次的海外产品架构,以及包含海外权益和海外固收两大业务板块的投研团队,无论是人数还是从业人员的背景,都是市场上最大最顶尖的之一。

目前,南方基金海外权益团队有9人,海外固收投研团队有6人。这些团队中大部分人都是土生土长的“南方人”。我们知道内部培养是一件短期受损,长期收益的事情。由于一开始需要给研究员足够的时间成长,内部培养的研究员很可能在最初几年中无法真正给投资带来贡献,不像从市场上直接挖成熟的研究员,可能马上就能带来实战效果了。然而,长期来看,通过内部培养比较容易建立统一的投资理念和公司文化。

短期的慢就是长期的快,通过培养土生土长的“南方人”,南方基金海外投资团队有着更加高效的沟通效率,也是公司践行“投研一体化”重要的基础。

资产管理行业进入成熟化模式

许多人说过去几年中国资本市场变得越来越“美股化”,其实本质是市场变得越来越成熟化。比如说垃圾股不断被边缘化,交易量不断向头部公司集中,鸡犬升天的牛市不会再有,机构投资者占比越来越高等等这些现象,都是一个成熟市场的标志。我们看到不仅仅是美国,包括欧洲,日本,香港,新加坡等成熟的资本市场,都有这些特点。

那么伴随资本市场的成熟化,必然是资产管理机构的成熟化。这又包括投资框架的体系化,产品特点的鲜明化,超额收益的持续化,投资执行的团队化等等。我们看到,资产管理机构也在经历一个“现代化”的过程,体系和团队变得越来越重要,并且开始将投资收益的Beta和Alpha进行有效剥离。

最终,主动资产管理机构的价值,在于证明其获取Alpha能力的长期有效。历史业绩并不代表未来,优秀的资产管理机构能在未来也能取得优秀的超额收益。这就对团队和系统提出了更高的要求。就好像球队一样,一个优秀的基金经理可能会有灵光一现的时候,但是一个优秀的团队一定是团队的匹配度高,每一个位置没有短板,并且战术更加先进。

我们也相信,伴随着市场的成熟,未来几年将是资产管理机构快速进入成熟化的时代,最终一个强大的系统会比单一个人的能力更加重要!

- end -

安 昀 | 鲍无可 | 贲兴振 | 薄官辉 | 曹 晋 | 曹文俊

常 蓁 | 陈璇淼 | 陈 平 | 陈 媛 | 陈立秋 | 陈 军

陈觉平 | 陈文扬 | 陈 宇 | 程 彧 | 程 洲 | 崔 莹

蔡嵩松 | 蔡 滨 | 董伟炜 | 杜晓海 | 付 斌 | 费 逸

范 洁 | 方钰涵 | 方 纬 | 高兰君 | 刚登峰 | 葛 晨

顾耀强 | 光 磊 | 归 凯 | 郭 锐 | 郭 堃 | 郭相博

韩 冬 | 郝旭东 | 郝 淼 | 何 帅 | 何晓春 | 侯振新

洪 流 | 胡昕炜 | 胡鲁滨 | 胡宜斌 | 胡 涛 | 胡 伟

黄 峰 | 黄立华 | 姜 诚 | 蒋 鑫 | 纪文静 | 焦 巍

贾 鹏 | 匡 伟 | 劳杰男 | 雷 鸣 | 李德辉 | 李 琛

李晓西 | 李晓星 | 李元博 | 李耀柱 | 李玉刚 | 李健伟

李 建 | 李佳存 | 李 巍 | 李晓星 | 李 竞 | 李振兴

黎海威 | 梁 浩 | 梁 辉 | 梁 力 | 廖瀚博 | 林 庆

刘 斌 | 刘 辉 | 刘格菘 | 刘 江 | 刘晓龙 | 刘 苏

刘 锐 | 刘 平 | 柳世庆 | 柳万军 | 陆 彬 | 陆政哲

陆 欣 | 陆 航 | 罗春蕾 | 吕越超 | 楼慧源 | 马 翔

马 龙 | 莫海波 | 牛 勇 | 潘 明 | 蒲世林 | 齐 皓

祁 禾 | 邱璟旻 | 丘栋荣 | 邱 杰 | 秦 毅 | 秦绪文

曲 径 | 饶 刚 | 宋海岸 | 石 波 | 沈 楠 | 沈雪峰

史 伟 | 是星涛 | 孙 伟民生加银| 孙 伟东方红

汤 慧 | 唐颐恒 | 谭冬寒 | 谭鹏万 | 谭 丽 | 田彧龙

田 瑀 | 屠环宇 | 王大鹏 | 王君正 | 王 涵 | 王 俊

王 培 | 王 栩 | 王延飞 | 王宗合 | 王克玉 | 王 景

王诗瑶 | 王晓明 | 王筱苓 | 王园园 | 魏晓雪 | 魏 东

翁启森 | 吴 星 | 吴丰树 | 吴 印 | 吴 渭 | 伍 旋

肖瑞瑾 | 谢书英 | 谢振东 | 徐荔蓉 | 徐志敏 | 徐 成

许文星 | 许 炎 | 颜 媛 | 杨 栋 | 杨 浩 | 杨 瑨

杨锐文 | 杨 帆 | 杨岳斌 | 杨 明 | 姚 跃 | 姚志鹏

叶 展 | 易智泉 | 于 洋 | 于善辉 | 于浩成 | 袁 宜

袁 航 | 袁 曦 | 余小波 | 张丹华 | 张东一 | 张 峰富国

张 峰农银汇理| 张 锋 | 张汉毅 | 张 晖 | 张 慧 | 张金涛

张 骏 | 张 萍 | 张 帆 | 张延鹏 | 张迎军 | 张益驰

章 晖 | 章旭峰 | 赵晓东 | 郑澄然 | 郑慧莲 | 郑 磊

郑巍山 | 郑 伟 | 周应波 | 周克平 | 周 良 | 周雪军

周 云 | 朱 平 | 朱晓亮 | 朱 熠 | 左金保 | 赵 蓓

邹维娜 | 邹 曦

评论