「解读」眼病刚需逐步凸显,兆科眼科能否守正出奇?

眼睛是心灵的窗户,保护好眼睛是每个人的本能反应。但作为人口大国,我国有眼病的人不在少数。

2019年,我国有超过2亿人患有干眼病,6至22岁青少年近视人数约1.63亿人,青光眼患者1530万人……

眼部疾病是伴随很多人一生的疾病,青年是患近视眼和青光眼的主要人群,中年人容易患干眼症,黄斑变性则是老年人常见的疾病。所以眼科市场非常庞大,哪家企业获得市场先机,是获取巨额利润的前提。

我国眼科医疗一哥爱尔眼科(300015-CN)2019年收入近百亿,在资本市场上三年股价翻超5倍,目前股价仍在不断创新高的路上,无论是在眼科市场还是资本市场上均炙手可热。

而在近日,爱尔眼科参与投资的兆科眼科亦对资本市场摩拳擦掌,向港交所递交了招股书。那么,作为眼科药物领域的企业,兆科眼科能否复制爱尔眼科的神话故事?

股东阵营强大的未盈利眼科公司

兆科眼科于2017年注册成立,从事眼科药物研发,是港股上市药企李氏大药厂(00950-HK)的控股公司。2020年10月,兆科眼科成为李氏大药厂的联营公司。

作为起步较晚的眼科类生物医药研发公司,兆科眼科与很多香港上市的生物科技企业一样至今未实现盈利,也未实现商业化收入。

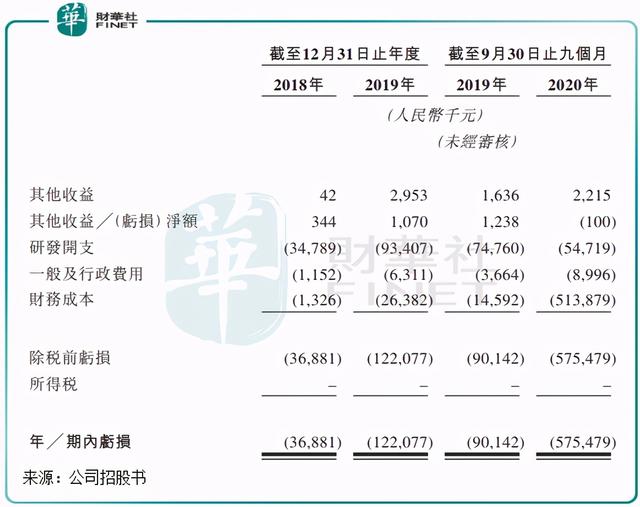

2018年、2019年以及2019年前9月、2020年前9月,兆科眼科分别亏损3688.1万元(人民币,下同)、1.22亿元、9014.2万元及5.75亿元。在财务成本、一般及行政费用不断攀升的情况下,公司亏损额呈扩大趋势。在研发开支方面,兆科眼科的投入并不算高,2019年投入不足1亿元。

未能盈利的现状也未能停滞兆科眼科获得外界融资的脚步。在分拆上市前,兆科眼科完成了系列集资行动。2019年6月完成A轮融资,筹集约5000万美元,公司估值为1.1亿美元。投资机构包括新加坡政府投资公司、风险基金Panacea Venture 及Smart Rocket Limited。

2020年11月,兆科眼科完成1.45亿美元的B轮融资,投资方包括爱尔眼科、正心谷资本、奥博资本、高瓴资本、TPG Asia等。获得B轮融资后,兆科眼科估值达4.7亿美元。

从A轮到B轮融资,兆科眼科间隔了16个月,估值大幅提升327.27%,市值增长速度非常快。

创新药+仿制药双管齐下,规模商业化仍需加把劲

在招股书中,兆科眼科称已建立起包含23种候选药物的全面眼科药物管线,涵盖影响眼前节及眼后节的多数主要眼科疾病及症状。

在该23种候选药物管线中,有11种创新药物及12种仿制药组成的眼科药物管线。这些管线主要有五个眼科适应症,包括干眼病、湿性老年性黄斑变性、糖尿病性黄斑水肿、近视及青光眼。

值得注意的是,在兆科眼科的11款创新药物产品管线中,只有环孢素A眼凝胶(干眼病药物)、环孢素A╱ 瑞巴派特眼凝胶(干眼病药物)以及ZK002(DME及翼状胬肉)这三款属于自研产品,其余均为引进产品。

目前兆科眼科进入临床阶段的创新药产品包含3款,包括环孢素A眼凝胶、TAB014 (贝伐单抗)和ZKY001 (胸腺素β4的功能片段)。其中,环孢素A眼凝胶进度最快,已经进入临床Ⅲ期,预期将于今年四季度完成进行中的III期试验,预计提交新药申请日期为2022年上半年。ZKY001和TAB014则分别处于临床Ⅱ期和Ⅰ期,预期分别于2022年下半年启动III期试验、2023年前完成III期试验。

不过,虽然招股书指创新药物管线包括8种若获批准则有潜力成为中国同类最佳或同类首创的候选药物,但创新药管线中有多达8款产品预期提交新药申请均在2024年及以后,也就是公司创新药大规模商业化还至少等到4年以后。公司在招股书中称,创新药物管线包括8种若获批准则有潜力成为中国同类最佳或同类首创的候选药物。

仿制药方面,兆科眼科的管线产品上市后或有大收获,比马前列素、比马前列素噻吗洛尔、曲伏前列素噻吗洛尔、盐酸左倍他洛尔、盐酸依匹斯汀、荧光素钠均有可能成为各自对应的适应症的国内首仿药。但是大部分产品均要等到2023年才可获批,公司因此计划于未来三年就仿制候选药提交八项简化新药申请。

竞争激烈的黄金赛道

中国眼科药物市场正处于起步阶段且存在巨大增长潜力,2015年至2019年,中国眼科药物的市场规模以9.3%的复合年增长率从18亿美元增至26亿美元,并预计以18.6%的复合年增长率在2025年增至72亿美元,而2025年至2030年的复合年增长率将进一步提升至22.9%。

截止2019年,中国的干眼、黄斑变性、糖尿病性黄斑水肿、青光眼患者分别是美国的13.3倍、10.5倍、6.0倍、4.8倍,整体眼科患者需求远超美国。

市场庞大,竞争者也众多。在市场规模最大的干眼药物领域,国内兴齐眼药(300573-CN)的兹润在2020年6月份已经上市,兹润是Restasis的仿制药,Restasis在2019年的销售额高达12亿美元,对于兆科眼科的环孢素A眼凝胶来说有先发优势。此外,和铂医药(02142-HK)、康弘药业(002773-CN)、莎普爱思(603168-CN)、未名医药(002581-CN)等多家企业亦从事干眼用药业务。

目前国内已经在国家药监局登记的干眼病药物已达到7种,除了兴齐眼科的兹润产品,同处于临床Ⅲ期的产品也达到三种,其中环孢素A 滴眼液和HBM9036这两种属于进口药物,可见兆科眼科的干眼药物在未来的竞争市场中面临较大的压力。

除了临床疗效外,药物上市速度和销售能力也是非常重要的因素。综上来看,兆科眼科在上市速度方面并不占优势。而通过招股书来看,兆科眼科销售能力有待提升,2021年目标销售团队也仅为50人。而兴齐眼药2019年销售费用超过了2亿元,兴齐眼药、康弘药业和莎普爱思2019年的销售费用占营收比重均超过了40%,自建的销售队伍已相当成熟。

青光眼市场方面,青光眼是全球第二位的致盲因素,是一种与眼内高压导致视神经损伤相关的慢性及渐进性的疾病。受人口老龄化加速推动,中国青光眼患者的数量预计将在2030年进一步增至2000万人,诊断率预计将由2019年的20%大幅上升至2030年的60.6%。

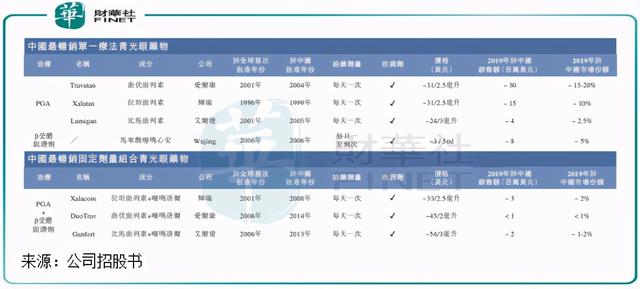

在中国,爱尔康的Travatan、辉瑞的Xalatan 等四款最畅销单一疗法青光眼药物在中国已获批准多年,2019年在中国的市场份额超过32.5%;Xalacom、DuoTrav和Ganfort这三种最畅销固定剂量组合青光眼药物在国内推出也至少有6年时间。

青光眼药物在中国还是有不错的市场,为此兆科眼科正在于中国开发的青光眼候选药物达到了七种,占了公司12款仿制药产品管线近60%。公司的PGA单一疗法比马前列素和固定剂量组合疗法候选药物比马前列素㑞吗洛尔预计分别于2021年第二季度和2022年上半年获批,两者以及曲伏前列素噻吗洛尔该三款产品有望成为中国第一种仿制药。

不过,对于国内有多款畅销的产品来说,兆科眼科的这些青光眼药物产品均都是在研产品,离获准审批和产品商业化成功还尚需时日,未来不确定因素较大。

小结:对比竞争市场上的先行者,兆科眼科无论是在研发能力、产品商业化水平和盈利能力上都是羽翼未丰满的追逐者,目前谈成功还言之尚早。

此外,公司产品管线较多,对资金的需求量也越来越大。2020年9月底手头现金流不足7000万元,加上最近获得的1.45亿美元融资,对于多款仍处临床前在研产品未来的投入以及产品上市后的商业化,兆科眼科对资金的需求还是相当庞大。此次能否顺利赴港上市融资,是公司顺利推进产品研发和商业化进程的关键。

作者:覃汉计

编辑:彭尚京

评论