金龙鱼怎么样,一季报值得期待吗?

股票代码:300999

摘要

金龙鱼(300999)市值2623.51亿,TTM市盈率63.5,将于2022年4月30日批露一季报,主营厨房食品、饲料原料及油脂科技产品的研发、生产与销售。近三年公司在小包装食用植物油、包装面粉现代渠道、包装米现代渠道市场份额排名第一。是国内最大的农产品和食品加工企业之一。截止4月27日止,当前股价位于五日和二十线之间,处于温和放量状态,一季报会给它带来机会吗?

1 企业综合分析1.1企业信息

(一)企业概况

益海嘉里金龙鱼粮油食品股份有限公司(简称金龙鱼),办公地址:中国(上海)自由贸易试验区博成路 1379 号 15 层,创始人是著名爱国华侨郭鹤年先生和他的侄子郭孔丰先生,公司成立于2005年6月,2020年10月15日在深圳创业板上市,股票代码为300999。

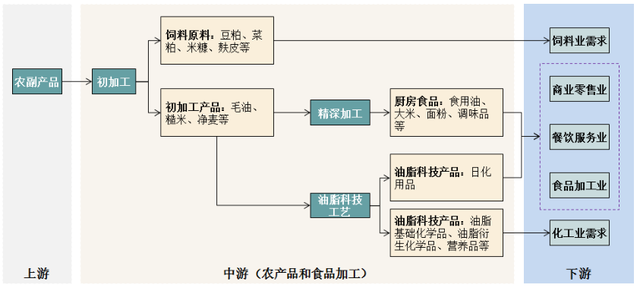

(二)企业业务及农产品加工产业链

截至2021年底,益海嘉里拥有员工超3万人,在全国拥有70多个已投产生产基地,100多家生产型企业,旗下拥有“金龙鱼”“欧丽薇兰”“胡姬花”“香满园”“海皇”“金味”“丰苑”“锐龙”“洁劲100”等知名品牌,产品涵盖了小包装食用油、大米、面粉、挂面、调味品、食品饮料、餐饮产品、食品原辅料、饲料原料、油脂科技等诸多领域。

公司主要产品图展示

公司以农产品和食品加工产业链为基础,主要加工环节包括农产品初加工、

精深加工、油脂科技工艺等,主要产品包括厨房食品、饲料原料及油脂科技产品等,产业链下游为商业零售业、餐饮服务业、食品加工业、饲料业以及化工业。

完整产业链如下图所示

1.2 行业规模及发展现状

1.2.1 国内食用油生产及消费情况

食用油按照品类可分为食用动物油和食用植物油。从供给端来看,由于加工工艺及市场供需关系等原因,植物油脂产量远高于动物油脂,占整个市场份额的 90%以上。因此,在我国消费结构中,食用植物油占据了主导地位。

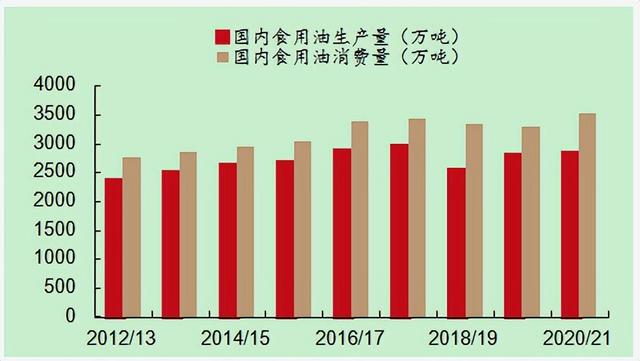

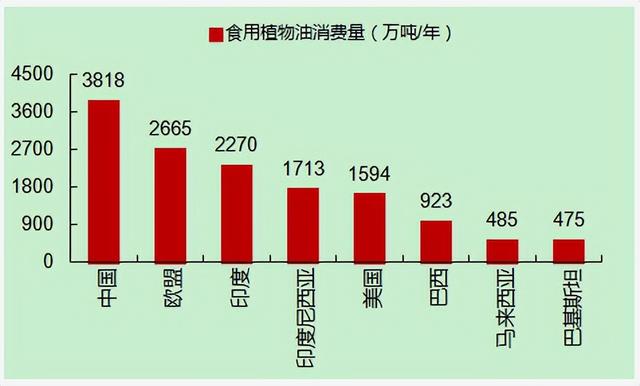

从总量上看,国内食用植物油消费量保持稳定增长。根据国家粮油信息中心及农业农村部统计数据显示,2019/20年度(2019年10月至 2020 年 9 月)我国国内食用植物油生产量/使用量分别为 2809/3289 万吨,并预计 20/21 年度食用植物油生产量/使用量分别为2837/3532 万吨。2012/13 年度-2019/20 年度国内食用植物油消费量年均复合率达2.6%, 食用植物油生产及消费量保持相对稳增长。且从国际对比来看,我国每年食用植物油消费量稳居全球首位,远超排名第二的欧盟。

资料来源:国家粮油信息中心

资料来源:USDA,西部证券研发中心

1.2.2 中国大米产量和需求量基本保持一致

中国是世界人口第一大国,同时也是大米生产第一大国和消费第一大国。

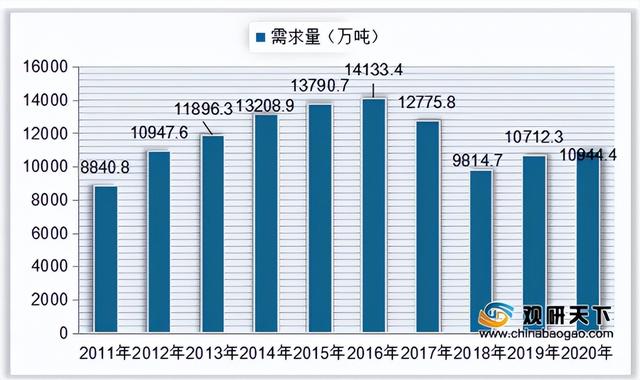

我国大米产量在2011年到2016年持续上升,随后两年有所下滑,到2019年又开始增长,大米实际产量达到10787.1万吨,同比增长10.25%;2020年我国大米实际产量增长至10983.6万吨,同比增长1.82%;2021年1-3月中国大米产量为2376.8万吨,较去年同增长28.78%。

在需求方面,我国大米需求量走势基本与产量保持一致,到2019年我国大米需求量达到10712.3万吨,同比增长9.15%;2020年中国大米消费量增长至10944.4万吨,同比增长2.17%。

1.2.3 面粉产量整体比较平稳

我国是世界上最大的面食品生产和消费国,面制品是中国家庭必备的主食之一。随着消费者饮食结构的变化,近年来面粉消费量整体比较平稳。受新型冠状病毒肺炎影响,2020年面粉产量下降。随着疫情缓和,受可支配收入持续上升及消费者对面粉的需求稳定增加所推动,预计2021年面粉产量将达到6860万吨。

数据来源:中国粮油信息中心、中商产业研究院整理

1.2.4饲料原料及油脂科技

(一)饲料原料行业

饲料原料包括粮食原粮,大豆,豆粕,玉米,鱼粉,氨基酸,杂粕,添加剂,乳清粉,油脂,肉骨粉,谷物等十三个品种。作为饲料生产企业的原料进一步加工成为饲料产品,大部分被用于生猪和家禽的饲养。

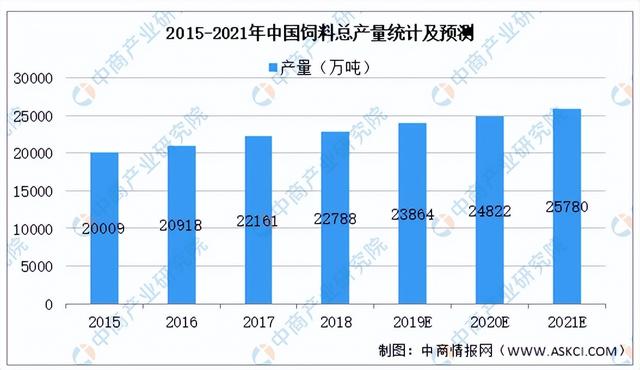

根据中国饲料工业协会的数据,2018年我国饲料总产量约2.28亿吨,年均复合增长率达5.25%,预计在2021年饲料总产量可达25780万吨,下游饲料产品需求的快速提升也带动了饲料原料行业的快速发展。

数据来源:中国饲料工业协会、中商产业研究院整理

(二)油脂科技

我国油脂科技行业起步于上世纪 90 年代以前,起步时主要以国内自主开发

技术为主,局限在皂粒、脂肪酸、甘油等产品。 21 世纪初以来,油脂科技行业快速发展,国外大型跨国企业纷纷进入国内油脂科技领域,带来了先进的生产技术和经营理念。同时,国内有实力的企业也积极新建或扩建产能,企业生产规模与集中度大幅提高。

- 脂肪酸

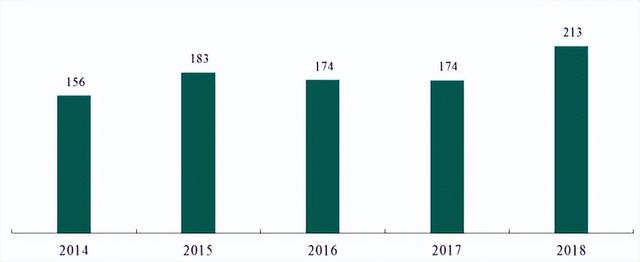

脂肪酸是最初级和产量最大的油脂基础化学品。我国脂肪酸供应量从 2014 年的 156 万吨增长到了 2018 年的 213 万吨,年均复合增长率为 8%。

2014-2018 年中国脂肪酸供应量(万吨)

- 甘油

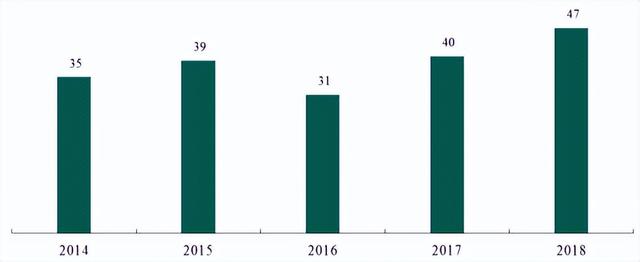

甘油是性能优良的吸湿剂、润滑剂、抗冻剂、助溶剂及溶剂,在食品加工、

化妆品及医药等领域也有广泛的应用,我国甘油供应量从 2014 年的 35 万吨增长到了 2018 年的 47 万吨,年均复合增长率为 7.1%。

2014-2018 年中国甘油供应量(万吨)

通过以上分析可以看出,企业处于成熟期阶段

1.3 竞争格局

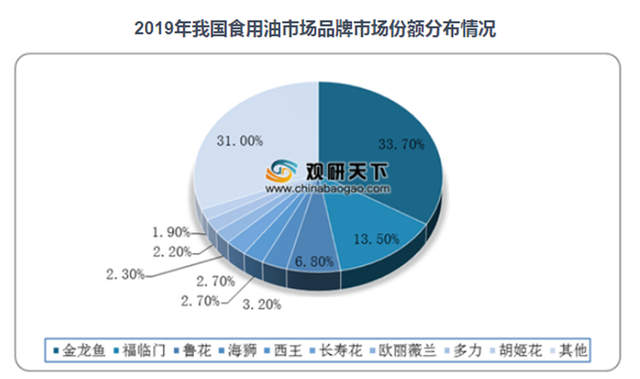

1.3.1食用油市占率

我国食用油行业集中度较高,整体呈现“一超多强”局势。数据显示,在2019年我国食用油市场品牌份额分布中,金龙鱼占比最高,达到33.7%,远超其他品牌;其次是福临门,占比为13.5%。

1.3.2 食用油品牌口碑总指数

品牌知名度方面,金龙鱼位居第一,福临门位居第二。

1.3.3大米&面粉加工企业排名

1)大米加工企业50强名单

据中商情报网资讯,以下榜单按照产品销售收入、产品产量、利润、利税综合评价和自然排序的原则确定。 中粮粮谷控股有限公司、益海嘉里金龙鱼油食品股份有限公司、湖北国宝桥米有限公司、湖南粮食集团有限责任公司、万年贡集团有限公司、湖北瓦仓谷香生态农业有限公司、湖北禾丰粮油集团有限公司、湖北省粮油(集团)有限责任公司、华润五丰米业(中国)有限公司、安徽省阜阳市海泉粮油工业股份有限公司入选榜单前十。

2)中国大米品牌力指数前10名

2021年中国大米品牌力指数排行榜排行前四的是福临门、金龙鱼、香满园和北大荒,金龙鱼位居第二。

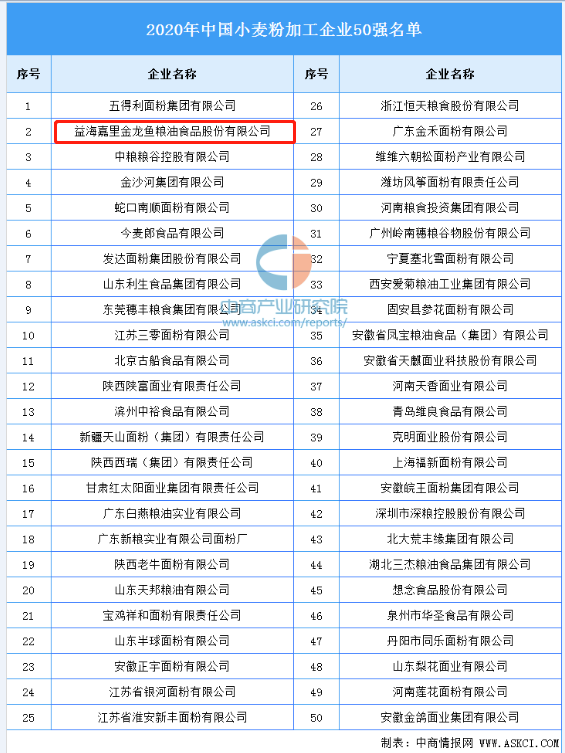

2)小麦粉加工企业50强名单

据中商情报网资讯,榜单按照产品销售收入、产品产量、利润、利税综合评价和自然排序的原则确定。五得利面粉集团有限公司、益海嘉里金龙鱼粮油食品股份有限公司、中粮粮谷控股有限公司、金沙河集团有限公司、蛇口南顺面粉有限公司、今麦郎食品有限公司、发达面粉集团股份有限公司、山东利生食品集团有限公司、东莞穗丰粮食集团有限公司、江苏三零面粉有限公司入选榜单前十。

1.4 企业护城河

1.4.1品牌优势

公司是国内最大的农产品和食品加工企业之一,产品覆盖高端、中端、大众的综合品牌矩阵,在众多细分市场均保持领先的市场地位。旗下拥有“金龙鱼”“欧丽薇兰”“胡姬花”“香满园”“海皇”“丰苑”“金味”“锐龙”“洁劲 100”等知名品牌。根据世界品牌实验室 2020 年最新数据,“金龙鱼”品牌价值超过人民币 450 亿元,是家喻户晓的综合食品品牌。根据尼尔森 2020 年最新数据,公司在小包装食用植物油、包装面粉、包装米现代渠道市场份额排名均为第一。公司在饲料原料、油脂科技行业市场占有率排名也跻身前列。同时,根据萝卜投研的同行业单指标对比,金龙鱼的归母净利润在行业中排第一,毛利率排名前三,具有品牌优势。

1.4.2 效率优势

据同花顺三级行业分类数据看,金龙鱼的总资产、总营收和销售毛利率在粮油加工行业排名第一,具有效率优势。

1.4.3 渠道优势

多渠道深度覆盖,持续推进渠道下沉。公司建立了全国性的经销网络和

覆盖全国各省市的终端销售网点,使产品能快速到达消费端。目前,公司已经拥有 110 万余个终端销售网点,覆盖中国 2800 多个市、县及 3万余个乡镇。近年,公司在坚持渠道下沉的同时,经销商数量保持了快速的增加,经销商数量从 2017年的3190家增加至2020年的5097家。

1.5 企业团队

1.5.1 企业高管

金龙鱼的高层比较稳定的,报酬丰厚,有较强的工作行动力,不足之处是董事长年纪较大,会面临换届问题,需持续关注。

公司拥有一支经验丰富的管理团队,核心管理团队成员一直伴随公司成长,对企业有着较高的忠诚度。同时,公司核心管理团队成员均具有丰富的行业经验积累,能带动公司整体业务迅速发

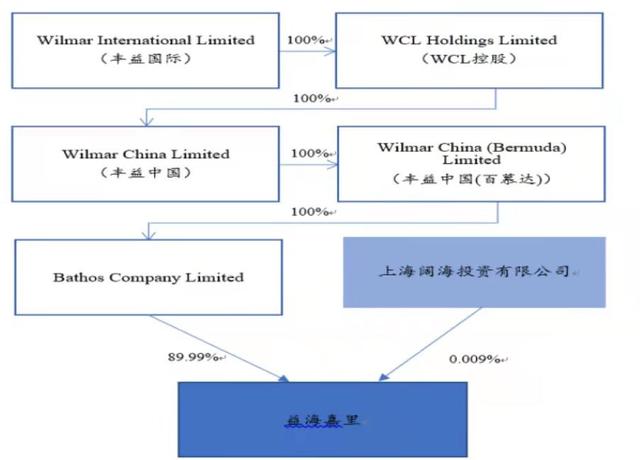

1.6 股权建构

实际控制人丰益国际持有股份为89.99%,股权比较集中,风险相对较小。丰益国际是新加坡上市企业,属于外资企业,实力相当雄厚,作为母公司,丰益国际股权较分散(详见以下截图),需持续关注。

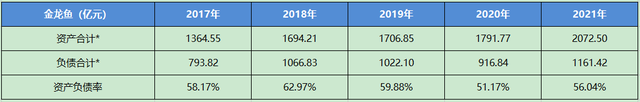

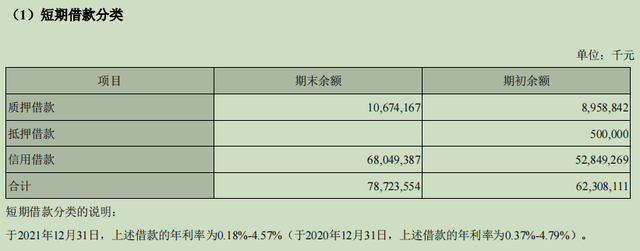

2 财务报表分析2.1 五大财务指标 (单位:亿元)2.1.2 资产负债率

公司资产负债率近5年均值为57.6%,相对偏高。

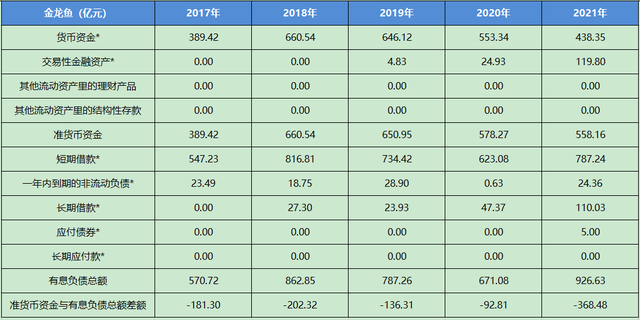

公司的准货币资金不能覆盖有息负债,最近五年的差额都是负值,存在一定的偿债风险,需持续关注公司未来的发展。

短期借款比例较高的原因:

短期借款以信用贷款为主,关于短期借款数额大的问题,公司作以下说明:通常公司原材料采购金额较大,采购会充分利用国内外市场低利率的贸易融资。为提升资金使用效率,公司会综合考虑收益情况,合理利用部分资金购买结构性存款或存为各类融资保证金,以获取较高存款利息或降低融资成本,这些安排符合公司及股东的利益。

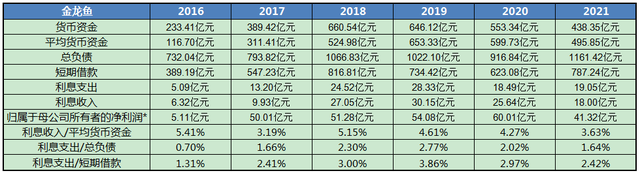

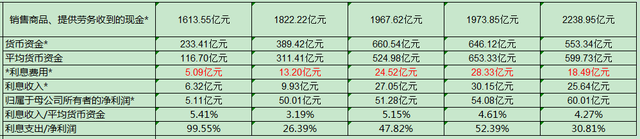

我们通过公司的货币资金、总负债和短期借款,以及利息收入与支出,大概估算它的利率,上述原因可信度较高。

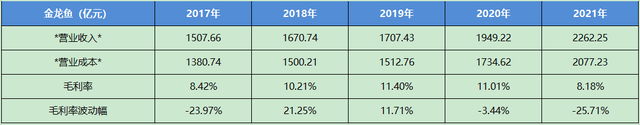

2.1.2 毛利率

最近五年,公司的毛利率偏低,2017年只有8.42%,而最近三年在12%上下浮动,毛利率波动幅度不太稳定,需持续关注。

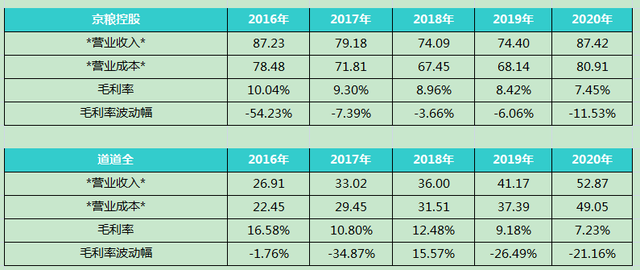

同行业对比:

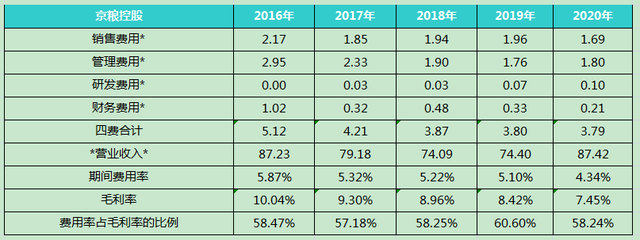

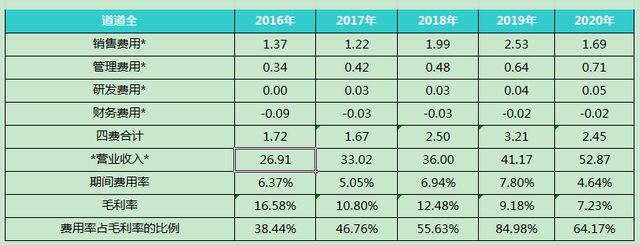

京粮控股和道道全的毛利率最近五年呈下降趋势,2020年两家的毛利率分别为7.45%和7.23%,金龙鱼的毛利率在三家中算是比较优秀的,毛利率低跟行业特性有着密切关系。

2.1.3 归母净利润

2016年的净资产收益率为1.17%,最近四年ROE略呈下降趋势,2020年为7.18%,ROE相对偏低。

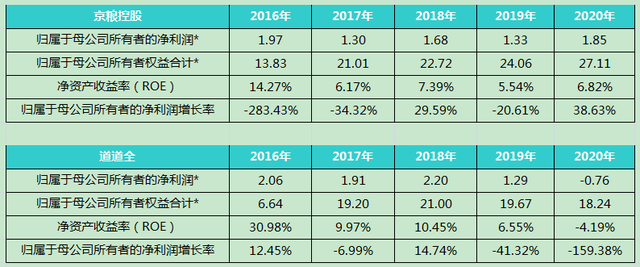

同行业对比:

从上面的数据可以看出,京粮控股的净资产收益率最近4年均小于10%,而道道全有逐年下降趋势,2020年处于亏损状态。三个公司相比,金龙鱼的ROE相对比较优秀。

粮油,作为最基本的生活必需品,不管是B端客户还是C端消费者,对其价格十分敏感,市场竞争充分,消费者的转换成本很低,这些特质就决定了这个行业很难获得超额利润,甚至获取一定的品牌溢价都很难。另外,粮油行业关系到国计民生,国家既不会允许寡头的出现,也不会允许暴利的出现。再者,粮油行业几乎没有技术含量,这就决定了这个生意不可能获得超额溢价。因此,金龙鱼平淡无奇的盈利能力,是由其行业特性决定的。

2.1.4 净利润现金含量

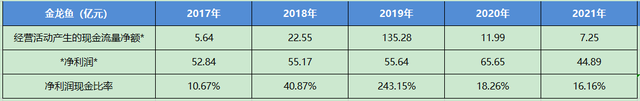

2019年净利润现金比率分别为193.63%和243.15%,占比非常高,2017年、2018年和2020年分别为10.67%、40.87%和18.26%,占比较低,净现比五年均值为101%,需持续关注净现比的稳定性。

同行业对比:

京粮控股2016年、2018年、2019年的净现比远超100%,但2017年和2020年的净现比是负值,而道道全2016年和2018分净现比分别是67.9和92.86,其余三年也是负值,三家公司相比,金龙鱼的净现比较好。

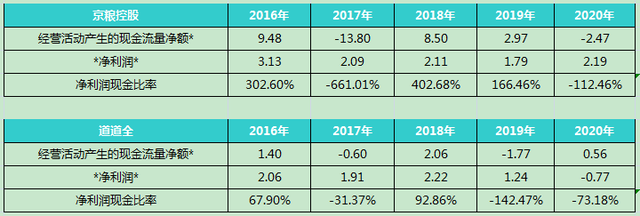

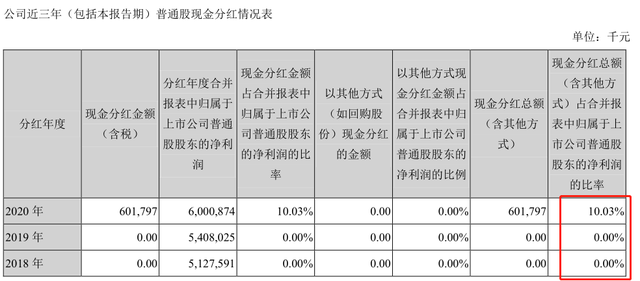

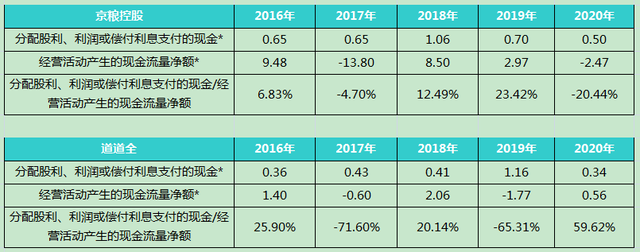

2.1.5 分配股利、利润或偿付利息支付的现金

分配股利、利润或偿付利息支付的现金占经营活动产生的现金流量净额的比率除2019年外,其余4年都大于100%。因为公司的有负债较多,利息支付在经营活动产生的现金流量净额中的占比较高,那么分红金额相对偏低,详见下图。

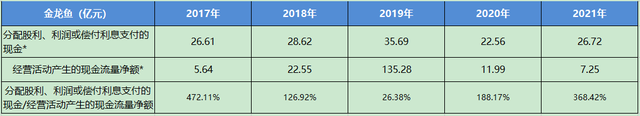

同行业对比:

从上面的数据可以看出,京粮控股和道道全两家公司分配股利、利润或偿付利息支付的现金占经营活动产生的现金流量净额的比率不稳定,需持续关注公司未来的发展。

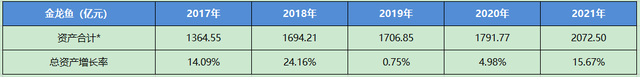

2.2 其他指标分析 (单位:亿元)2.2.1 总资产

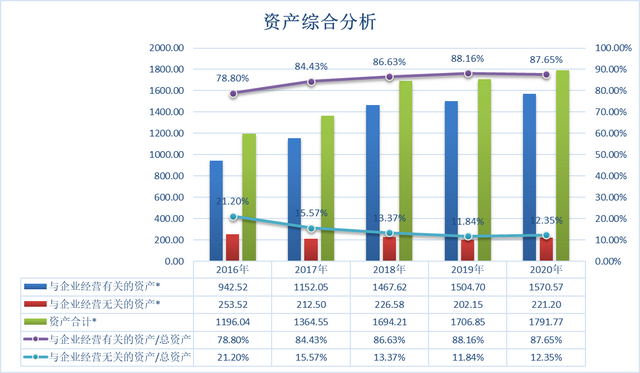

从以上数据可以看出,金龙鱼总资产增长率2018年以前增速较快,2019和2020年增速放缓。另外,与企业有关资产占比接近90%,和企业无关的资产,一直在降低,说明资产质量在往好的方向发展。

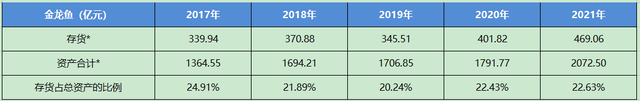

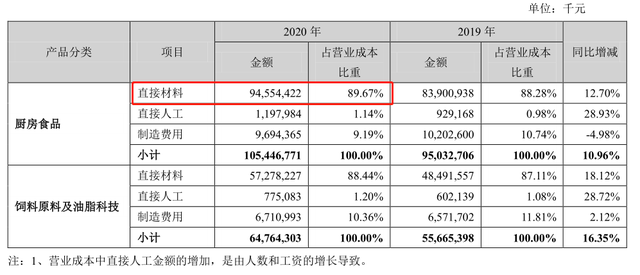

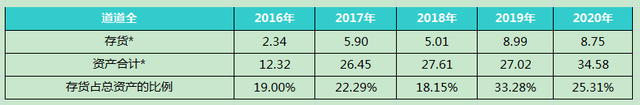

2.2.2 存货与总资产占比

公司近五年在存货占总资产的比例在22%上下浮动,存货占比大的原因是目前金龙鱼的营收规模逼近2000亿,要维持正常的生产经营,必然要备足货源,2020年的存货达402亿,19年和20年,金龙鱼原材料成本占主营业务成本的比重分别为88.28%和89.67%,基本上维持在89%左右,这个占比是非常高的。

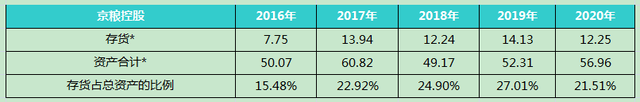

同行业对比:

京粮控股存货占总资产的比例最近四年超过20%,道道全存货占总资产比例在18%-33%之间,证明存货占比高跟行业特性相关。

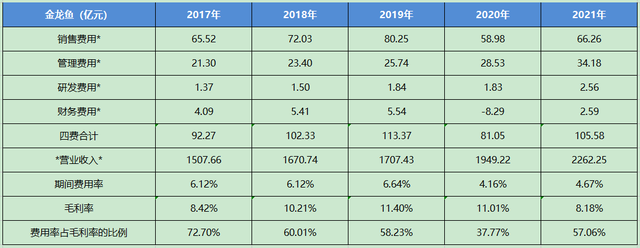

2.2.3 期间费用率

公司最近五年的费用率占毛利率的比例在逐年下降,因为毛利率低,所以费用率的占比较高,需持续关注公司成本端的管控能力。

同行业对比:

通过以上数据对比,金龙鱼成本管控能力较好,京粮控股次之,道道全的费用率与毛利率的占比较高。

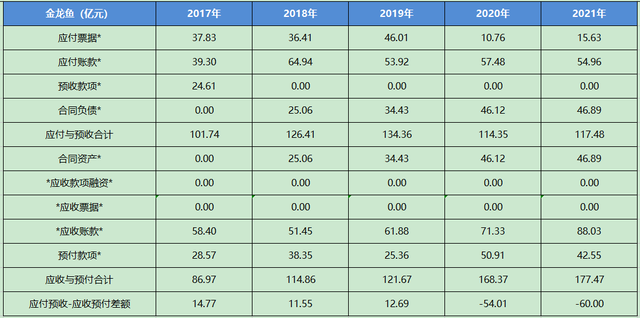

2.2.4 “应收应付”和“预付预收”

2016年-2019年,应付预收减应收预付差额均为正值,公司无偿占用上下游资金,话语权较强,但2020年为负值,资金被占用64.6亿,其中应付票据比上期少35亿,预付货款比上一年增加25亿,公司需继续努力提升产品竞争力。

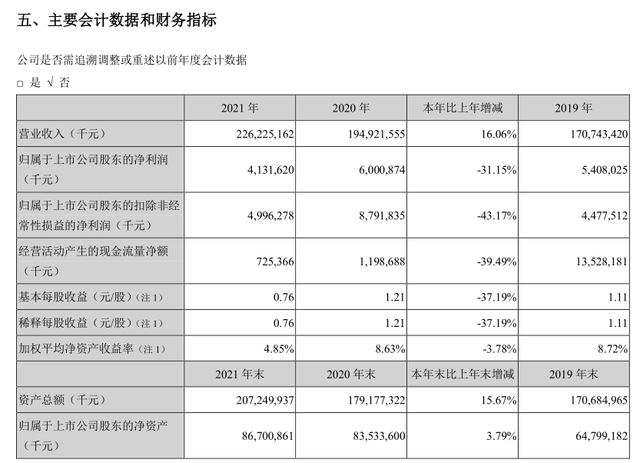

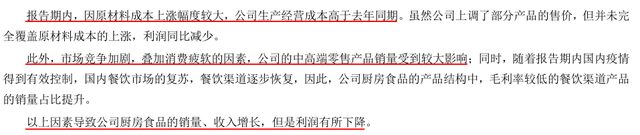

2.3 2021年主要财务指标解读

公司2021年实现营业收入2262.3亿元,同比增长16.1%,归母净利润为41.32亿元,同比下降31.1%,扣除非经常性损益后的净利润为50.0亿元,同比下降43.2%。查阅年报利润压缩的原因是原材料成本上涨幅度过大,经营成本高于去年同期,另外,市场竞争加剧,叠加消费疲软,公司中高端零售产品销量受到较大影响。

2.4 财报总结2.4.1 优势总结

金龙鱼2021年总资产达到2072.5亿,5年复合增长率为11.6%,处于成长之中,期间费用率和销售费用率管控较好,产品比较畅销,公司属于轻资产型公司,维持竞争力的成本相对较低,专注于主业,商誉没有暴雷风险。

2.4.2 劣势总结

公司毛利率和归母净利润较低,这跟行业特性有关。期间费用率较高,有息负债较多,有潜在的偿债风险,需持续关注。

3.估值3.1合理市盈率

益海嘉里金龙鱼粮油食品股份有限公司是中国重要的农产品和食品加工企业,2021年实现营业收入2262亿元,截止2021年12月31日,总资产达2072亿元,在A股中排名第13位,资产负债率小于60%,公司具有品牌优势、效率优势和独特资源(渠道优势)三个护城河,2021年利润增长比同期下降31.1,受原材料波动影响大,利润空间压缩,综上所述给于25倍合理市盈率。

3.2合理市值

根据亿牛网券商的最新预测,2022年和2023年的一致预期为79.7%和19.92%。在此基础上,我们给予三年后的净利润增速为15%,2021年归母净利润为41.32亿,计算出2024年的归母净利润为62.84亿元,取25倍盈率,2024年合理市值为1571.06亿

4. 总结4.1 优势总结:

(一)规模优势

在中国的粮油米面行业中,公司形成了多品牌、多层次、高市场占有率的全产业链生态格局,可谓具有超强渠道超大规模的全产业链粮油航母。在三级细分分行业粮油加工中,营业收入,净利润,总资产3个指标中均位于第一名。

(二)成本优势

综合企业群模式降低整体的物流和库存成本;通过循环经济模式提升产业链附加值运用“循环经济”的理念,创建了领先的水稻循环经济模式;通过“吃干榨净”的精深加工模式实现产业的转型升级,使产业领域更宽、附加值更高、产业链条更长。

(三)品牌优势

根据Chnbrand发布的2021年(第十一届)中国品牌力指数(C-BPI)品牌排行榜,

“金龙鱼”以731.2分第十一年蝉联食用油品牌榜榜首,“胡姬花”、“香满园”和“元宝”分列第5、第6和第9位。根据每日经济新闻每经智库联合清华大学经济管理学院中国企业研究中心编制的“2021中国食品饮料上市公司品牌价值榜”,公司以1302.98亿元的品牌价值居于第 2 位。另据世界品牌实验室2021年最新数据,“金龙鱼”品牌价值约540亿元。“金龙鱼”“欧丽薇兰”“胡姬花”已经成为我国综合食品行业的知名品牌。

(四)多元化的渠道网络布局

公司在全国范围内建立了包括零售渠道、餐饮渠道、食品工业渠道以及烘焙渠道在内的多元化、立体化营销网络,积极开拓大中城市的同时持续推动渠道下沉。

(五)行业赛道不会消失,市场空间巨大。

4.1 风险总结:

(一)原材料价格波动风险

公司原材料采购价格以国内和国际商品市场的价格为基础,受到气候、自然灾害、全球供需、政策调控、关税、国内外市场状况和贸易摩擦等多种因素影响,原材料价格如果出现大幅波动,有可能对公司的盈利水平产生较大的影响。

(二)食品安全和质量控制风险

随着我国对食品安全的重视、消费者食品安全意识以及权益保护意识的增强,若发生食品安全事故,会导致品牌影响力的下降。

(三)国家政策风险

米面粮油受国家控制,议价能力差;金龙鱼是国际资本控股,进入的是民生赛道,政策的变化对公司供给端造成重挫的风险。

(四)公司扩张比较激进,毛利率低,财务指标不是很理想,资金链面临承压。

(五)套期保值风险:

为了有效减小公司原材料价格和汇率波动等因素对公司经营业绩带来的不利影响,公司使用期货、远期外汇合约等金融衍生工具进行套期保值。虽然套期保值可以帮助公司转移和规避价格风险,但公司在开展套期保值业务的同时,会面对套期 保值交易本身所带来的各种风险,如基差风险、期货交易保证金不足的财务风险、偏离套期保值宗旨的期货交易风险等。

评论