「2019并购经典案例」海航控股并购海航技术

1、交易方案概述

并购方:海航控股(600221.SH)

被并购方:海航控股(600221.SH)

交易方式:现金

交易金额:333681.68万元

标的资产:海航技术60.78%股份

首次公告日期:2019年4月4日

海南航空控股股份有限公司(以下简称“海航控股”或“公司”)拟以不超过333,681.68 万元人民币购买海航航空集团有限公司(以下简称“航空集团”) 持有的海航航空技术股份有限公司(以下简称“海航技术”) 60.78%股份。

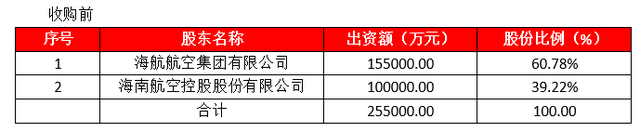

海航控股实控人为海南省政府国有资产监督管理委员会,被收购前,海航技术实控人为海南省慈航公益基金会,本次收购完成后,海航技术将成为公司全资子公司,海航技术控制权发生转移。

2、海航技术

海航技术成立于 2010 年,是海航集团旗下集航空器维修、机队技术管理、改装设计、航空维修培训、航空器喷涂、航材销售等为一体的综合性航空维修服务企业。公司的主营业务为飞机维修服务和航材销售,其中飞机维修服务包括航线维修、定检维修、 附件维修、 机队管理和其它服务。

招股说明书显示,截至2016年12月31日公司拥有8大维修区域中心,20多个维修基地,员工3951名,为国内外70余家航空公司提供民航维修综合性服务。根据最新公告,公司目前拥有9大维修区域中心,30 多个维修基地,为全球超过200个站点提供航空维修服务,持有CAAC、FAA、EASA、中港澳JMM、新加坡、韩国、印度尼西亚维修许可证,并获得AS9110 国际质量管理体系认证,现有员工9000名,为国内外100 余家航空公司提供民航维修综合性服务。公司近几年经营发展取得重大突破。

公司主要承接海航系内部航空运营公司的维修业务。客户对象构成比较稳定、忠诚度高。2015、2016年公司前五大客户为海南航空股份有限公司、北京首都航空有限公司、天津航空有限责任公司、中国新华航空集团有限公司、云南祥鹏航空有限责任公司,前五大客户占比超80%。

股权结构

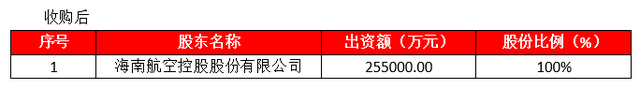

公司财务

公司近几年业绩稳步增长,营业收入从2015年的18.96亿元到2018年的37.85亿元,年均复合增长率达25.91%,2018年归母净利润同比下滑(公告未披露业绩变动原因),同时,可以看到,公司除了2016年经营现金流较差,其他年份都有着较为充裕的经营现金流。

3、我国航空维修业简况

航空维修市场稳步增长,核心维修技术欠缺

目前,中国民航维修行业的航空器部件维修能力与国际先进水平比较尚有较大差距,一些重要系统的关键部附件的维修能力欠缺。在工程设计能力要求高、产品附加值较高的维修项目中,国内维修企业的市场占有率较低,我国国内维修单位仅具有 29%的部附件维修能力,全行业承担的维修产值不足市场总产值的40%,中国民航 60%以上的发动机需送国外维修厂家进行翻修工作,即使在国内完成的发动机翻修,其核心部件的深度维修仍需送修国外。此外,以维修方案、质量管理、技能培训、生产计划管理为标志的维修工程管理能力尚与国际水平存在较大差距。

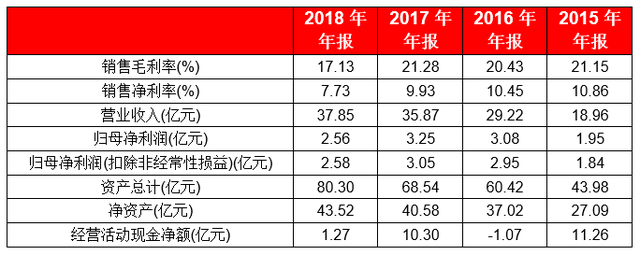

截止至2018年我国航空维修规模达到750亿元,同比增长18.67%。我国航空维修细分市场中,发动机维修占据主导地位,2018年发动机维修市场规模316.7亿元,占全部市场的42.22%。

潜在市场容量巨大

作为全球人口最多、经济增长速度最快的国家之一,我国未来民航运力的投入仍需要不断加大,以满足我国日益增加的客、货、邮运输需要,这为我国航空维修提供了广阔的市场空间。

我国民航机场数量、机队规模、客货邮运输的稳定增长有利于保证航空维修业的持续增长为满足人们对民航运输日益增长的需求,促进航空运输业发展,我国加大了机场建设基础投资和民航运力等方面的投入。

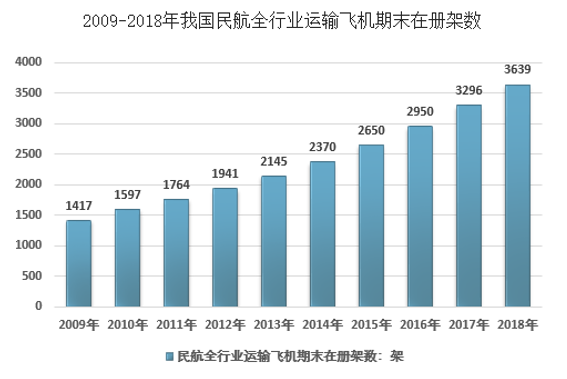

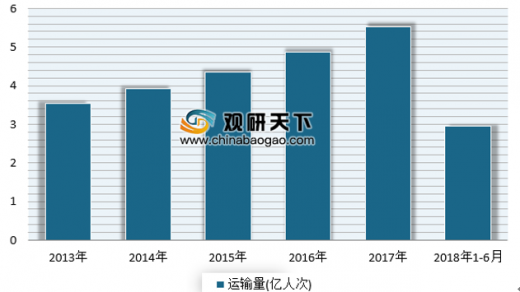

截至2018年底,我国共有运输航空公司60家、运输飞机3639架、定期航班航线4945条、定期航班国内通航城市230个(不含港澳台),通航65个国家的165个城市。2018年,全国颁证运输机场数量达到235个,完成旅客吞吐量12.65亿人次,比上年增长10.2%;完成起降架次1108.83万架次,比上年增长8.2%。全行业在册运输飞机平均日利用率为9.36小时,正班客座率平均为83.2%,累计实现营业收入10142.5亿元,比上年增长18.5%。

4、海航控股

海航控股成立于1993年,公司主要从事国际、国内(含港澳)航空客货邮运输业务;与航空运输相关的服务业务;航空旅游;机上供应品,航空器材,航空地面设备及零配件的生产;候机楼服务和经营;保险兼业代理服务(限人身意外险)。

海航控股是中国内地唯一一家 SKYTRAX 五星航空公司,致力于为旅客提供全方位无缝隙的航空服务。2018 年,海航控股及旗下控股子公司共运营国内外航线 2,000余条,其中国内航线近1,800条(其中港澳台航线 16 条),涉及华北、东北、西北、中南、西南、华东和新疆等内陆所有省、区、直辖市以及台北和澳门2个地区城市;国际航线 244 条, 航线覆盖亚洲、欧洲、北美洲和大洋洲,通航境外63个城市。

2018 年,公司实现收入 677.64 亿元,同比增长 13.12%。实现归母净利润-35.91亿元,同比下降 -208.08%。公司年报显示利润重大变化原因为:一是处置Azul 航空的股份导致当期投资损益为-6.50亿元人民币;二是2018年度确认的减值损失5.81亿元。但实际上两者总额仅为-12.31亿元,仍然未能全面解释公司归母净利润大幅下滑原因。

5、并购点评

5.1、向产业链上游进行延伸,完善航空产业链布局

本次海航控股收购航空技术的同时,也收购了海南天羽飞行训练有限公司100%股权和中国新华航空集团有限公司12.18%的股权(交易完成后将持有新华航空73.92%的股权)。

海南天羽飞行训练有限公司是海航航空集团有限公司于2015年出资组建的一家综合型现代航空训练服务企业,现有海口、三亚、昆明、北京、西安等训练基地,主要从事飞行、乘务及其他航空特业人员的模拟机训练、模拟机维护及维修业务。公司先后获得60部、142部训练资质、ISO9001-2015质量管理体系认证、ATPL理论培训资质、高新技术企业认证,成为国内规模最大、资质最全的航空培训中心。2018年1-10月份公司实现营业收入4.65亿元,净利润达1.59亿元。

中国新华航空公司于1992年8月正式成立,前身是中国航空联运服务公司。主要经营国内航空客货运输业务。运营基地分别设在北京首都国际机场和天津滨海国际机场。新华航空开通了由京津地区始发飞往全国50多个城市的80多条航线。2018年1-9月营业收入43.27亿元,净利润-0.70亿元。

海航控股本次收购海航技术、天羽飞行、新华航空,有利于海航控股向航空客运产业链上游进行延伸,完善航空产业链布局,进而促进公司航空运输主营业务的拓展,增强公司核心竞争力及整体经营的抗风险能力。

5.2、超高比例关联交易影响IPO,被并购或是最好的归宿

2019年3月证监会发布《首发业务若干问题解答》,证监会明确中介机构应对企业关联交易进行核查,企业需要进行充分披露。如果拟IPO企业关联交易超过收入30%,还需要披露是否存在利益输送情形。目前,拟IPO企业普遍存在一定比例的关联交易情况。据不完全统计,仅2018年拟ipo被否的59家企业中就有43家拟IPO因涉及关联交易或业务独立性存疑而被否。

公司主要承接海航系内部航空运营公司的维修业务。客户对象构成比较稳定、忠诚度高。2015 年度、2016 年度公司对关联方的销售额占公司销售总额的比例分别为92.91%、 91.20%,关联交易占比较高。超高比例的关联交易会使公司在ipo过程遇到重重阻碍,而本次并购虽然仅有26%左右的并购溢价,但未来随着海航控股优质资源的导入,公司业务将得以大力拓展,市场占有率将进一步提升。IPO难,被并购或是最好的归宿。

关于更多2019年度新三板并购经典案例,敬请关注2019年新三板并购高峰论坛。

......

评论