“印尼孙正义”和Rocket Internet东南亚元老,为何“固守”印尼

去年对于印尼科创生态来说是丰收的一年。极兔进拉美,起网墨西哥、咖啡连锁品牌 Kopi Kenangen、支付公司 Xendit 等一批新的独角兽企业诞生,而电商平台 Bukalapak 声势浩大的本土上市,也证明了印尼市场退出机制的日渐完备。越来越多的国际投资者涌入这个东南亚人口最多的国家,数家本土风投超额完成新基金募资。

AC Ventures 是一家印尼本土的早期风险投资基金,去年年底超额完成2亿美元的三期基金募资,总规模约4亿美元,在专注印尼的早期风投中规模数一数二。

自2013年开始在印尼投资,AC Ventures 目前共计投资了超过120家公司,其中已经诞生两家独角兽——支付公司 Xendit 和二手车市场 Carsome。据 AC Ventures 透露,被投企业中还有8到10家当前估值在1亿到5亿美元之间。

AC Ventures 几位合伙人的经历堪称是东南亚科创生态缩影。创始人及管理合伙人 Adrian Li (李国栋)曾在中国创立在线教育公司,后加入 Rocket Internet 担任总经理,专注中国和东南亚。2014 年 Adrian 创立 Convergence Ventures。2019年 Convergence Ventures 与 Agaeti Ventures 合并成为 AC Ventures。

另一位创始合伙人 Pandu Sjahrir 的角色则横跨印尼能源行业和数家科技巨头,甚至有“印尼孙正义”的外号。AC Ventures 之外,他同时担任 Sea 印尼的董事长、 Gojek 董事会成员、印尼媒体集团 EMTK( Bukalapak 最大股东)的独立委员。此外他还是印尼证券交易所委员、另类资产管理 Indies Capital 合伙人和印尼一家上市煤炭公司的 CFO。

近期36氪出海对 AC Ventures 的两位合伙人进行了专访。从十年前开荒东南亚电商市场的 Rocket Internet,到当下印尼乃至东南亚影响力最大的几家科技巨头,有着丰富业界经历的两位合伙人如何看待印尼和东南亚科创生态的变化?电商、SaaS 等热门赛道在印尼有怎样的表现?近期的科技股股价波动又是否会有更长远的影响?

以下是采访对话实录,经过了不改变原意的编辑。

AC Ventures 创始人和管理合伙人 Adrian Li、创始合伙人 Pandu Sjahrir、创始人和管理合伙人 Michael Soerijadji

在印尼,独角兽不再罕见

Q:AC Ventures 的投资逻辑是怎样的?今年有什么重点关注的领域吗?

Adrian:我们关注数字化相关模式,主要包括面向消费者和中小微企业的电商、金融科技以及数字媒体技术等等。我们是数字驱动的投资者,会研究有潜力的领域,再细化到具体的垂类。

去年我们在物流行业的投资进展很不错,我们投资了印尼货运物流平台 Kargo,它的模式和满帮集团有些类似。我们还投资了不少供应链相关企业,例如渔业供应链公司 Aruna,以及其他一些农业、快消供应链公司。这些公司增长非常快,估值已经达到上亿美元。

印尼的数字经济还有很长的路要走,所以我们会持续投资电商、金融科技等领域的公司,那些赋能小微企业的公司。同时我们也看到有新的赛道出现,例如加密货币、可持续发展经济。

Pandu: 我们还关注能源转型,这个领域有许多技术相关的发展,例如碳信用额。我们持开放心态,当然消费还是非常重要的一部分。

Q:从 ACV 投资企业来看,在电商领域是否看好社交电商模式?

Adrian:的确,我们认为社交电商模式有很大潜力,尤其能够满足农村地区消费者的需求,这在印尼电商市场中还是一块空白。农村地区消费者收入低、地处偏远,他们要使用电商并不容易,物流成本可能很高,效率和价格不友好,同时他们并不像一二线城市居民那样熟悉电商,对电商的信任度也不高。类似印度 Meesho 或是中国拼多多的社交电商模式可以解决这些问题。我们投资的 Kitabeli 就是这个模式,通过团购和代理商模式解决末端配送问题、降低成本。

Q:预计被投企业中下一个独角兽会出现在何时、哪个赛道?

Adrian:今年物流行业或许会增加几家独角兽公司。由于疫情促使电商和消费普及,物流行业也随之快速发展。另一个可能出现独角兽的领域是借贷。有些公司起初是 P2P 借贷公司,现在已经发展成集银行、消费者借贷等功能于一体。

Q:我们了解到一些企业服务公司想要向东南亚市场扩展,譬如 SaaS,您对这个领域怎么看?

Adrian: 我知道 SaaS 在中国发展非常快,中国有很多大中型企业愿意为这类软件服务付费。在印尼这个领域也开始展现出潜力,但模式与 SaaS 不同,他们通过软件服务获取中小微企业的数据,再基于数据提供其他相关服务。

例如我们投资的一家公司,是服务餐厅的端对端软件供应商,和美国的 Toast (POS 和餐饮管理一体化平台)类似,后者市值最高曾达到300亿美元。我们投资的这家公司在印尼每个月只收20美元的软件费用,这样的收费显然没法形成很大的规模,但由于他们的软件完全融入了餐厅业务,他们可以提供其他服务例如电子点单、外卖点单、原材料采购等等。各类服务的营收加在一起,可能是单纯 SaaS 营收的数倍。所以在印尼,软件服务是理解企业运营情况、从而提供其他服务的楔子。

另一家叫 BukuWarung 的公司向小微企业提供支付和账簿服务,包括小到只有一个人的摊点。在印尼有超过1600万个这样的摊点,是未能充分获得银行服务人口中的很大一部分。他们无法从银行获得信用、借贷,也就无法扩大生意。BukuWarung 通过提供支付、账簿和库存管理服务,收集相关的数据、了解业务情况,再向这些生意提供资金。

这些是类似 SaaS 的公司,但他们不靠短期收入,而是通过相关服务的收入实现盈利。

Q: 在 AC Ventures 关注的赛道之外,您还注意到印尼和东南亚存在哪些机会?

Pandu: 今年印尼将担任 G20 轮值主席国、主办 G20 峰会,有三个重点关注的主题:全球卫生体系、数字化转型和向可持续能源过渡。我们很关注印尼在这些方面将发生的变化。

Q:偏好投资怎样的创始人?会问他们哪些问题?

Pandu: 我们希望创始人有着良好履历,包括教育背景和职业生涯。我们会问他们,最想解决的问题是什么?如何解决?例如我们投资的一家即时配送电商(Quick Commerce)公司 Astro,这家公司可能很快会成为独角兽。他们想要解决的问题是如何快速满足一线城市居民对食品杂货、药品等的需求。Astro 的方法是设立小型幕后店铺作为配货中心,在15分钟内配送各种日用品。获得融资后,他们将增设店铺数量、招募人才和复制已有店铺的成功。创始人们能够非常清楚地表述问题所在,也都有着大型“十角兽”公司的履历经验。

Adrian:Astro 是一个很好的团队例子。我们希望投资一个完整的团队,成员既有产品和技术负责人,有熟悉行业和领域的人,也有很好的领导者担任 CEO。Astro 的创始团队都是印尼人,不过我们也投资混合型的团队,有创始成员来自印度、新加坡和中国。重要的是团队能够聚合各种技能、形成互补。

Bukalapak本土IPO的风光是昙花一现吗

Q:随着越来越多的投资者对印尼市场感兴趣,本土风投是否需要竞争以获得好的投资机会?Adrian,您曾经在 Rocket Internet 工作,在您看来国际和本土风投在模式上有很大不同吗?

Pandu: 印尼本土 VC 有很强的优势,因为他们非常了解本土情况。早期阶段的公司最需要的一是人力资源,二是业务发展,这两样都需要深入本土环境。同时印尼本土 VC 也发展得越来越完善。过去三四年间,有许多中国、日本和美国的投资者来到印尼,印尼本土 VC 也在向国际投资者学习。

Adrian: 我们和创业者的关系,就如同企业和顾客的关系。ACV 的合伙人都曾是创业者,我们非常了解创业过程中所要面对的挑战。本土投资机构的优势在于有很多途径可以支持被投企业,不仅仅是资金。我们可以保持高频率接触,提供许多实际帮助,包括招聘、业务拓展、后续融资、了解监管政策等等。

我们同时也和国际投资机构保持互补关系。我们与许多国际投资机构,例如 Lightspeed、Accel、Sequoia、DST 等都共同投资过公司,这个组合也很高效。我们投资的企业有许多凭借国际和本土相结合的融资成为行业领导者。

Q:Adrian,您如何看待 Rocket Internet 对东南亚互联网生态的影响?

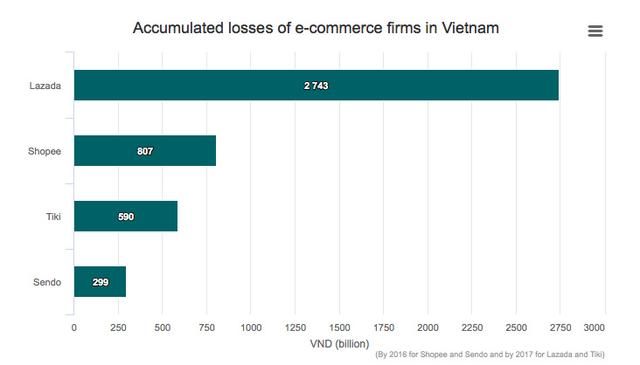

Adrian: Rocket Internet 是最早看到东南亚市场机会的国际孵化器和风投之一,当时孵化了许多公司,但也许其中真正成功的只有 Lazada,最终被阿里巴巴收购。但我认为,最重要的是他们从周边乃至全世界引进了许多人才,让许多或许本不会进入科技行业的人成为了创业者。2012年我搬来印尼加入 Rocket Internet,早期团队中的许多人现在成为了非常成功的投资者、创业者或是经营者,足迹遍布科技生态。

Q:印尼前些年曾面临技术人才短缺,现在这个问题还存在吗?

Pandu: 我认为短缺问题已经部分缓解了。当然技术人才短缺的问题需要十年以上的时间才能完全解决,需要学校的培养、需要更多人才进入行业。但首先随着科技公司的成功,有许多年轻人看到岗位需求,选择去上工程学院。其次和三四年前相比,现在有很多本土技术人才开始创业,也成为了创始人。

Adrian: 现在的生态与六七年前相比,许多问题已经得到了解决。互联网渗透率更高,人才也增加了,科技独角兽们培养了更多的人才,他们又出来创办了新的公司。资本角度也是如此,从前人们谈论 A 轮、B 轮和晚期融资的投资缺口,现在已经不存在了。印尼已经证明自己可以诞生独角兽公司,甚至十角兽公司。以前人们会疑虑如果投资亚洲公司能否成功退出获得高收益,而不仅仅是玩纸上游戏。随着 Sea、Bukalapak、Grab 等公司的上市,这个疑虑也已经打消了。

Q: Pandu,您同时在印尼大型科技公司和印尼证券交易所任职,怎么看待近期 Bukalapak 和 Sea 的股价下跌?是否会影响近期科技公司的 IPO 计划,甚至是对科技公司的长远看法?

Pandu: 我认为印尼的股市可能是世界上表现最好的之一。疫情之下印尼的宏观经济表现较好,大宗商品价格高企,国际收支顺差。印尼正经历持续增长,我们的货币是全球表现最好的之一。

谈到增长时,人们寻找的是结构性的增长,科技就是这样的增长点。就 Bukalapak 而言,他们的 IPO 表现非常好,募资15亿美元,获得4倍超额认购,后来的市场表现也的确经历了上涨和下跌。

Sea 在美国上市,所以我无法评价。但就印尼而言,其他公司的 IPO 表现都相对不错,印尼市场证实自己可以实现10亿美元规模的大型 IPO,这对于要上市的科技公司来说是好消息。而且印尼证券交易所允许双层股权制,创始人可以获得更多投票权;税收角度也更优惠,转让上市公司股票的税率为0.1%。

所以我认为印尼市场相当健康,结构仍然完好,随着大宗商品价格上涨还会更好。并且未来12个月的消费增长和消费者预期都较高,印尼在我看来是全球最好的投资目的地之一。

Q: Pandu,您同时担任了许多角色,如何管理时间、精力以及角色间可能的冲突?

Pandu: 确切地说,我只管理两件事情,能源生意和投资生意。许多合伙人都有多个董事会席位,我认为角色之间不一定有冲突。我在印尼证券交易所的职位则是为了促进科技公司上市。去年印尼股市投资者数量翻倍达到800万人,IPO 融资近80亿美元,是有史以来规模最大,我们做到了让更多人投资和让更多公司在印尼上市。所以我的重点还是很聚焦的。

Q: 在与中国投资者交流的过程中,是否出现过意见分歧?譬如一方认为是风口的机会,另一方却不这么认为?

Adrian: 中国的市场规模、基建速度和人均 GDP 增长提供了大量机会,在这方面有许多国家也很像中国,例如印尼和印度。

但同时其他地方并不像中国那样有中央的协调规划。印尼或者印度的情况会更零散、更低效,因此存在于印尼和印度的机会,在中国不一定存在。最近我和 Helen (Helen Wong/黄佩华,前启明创投合伙人,近期加入 ACV)就在讨论,中国可能没有那么多公司专注供应链,因为中国已经拥有世界上最大、最高效的供应链之一,是世界的制造业中心。但印度和印尼的供应链非常碎片化,在进口商和零售商之间可能有十个中间商,科技在提高供应链效率方面大有可为。很难向中国投资者解释这类机会,和他们在中国看到的情况很不同。所以投资者如果想要发现真正的机会,必须实地考察,在现场才能更好地看到和理解这些机会。

Helen Wong,AC Ventures 高级顾问和投资合伙人

Q:对于想要进入印尼和东南亚市场的中国公司,有什么建议?

Adrian: 无论对投资者、创业者或是外国公司来说,印尼都是一个非常友好的市场。和其他市场一样,要在这里取得成功需要了解当地情况、认识人脉、知道事情怎么运转。Shopee 就很擅长了解本土环境,和 Pandu 这样的伙伴合作,确保能够理解市场、高效运作。也有初创企业花了很多钱但没有增长,只能退场。三四年前有很多中国的 P2P 公司来到印尼,如今所剩无几,我觉得他们并不了解本土市场。即便是在印度很成功的电商公司 Meesho,来到印尼组建团队大概一年以后也离开了。

文|施忆

编|赵小纯

图|Unsplash

评论