百年媒体福布斯与SPAC公司合并引发热议,四大角度解读SPAC的优势

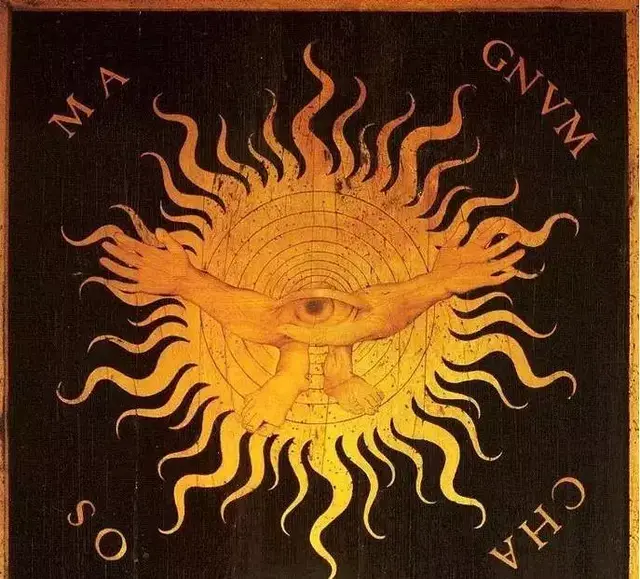

近日,百年媒体福布斯宣布与SPAC公司Magnum Opus Acquisition合并上市成为当今吸引投资者关注的交易之一,《福布斯》是美国第一本大型商业杂志,它以追踪世界上最富有的人而闻名,已经拥有104年历史,双方合并后,福布斯将获得6亿美元。预计该交易将在今年年底或明年初完成。

这笔交易引起了许多投资者的兴趣,SPAC与传统的IPO相比有什么不同呢?SPAC都有哪些优势?先从福布斯与Magnum Opus Acquisition的这笔合并交易说起:

1、Magnum Opus 是由Point72著名的前高管乔纳森·林 (Jonathan Lin) 创立的。

2、福布斯过去曾采取过股权投资。上一次股权融资是在2014年,当时Integrated Whale Media Investments购买了该公司的控股权,公司的估值为4.75亿美元。

3、这笔SPAC交易可能会为福布斯带来6亿美元的总收益。

4、这笔交易包括一项4亿美元的私募股权投资(PIPE)投资。

5、如果交易按计划进行,福布斯预计将获得1.45亿美元现金,为其增长扩张计划提供资金。

6、合并后的实体将在交易完成后在纽约证券交易所上市 ,股票代码为“FRBS”。

Magnum Opus Acquisition表示,这笔交易将推动福布斯加速数字化转型。其实SPAC已存在多年,但在疫情期间随着投资者寻找投资标的而出现爆炸式增长。与传统的IPO相比,采取与SPAC合并方式上市的速度更快、成本更低且更容易。

SPAC模式基本概念

SPAC是一种为公司上市服务的金融工具。SPAC又称“空白支票公司”,SPAC的目标是从投资者那里筹集资金,然后寻找并购目标,并在一定期限(通常是两年)内完成交易。SPAC融资模式的服务对象是尚未满足上市要求的中小型创业公司。这些企业一般情况下是TMT、金融、科技、新材料新能源、生物医药等行业细分领域的潜在领跑者。

可以把SPAC融资模式理解为“借壳上市”的创新融资方式,但与“借壳上市”不同的是,发起人自己造壳上市,这个壳公司就是SPAC。SPAC没有实质经营活动,其上市的目的就是募集资金。SPAC投资并购欲上市的目标公司。目标公司将通过和已上市SPAC并购实现迅速上市。

相较于传统“借壳上市”,SPAC融资模式具有三个优势:壳资源干净,可以直接登陆美国主板市场,上市公司持续融资有保障。

除了美国,SPAC还广泛存在于英国、加拿大、澳大利亚、韩国、马来西亚等国家的金融市场。根据Dealogic的数据,2021年第1季度美国市场为亚洲公司设立的SPAC共募集金额近30亿美元,约为2020全年的2倍。一些亚洲国家或地区正在考虑或正在做出SPAC上市安排,如新加坡交易所已经于昨日正式出台SPAC上市框架,今起生效,日本正在积极筹划引入SPAC模式,中国香港也正在研究过程中。

开源证券发布的报告称,SPAC宽松的上市条件可帮助难以达到传统IPO门槛的企业实现上市。从现行的美股IPO上市标准来看,一些有高增长预期但短期兑现难度较大的企业难以通过传统IPO上市。而这些公司若通过SPAC合并上市,只需在获得SPAC股东的批准后,在4个工作日内向美国证券交易委员会递交一份8-K表格,该目标公司就能够成功上市。

据不完全统计,2020年以来,已有优客工场、美联国际教育、思享无线等至少7家中国公司通过与SPAC合并实现在美国上市。

从四大角度解读SPAC的优势

1、从金融创新角度来看,SPAC融资模式是一种创新型金融工具,集直接上市、并购、借壳上市、私募股权投资基金等融资方式特性于一体,并做了一定的优化或简化。

2、对于寻求通过SPAC上市的标的企业而言,融资的确定性和上市的便捷性有一定程度的保障。

3、对于SPAC发起人而言,可以通过投资杠杆获得巨额收益。在股权结构设置上,通过SPAC上市的企业需要向SPAC让度相当规模的股份(通常是并购后总股本的20%)予以交换。也就是说,SPAC发起人早期投入的资金,会转换为占上市企业总股本一定比例的B类普通股。这样一来, SPAC发起人在帮助企业上市的过程中,有机会获得比作为一般IPO承销商的投资银行更高的回报。

4、对于普通投资者而言,一方面,投资SPAC意味着可以获得投资早期优质公司的机会和权利。并且,SPAC从法律和发起人专业性两个层面为其投资提供了一定的保障。另一方面,SPAC融资模式为投资者提供了新的投资选择。

除了福布斯,市场还有哪些SPAC交易备受投资者关注?

维珍银河是通过SPAC上市最成功的案例之一,如今,维珍银河旗下卫星发射公司维珍轨道也宣布,已与特殊目的收购公司(SPAC)NextGen Acquisition Corp. II达成合并协议,并将在纳斯达克上市,上市后的股票代码将为“VORB”,维珍轨道的估值为32亿美元。据悉,这笔交易预计将于今年年底完成,但主要取决于NextGen股东的批准以及其他常规完成条件的满足或豁免。合并后的新公司将保留维珍轨道的名称,在此次交易完成后,预计将为新公司提供最多4.83亿美元的现金收益,其中包括NextGen信托账户中所持有的最多3.83亿美元现金,以及1亿美元的PIPE承诺。

另外,微美全息旗下子公司VIYI算法公司(“VIYI Algo”)宣布将通过与特殊目的收购公司(SPAC)Venus Acquisition Corporation合并的方式进行公开上市,在此交易中,VIYI算法公司的估值为4亿美元。交易完成后,Venus 将更名为MicroAlgo Inc.。本次上市合并将于2021年第三季度完成。据悉,Viyi算法是中国中央处理算法服务五强之一。根据CIC的报告,截至2020年,Viyi已占领了向互联网广告和在线游戏加速行业提供的中央处理算法服务的5%的市场份额。

评论