OakNorth:欧洲最具盈利能力的金融科技独角兽

导读

OakNorth是一家来自英国伦敦的新兴数字银行,2015年9月正式运营,其核心业务是为中小企业提供50万到4500万英镑的贷款。同时,OakNorth持有英国银行牌照,为个人和企业提供储蓄服务。OakNorth在成立之初便与亚马逊网络云服务(AWS)达成合作,成为英国第一家云端银行。OakNorth发展迅速,仅成立一年便实现盈利。2019年2月,OakNorth获得日本软银集团领投的4.4亿美元资金,估值28亿美元,被称为欧洲最具价值的金融科技独角兽。

【中国金融案例中心 | 金融科技课题组 文:高雪馨 编辑:谢彬彬 】

Part 1 公司概述

1.1 公司简介

2015年3月,OakNorth获得了英国银行牌照,并于9月正式营业。公司面向个人及中小企业客户服务,提供金额在50万—4500万英镑的贷款业务及储蓄业务。凭借在Copal Amba积累的良好的财务经验,Rishi Khosla和Joel Perlman带领OakNorth迅速发展,仅用一年时间就实现了盈利,且以最快的速度在英国以及整个欧洲金融科技领域内实现了独角兽估值。

OakNorth旗下银行近期披露的年报显示,OakNorth在2019年获得6590万英镑的税前利润,同比增长几近95%。如今,公司已经成为世界上发展最快的金融科技公司之一,在银行业中资产质量健康状况名列前茅。同时,公司与全球多家银行和其他金融机构密切合作,为他们提供技术支持,帮助他们更好地开展信用评估和监测工作。

OakNorth的首席执行官Rishi Khosla在2019年报发布时表示:“我们建立OakNorth是为了提供更好的借贷体验。在四年的时间里,我们已经利用OakNorth的平台打造出全球最成功的新银行之一,并以此帮助了数百家英国企业,这些企业反过来又创造了数千个新的家庭和就业岗位。我们的模式证明了以客户为中心,并可持续发展的业务是可行的。看到我们在头四年取得的成就,我感到受宠若惊,但这仅仅是个开始。我很高兴能够展示我们平台的力量,并继续与我们在世界各地的合作伙伴银行合作,使企业和经济蓬勃发展。”

1.2 创始人及创业故事

公司创始人是Rishi Khosla和Joel Perlman,创建OakNorth的灵感来源于他们第一家公司Copal Amba的创业经历。2002年,两位伙伴共同创立了Copal Amba,一家为大型投行、私募股权基金、资管公司等金融机构服务的金融研究公司。2006年Copal Amba试图寻求扩大规模。尽管公司有健康的现金流和对未来良好的商业规划,但仍因为没有传统性资产作为抵押物而申请不到贷款。虽然Copal Amba之后仍继续保持良好发展,但两人开始意识到有数以万计的创业者和他们面临同样的情况,因无抵押物无法申请贷款使得企业很难进一步扩大规模。

因此,尽管到了2014年Copal Amba已发展到拥有近3000名员工的规模,Rishi Khosla和Joel Perlman二人仍将公司出售给了穆迪。并在不久之后成立了OakNorth,专注为中小企业提供信贷服务。

1.3 融资情况

由于精准的市场定位及高精的平台技术,OakNorth成立以来获得了资本市场颇多支持。截至目前,公司总计进行了七轮融资,融资总额超过10亿美元。投资人有软银愿景基金、ClermontGroup、EDBI、新加坡GIC等。

表:OakNorth融资概况

数据来源:Crunchbase.com

Part 2 商业模式

2.1 市场定位:数字化小企业贷款

OakNorth定位的客户对象是贷款需求在50万英镑(约合437万元人民币)到4500万英镑(约合3.9亿元人民币)之间的中小企业,这个金额尚未达到可以让银行为其提供个性化定制服务,因此目前中小企业所选择的大多是银行提供的标准化贷款方案。在此方案下,贷款评估着重关注贷款企业的历史表现和现有资产情况,对于发展仍处于起步阶段、资金需求频繁、缺乏不动产做担保的中小企业来说比较不利。而OakNorth则利用金融技术很好地解决了中小企业的个性化贷款问题。

2.2 贷款业务:差异化小企业商业贷款 特色房地产金融贷款

差异化小企业贷款 独特信用评估方式

OakNorth的核心业务是小企业商业贷款,为不同行业的中小企业提供差异化贷款服务。公司运用深厚的信贷专业知识、庞大的数据网络、机器学习技术为客户提供具有前瞻性、全面性的贷款方案。没有标准化的贷款品种,没有指定的贷款用途,OakNorth根据企业未来的盈利能力评估,为客户日常运营、商业扩张、收购并购等全系列业务提供50万到4500万英镑的贷款支持。

公司运用多种数据处理模型来制定贷款决策。与传统银行考察抵押物价值略有不同,公司主要考察客户未来现金流情况,以此来判断是否发放贷款及贷款额度。平台将用户在网络中的数据集中汇总,运用大数据和云计算的技术形成多项贷款指标。用户只需按步骤提供贷款所需的信息,便可在最短时间内获得定制贷款服务。平台还主动跟踪客户财务数据和运营情况,控制贷后风险。同时,公司技术专家会持续革新机器学习的算法,确保平台不断优化以提升信贷决策能力。

OakNorth贷款业务的客户分布行业非常多元,有连锁餐厅、护理院、托儿所、美术馆及个体工商户等等。通常情况下,这些客户的营收规模在500万到1亿英镑之间,且大多都能盈利。

特色的房地产金融贷款

随着贷款客户里房地产企业和房产投资者越来越多,OakNorth针对这部分业务需求开发了特色业务——房地产金融贷款。一是房地产投资贷款,贷款金额最高可达拟投资房产估值的75%;二是房地产开发贷款,贷款金额最高可支持75%的贷款成本比或拟开发房产估值的65%。在受到财务杠杆或贷款规模限制的情况下,公司还会引入其他融资合作伙伴,以构建合适的融资结构满足借款人需求。目前,OakNorth已陆续与英国一些大型知名房地产开发商和投资者合作,提供的房地产贷款资助了一系列项目,包括养老院、学生宿舍、酒店式公寓、联合办公/共享生活空间等。

2020年初,全球遭遇冠状病毒疫情,中小企业损失惨重。OakNorth决定针对现存客户提供疫情专项贷款,以助其渡过经营难关。目前该贷款方案尚在具体筹划中。

2.3 储蓄业务:具有竞争力的储蓄账户

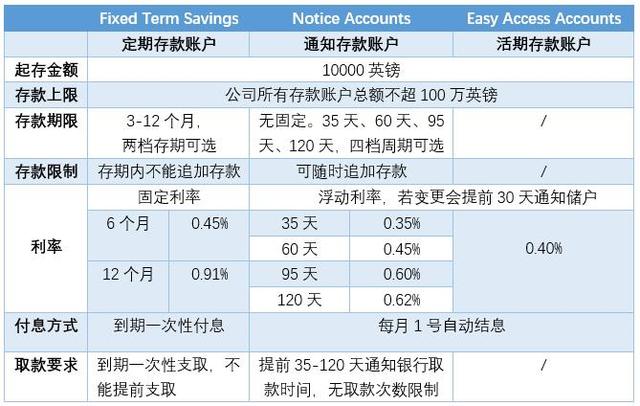

OakNorth为个人和企业都提供了储蓄服务,包括Fixed Term Savings(定期存款账户)、Notice Accounts(通知存款账户)和Easy Access Accounts(活期存款账户),产品丰富,期限灵活。客户仅需十分钟便可在线完成开户手续,所有储蓄金额均可纳入ISA免税账户。账户无额外隐藏费用,客户可随时线上查看账户情况。

表:OakNorth个人储蓄账户产品

来源: OakNorth官网(2020-05-14)

OakNorth的ISA个人储蓄账户还被纳入英国金融服务补偿计划(建成FSCS),在该账户中产生的利息等资本利得可获得免税。该账户开户门槛很低,仅需1英镑即可,最高不超过50万英镑,1年期利率可达1.39%。2019/2020年度ISA账户免税额为2万英镑。该项账户的开立一方面标志着其业务受到英国金融行为监管局的认可,另一方面也吸引了大量储蓄用户。

表:OakNorth企业储蓄账户产品

来源: OakNorth官网(2020-05-14)

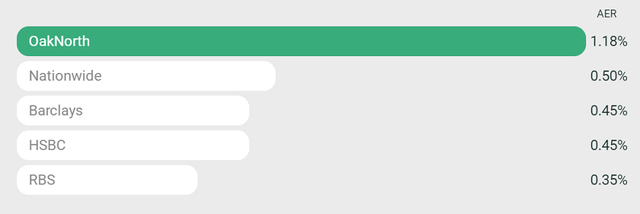

值得注意的是,与英国几家主要银行相比,OakNorth提供的利率相对可观。颇有竞争力的利率水平和优质的客户服务为其吸引了大量存款,储户数量从2018年的2.8万增长至2019年的14.4万。

图:英国主要银行个人一年期定期存款利率对比(2020-05-14)

(图片来源:OakNorth官网)

Part 3 竞争优势与未来发展

3.1 强大的技术平台与技术输出

2016年5月,OakNorth开始与亚马逊网络云服务(AWS)展开合作,其核心系统通过虚拟专有云(VPC)实现全面托管,从而成为英国第一家将核心银行系统置于云端的金融企业。得益于先进的云服务技术,OakNorth能够提供高效的信贷评估处理,贷款审核快的同时反馈迅速。同时,与传统银行相比,OakNorth的营运成本大幅降低了,这部分利润空间转化为提供给储蓄账户的有竞争力的利率水平,通过这一优势,OakNorth成立不久便获客不少。

公司旗下开发有人工智能平台“ACORN”,通过把各个行业的贷款数据进行整合,并进行信用风险分析,致力于为中小企业贷款提供数据驱动的决策支持。过程中平台会通过大数据科学家对机器学习算法的不断优化来提升信贷决策流程。此外,平台还实时监控同一行业的其他贷款情况,为用户提供一个基准系统和早期预警系统来主动监测风险。

3.2 新冠疫情带来风险与机遇

现有业务方面,受疫情影响,中小企业可能面临资金困难的问题,违约风险上升。在冠状病毒开始在英国出现时,OkaNorth便意识到风险并做出反应。公司审查了所有现存贷款业务并进行反向压力测试,筛选出最可能遭受损失的贷款客户。它没有对整个行业做出假设,而是根据每个企业的独特环境来评估企业风险。例如它没有将所有被迫关闭的餐厅客户归为一类,而是考察了哪些餐厅通过线上外卖获得收入,它们有多少现金储备、是否有保险来应对疫情、是否有做出经营调整等。根据反向压力测试中收集的数据,OakNotrh创建了“COVID脆弱性评级”,将贷款客户分成可承受疫情影响六周、三个月或六个月的不同等级,这些信息使科技部门能够更有效地管理危机带来的信贷风险。OakNorth计划根据可承受等级为客户提供疫情专项贷款,帮助企业再融资加快业务恢复以渡经营难关。

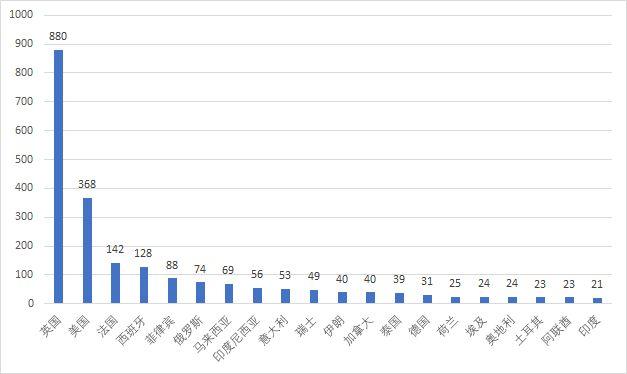

业务拓展方面,不同国家银行牌照的取得条件不同,OakNorth全球化过程中将面临法律、金钱和时间的问题。同时,英国脱欧也不利于其拓展英国以外的国际市场。针对中小企业贷款,其他国家也开始有专注提供同类服务的金融科技公司进场,例如印度的LendingKart、澳大利亚的Judo Bank等,这将为公司全球业务扩张带来挑战。

3.3 加速业务全球化

目前为止,OakNorth业务重心主要集中在英国市场。据公开报道,公司有意开拓美国市场。尽管尚未取得美国银行牌照,但公司已雄心勃勃,目前正就ACORN智能平台与多家美国银行谈判中,作为技术输出为银行提供贴牌服务,这将会是公司未来主要的业务增长点。公司为美国银行客户设计了一个在线申请业务并自动筛查风险的系统技术。美国Cusmoters Bank首席运营官 Sam Sidhu表示,OakNorth运用先进的软件策略和算法为他们创建了一个流畅的业务在线申请流程,利用大数据帮助银行加快了交易速度并降低了风险。OakNorth能够在第一次商业洽谈后72小时内就给出解决方案,他们很满意与其的合作。

而去年2月软银的投资和资源将有助于OakNorth海外业务的部署。在软银的投资下,公司全球业务团队的规模得到进一步扩大。截至2019年12月,公司全球员工人数增至750人,其中美国员工从4人增至23人。同时,公司也在寻求机会进入中国市场。有报道称,2018年3月公司CEO Rishi Khosla 曾对CNBC表示,公司最终的计划是进军中国市场,目前只是时间和方式的问题需要探讨。

评论