占90%运力,对三大联盟审查,海运市场的整合与垄断是如何演变?

2016 年 8 月,全世界的目光都聚集在美国总统大选、英国脱欧、里约奥运会。

但五年前的 2016 年 8 月 31 日,“韩进”宣布破产。供应链陷入混乱,数十艘集装箱船被困在海上,不得不等待在港口停泊。在接下来的几个月里,数百个韩进集装箱将阻塞港口运营,在有人付钱之前无法移动。

(图片来源于Getty Images)

当时,按运量计算,韩进是世界第六大海运承运人。随着韩进的离开,它的运力和集装箱以及服务的客户,将通过市场上剩余的运营商来填补。

2016 年,前三大海运承运人占据了近 40% 的海运市场份额,随着韩进离开海运舞台,这个数字预计会增加。

“在韩进海运于 2016 年破产后,最大的 [承运人] 马士基海陆集团预计将在 2017 年继续增长,将前三大 [承运人] 的市场份额推高至 42.8%,” 2018 年的合并审查中写道。

韩进集团破产和退出市场的后果给海运行业提供了一个例子,行业需要整合,通常以合并、收购和空间共享协议的形式。

疯狂购买的运营商

Vespucci Maritime 首席执行官 Lars Jensen 表示,他大约 10 年前在一次行业会议上发表演讲,在会上他提出了对行业内更多整合的期望。

“十年前,我们仍然拥有大约 20 家全球航运公司,”他说。“那时我已经说过,将减少到六至八家全球航运公司。”

世界第三大航运公司达飞轮船于 2015 年收购了 APL 以刺激其增长。但在韩进倒闭后不久,达飞轮船又重新开始收购。

“随着韩进的倒闭,该行业将出现一波整合浪潮。达飞轮船正在寻找机会,”达飞轮船当时的副董事长鲁道夫萨德在韩进提出申请数周后表示。

到次年年底,又有七家大型航运公司,以及世界各地的许多码头要么合并,要么被收购。

顶级海运承运人如何在几年内巩固市场:

● 2015年

中远、中海宣布合并

CMA CGM 通过 NOL 收购 APL

● 2016年

韩进海运宣布破产

马士基收购汉堡南部

NYK、K Line 和 MOL 合并为 ONE

● 2017年

赫伯罗特收购 UASC

COSCO 收购东方海外

船只和集装箱

Gene Seroka 说,当他在 90 年代在 APL 工作时,该行业已经在寻求整合。

导致整合的并不是在 90 年代和早期采取单独行动的运营商,大型进口商也发挥了作用。据现任洛杉矶港执行董事的 Seroka 称。

“与此同时,我们开始看到跨国公司,包括零售鞋类、时装甚至家具业的公司表示,您需要在全球范围内开展业务,以便获得我们的货物,”他说。

这意味着运营商需要在跨太平洋和跨大西洋航线上覆盖欧洲和亚洲,当时提供这种全球服务的运营商并不多。他说。

Jensen 表示,运营商关注规模的两个要素,它们都可以整合:

船只的大小;

集装箱的数量。

船舶越大,承运人的单位成本就越低。但是要投资更大的船舶,承运人需要更多集装箱的数量。合作伙伴关系和合并是确保这些大型船舶有足够集装箱去运输。“集装箱的数量,是运营商想要变得更大的原因。”

同样,承运人提供的服务越多,成本就越低,因为它可以减少转运。Jensen 说。

运营商组建联盟

Seroka 表示,行业整合始于 APL、OOCL 和 HMM 之间的空间共享协议,最终导致了新世界联盟的创建。

在如何获得更好的规模经济、更广泛的服务覆盖范围以及如何找到一种方法来支付新投资的资本,成本方面产生了一些惯性。

在接下来的二十年里,运营商将进一步完善协议,最终使用联盟结构,允许他们共享空间并在彼此的网络中增加港口停靠。

到 2017 年,最大的承运人已经联合成三个不同的联盟,它们共同控制了全球超过四分之三的集装箱运力。

海运承运人三大联盟

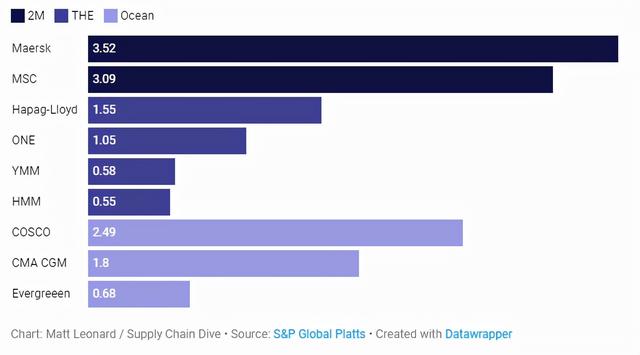

2019 年以百万标准箱为单位的数量,按联盟分组:

(资料来源:S&P Global Platts Created with Datawrapper)

当 2M 宣布将 HMM 添加到其船舶共享协议时,它指出这对托运人有利。“MSC 很高兴签署了这份协议,将 HMM 添加到 2M [船舶共享协议] 使我们能够为我们的跨太平洋贸易提供更好的服务,”MSC在 2016 年的新闻稿中表示。

Jensen 表示,这些联盟确实能通过运力以及更多服务,来帮助运营商获得所需的规模,这显然是一个运营优势。但运营商在任何情况下都不允许协调定价,当市场需求较少时,这些联盟中的运营商就存在劣势。

托运人,监管机构审查综合市场

集装箱航运目前是承运人的市场,在持续的供应链中断之后,托运人和监管机构都开始审查行业整合是否导致了最近的航运困境。

7 月,乔·拜登总统宣布,政府机构密切关注多个不同行业的整合,以增加竞争,明确指出的行业之一是海运市场。

“2000 年,最大的 10 家航运公司控制了 12% 的市场。现在已经超过了80%,让需要出口商品的制造商任由这些外国大公司摆布。”白宫新闻稿中写道。

拜登特别呼吁联邦海事委员会调查承运人收取的高额滞留费和滞期费。这是 FMC 在行政命令之前已经在调查的一种做法,但现在它将与司法部反垄断司在执法方面更密切地合作。

整合对市场有何影响?

研究航运公司合并影响的新加坡理工学院副教授 Volodymyr Bilotkach 表示,当公司因破产或合并而离开市场时,可能会对利益相关者产生一些不同的影响。

“如果你从 Econ 101 [经济学101]来看这个问题,有两个影响:市场力量效应和效率效应,”Bilotkach 说。

托运人担心的是市场力量效应,但一般而言,承运人在谈论并购和整合时会强调效率效应。市场力量效应意味着市场上的公司较少,剩余的公司能够收取更高的价格。同时,效率效应表明,当公司合并时,他们能够降低成本并找到可以传递给客户的节省。

但考虑市场上剩余的公司及其保持较低价格的能力也很重要,仍然留在市场上的竞争对手可能会对合并公司施加压力,以压低价格。

当日本航运公司 K Line、NYK 和 MOL 宣布计划以 Ocean Network Express (ONE) 品牌整合其网络时,他们强调的是效率效应。

ONE 在 2017 年在一份概述其加入这些公司的计划文件中表示:“展望未来,我们正在拓宽我们行业的本质,探索新服务并重新构想新的效率水平,以更好地打破传统。”

但曾就航运公司合并向欧盟委员会和美国交通部提供咨询的 Bilotkach 表示,他还没有看到 Ocean Network Express (ONE) 对合并进行审查,以查看批准的交易是否会导致公司发现效率提高,从而节省成本。

从那时起,FMC 宣布了一项审计计划,以定期监控 9 家最大承运人的滞留和滞期费做法,还向八家最大的航运公司询问了他们收取的拥堵附加费的详细信息。

去年,由于高需求限制了运力,从而推高了运费,托运人对海运承运人越来越感到沮丧。一些货主认为,拼箱在高费率和无法为他们的货物确保空间的情况下发挥了作用。

8 月初,MCS Industries 向 FMC 正式投诉两家海运承运人,指控这两家公司未能提供合同中约定的舱位,并且其费率做法不公平。

MCS 在诉状中专门针对综合货运市场,指出三大海运联盟占跨太平洋运力的90%。诉状中写道:“这些海运联盟通过垄断来为自己提供高利润空间和机会,例如本文中指控的违反与 MCS 等托运人的合同,有利于利用现货市场上的盈利机会的做法。”

但随着托运人和监管机构敲响警钟,承运人和其他行业专家表示,整合的好处大于风险。

拼箱是否要为托运人的困境负责?

海运市场从可靠性低到价格高的问题是托运人明显的痛点。但根据 Jensen 和 Seroka 的说法,很难归咎于整合。

“我认为这是 20 年旅程的终点,无论是在合并和收购方面,还是随着联盟越来越大,” Jensen 说。

“我不知道整合和联盟是我们今天所看到的纯粹原因,但供应链中的大部分活动都是基于我们以前从未见过的消费者需求水平,”Seroka 说。

在疫情期间,随着消费者支出从服务转向商品,美国各地的港口在过去的几个月里创造了进口记录。在推动港口容量的同时,海运空间也被推到了新高度。高需求导致船舶上几乎所有可用的容量都用完了,这意味着货主几乎没有选择空间。

“人们在这里误会了两种不同的东西,整合和集装箱供应链现在都存在一个巨大的问题,这两者彼此无太多关联。” Jensen 说。

三大联盟分别是:

2M 联盟(由马士基和地中海航运组成)

Ocean 联盟(中远集运、法国达飞、长荣海运和东方海外组成)

THE 联盟(由赫伯罗特、阳明海运、ONE航运组成)

(图片来源于网络)

翻译 | Sean

以上内容来源于Supply Chain Dive,如有侵权,请联系我们。

END

公众号:跨境电商物流百晓生

评论