56倍的维他奶不烫手吗?

不管什么股,只要估值过高,一旦业绩跟不上,就不要试图对抗地心引力了。

维他奶国际(00345.HK)真是太不港股了,一个卖豆奶、嗑柠檬茶的,顶着50多倍的估值,恒生指数现在的PE才不到10倍。

海天味业也是个另类,上市5年,股价涨了5倍,2700多亿的市值,60多倍的估值。

世道真是变了。无论是港股,还是A股,因为食品饮料行业本身不带周期性,经营又稳定,市场现在愿意就为未来5年后的业绩买单,所以消费龙头股大多都享有30到40倍的PE。

会买这种股票的投资者也早已把这种信念根植在脑海中,不会轻易卖出。

在市场的乐观情绪和一致性预期中,一旦公司业绩跟不上,或公司的优势发生根本变化,股价就会遭遇双杀。比如今天的维他奶。

6月13日,维他奶股价创历史新高47.25港元,动态市盈率超过60倍。高点之后连续8个交易日,跌去了23%。

这是一份财报引起的血案。

6月20日,维他奶发布2019财年的业绩报告,营收75.26亿港元,同比增长16%,净利润6.96亿港元,同比增长19%。但最为投资者关注的中国区的业务增速下滑明显,由原来的38%降为25%。

报告一出,维他奶连跌4天。截至今日,维他奶的收盘价为36.25港元,总市值385亿港元,动态市盈率仍高达55.32倍。

不出现极端情况,好公司很难给投资者一个低估的价格进入,维他奶这种10倍大牛股更是。那么,这一次的暴跌会是机会吗?

/ 01 /

内地业务的增长推动股价一飞冲天

这是一家神奇的公司。

维他奶是香港的本土公司,旗下的产品线丰富,但主要就是两款,一款植物蛋白,也就是维他奶豆奶,1940年推出;另一款是维他柠檬茶,1979年推出。

两款产品畅销几十年,柠檬茶还在这两年成为了网红饮料,有愈发年轻冒尖的苗头,网上有句话叫“维他柠檬茶,爽过吸大麻”。

回顾它这10年来的股价,除了感叹十年十倍股外,你还会发现,它非常抗跌。比如2007年10月到2009年3月,恒指下跌超过60%,而维他奶几乎没跌;2015年-2016年股灾期间,恒指下跌超30%,而维他奶涨了10%。

要判断这次暴跌是不是机会,先要弄清楚它是怎么涨起来。

维他奶目前的估值超过55倍,从2013年起,它的估值就一直维持在30倍以上。拿这个估值去看A股的食品饮料,白酒几乎是便宜得不要不要的。

维他奶的业绩增长很快吗?还真不是。

过去十年,它的营收复合增长率为10.34%,2017财年还下滑了2.63%;净利润的复合增长率只有个位数。那为什么港股还对它情有独钟呢?

因为维他奶的未来是可以想象的,那就是中国市场。

2016年是一个重要转折点。

2016年由于出售北美业务,调整新加坡经销商问题,维他奶的净利润大幅下跌,PE也跌到了20多倍;2017年底开始,其估值开始起飞,从30倍的水平涨到60多倍,增长近一倍。

也是在2016年,3月份维他奶的武汉工厂开始投产。当年维他奶的中国区业绩首次超过港澳地区,成为其主要营收市场。维他奶没有批露中国市场的具体情况,可以猜测的是,即使中国区的业绩应该也主要由贴近香港的广东地区贡献。

如果未来维他奶把开拓广东地区渠道的方式推向其他地区,那几乎能再造好几个维他奶了。

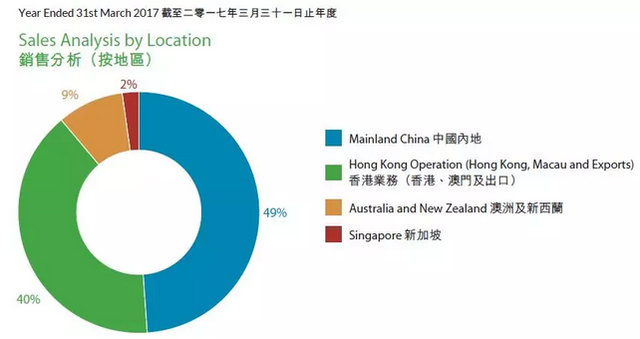

事实上,内地市场对维他奶国际的贡献作用越来越大,营收占比也逐步增加,从2016年的43.3%、2017年的49.3%到2018年的57.2%、2019年的62%;内地业务营收增速始终领先于公司整体增速,近两年公司内地业务增速在30%以上,公司整体增速也在2018年达到22%的高位。

也就是说,随着内地市场的份额逐步上升、营收的快速增长,市场给予维他奶的估值越高。中国市场是维他奶的重要看点,也是其高估值的重要支柱。

所以,当内地业务增速出现下滑,维他奶的股价应声大跌,4天跌去了19%。

最新财报显示,维他奶2019财年收入为75.26亿港元,同比增约16%;净利润为6.96亿港元,同比增长19%。

内地业务出现了明显的增速下滑。2019财年,维他奶内地的收入增长25%至46.28亿港元,而上年同期增速为38%。尤其是2019年财年下半年,中国内地业务的增速仅为13%,而此前的2018财年上半年,下半年及2019财年上半年,内地市场营收增速分别为39%、38%、32%。

在业绩说明会上,维他奶的行政总裁陆博涛预计,在新的财年收入会持续增长,不过增长速度会变得更加“温和”。

/ 02 /

左手维他奶右手柠檬茶, 增速放缓,底色没变

尽管营收增速进入了放缓阶段,但维他奶的豆奶和柠檬茶生意还是大有可为的。换言之,它的成长底色没有发生变化。

首先来看,豆奶。

越来越多的年轻消费者对传统的肥宅快乐水热情大减,以可口可乐为首的碳酸饮料销量连年下滑。

替代碳酸饮料是运动、功能饮料,还有伊利、蒙牛等乳业巨头都盯上的植物蛋白饮料,比如豆奶、杏仁露、核桃露等。

根据前瞻网数据,2016年植物蛋白饮料的市场规模达1217亿元,而2007年仅为169亿元,年复合增长率达24.51%,居于各饮料品类细分市场的首位;到2020年,植物蛋白饮料的市场规模将达2583亿元。

当前豆奶市场格局分散,全国化龙头尚未形成,维他奶、豆本豆市占率较高,为15%-20%。而伊利、蒙牛的进入将加速消费者教育、行业增长。

在这个基础上,维他奶正不断推出新品去满足消费者个性化需求,例如“青亲地球”纯味豆奶、健康加法高端豆奶等新品来抢占市场。

再来看,柠檬茶。

根据Euromonitor的数据,2018年中国即饮茶市场规模为1197亿元,康师傅、加多宝、统一、王老吉为前四大厂商,合计占有70%的份额,维他茶市占率低,但从2014年的0.4%上升至2018年的1.2%。

千亿市场有利于孕育大单品,加多宝的凉茶就是一个很好的例证。

柠檬茶的市场规模远小于凉茶,而凉茶的规模也经历了从几亿到百亿的扩张过程,其中加多宝功不可没。

除了加多宝大单品的独特性和功能性,最主要的就是有效的品牌推广,通过从区域到全国疾风暴雨般的广告投放,以及渠道快速下沉至四五线和农村地区。

维他奶的柠檬茶在国内是网红品牌,它做到了目前让所有饮料公司梦寐以求的事情,即得到了青少年的认可和追捧。

这对品牌塑造、产品推广,都有很大帮助,因为青少年已经是饮料行业最为主要的消费人群。但受限于它的渠道和产能,国内业务短时间也很难有大爆发。

/ 03 /

稳惯了的维他奶, 需要加速扩产能、铺渠道

维他奶一直很贵,而公司并没有表现出非常突出的增长能力,突出点就是非常稳。这也表明了外资的偏好,对于熟悉、业绩稳定的品牌,他们会给出比较高的溢价。甚至有人说,外资在把维他奶当可口可乐炒。

食品饮料业务的典型特点是稳健,大块头的食品饮料企业还有个特点,现金流好。

近10年来,维他奶的净利润稳定增长,经营性现金流净额常年大幅大于净利润。

同时公司非常克制地进行投资,每年剩下的现金基本都派息给股东,2010年前的分红率超过100%,2010年之后加大中国市场投入也维持在60%左右。

数据来源:Choice,读懂财经研究所

1994年和1998年,维他奶在深圳和上海的厂房投产,直到2010年才开始筹建第三家工厂,佛山工厂。

与一般的食品饮料公司不同,维他奶每次进入新市场往往是从其他地区调货,市场反响不错后再建工厂跟进。

克制带来的另一面就是产能跟不上。最典型的就是,维他柠檬茶在内地年轻人群里走红的时候,公司的产量跟不上,各处出现断货。

看惯A股的大跃进,还真不习惯维他奶的速度。

为了扩产能,2015年落子武汉,布局华中;2017年在东莞建新工厂,还是由于深圳工厂产量已达到产能最大值。

数据来源:公司官网

除了扩产能外,渠道扩张也是维他奶的当务之急。

2018年2月新任中国区CEO钟廷毅上任,他曾就职于强生、卡夫(现亿滋)和达能等世界500强消费品企业,曾成功主导和推动脉动从区域品牌成为全国性品牌。

钟廷毅的上任,可以看作维他奶由华南向全国扩张的信号,公司在年报中的业务策略描述为更深更广。

“更广”是指维他奶需要在市场营销与渠道覆盖上增加面的覆盖。“更深”一方面要求做到渠道更加下沉;另一方面考验公司的管理能力,比如湖南和广东消费者的消费习惯、口味偏好有很大的不同,这就需要针对各地的市场特点进行策略层面的设计和调整。

维他奶豆奶所在的植物蛋白饮料赛道,市场集中度非常低,有“南椰树、北露露、西唯怡、东银鹭”的区域割据式的竞争格局。养元饮品算是唯一的全国性品牌,正因为它打破了地域限制,所以它的营收要比同行高很多。

能把一个单品做到近百亿级的营收,说明公司的管理水平足够优秀,但从另一个角度看,养元未来的增长动力可能不足。

扩产能、铺渠道,打破地域限制,成为全国品牌是维他奶必须要走的路。在这个过程中,它会遇到很多劲敌。

比如,体量很大的伊利、蒙牛,植物蛋白饮料会是它们的一个增长点,但应该不是最重要的押注点;

再比如,在全国拥有广泛的销售渠道的达利食品(03799.HK),它的“豆本豆”与维他奶的豆奶直接竞争。

达利食品有一个外号叫“食品界的腾讯”,它在产品上的经营策略跟早期的腾讯类似,采取后发策略。它不会随便推出一个新品打市场,而是看到什么单品比较火爆才复制跟进,再凭借自己的渠道优势抢占市场,比如达利园、可比克、和其正。现在轮到豆本豆了。

/ 04 /

维他奶会成为下一个康师傅吗?

维他奶今年的涨幅超过了很多人的想象,顶着60倍PE的维他奶,业绩增速不达预期,短短几天股价回撤23%,以至于大家开始担心,这会不会是阶段性的高点。或者说它会不会是下一个康师傅(00322.HK),又或者是48元的中石油?

早在4个月前,外资就对维他奶的高估值感到忧虑了。

老外喜欢简单的生意,基本的原则是现金流贴现价值,可增长并且长期可预测的现金流价值最高。

东方证券(香港)按照DCF估值方法,估计维他奶的每股净资产值为30.5港元,目前(2月24日)的股价为34.7港元,市盈率超50倍,故34.7港元的价格已充分表现了维他奶的内在价值。

康师傅国际在2000-2013年的销售平均同比增长20%。由于市场渗透率提升及收入增长等原因,康师傅股票在此期间的交易溢价颇高,市盈率在30-53倍间。

图片来源:东方证券(香港)

按照东方证券(香港)的说法,维他奶与康师傅蓬勃时期的情况类似,维他奶现正渗透到华中及华东地区。

“我们相信维他奶销售具备快速增长潜力,加上强劲的长期(超过78年)业绩记录及良好的声誉,维他奶股票以较高溢价交易,并未令我们感到意外,但与康师傅辉煌时期相比,维他奶当前市盈率已达历史高位”。

换句话说,56倍的维他奶很烫手。

评论