腾讯控股研究报告:社交+内容生态壁垒已成,技术服务驱动新增长

(报告出品方/作者:华西证券,赵琳、李钊)

1.公司概况:社交+内容构筑生态基础,科技+服务引领新发展

1.1.核心业务:依托社交流量,做强数字内容与技术服务

腾讯是中国最大的互联网科技平台,以社交平台流量为基础,培育出庞大内容生 态,并逐步做大技术服务业务。公司业务版图主要包括: 社交业务:QQ和微信聚集12.68亿用户,庞大社交流量是业务发展的底层基础; 内容业务:社交业务引流至全内容赛道,涵盖游戏、音视频和阅读等细分领域, 实现对用户的深度沉淀和价值挖掘; 技术服务业务:社交+内容沉淀的用户流量驱动广告业务发展;庞大用户和支付 交易量催生金融科技业务;自身庞杂业务发展需求又催生出强大的技术服务能力,转 向对外后企业服务业务快速崛起。

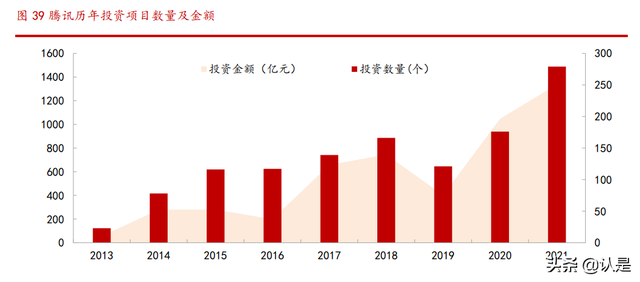

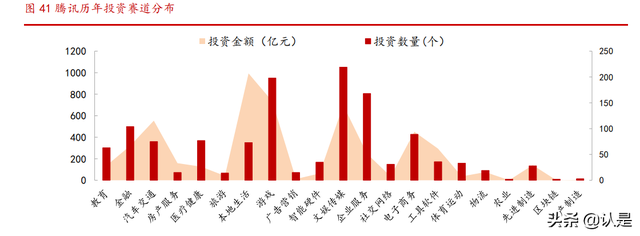

公司通过战略投资,一方面提升核心业务竞争力,另一方面促进行业生态的健 康发展。腾讯通过社交流量的优势增强合作伙伴的经营稳定性,合作伙伴则从多个 维度扩大了腾讯的业务外延,遍及海内外多个领域,以文娱传媒、游戏、企业服务与 电商为主要布局赛道,协同主业之外加大对芯片、硬件与元宇宙业态的投资,底层硬 科技渐成战略重点。

1.2.发展历程:以社交流量为依托,孵化庞大内容生态和领先 的技术服务能力

社交业务的成功是业务版图推进的基石。 (1) PC 互联网时代,QQ 抢占通讯市场:腾讯在 1998 年开发 QQ 软件,小体量、核 心功能突出、技术服务稳定,逐渐取得不可撼动的地位,截至 2011 年,同 时在线数突破 1.6 亿。 (2) 移动互联网时代,微信成为国民社交软件:2011 年移动通信软件微信上线, 腾讯借助先发优势用户积累,大量导流用户至微信,截至 2021 年 9 月,微信 用户逾 12 亿。

社交流量逐步变现,内容业务顺势崛起。 (1) 2003 年主打休闲棋牌的 QQ 游戏大厅取得成功后,腾讯布局游戏赛道,自研、 代理相结合,产品矩阵庞大、不乏爆款,稳居游戏赛道头部; (2) 2011 年,腾讯视频上线,此后在泛娱乐赛道推出多款音视频、阅读、动漫 产品,打造 IP 孵化、变现闭环。

社交、内容业务的成功造就广告巨头。腾讯广告收入主要来源有二: (1) 以 QQ、微信平台内的 QQ 空间、朋友圈、公众号、小程序与视频号为主的社 交广告; (2) 以腾讯视频广告、腾讯音乐广告、腾讯新闻广告等内容平台广告等为主的 媒体广告。 目前腾讯拥有中文互联网最多的亿级用户平台,并占据最多的用户时长。

移动支付需求扩大,金融科技业务水到渠成。 进入移动互联网时代后,通信技术进步及手机的普及、电商 APP、网约车 APP、 手游、出行 APP 等移动软件的兴起为移动支付提供了诸多应用场景,随着央行陆续发 放第三方支付牌照,2011 年中国移动支付交易规模同比增长 149.4%。

(1) 起步于自身支付场景,线下推广发力:2012 年微信支付上线,起初以用户 购买游戏内道具为主要场景,并通过绑定本地生活软件及线下商超等方式提升 渗透率。 (2) 春节红包带来爆发式增长,移动支付形成两强格局:2014 年,微信推出线 上春节红包,刺激大量用户绑定微信支付,此后与支付宝形成两强格局。 (3)布局泛金融产品,业务占比提升:微信支付将用户导流至理财通、微保、微 粒贷等基金代销及保险信贷,2021 年四季度,金融科技及企业服务收入占比提 升至 33.3%。

业务架构庞大,云计算底层技术服务转向企业客户。 (1) IaaS 业务:腾讯成功布局游戏、直播、视频领域后,自身庞大需求使得计算、 存储等底层技术趋于成熟,2011 年,腾讯内部资源开始向外部第三方合作者 开放,服务对象从游戏、视频延伸至金融、政务等多个行业; (2) PaaS 业务:2015 年,腾讯云推出“云+计划”,凭借在音视频技术领域积累的 经验及社交流量优势,形成包括数据库、音视频、人工智能、云安全等品类 矩阵。 (3) SaaS 业务:2016 年,企业微信上线,首次尝试通信协作 ToB 领域;2019 年 12 月,基于自身社交与音视频的成功经验,公司推出腾讯会议、微信文档等 SaaS 产品,2020 推出千帆计划,面向 B 端提供工具、连接和生态。

2.社交业务:微信+QQ 构建流量基石

2.1.微信已成国民社交软件,多个场景联动打造变现闭环

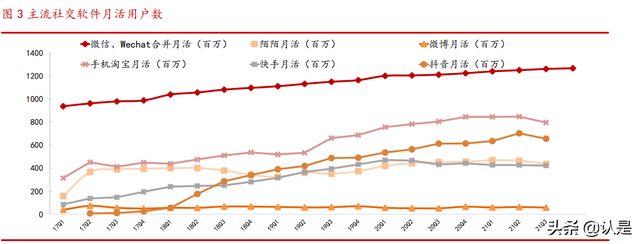

微信月活位居社交软件头部,聚集大量私域流量。截至 2021Q4,微信月活突破 12.68 亿人,人均使用次数趋势保持稳定,始终位居社交及通讯软件头部。基础社交 功能为外延的各类商业化场景聚集庞大稳定的用户,熟人社交特性决定了微信在私域 流量领域的天然优势。

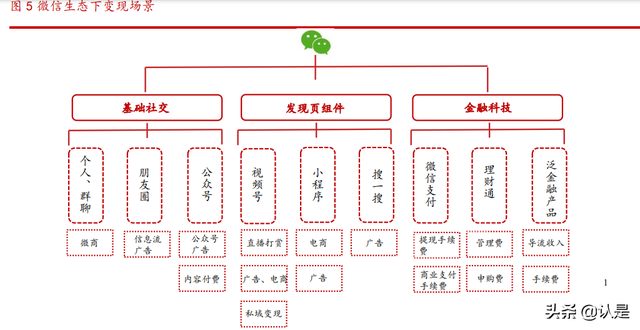

微信生态下外延广阔,流量红利加持商业化变现,搭建起基本社交、发现页组 件及金融科技三大场景。 (1)基础社交:个人用户带来大量私域流量,通过基础社交业务分发,实现朋友 圈信息流广告收入、公众号广告及内容付费收入分成; (2)发现页组件:视频号可实现直播打赏、广告、电商及私域变现收入,小程序 联通线下商家接入线上流量,同时提供大量广告位,搜一搜覆盖微信全内容,精准推 送商家广告。 (3)金融科技:移动支付业务带来提现手续费及商业二维码支付收入,泛金融产 品通过代销基金及保险、信贷业务等可实现手续费及导流收入。

2022 年微信公开课信息显示,未来视频号、小程序、搜一搜等将继续成为微 信生态内的主要发力点。 (1)短视频崛起冲击传统社交工具,视频号成为微信生态内基础内容组件。2017 年起,随着抖音、快手等短视频平台崛起,传统社交软件使用时长受到挤压。中国网 络视听节目服务协会发布的《2021 中国网络视听发展研究报告》显示,截至 2020 年 12 月,短视频以人均单日 120 分钟的使用时长超越即时通讯软件。 2020 年 1 月,视频号上线微信,增强内容产出。通过与公众号、小程序联通, 视频号成为微信生态内基础内容组件,并推出创作者激励计划丰富内容生态,将扶持 1000+万个原创作者、帮助 100 万+个优质创作者获得流量池。 视频号联动小程序、移动支付及企业微信,已成带货核心场景。与微信内其他 产品的整合、打通,助力创作者对私域流量进行经营,视频号直播带货增长迅速, 2021 年销售金额同比增长 15 倍,私域流量占比超过 50%,平均客单价超 200 元,复 购率超过 60%。

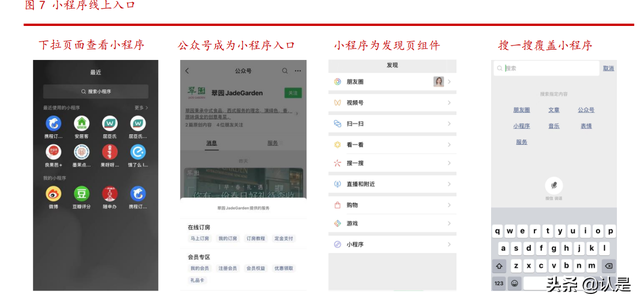

(2)小程序为线下商家提供流量入口,成为带货引流关键交易工具。小程序主要使 用路径包括发现页、下拉页的“最近使用的小程序”、公众号菜单、搜索、线下扫码, 为线上、线下商业生态提供地基和工具,连接餐饮、酒旅等传统电商过去未能完整连 接的线下生态,构建低成本的获客通道。 2022 微信公开课显示:(1)小程序日活用户已经达到了 4.5 亿,日均使用次数 稳步增长,相较 2020 年提高了 32%。(2)小程序支付用户增长 80%,客单价同比大幅 提升,主要得益于加强了商业生态以及加深了在餐饮、零售及交通等行业的渗透。(3) 开发者突破 300 万,变现规模增长较去年超过 90%。

(3)搜一搜月活用户数超过百度搜索,搜索入口遍布微信生态各个场景,连接 微信各组件。搜一搜搜索范围扩大至微信内所有用户搜索词有关的内容和服务,贡 献小程序 68%流量来源。2022 微信公开课显示,搜一搜月活用户数已超 7 亿,易观数 据显示,截至 2021 年 12 月,百度搜索月活用户数为 5.03 亿。

2.2.聚焦 Z 世代年轻化需求,QQ 继续差异化道路

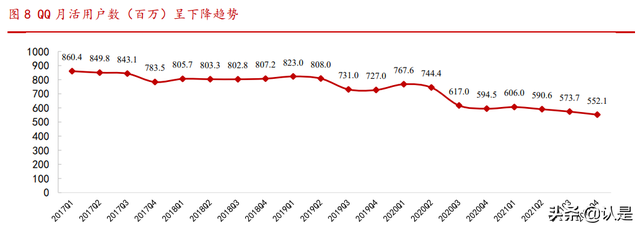

QQ 定位转向差异化,成为年轻一代流量入口。微信崛起成为国民即时通讯软件 后,QQ 月活逐渐下滑,截至 2021 年四季度,月活跃用户数为 552.1 亿人,同比下降 7.2%,参考其生命周期已超过 20 年,QQ 依然保持了业界头部的用户留存率。 面对颓势,QQ 通过差异化打法将目标客群定位至年轻用户,推出多种功能、附 加玩法,不断巩固腾讯系产品在年轻群体中的社交地位。 《00 后在 QQ:2019 年后用户社交行为数据报告》显示,00 后是 QQ 上最活跃的 群体,超过一半的 QQ 会员是 00 后,QQ 空间每天发布的说说中,有 67%来自 00 后。

相比微信封闭的私域属性,QQ 具备陌生人社交可能性,迭代速度更快、紧追潮 流热点。 (1)陌生人社交属性鲜明,孕育 Z 世代亚文化圈层:通过兴趣部落、扩列等功 能,QQ 用户得以向外建立好友联系,孕育大批属性鲜明的亚文化社群。 (2)更轻体量、迭代速度更快:微信用户体量大、打法更谨慎,而 QQ 相对更低 的月活用户及年轻属性赋予了其快速的更新速度,相比微信十年间只更新八次大版本, QQ 仅 2021 年更新 11 次。

3.游戏业务:主流赛道全线布局,出海业务驱动增长

3.1.发展历程:从代理经典端游起家,手游时代自研爆款

端游时代,腾讯自研休闲轻量游戏,代理、投资大型竞技端游。 (1) 2003 年——2007 年,社交引流休闲轻量游戏,积累自研经验。 QQ 秀等增值服务的成功展现了社交流量的变现前景,受制于基础设施不足,代 理韩国大型游戏《凯旋》后服务器频频崩溃,腾讯转向轻量游戏,于 2003 年上线 QQ 游戏大厅,主打棋牌休闲游戏。 凭借 QQ 内嵌引流通道、自定义用户角色形象、Q 币系统等区别于竞争对手的设 计,QQ 游戏大厅击败 2003 年市占率超过 80%、月活用户数 1500 万的联众游戏,此后 凭借“社交+游戏”在休闲网游领域大获成功,后续推出《QQ堂》、《QQ音速》、《QQ炫 舞》、《QQ 飞车》等多个长青爆款。

(2) 2008 年——2013 年,对外投资、代理爆款端游,迎来业绩增长。 三大端游奠定基本格局,业绩增长迅速。腾讯游戏先后获得了 Neowiz 、Neople 公司《穿越火线》和《地下城与勇士》的中国独家代理权,2008 年通过投资 Riot Games,取得《英雄联盟》在中国的代理权, 2009 年腾讯游戏的收入达到 53.86 亿 元,同比增长 131.6%;2011 年,《英雄联盟》正式上线,2013 年,《穿越火线》、《英 雄联盟》和《地下城与勇士》收入分别达到 58 亿元、38 亿元和 26 亿元,位列行业前 三。

端游时代奠定腾讯游戏熟人竞技、高 DAU、低 ARPU 基因。腾讯强大的社交流量 决定了高 DAU、熟人竞技的特性,尽管付费渗透率和 ARPU 相对较低,但庞大的用户 基数足以聚沙成塔。

手游时代:王者+吃鸡双爆款格局已成。 (1) 2013 年——2018 年,步入手游时代,抢占 MOBA、吃鸡品类。 战略重心向手游转移,推出三大休闲手游品牌。参考韩国社交巨头 Kakao 在移 动游戏领域取得成功先例,腾讯整合微信、手机 QQ 和应用宝的渠道资源,推出移植 棋牌端游的“欢乐系列”、休闲碎片化手游“天天系列”及社交属性显著的“全民系 列”三大品牌。

内部赛马机制下诞生《王者荣耀》及《刺激战场》双爆款。天美工作室研发的 《英雄战迹》和光子工作室研发的《全民超神》2015 年同日公测,《英雄战迹》测试数据不佳,随后转变为 PVP 玩家对抗,并于 2015 年 10 月改名为《王者荣耀》,于 2017 年年初登顶手游畅销榜,此后长期盘踞顶部;《全民超神》则因过度强调英雄养 成、削弱公平竞争属性而数据不佳,于 2019 年停服。 2017 年末《绝地求生》玩法火爆,腾讯通过收购取得授权后,天美研发的《全 军出击》和光子研发的《刺激战场》同一时间上线,前者拥有更多元的策略对战玩法, 后者保留端游特性,2019 年 2 月《刺激战场》日活超 5000 万,成绩远超《全民出 击》,后者于 2019 年 5 月停服。

(2) 2018 年至今,版号政策收紧,谋求外生增量。 爆款产品强者恒强,行业增速下滑。《和平精英》、《王者荣耀》长期位居畅销榜 一、二位,流水长青;代理端游《英雄联盟》衍生作《金铲铲之战》、《英雄联盟手游》 贡献收入增量。《2021 年中国游戏产业报告》显示,2021 年中国游戏市场实际销售收 入 2965.13 亿元,较 2020 年增收 178.26 亿元,同比增长 6.4%,较 2020 年同比缩减 近 15%;国内游戏用户规模 6.66 亿,同比增长 0.22%,用户数量渐趋饱和,行业困境 下腾讯实现全年国内游戏业务收入 1288 亿元,增速与市场持平,规模占据市场半壁 江山。

版号发放政策收紧后,头部厂商优势凸显。2018 年版号寒冬后,版号发放数大 幅收紧,2019 年 1570 款游戏获得版号、2020 年 1405 款游戏获得版号,2021 年实际 发放 755 个版号,版号收紧的同时监管对游戏质量、合规水平提出更高要求,头部厂 商在后版号时代优势凸显。 小众细分赛道、海外市场有望贡献增量。游戏收入增速放缓之外,递延收入摊 销玩家充值未消费的道具及皮肤等收入,近年来增速亦下降。腾讯加大在女性向、 SLG、放置类等小众赛道投入,通过战投、代理、扶持计划等方式填补品类空白,创 造增量;成立发行子公司持续开拓海外市场,海外业绩靓丽、增长超过本土。2021 年,腾讯本土市场游戏收入为人民币 1,288 亿元,同比增长 6%;国际市场游戏收入 为人民币 455 亿元,同比增长 31%。

3.2.产品矩阵:全赛道布局,自研精品、小众突破双管齐下

腾讯通过“自研+代理”的方式,先后在休闲、MOBA、FPS、MMORPG 等主流品类 建立起产品护城河,旗下游戏逾 140 款。 (1) 手游:熟人竞技及休闲游戏为主。七麦数据显示,截至 2022 年 4 月 17 日, 《王者荣耀》、《英雄联盟手游》两款 MOBA 类游戏及《和平精英》、《穿越火 线》两款射击吃鸡类游戏常年保持 IOS 畅销榜前十位,《金铲铲之战》、《欢 乐斗地主》、《QQ 炫舞》、《QQ 飞车》等轻量休闲游戏位居 10—30 名,MMORPG 及策略养成类位处畅销榜 50—100 位。 (2) 端游:代理海外 IP 与自研精品结合,主要包括《英雄联盟》、《穿越火线》、 《地下城与勇士》、《FIFA OL4》等代理游戏、天涯明月刀》、《QQ 飞车》、《QQ 炫舞》等端游时代自研明星产品。

此前投资、代理储备的 IP 资源成为优势,端转手屡出爆款。2019 年,天美工作 室联合动视暴雪研发《使命召唤手游》,Sensor Tower 数据显示,上线以来总收入突 破 15 亿美元,位列全球手游畅销榜第 14 名,是收入排名第 3 的射击手游;2021 年末 光子工作室联合 Riots 研发《英雄联盟手游》,上线首月进入 Sensor Tower2021 年 10 月全球手游收入排行榜前五。 自研游戏储备不乏精品,代理储备依托国际 IP。从公司游戏 pipeline 来看,自 研游戏品类重点布局向 SLG、解谜、RPG 类,结合热门元素如末日生存、芯控、像素 风格,多数已取得版号;代理游戏多依托国际化 IP 如信长的野望、一拳超人、沙丘 等,有望复制此前使命召唤手游、英雄联盟手游等成功路径。

3.3.发行能力:平台优势显著,逐步发力字节系买量

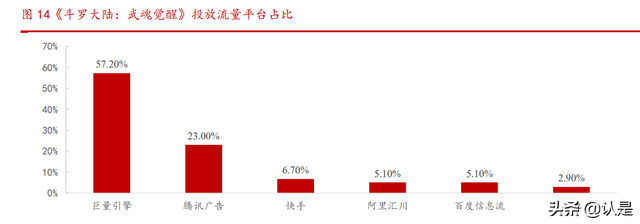

搭载腾讯系流量优势,构筑游戏发行版图。腾讯游戏发行渠道由传统的应用商 店、垂直类的游戏社区以及广告投放三部分组成,同时利用自身社交、内容业务搭建 起立体的流量生态,微信、QQ 等社交软件及信息流软件、音视频、浏览器等提供多 个引流入口。 游戏发行业务可根据外部环境变化划分为两个发展阶段: (1)2020 年前,应用商店为游戏发行主要渠道:腾讯整合 PC 端流量、广告型 流量、社交流量,打通手游助手、社交广告、企鹅号等平台,艾媒咨询数据显示,截 至 2020 年 7 月,旗下软件应用宝月活人数仍排名第三方应用商店市场第一位。 (2)2020 年后,买量方式崛起:纯粹的应用商店分发形态逐渐丧失优势,随着 短视频不断抢占用户时间,向信息流及短视频平台投放素材的买量方式成为主流。 《2020 移动游戏全年买量白皮书》指出,2020 素材投放量同比涨幅高达 96.55%。

腾讯通过自有渠道保持游戏分发成本优势,兼顾字节系买量。 2021 年,腾讯视频+优量广告占据腾讯游戏素材投放量的 42.69%,自有广告业务 及流量渠道依然为游戏买量提供成本优势。 同年,穿山甲联盟成为占比第三的腾讯游戏买量渠道。DataEye 数据显示,2021 年腾讯买量投放渠道前十中首次出现字节系平台,投放至穿山甲联盟的素材占比为 11.2%,仅次于腾讯自身广告平台。 热云数据显示,2021 年 6 月上线的女性向二次元手游《光与夜之恋》以字节系 流量为主要投放对象,穿山甲联盟占比 59.6%,腾讯旗下优量广告占比位居第二,为 21.8%;(报告来源:未来智库)

3.4.运营能力:核心游戏流水长青,业务协同效应显著

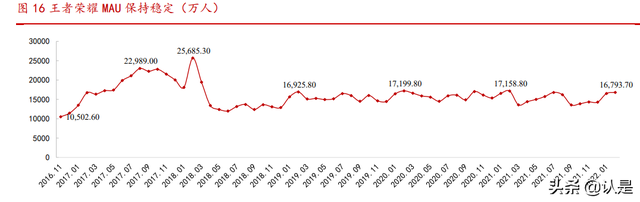

公司长周期运营经验丰富,旗下经典 IP 生命力顽强。腾讯游戏具备长期运营经 验,端游《天涯明月刀》、《穿越火线》、《英雄联盟》等、旗下《QQ 炫舞》《QQ 飞车》 等休闲 IP 运营周期超过十年,中经社《文化产业 IP 指数报告(2021)》IP 文化价值 榜单前 50 中,腾讯旗下 IP 占据 27 个席位,其中游戏相关 IP 数量为 6 个。 不断发掘游戏 IP 衍生潜力,外延业务协同运营。 以爆款产品王者荣耀为例,上线 6 年日活破亿且长期稳定,受到社交属性、玩法 创新、电竞地域化、文化属性等要素的显著加持。

电竞平台把握产业中游,游戏直播坐镇下游传播。2020 年的移动电竞游戏市场 增速达到 36.8%,电竞生态市场增速达到 45.2%,随着头部电竞游戏及赛事的影响力 持续提升、商业化价值不断彰显,艾瑞咨询预计游戏直播市场规模将超过 240 亿元, 电竞赛事、俱乐部及相关市场规模将超过 120 亿元。

腾讯在该领域的布局以腾讯电竞、游戏直播平台为主:(1) 腾讯电竞坐拥头部 IP,实现线上、线下联动。腾讯以《英雄联盟》、《王者荣 耀》、《穿越火线》、《和平精英》等旗下游戏 IP 为核心内容组建电竞赛事,老 牌电竞俱乐部 AG、BA 黑凤梨、RNG、EDG、IG 等聚集大量粉丝,将电竞与城市 结合,从特色小镇到城市 IP,发展线下产业生态。 (2) 虎牙、斗鱼两大垂直类直播平台把握下游传播环节。虎牙、斗鱼占据游戏直 播行业半壁江山,均以腾讯为第一大股东。截至 2021 年 12 月,斗鱼直播月 活用户数位 3957.9 万人,虎牙直播紧随其后,月活用户数为 3152.8 万人, 为腾讯系游戏传播链条的重要环节。

3.5.出海业务:海外市场业绩靓丽,料将有力驱动业务成长

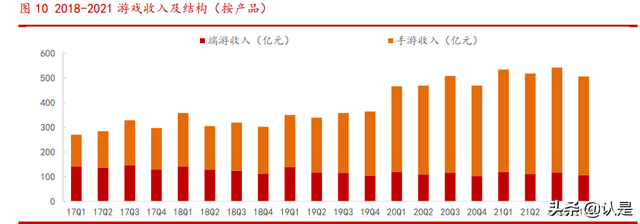

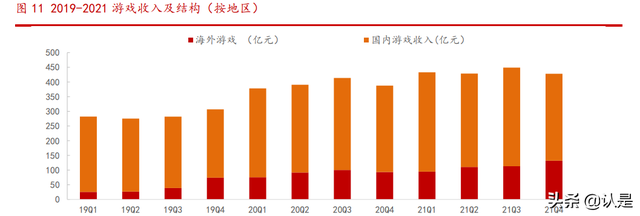

腾讯海外游戏业务增速快于国内。2021 年三季度起腾讯将原本游戏业务收入按 照端游、手游划分的口径转变为按照本土市场与海外市场划分,彰显海外业务增长前 景。 2021 年本土市场游戏收入为人民币 1,288 亿元,同比增长 6%;国际市场游戏收 入为人民币 455 亿元,同比增长 31%;2021 年第四季度,本土市场游戏收入同比下降 12%至 296 亿元,国际市场游戏收入增长 16%至 132 亿元,预计将成为游戏业务未来重 要的增长极。

海外游戏产品表现强劲,《PUBGMobile》、《Valorant》、《荒野乱斗》、《皇室战争》 及《部落冲突》构成主要产品,此外海外子公司拳头游戏、SUPERCELL 收入亦并表。 年报数据显示,2021 年日活前十的国际手游中,腾讯占据五位,《皇室战争》更新后 日活及流水均有显著提升。 游戏出海承载文化输出重要使命,成长空间广阔。海外发行游戏无须版号,受 政策收紧、本土市场用户增速放缓影响,大量厂商转向开拓海外市场谋取增量,2021 年中国自主研发游戏海外收入达 180.13 亿美元,同比增长 16.59%。2021 年,腾讯出 海产品《PUBG M》及《使命召唤手游》分别位居手游收入榜单第二、第五位, Data.ai 数据显示,腾讯位居 2021 年度中国游戏厂商出海收入排行榜第 1 位。

子公司游戏储备丰富,合作多个知名工作室。截至 2022 年 3 月,已公布将与 Level Infinite 合作发行游戏的工作室包括 Klei Entertainment、Funcom、10 Chambers等知名游戏工作室,首批发行游戏包括《饥荒:新家》、《GTFO》、《战锤 40K: 暗潮》等知名作品。

天美、光子两大工作室通过与海外知名 IP 合作手游、拓展海外工作室等方式加 快本地化进程,各自设立海外办公室协作研发,以 3A 级别 FPS、RTS 大作为研发方 向,吸收多位来自育碧、EA 等游戏大厂资深研发人员。

4.文娱业务:泛娱乐全布局,长线塑造 IP 文化价值

4.1.发展历程:从泛娱乐到新文创,“IP+产业”良性循环

腾讯的文娱业务经历了“泛娱乐战略”向“新文创战略”转型的两个阶段。 第一阶段(2011-2017 年),游戏业务初步取得成功后,逐步布局动漫、阅读、 视频等泛娱乐赛道。 2011 年,腾讯首次提出“泛娱乐战略”的构想,即以 IP 运营为轴心,以游戏 运营平台和网络平台为基础,跨平台多领域的商业拓展模式。 2012 年,腾讯动漫成立,成为“泛娱乐战略”的突破口,为后续腾讯动漫行业 合作大会“二次元经济”的提出奠定基础。

2014 年,腾讯将网络文学纳入互娱事业部,同时提出“构建以明星 IP 为轴心的 粉丝经济”。 2015 年,腾讯收购盛大文学,组建阅文集团,网络文学、动漫两大 IP 资源矩阵 形成。为了进一步扩大 IP 影响力,腾讯宣布成立腾讯影业、企鹅影业,在 2011 年推 出的腾讯视频基础之上,补齐自制内容的短板。 2016-2017 年,腾讯音乐集团成立、阅文集团上市,以 IP 授权为轴心、以游戏 和社交为基础的跨领域、多平台泛文娱业务矩阵初步形成。

第二阶段(2018 年至今),提出“新文创战略”,从搭建平台转向深耕内容,强 调联动产业价值。 2018 年,腾讯将“泛娱乐”概念升级为“新文创”战略,提出推动文化价值和 产业价值的相互赋能,从而实现更高效的数字文化生产和 IP 传统文化价值构建。 此后腾讯从 IP 孵化变现转向推进文化 IP 的长线塑造,跨领域外部合作增加,如 与敦煌研究院合作进行敦煌 IP 全产业链开发、与古龙著作管理发展委员会合作改编 古龙作品等。 2020 年,阅文原创 IP 改编影视《庆余年》大火,腾讯影业、新丽传媒、阅文影 视形成影视联合生产“三驾马车”,加速 IP 整合。

4.2.视频业务稳健发展,覆盖长、中、短三维度

长视频领域,腾讯视频、腾讯体育领先身位。 (1) 腾讯视频始终保持在线视频赛道两强地位。截至 2020 年 12 月,爱奇艺、 腾讯视频、优酷和芒果TV的月活用户数分别为5.04亿、4.85亿、1.74亿和1.87亿, 与爱奇艺差距逐渐收窄。

版权内容成本攀升、长视频平台发力自制内容,腾讯视频内容生产体系连接上 下游,投资版图加持下优势凸显。 对外:腾讯在上游影视制作领域参股华谊耀客、新丽、柠萌等主流影视公司、 哇唧唧哇、新丽、YG 等娱乐经纪企业,同时投资笑果文化、新湃传媒、七印象等曾 产出爆款内容的新锐影视公司,投资猫眼后把握下游宣发及票务环节。 对内:企鹅影视承接腾讯视频定制剧、自主开发项目,阅文旗下三驾马车新丽 传媒、腾讯影业和阅文影业实现 IP 从原创文学到影视化的变现链条。

自制、独播影视内容屡出爆款。艺恩数据《2021 年国产剧集市场研究报告》显 示,2021 年度播映指数 TOP10 独播剧中,腾讯视频占 5 席;主旋律、爱情剧、古装剧 等细分领域,腾讯视频剧集均占 6 席及以上。豆瓣 2021 年度榜单评分最高大陆剧集 中,腾讯视频自制剧《爱很美味》《御赐小仵作》《风声》占据 3 席。 待播片单具备 IP 基础,储备丰富。2022 腾讯在线视频V 视界大会信息显示,《三 体》《赘婿 2》《庆余年 2》等多个经典 IP 改编或续作将陆续上线,主旋律剧集待播剧 或来自强势团队、或受中央政法委及最高检指导,现实主义、古装仙侠、科幻、青春 等题材亦有丰富储备。

(2)腾讯体育拥有多个国际一流赛事独家版权,已成国内最大的体育内容平台。 腾讯体育先后拿下 NBA 独家新媒体版权、中超联赛、世界一级方程式锦标赛(F1) 等全球顶级的商业赛事版权,多为新媒体独家权益,形成以合理价格取得版权后与商 业赛事所有方联手推广赛事、挖潜中国市场的模式。 腾讯体育月活于行业保持领先地位,易观数据显示,2021年12月,腾讯体育MAU 达到 1671.4 万,主要竞争对手 PP 体育为 313.42 万人,新浪体育为 180.58 万人。

短视频领域,视频号接棒微视,直播电商变现前景可期。 2013 年,腾讯推出微视,2014 年春节期间日活一度达到 4500 万人。 2014 年下半年,微信推出小视频功能,内部竞争及抖音、快手外部压力下,微 视进入低谷期,2017 年 3 月发表关闭声明;2018 年 9 月,微视接入朋友圈入口,但仍未能挽回颓势。易观千帆数据显示, 微视 MAU 自 2019 年 1 月逐渐上涨,至 2020 年 9 月达到峰值 8506 万人,其后逐渐下 滑,截至 2021 年 12 月仅余 2698.91 万人。

2020 年,视频号接替微视成为朋友圈平级的流量入口,社交优势天然显著。视 频号背靠微信 12 亿用户池,借助公众号、搜一搜、看一看等产品接入公域流量,又 与朋友圈、企业微信、小商店、小程序等私域属性组件链接,传播力度和流量优势明 显。 视频号内容生态已基本形成,创作者激励不断加码。2022 年微信公开课显示, 视频号内容消费深度和广度持续增加,十万赞、十万转发的短视频数量增长,央媒、 地方媒体、音乐人、科普类自媒体等成为爆点视频的主要生产者;创作者激励计划将 扶持 1000+万个原创作者,并帮助 100 万+个优质创作者获得 5-100 万的流量包及专属 流量池。

绕开绝对流量、绝对热度,“去中心化”搭建视频号分发逻辑。视频号将流媒体 引入微信,为创作者搭建基于社交的内容平台。基于社交网络的流量和面向全平台的 流量在数量级上存在天然差距,其他平台头部主播并未完成向视频号的迁移,视频号 生态内原生创作者受到保护,激励潜在头部创作者持续输出。 直播带货以视频号为依托,商业化价值不断提升。视频号商业模式主要包括直 播打赏、广告、电商、私域变现。通过直播、小程序、在线支付等产品,视频号可实 现内容引流到变现的完整闭环,促进活跃用户数和用户时长的双增长。

中视频领域,十分钟短剧将成为主要形式。 2022 年 V 视界大会中,腾讯提出将加大对中视频精品内容的储备,加码开发 10 分钟左右/集的中视频短剧内容,目前腾讯视频、腾讯微视已经在其各自首页上,开 辟了一个每日定时更新、无间断排播、以 10 分钟左右一集为单位的中视频短剧频道。 2021 年 12 月 22 日,腾讯视频召开微短剧发布会,正式发布业内首个微短剧品牌 “十分剧场”,微短剧内容将全年分季主题上线。

长视频为中、短视频提供版权储备,中、短视频助力长视频分发。 新规出台后,剪辑类短视频须获得正版授权。影视剪辑类短视频曾是侵权重灾区, 2021 年 12 月 15 日,中国网络视听节目服务协会发布《网络短视频内容审核标准细 则》,规定短视频节目等不得未经授权自行剪切、改编各类视听节目及片段内容。 腾讯视频自身具备大量影视版权,赋能视频号、中视频平台,中、短视频内容生 产者在创作影视剪辑作品时获得正版资源加持,同时提供大量二次创作内容,对正在 上映的电影或剧集产生正面宣传效果。

4.3.网络文学源头造血,动漫业务增厚 IP 储备

阅文集团提供网络文学产品,从源头打造 IP 生态。 旗下阅读产品矩阵丰富,内容和渠道皆处于领先位置。2013 年,腾讯文学成立, 与盛大文学合并后,于 2015 年成立阅文集团,涵盖文学创作、阅读、听书、影视等 多种业务。 其中,男频文章起点中文、女频网站潇湘书院及红袖添香覆盖主流网文类型,在 线阅读产品 QQ 阅读、有声阅读品牌阅文听书等布局内容分发,影视公司新丽传媒把 控后续影视化改编。 IP 储备丰富,已有多个成功变现先例。公司旗下各大平台上已积累 940 万位作 家、1450万部作品,成功打造多个爆款IP如《鬼吹灯》、《盗墓笔记》、《斗罗大陆》、 《雪中悍刀行》、《庆余年》等,后续改编为动漫、影视、游戏等多业态产品。

腾讯动漫优先赋能阅文 IP 的动漫改编,亦具备原创 IP 能力。腾讯动漫旗下知名 原创 IP 包括《狐妖小红娘》、《一人之下》、《镇魂街》等,同时对阅文经典文学 IP 如 《斗罗大陆》、《全职高手》等进行改编,IP 内容从腾讯动漫到影视剧、游戏实现联 动。 战略投资丰满 IP 储备,进一步整合动漫资源。腾讯先后投资慕星社、徒子文化、 糖人动漫、有狐文化、十字星等多家已有过硬作品的动漫工作室及绘梦动画、玄机科 技等动画制作公司,投资领域覆盖漫画、动画、IP 衍生和线下活动场景,其中对日 本老牌出版巨头天闻角川公司 6.86%的股权投资使其成为第三大股东,有望进一步整 合日本动漫 IP 资源。

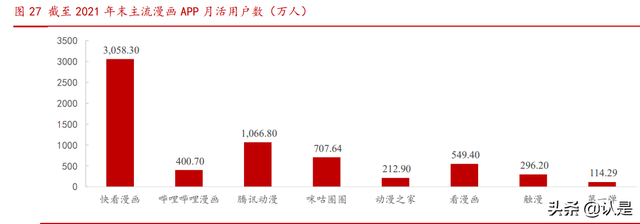

参股主流动漫平台,实现多端布局。目前市场主流动漫 App 月活用户数前三分别 为快看漫画、腾讯动漫与哔哩哔哩漫画,腾讯为哔哩哔哩第二大股东,快看漫画则曾 于 2019 年获得腾讯 1.25 亿美元投资、2021 年获得腾讯联合其他机构合计 2.4 亿美元 投资,其头部 IP《快把我哥带走》改编动漫及网剧均由企鹅影视出品。

4.4.后版权时代音乐业务稳增,既有 IP、新产品形态双重加持

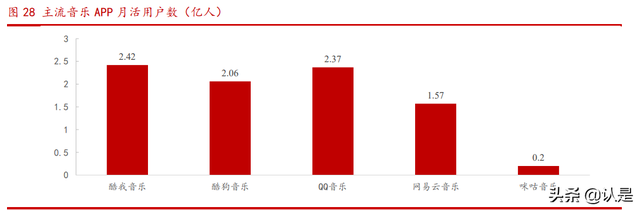

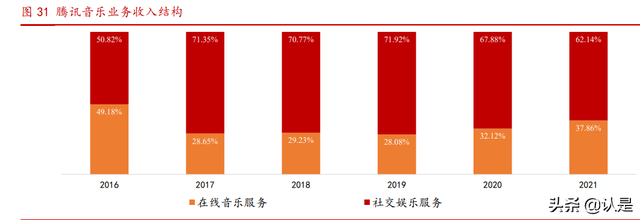

公司的音乐业务按内容分为在线音乐和社交娱乐两个维度: 在线音乐业务方面,三款旗舰在线音乐 APP 酷狗音乐、QQ 音乐和酷我音乐构建 起长期稳健的用户基本盘。易观数据显示,在线音乐赛道腾讯已占据用户规模前三 席位,领先竞品;2021 年第四季度音乐付费会员数达到 7620 万,同比增加 36%,实 现收入 114.7 亿元,同比增长 22.7%,其中,音乐订阅收入同比增长 31.9%至 73.3 亿 元。

后版权时代,腾讯大力扶持原创音乐人。 腾讯于音乐版权领域拥有绝对制霸地位,拥有华纳、索尼、环球三大唱片公司以 及英皇娱乐、华谊兄弟、杰威尔的独家音乐版权。 2021 年,国家市场监督管理总局责令腾讯及关联公司采取三十日内解除独家音 乐版权、停止高额预付金等版权费用支付方式、无正当理由不得要求上游版权方给予 其优于竞争对手的条件等恢复市场竞争状态的措施,版权为王时代结束。 此后腾讯着力加强对上游音乐内容和独立音乐人的服务能力,从挖掘、孵化到培 训、推广乃至版权保护,为独立音乐人提供全流程服务,截至 2021 年四季度末,入 驻腾讯音乐平台的独立音乐人数量突破 30 万。

业务联动共振,社交引流作用显著,独家自制内容受益于自有游戏 IP。 音乐业务持续与更广泛的腾讯生态深化互动,在 2021 年与横跨游戏、动漫、文 学、综艺、影视等领域的 46 个 IP 联合制作发行了 117 首原创歌曲。从早期 QQ 音乐 听歌曲目显示在用户状态栏,到全民 K 歌与微信联合推出“唱歌分享至微信状态”、 在腾讯视频看剧过程中发现“宝藏歌曲”、与腾讯音乐联手打造首个“虚拟社区线上 音乐节”等,音乐业务与社交、其他内容业务联动显著。 2021 年,腾讯音乐宣布成立内容业务线,包括版权内容引入、内容共创与制作、 内容管理、内容宣发以及内容服务,其中游戏 IP《王者荣耀》自制主题曲获得较高 讨论度。

热门 IP 加持长音频形态产品,流媒体播客迎来用户快速增长。公司学习 Spotify 流媒体形式,探索音频、播客等内容产品对音乐的补充供应, 在三款音乐产品中加入长音频内容。 公司收购懒人听书、打造长音频软件懒人畅听,与包括阅文集团、中文在线、纵 横中文网、快看漫画、有妖气等头部文学与漫画内容方达成战略合作,为长音频产出 添砖加瓦。 2021 年四季度长音频 MAU 同比+65%至 1.5 亿,付费用户数达 500 万,同比增长超 过 100%。

社交娱乐业务收入占比渐降低,主要来自直播、K 歌板块打赏互动。受其他泛娱 乐平台竞争加剧及国家加强监管影响,2021年社交娱乐及其他业务的收入为197.8亿 元,与 2020 年同期持平。2021 年第四季度,该业务的收入同比下降 15.2%至 47.3 亿 元,月活用户为 1.75 亿,同比下降 21.5%;社交娱乐付费用户数为 900 万,同比下降 16.7%。(报告来源:未来智库)

5.广告业务:受惠于社交流量,微信场景增长空间可期

5.1. 门户起家、移动平台增厚收入,社交广告为主要收入来源

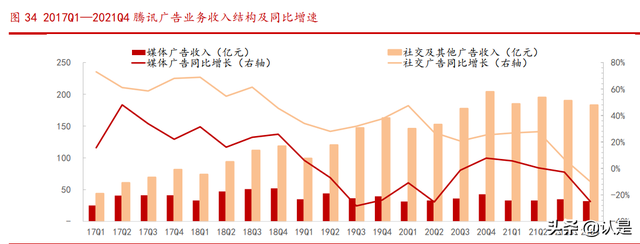

截至 2021 年四季度,腾讯网络广告业务占其营业收入的 14.90%,伴生于社交、 内容业务,其发展历程可划分为以下三个阶段:

第一阶段(2003——2010 年):即时通讯、门户网站、游戏贡献收入。 网络广告业务处于起步阶段,腾讯以 QQ、QQ.com 网站及游戏平台为主要产品贡 献流量,用户数增长推动广告客户群体扩大,主要集中在餐饮、游戏、汽车、IT 及 金融领域。2009 年业务增速显著下降,系搜索引擎转为自研对广告收入产生影响。

第二阶段(2011——2014 年):重心转移至移动端,QQ、视频广告拉动增长。 进入移动互联网红利期,QQ、QQ 浏览器及腾讯新闻等移动客户端启动商业化, 腾讯推出基于社交体系的效果广告平台“广点通”及“广告联盟”,腾讯视频于 2011 年上线后亦开展广告业务。

第三阶段(2015 至今):不断探索微信下细分场景。 2015 年,移动端对广告收入贡献日益提升,此后公众号广告、小程序广告、视 频号逐步上线,朋友圈广告位增至 4 个,微信本地推广对接区域商家,商业化程度不 断加深。

社交广告受惠于微信、QQ 社交流量,为广告业务主要收入来源。 (1)微信广告基于微信海量用户及生态体系,整合朋友圈、公众号、小程序、 视频号等多重资源,结合用户社交、阅读和生活场景。 (2)QQ 作为国内第一年轻社交平台,其广告业务基于海量用户社交关系,以手 机 QQ、QQ 空间为主要场景,年轻用户为主要受众。

媒体广告由腾讯视频、腾讯新闻、腾讯信息流、优量汇和腾讯音乐广告构成。 (1)腾讯视频覆盖移动/PC/TV 三端,以开屏、前贴片、信息流等方式呈现广告。 (2)腾讯新闻是业界领先的新闻资讯平台,广告融入资讯场景,以原生广告为 主; (3)腾讯看点提供信息流内容服务,依托 QQ 浏览器、腾讯看点、天天快报等触 达用户,将海量流量、多样形态与营销场景适配,以开屏、信息流、视频暂停大图等 方式呈现广告; (4)优量汇是基于腾讯广告生态体系、在合作媒体上展示的广告产品,广告形 式包括插屏、开屏、激励视频、原生、横幅广告等。 (5)腾讯音乐平台主要广告投放场景为 QQ 音乐、酷狗音乐、酷我音乐、全民 K 歌四大产品,广告以闪屏、横幅广告为主要形态。

2021 年全年腾讯广告收入为 886 亿元,同比增长 8%,其中媒体广告全年实现收 入 133 亿元,同比下降 7%,受宏观环境影响显著;社交及其他广告收入达到 753 亿 元,同比增长 11%,受到广告主对于微信场景下广告资源需求的推动。 2021 年四季度,媒体广告收入 32 亿元,占比 15%,同比下降 25%,主要系腾讯 视频和腾讯新闻服务的广告收入减少;社交及其他广告收入 183 亿元,占比 85%, 同比下降 10%,主要系移动广告联盟及微信朋友圈的广告收入减少。

5.2.微信场景提供变现空间,内容组件联动前景明朗

2014 年起微信内测公众号广告,此后陆续开放朋友圈、小程序广告位。 (1) 公众号提供海量内容,增长放缓后组件联动将带来新增量。微信公众号日阅 读量超过三十亿、活跃账号约 2000 万,本身提供丰富广告投放场景和精准触达便 利,是腾讯最早选择广告变现的内容组件,以底部广告、文中广告、视频贴片、 消费后跳转订单支付页广告、互选及 CPS 返佣为主要形式。 公众号增长面临瓶颈,广告投放依然稳健。《2021 年公众号半年度生态趋势调查 报告》显示,尽管原创文章数量增长近 30%,公众号总体阅读数下降 17.44% 阅读 10W+文章减少 30.25%,但广告投放量同比增长 24.18%,广告阅读量微增 0.71%。

加速视频化是微信选择打破瓶颈的主要手段,2021 年,公众号平台频繁更新, 做出插入直播预约及视频号活动卡片、支持绑定视频号、公众号名片及订阅号信息流 显示直播信息、后台新增视频号动态入口等一系列调整,西瓜数据显示,截至 2021 年 6 月,纯视频文章数量同比增长 133.52%。

(2) 朋友圈广告天然受限,广告位难以进一步扩张。微信朋友圈广告基于微信生 态体系,以类原创内容形式在用户朋友圈信息流展示。自 2015 年春节上线以来, 微信于 2018、2019 两年陆续开放至四条广告位,图文广告、视频广告及卡片式广 告为主要形式,逐渐推出明星互动、第一条评论、好友评论等外层社交功能。但考虑到朋友圈天然的社交属性,广告加载率的提升将降低用户体验,因此朋友圈 广告变现空间始终受限。 朋友圈广告落地推广页亦受到其他内容组件的加成。以小程序作为落地页、通 过企业微信连接用户与客服代表、跳转公众号文章、卡券领取页、奖励彩蛋、App Store 及微信小游戏等推广形式充分扩大了广告外延,针对不同受众的的基础属性、 地域、行为和兴趣精准定向。

(3) 小程序自身亦存在广告变现空间。2022 年微信公开课数据显示,2021 年微信 小程序 DAU 已超 4.5 亿,日均使用次数同比增长 32%,年报数据显示本年度商家自 营交易额翻倍。小程序使得更多实体厂商和品牌能够触达微信生态里海量的目标 潜在用户,享受微信的私域流量,同时提供海量广告位,包含小程序 Banner 广 告、激励式广告、小程序插屏广告、小程序格子广告等形态。

(4) 视频号上线互选平台,商业化程度加深。2021 年 5 月,腾讯广告升级私域运 营十大链路,多个关键链路都出现视频号身影;2021 年 6 月,视频号互选平台上 线,品牌方和视频号创作者得以相互选择,自由达成内容交易。 在互选平台上线前,广告变现主要包括品牌植入类以及公众号推广类,主要 通过链接向外部公众号引流,《2020 中国微信 500 强年报》显示,基于新榜监测到 的视频号全样本数据,45.5%的视频号曾经在动态中放置扩展链接,约占监测时期 发布体量的 30.9%。互选平台上线后广告变现走向合规,品牌主投放便利得以强 化。

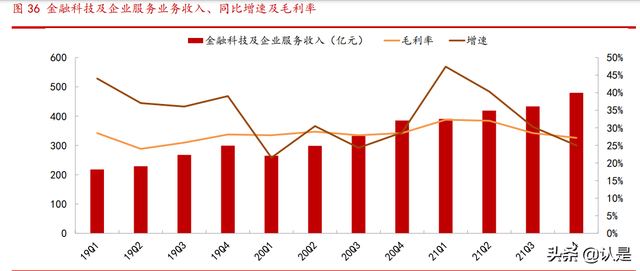

6.金融科技及企业服务:发力底层技术、提升自研占比,成业务新增长极

6.1.金融科技:移动支付业务稳健,引流至泛金融产品

营收迅速增长、占比直逼游戏业务,将成为重要增长引擎。2021 年公司金融科 技与云服务业务收入同比增长 34%至 1,721.95 亿元,公司金融科技及企业服务营收 占比从 27%提升至 31%,但从毛利率看,2021 年金融科技及企业服务业务为 29.8%, 低于公司整体毛利率的 43.9%。参考 2019 年财报曾披露腾讯企业服务收入约为 170 亿 元,金融科技收入约为 840 亿元,且企业服务业务研发及推广成本较高,我们认为金 融科技业务依然占据该部分收入的大部分。

金融科技业务主要面向消费者及小微经营者提供支付、泛金融产品。该业务收 入主要来自于微信支付、QQ 钱包、财付通等支付产品的零钱提现与线下、线上商业 支付手续费;金融产品收入由理财通旗下的基金代销、微保微粒贷的导流分成收入、 备用金利息收入及信用卡还款收入构成。

移动社交业务发展推动了支付业务的成熟。2011 年微信上线,财付通成为首批 取得移动支付牌照的公司之一,以财付通为支付工具,公司主流社交软件分别于 2012、2014 年推出微信支付、QQ 钱包功能,前期积累的社交流量大量转化支付用户, 配合春节红包等形式迅速出圈,支付入口接入多个外部消费平台,成为后续引流至泛 金融产品的基础。

从支付业务具体结构来看,其收入主要来自普通用户的零钱提现手续费、商家 商业支付费用,其中商业支付费率更高。 (1) 零钱提现手续费率为 0.1%,低费率起到引流导向、培养用户支付习惯作用。 相比客户使用银行卡绑卡支付,零钱提现手续费成本更低。 (2) 商业支付可划分为线上、线下,官方支付手续费率体系为 0.6%-1.0 %,其中 实物商品和线下服务的支付费率为 0.6%,虚拟商品和线上服务的支付费率为 1.0%,若商家由中间服务商地推等渠道接入微信支付,则可获取更低费率。

移动支付领域微信支付、支付宝两强争霸,微信支付市场更为下沉。《2020 微信 县域乡村数字经济报告》显示,微信支付作为首选支付方式在县乡用户中的使用比例 已高于城市用户,在乡镇及农村,首选微信作为支付方式的用户占比达 78%,在县城 占比高达 83%,均高于城市用户的 76%。 商业支付发展稳健,监管常态化下微信支付承担平台责任。2022 微信公开课显 示,微信支付拥有月活服务商超 2.3 万,银行及支付机构合作伙伴超 1800 个,生态 从业伙伴超过 100 万,超过 1000 万的商户(主要是大中型商户)与微信支付卡券系 统打通,撬动社会消费 5200 亿。

小微经济的收款物料及云端 SaaS 方面,目前微信支付已经发放超过 5000 万收款 码,超 1100 万收款音响,商户经营管理 SaaS 服务小账本的月活超 4800 万,收款有 礼的用户超 4500 万。 在平衡实体经济、减少平台对商家挤压效应方面,微信支付积极扶持中小商家, 极响应监管对小微企业、个体工商户、有经营行为的个人的降费让利要求,自 2021 年 9 月 1 日至 2024 年 9 月 30 日,对符合标准的小微商户实行支付手续费优惠。 支付业务完成首阶段用户积累后,引流至泛金融业务。2014 年起,腾讯陆续上 线理财、信贷、证券、保险等产品,相比支付业务费率更高。移动支付广大基本盘 强势导流之下,目前腾讯理财以基金代销、导流收入为主要收入来源。

理财通、零钱通互为补充,受支付业务流量加持。 2014 年起腾讯陆续取得基金直销、代销牌照,通过理财通平台提供工资理财、 指数定投等服务,收入来源为货币基金贡献管理费分成、非货币基金贡献的管理费分 成及申购手续费。 2018年,余额宝系基金总规模接近2万亿,腾讯推出余额可用于消费的零钱通, 填补理财通业务空白。

以支付、理财产品为基础,信贷、保险等业务提供导流收入。 2015 年微粒贷上线,由腾讯持股 30%的微众银行提供服务,面向消费者及企业提 供综合贷款,2020 年推出以财付通小贷公司为基础的微信分付对标蚂蚁花呗,利息 费率约为 14.6%。 2017 年,腾讯先后取得保险经纪、保险代理牌照,其中保险经纪平台微保获得 微信支付服务界面导流,代销险企基金产品,参考同业佣金水平,费率约为 20%-30%。 中国居民金融资产配置比例具有较大提升空间,央行数据显示,截至 2019 年家 庭金融资产占比仅为 20.4%,在社交基本盘及用户移动支付习惯的加持下,理财相关 产品前景可期。

6.2.企业服务: 底层技术成为增长驱动,转向关注长期价值

从基础 IaaS、PaaS 到发力 SaaS,从自研服务器、数据中心到自研云端软件,腾 讯持续发力产业互联网。 IaaS 业务起家,得益于腾讯在游戏、视频等领域的显著优势。 2005 年,为满足自身 QQ 图像储存需要,腾讯自研构建云存储平台; 2010 年开心农场火爆带来大流量、高并发问题,腾讯成立云平台部,于 2013 年 转向对外提供服务,海量业务数据开始从深圳向西安、杭州、广州、上海等地分布。 2014 年,腾讯云将滴滴发展为关键客户,保障了滴滴与竞争者价格补贴战阶段 大规模的存储和计算的需求。 2017 年,腾讯云数据量突破一个 EB,成为存储历史的标志性节点。

目前,IaaS 业务以云计算、云服务器、云存储、云安全、CDN(Cloud Data Base) 为主要产品,为国内大量游戏、视频平台提供支持,依靠腾讯云支撑,腾讯内容业务 的计算、带宽成本亦显著占优。 在产业视频化趋势下,腾讯云服务范围拓展至教育、医疗、政务等多个行业,在 全球70多个国家和地区部署超过2800个CDN加速节点,全网带宽资源储备高达200T+, 运营服务器超过 100 万台。

PaaS 服务已形成包括数据库、音视频、人工智能、云安全等产品矩阵。 数据库方面,腾讯云自主研发的企业级分布式数据库 TDSQL 入选了 2020 年 Gartner 全球云数据库魔力象限,现已服务超过 3,000 家客户,从电商、游戏逐步横 跨金融、公共服务和电信等多个垂直领域。 音视频方面,腾讯云覆盖国内 90%音视频客户,视频云解决方案市场份额位列行 业第一,融合TRTC实时通信网络、IM即时通信网络、CDN流媒体分发网络三网一体, 2100+节点覆盖国内移动、联通、电信及十几家中小型运营商,以及全球 50+国家地 区,全网带宽 120Tbps+。 人工智能方面, 2021 年 3 月 Gartner 研究报告中,腾讯云成为唯一两年连续入 围的中国厂商,在“执行能力”(产品、服务、销售等)维度的位次位居国内厂商第 一。

SaaS 服务覆盖用户维度广泛,逐步探索商业化空间。 企业数字化转型浪潮下,2016 年起,腾讯针对协同办公、视频会议,陆续推 出企业微信、腾讯会议、腾讯文档、企业应用连接器千帆计划等产品,并打通内部链 路。 目前腾讯会议用户数超过 2 亿,2021 全年会议次数超 40 亿;企业微信连接真 实企业与组织数超过1000万,活跃用户数超1.8亿,连接微信活跃用户数超过5亿, 每 1 小时有 115 万企业员工通过企业微信与微信用户进行 1.4 亿次互动;河南洪灾期 间腾讯文档产品汇总救援信息,一天之内更新了 270 多个版本,访问量超过 250 万次; 企业应用连接器千帆计划,为 SaaS 厂商提供资源、资本、商机、培训等服务。

外部环境转变、运营商入局,企业服务业务转向关注长期价值。随着“新基建” 政策利好不断推进、数据安全监管推进下国产替代成为趋势,供给侧运营商、国资云 下场追赶,需求端业务场景更加精细、数据压力增大,腾讯重新定义 IaaS 及 PaaS 的发展重心,从单纯追求收入增长,转向以为客户创造价值及实现高质量增长为目标, 更加注重自研占比。

发力服务器、操作系统、数据库等底层能力,逐步完善自研生态。 腾讯对早期总包转售模式做出调整,不断提升自研产品、白名单(合作伙伴研发) 产品及合作伙伴精选产品占比,在分布式云操作系统、芯片、数据库等底座技术上都 取得了不同程度的进展。 分布式云操作系统方面,2021 年腾讯发布了首个分布式云操作系统遨驰(Orca), 支撑腾讯云的分布式云战略。分布式云即公有云服务分布到不同的物理位置,解决了 位置分散的客户对安全和控制权的需求,且延迟更低、相比自主构建私有云成本更小。 底层算力方面,2021 年腾讯对外公布了三款自研芯片,分别为 AI 计算、视频处 理及高性能网络领域,对外与多家芯片企业深度合作,自研星星海服务器,实现整机 性能业界最强。

数据库方面,国产替代浪潮下,云数据库TDSQL发布了全新的Oracle兼容引擎, 满足金融核心快速上线要求,服务多家国有银行。 自研比例提升的趋势拓展了企业服务业务的商业化前景。目前企业服务业务毛 利率较低,除了基础设施、市场推广成本外,早期抢占市场阶段的折扣也导致利润的 下降。自研水平的提升推进标准化、可反复使用的自有产品数量提升,能够在较长周 期内摊销成本,提升业务商业化价值。 IDC 数据显示,2021 年三季度,中国公有云服务整体市场规模(IaaS/PaaS/SaaS) 达到 71.88 亿美元,腾讯云公有云服务市场份额位居 Top 2,同比增速达 53%, IaaS+PaaS 市场份额持续扩大,上升到 10.92%。(报告来源:未来智库)

7.战略投资:版图广阔协同主业,主动减持配合监管

7.1.对外投资体量庞大,近一年来对净利润影响增强

2013 年至今对外战略投资次数达 1326 次,总计投资 800 余家公司,金额合计 5029.01 亿元。腾讯投资专注于全球范围内消费互联网和产业互联网相关投资,聚焦 海内外文娱传媒、消费零售、民生教育、金融科技、企业服务等领域。IT 桔子数据 显示,腾讯在过去十多年中总计投资 800 余家公司,包含百余家上市公司及独角兽企 业,投资地域涵盖全球二十多个国家和地区。

近一年来投资对利润表影响显著增强。2021 年来自投资公司收益占同期腾讯权 益持有人应占盈利的比例达 74.49%。非上市公司公允价值变动或处置进入利润表其 他投资净收益科目并对净利润产生影响,2021 年为 1,494.67 亿元,占国际准则下净 利润比重 66.48%。即便剔除京东的影响,腾讯在 2021 年的投资收益仍然高达 715 亿 元,占国际准则下净利润比重 48%,相比去年同期增加 12.3 个百分点。 从资产负债表看,对外投资资产占了腾讯总资产的 47.48%。2021 年,腾讯 161,236.4 亿资产中,对外投资 7,656.29 亿元。截至 2021 年,腾讯投资组合价值高 达 8,786.53 亿元,包括对联营、合营公司的投资,公允价值计量变动进入损益的金 融资产(以非上市公司投资为主)以及公允价值计量变动进入其他综合收益的金融资 产(以上市公司投资为主)。

7.2.投资版图遍及各行业,主业外硬科技投资瞩目

腾讯投资覆盖领域最多的板块为文娱传媒(219 个项目)和游戏(198 个项 目),其次是企业服务(168 个)和电子商务领域(89 个)。

游戏领域投资遍及海内外,为游戏业务提供强力支撑。2012 年开始,腾讯布 局海外知名主流游戏大厂,纵贯基础引擎、研发、发行、社区四大领域,包括以 虚幻引擎为核心产品的 EpicGames(48.4%)、动视暴雪(6%)、拳头公司(100%)、 Supercell(84.30%)、育碧(5%)以及蓝洞工作室(10%),新加坡游戏运营商 Levelup(100%)、韩国游戏平台 KakaoGames(13.84%)以及欧美游戏社区 ZAM。 腾讯全资收购的美国拳头游戏凭借其产品英雄联盟为其端游时代收入崛起做出较 大贡献,以 SLG 手游《部落冲突》为核心产品的 Supercell 公司、吃鸡端游《绝 地求生》厂商蓝洞工作室为游戏业务贡献了至关重要的 IP 储备,同时构成了大部 分出海收入。

近年来大量投资海外独立端游工作室,精品化、3A 趋势显著。腾讯近年来通 过战略投资方式注资独立游戏工作室 KleiEntertainment(《饥荒》、英国厂商 SumoGroup(《古墓丽影》)、法国工作室 DontnodEntertainment(《奇异人生》) 等,投资日本老牌游戏开发商白金工作室及 Marvelous,充实战斗及休闲游戏储 备。 布局海外同时发掘国内中小厂商,开拓品类边界。从早期集中于投资小型开 发商为自身锁定优质产品的开发权,到关注细分小众品类独立工作室、填补自身 空白,腾讯近年来加速对 SLG、女性向等赛道游戏厂商的投资。

文娱传媒领域投资围绕主业展开,横跨在线阅读、动漫、音视频等多个领域, 关联 Spotify、天闻角川、华纳、环球、华谊兄弟、阅文集团、快手等业内知名 企业,实现了影视、新闻、小说、音乐、综艺节目、电影、线下脱口秀等多种形 态的全覆盖,与内容业务产生协同。

企业服务赛道,腾讯投资了 BOSS 直聘、深信服、涂鸦智能、东华软件等超过 130 家企业服务公司;电商领域,腾讯投资了拼多多、小红书、唯品会等 60 余家 电商领域相关企业,此外还参与了对美团点评、永辉超市、万达商业、饿了么、 58 同城超过 50 家本地生活领域企业的战略投资。 硬科技领域成为投资重点,布局海内外硬件、芯片、人工智能、元宇宙等领 域。腾讯通过投资布局硬科技的思路开始于 2014 年,早期以海外工具软件为主, 涉及虚拟现实、人工智能等多个领域,2015 年后逐步布局硬件科技,此后重心逐 渐转移至国内企业,入股多家国产芯片、虚拟现实及 NFT 数字藏品公司,且投资 数量逐年递增。

8.财务分析及盈利预测

8.1.营收同比增长 16%,金融科技及企业服务增速亮眼

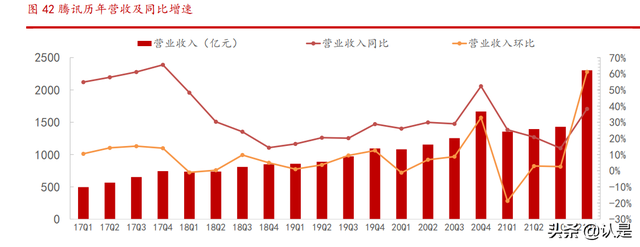

2021 年全年,腾讯实现总收入 5601 亿元,同比增长 16%,毛利率下降和经营费 用率续增导致调整后经营利润率降至 23%,受投资亏损影响非国际准则下归属于股东 的净利润为 1238 亿元人民币,同比增长 1%,利润降幅主要集中在四季度。 2021 年四季度,公司实现营收 1442 亿元,同比增长 8%,非国际准则下归属于股 东的净利润为 249 亿元,增速下滑 25%,主要系投资亏损所致。

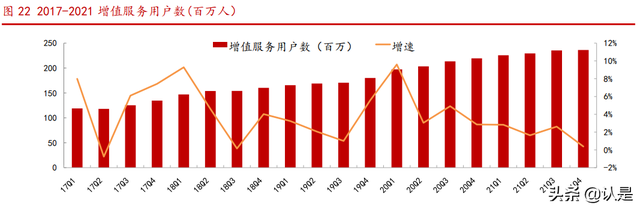

广告收入失速拖累整体业绩,金融科技及企业服务收入增速进一步提升。(1) 受海外游戏业务增长刺激,公司全年游戏业务收入 1743 亿元,同比增长 12%, 四季度游戏收入 428 亿元,同比增长 10%。 (2) 由于付费用户稳定增长,公司全年以音视频阅读业务为主的社交网络业务收入 1173 亿元,同比增长 8%,四季度收入 291 亿元,同比增长 4%。 (3) 受教育、保险、游戏等行业广告主需求疲软影响,2021 年腾讯广告收入 886 亿元, 同比增长 8%,四季度收入 215 亿元,同比下降 12.7%。 (4) 互联网服务、公共交通和零售行业对服务的使用增加推动了企业服务收入的增长。 金融科技及企业服务收入 1722 亿元,同比增长 34%,四季度收入 480 亿元,同 比增长 25%。

8.2.业务结构转变,研发开支带动成本上升

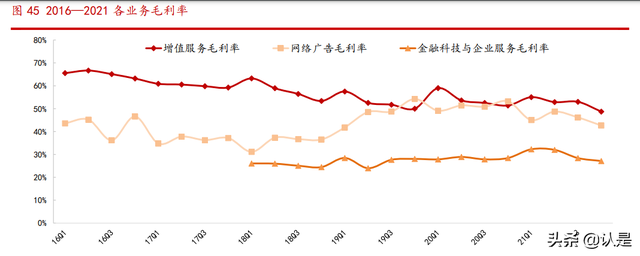

业务结构向毛利率较低的业务倾斜,整体毛利率略有下滑。从 2021 年四季度各 业务收入占比来看,金融科技及企业服务占比提升至 33.3%,占比创下历史新高,参 考游戏业务占比为 35.1%、社交网络业务占比为 20.2%,广告业务下降至 14.9%,业 务重心向金融科技及企业服务倾斜。

2021 年全年公司毛利为 2459 亿元,同比增长 11%,毛利率为 43.9%,较去年 同期下降 2.1 个百分点;四季度毛利率为 40.1%,同比下降四个百分点。 分业务来看,广告业务毛利率为 42.6% ,同比下降 10 个百分点,主要由于服务 器与频宽成本(包括视频号服务相关的成本)增加以及内容成本增加所致; 增值服务毛利率为 48.7%,同比下降 2 个百分点,主要由于视频号直播服务相关 的收入分成成本、游戏渠道和内容成本增加以及合并虎牙带来的成本增加; 金融科技及企业服务毛利率 27.1%,同比下降 1 个百分点。主要由于支付金额增 长导致交易成本增加、 云计算专业人才和运营的持续投入,随着长期、可持续的自 研化持续推进,预计毛利率将有所改善。

从期间费用来看,销售费用全年同比增长 20%,主要系游戏及企业服务推广成本 提升所致,销售费用率为 7%,;管理费用同比增长 33%,管理费用率为 16%,同比增 长 2 个百分点,创下 6 年以来的新高,主要系人员薪酬增加(包括股份酬金开支)及 研发开支增加所致,预计随着行业环境、人力资源战略转变将在 2022 年有所下降。 从研发开支来看,近三年用于研发的投入不断走高, 2019 年为 303 亿元,2020 年为 389.72 亿元, 2021 年达到 518.80 亿元,同比增长 33.12%。

8.3. 盈利预测

分业务主要假设: 手游业务:《王者荣耀》和《和平精英》保持稳定基本盘,《英雄联盟手游》表 现出色,海外业务增速客观,2021 年 4 月版号恢复发放亦将刺激行业环境回暖,预 计 22/23/24 年营收分别增长 10%、8%、7%; 端游业务:受端游市场整体发展迟缓影响,预期 22/23/24 年营收分别增长 0%、 -1%、-1%; 社交网络业务:长视频业务会员提价、增值服务付费数量稳增,腾讯泛文娱产 业发展稳健,考虑到新一轮对直播行业监管,预计 22/23/24 年营收分别增长 5%、 4%、4%。

增值业务整体成本较为稳定,受产业链整合影响,预计 22/23/24 年成本分别增 长 20%、10%、10%。 广告业务: 微信生态下场景的流量曝光、交易转化和私域沉淀能力强势,视频号 变现空间可观,参考 2021 年微信广告主投放量上升,社交广告收入预计将提升;宏 观环境、疫情对广告投放需求带来的影响预计将持续,22/23/24 年营收分别增长 3%、 3%、3%,成本分别增长 0%、-1%、-1%。 金融科技业务:随着云计算业务的不断推进、公司产业互联网体系完善,自研 比例提升后商业化前景可期,且 SaaS 市场规模不断增大,预计增长速度将保持, 22/23/24 年营收分别增长 20%、18%、18%。

业务成本预计将随着技术成熟及自研产品成本摊销有所下降,带动 22/23/24 年 成本增速下降至 25%、10%、9%。 销售费用:预期受游戏、企业服务宣传成本增加影响, 22/23/24 年分别增长 15%、13%、10%。 研发及管理费用:受发力产业互联网、研发自有芯片等影响,预期 22/23/24 年 分别增长 25%、15%、10%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

评论