1月生物医药企业上市情况

2022年1月,在生物医药领域,共有4家公司通过IPO上市,8家公司通过SPAC合并上市。

一、IPO上市

一般情况下,1月是美股IPO的旺季,但今年1月医药板块表现低迷,IPO上市数量比传统的淡季12月还要少,主要原因是生物医药板块指数XBI仅一个月的时间,下跌了16.55%。

但与12月IPO上市的医药公司在上市当月出现巨大的跌幅相比,1月IPO上市的生物医药企业,除VIGL之外,其余3家公司均在当月录得正收益。

1、Amylyx(NASDAQ:AMLX)

AMLX于1月6日上市,IPO发行价格为19美元,发行1000万股,募集资金1.9亿美元。

Amylyx是一家专注于开发用于治疗肌萎缩性侧索硬化症(ALS,俗称渐冻症),阿尔茨海默氏病和其他神经退行性疾病的新疗法的制药公司。

公司只有一款药物:AMX0035是苯丁酸钠(sodium phenylbutrate)和牛磺酸二醇(taurursodiol)按比例混合的口服复方制剂,可以改善细胞内线粒体和内质网的健康状态,从而延缓神经细胞的死亡。

AMX0035过往数据不错,对受试者长达3年的随访显示,在试验开始时就接受药物治疗的患者,与最初接受安慰剂治疗相比,死亡风险降低了44%。基于良好的二期实验数据,公司于去年12月向FDA递交了AMX0035了上市申请,并获得了优先审评的认定,审批日期为今年6月29日,并在今年2月向欧盟递交了上市申请(MAA)。

由于管线处于研发晚期阶段,不少投行将AMLX视作潜在的被并购标的之一,此前高盛已经将AMXL作为可选并购目标,推荐给百健(Biogen)。

2、CinCor Pharma(NASDAQ:CINC)

CINC于1月6日在纳斯达克上市,IPO价格为6美元,发行1210万股,募集金额1.93亿美元,是1月募资规模最大的生物医药IPO。

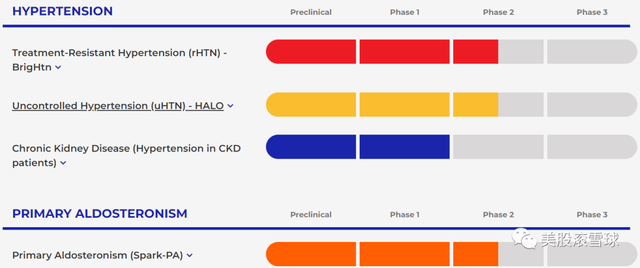

公司仅有的药物CIN-107是从罗氏引入的一款口服小分子醛固酮合酶抑制剂。目前开发用于治疗难治性高血压和原发性醛固酮增多症等医疗需求未得到满足的患者群体。

公司CEO Marc de Garidel此前在Corvidia Therapeutics担任CEO,该公司于2020年6月被诺和诺德以21亿美元的价格并购。

公司背后的股东背景强大,既拥有Perceptive、BVF、venBio等专业的医药投资机构,也有礼来等知名大药企。

3、Vigil Neuroscience(NASDAQ:VIGL)

VIGL于1月6日上市,IPO价格14美元,发行700万股,募集资金9800万美元。

VIGL于2020年由知名生物医药投资机构Atlas Ventures孵化设立,是一家基于小胶质细胞(microglial)科学,开发治疗罕见和常见神经退行性疾病药物的公司,主打药物VGL101和其他靶向TERM2的管线均是设立时从安进引入。

公司认为小胶质细胞是脑神经的重要免疫细胞,在维持中枢神经健康以及对疾病造成的损害作出反应方面发挥着关键作用。

公司的研发策略是将小胶质细胞与罕见、常见的神经退行性疾病联系起来研究,先开发罕见的神经退行性适应症,验证技术路线后,再逐渐扩大更常见的神经退行性适应症,目前正在推进ALSP、cALD以及携带影响小胶质细胞功能遗传的阿尔茨海默病 (AD)相关的疾病。

二、SPAC上市

1月,有6家SPAC公司宣布与生物医药企业合并,另有2家之前宣布合并生物医药企业的SPAC公司完成合并。

1月宣布与生物医药企业合并的SPAC公司中,有两家是SPAC之王之称的Chamath Palihapitiya旗下Social Capital发起设立:DNAA和DNAC。

Social Capital先后发起了6家SPAC公司:IPOA(与布兰森的太空飞船公司SPCE合并)、IPOB(与地产交易公司Opendoor合并)、IPOC(与健康保险公司CLOV合并)、IPOD、IPOE(与金融科技公司SOFI合并)和IPOF。此外,Social Capital还参与了不少合并SPAC上市公司的PIPE融资:稀土矿业公司MP、3D打印公司DM、数字保险公司MILE、电动巴士公司PTRA、SaaS公司LTCH、住宅太阳能融资公司SUNL、再生能源公司Renew Power以及人工智能公司BGRY。

去年6月,Social Capital宣布与生物医药投资机构Suvretta capital 合作,发起了4只以生物医药企业为并购目标的SPAC:

(1)DNAA:旨在并购精神类疾病的公司;

(2)DNAB:旨在并购肿瘤领域的公司;

(3)DNAC:旨在并购治疗心脏、肾脏或内分泌系统疾病领域的公司;

(4)DNAD:旨在并购免疫方面的公司;

1、Social Capital Suvretta Holdings Corp I (NASDAQ:DNAA)

SPAC公司DNAA宣布将与数字治疗公司Akili Interactive合并上市,合并后的公司估值约为10亿美元,预计将于今年年中完成,之后Akili将在纳斯达克股票市场以股票代码“AKLI”上市。

交易预计将提供高达4.12亿美元的现金募集,其中包括1.62亿美元的PIPE融资。在PIPE融资中,Chamath Palihapitiya的Social Capital将认购1亿美元,其他投资人还包括Suvretta Capital旗下的Averill strategy、淡马锡、JAZZ Venture等。

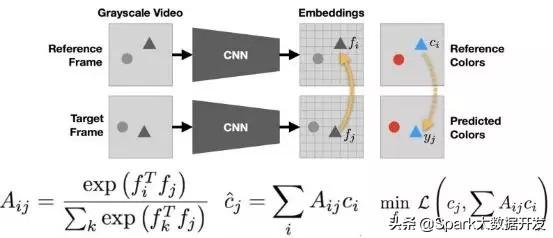

Akili成立于2011年,是一家数字疗法公司,通过动作视频游戏体验,治疗认知缺陷,改善神经病和精神病相关症状,包括多动症(ADHD)、抑郁症、自闭症谱系障碍(ASD)和各种炎症性疾病。

2020年6月,Akili开发的EndeavorRx游戏获得了FDA的批准,成为有史以来第一款被FDA批准用于医疗的视频游戏。

数字疗法是资本市场的热点之一,半年内已有Pear (NASDAQ:PEAR)、Better (NASDAQ:BTTX)等数字疗法公司通过SPAC合并上市。

2、Social Capital Suvretta Holdings Corp III(NASDAQ:DNAC)

SPAC公司DNAC宣布将与肾病药物公司ProKidney合并上市,交易预计在三季度完成,合并后的公司将在纳斯达克交易,代号为“PROK”。

交易合并对价为26.4亿美元,预计将为ProKidney提供高达8.25亿美元的募资,包括5.75亿美元的PIPE融资,以及DNAC账户中持有的2.5亿美元现金。PIPE由Social Capital牵头认购1.25亿美元,另外5000万美元来自ProKidney的现有投资者,约3000万美元来自Suvretta Capital旗下的Averill strategy,其余3.7亿美元来自机构投资者和家族办公室。

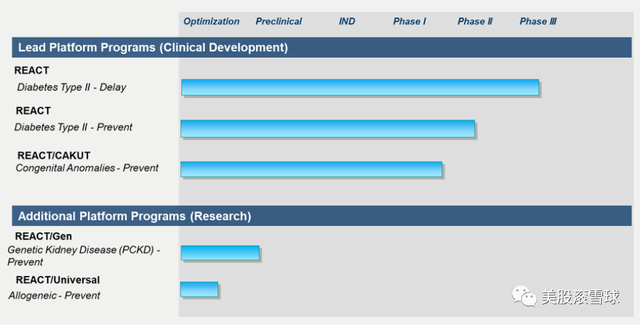

ProKidney于2019年创立,成立之初,就以6200万美元收购inRegen公司,从而获得的ReACT细胞疗法,ProKidney将该技术用于慢性肾病的治疗研究。

ReACT是一种自体细胞疗法,通过常规活检提取少量患者自身的肾细胞,这些细胞在实验室扩增4到6周,然后重新植入患者患病的肾脏。ReACT的目标是利用身体的内在能力来修复受损的肾脏组织,并将它们恢复为类似天然的器官和组织。如果成功,ReACT疗法有可能稳定或改善慢性肾病 (CKD) 患者的肾功能,减少或避免对透析和器官移植的需要。

公司开发的ReACT疗法目前开展治疗中度至重度糖尿病肾病的晚期临床试验。

公司创始人Pablo Legorreta亦是全球最大的药物权益投资公司Royalty Pharma 的创始人,该公司拥有Humira、Imbruvica、Lyrica和 Xtandi等重磅药物的收入权益分成。

3、Spike (NASDAQ:SPKB)

Psychedelics药物公司Eleusis计划通过与SPAC 公司Spike Acquisition Corp.II(NASDAQ:SPKB)的合并上市,该交易使合并后的公司获得4.46亿美元的市值。

合并后的公司预计将从SPKB的信托账户中获得高达2.875亿美元的总收益,交易预计将在今年二、三季度完成,其普通股在纳斯达克上市,代号为“ELEU”。

Eleusis 成立于2014 年,主要候选药物ELE-Psilo正在开发用于治疗抑郁症,预计将于今年上半年进入临床I期试验。与常见的Psychedelics药物不一样的是,ELE-Psilo采取静脉注射给药,而非口服给药,此外,公司还在研发治疗炎症类疾病的Psychedelics药物。

Eleusis的创始人Shlomi Raz此前曾担任JP Morgan Chase 的副总裁和高盛的的董事总经理,Raz从上述岗位离职后,在纽约大学学习心理学期间,创立了Eleusis。

目前,Psychedelics领域的研究与投资是热点之一:

(1)在学术界,2019年,约翰霍普金斯大学筹集了1700万美元的资金用以开设Psychedelic and Consciousness 研究中心,该中心正在探究迷幻蘑菇中的关键成分psilocybin在治疗阿尔茨海默氏症、阿片类药物成瘾和其他神经系统疾病的应用潜力。资金的主要捐赠者是华尔街大鳄Point72 Asset创始人Steven Cohen旗下的Steven & Alexandra Cohen基金会(参见史蒂夫·科恩的基金家族)。

(2)在一级市场,仅在2021年,Psychedelics领域就有Beckley Psytech、Delix Therapeutics、Journey Colab三家公司获得1.62亿美元的融资,其中Delix还入选了2021年的Fierce 15名单(参见:见时知几:2021年Fierce15药企预示着哪些投资趋势)。

此外,一级市场还出现了Palo Santo、Iter Investments等专注于Psychedelics领域的投资机构。

(3)在二级市场,随着Compass Pathways(CMPS)、Mind Medicine(MNMD)、Field Trip(FTRP)等Psychedelics公司的上市,相关领域的投资成为市场热点之一,不少资产管理公司推出了Psychedelics主题的ETF基金:PSIL、PSY和PSYK。

2月初,木头姐旗下的ARKG基金,连续四次买入了Psychedelics公司ATAI Life Sciences(NASDAQ:ATAI),这是一家由德国亿万富翁Christian Angermayer采用Hub-and-Spoke模式设立(参见Hub-and-Spoke:创新药企的新模式),并得到PayPal的联合创始人Peter Thiel(《从0到1》的作者)支持的公司。

4、Oaktree II(NYSE:OACB)

来自冰岛的生物类似药公司Alvotech将通过与SPAC公司Oaktree Acquisition Corp.II(NYSE:OACB)合并上市。

公司宣布追加2100万美元PIPE融资规模,PIPE总规模达1.75亿美元,增加的主要原因是来自冰岛投资者的兴趣增加,此前参加PIPE的投资者包括Suvretta Capital、Athos(Strüngmann家族理财办公室)、CVC Capital、淡马锡、Farallon Capital等。

合并交易预计将为Alvotech 带来超过4.75 亿美元的募资,这包括来自OACB信托账户的约约有2.5亿美元现金收益(假设没有赎回),来自PIPE的1.75亿美元,以及现有股东承诺出资的5000万美元。合并后的公司对价约为22.5亿美元。

交易预计将于2022年上半年完成。交易完成后,合并公司的证券预计将在纳斯达克以“ALVO”的符号进行交易。

Alvotech是一家生物类似药公司,主打产品是艾伯维阿达木单抗的生物类似药,Alvotech开发了一种高浓度的阿达木单抗,可以提高患者的依从性,并可能使其比其他一些已经批准的阿达木单抗生物仿制药更具竞争力,并且在美国它可能比大多数阿达木单抗生物仿制药更早上市,此前已经获得了欧盟委员会批准(2021年11月)在欧盟国家进行商业化。

艾伯维的阿达木单抗专利将于2023年到期,安进、勃林格殷格翰、辉瑞等药企均准备推出生物类似药。除了阿达木单抗类似药之外,Alvotech还在就强生的Stelara和Simponi、再生元的Eylea和安进的Prolia/Xgeva开发生物类似药。

Alvotech和亚洲投资人颇具渊源,公司先后接纳了日本富士、韩国新韩、新加坡淡马锡等股东,并与2018年和长春高新联合成立了长春安沃高新生物制药公司,旨在中国境内开发生物类似药。

5、OTR Acquisition (NASDAQ:OTRA)

SPAC 公司OTRA宣布与Comera Life Sciences合并上市,该交易对合并公司的估值约为2.584亿美元,预计将于第二季度完成。

Comera拥有其创新的配方平台SQore,致力于将生物药物从静脉注射 (IV) 转变为皮下注射(SQ)形式。这种方法的目标是为患者提供更为方便的注射护理,减少对医疗机构的依赖,并推动整个医疗保健系统的成本节约。生物制剂市场规模庞大且增长迅速,目前,全球十大药物中有七种是生物制剂,预计到2025年,全球生物制剂市场将超过4200亿美元。

评论