投过奈雪、周黑鸭,这家投资机构要赴港IPO,股票能买吗?

创业邦(ID:ichuangyebang)原创

作者丨及轶嵘

编辑丨信 陵

题图丨图虫创意

创业公司能IPO,VC作为投资人,自己为啥就不能上市?

6月最后一天,总部位于深圳的天图投资向港交所递交招股书,申请主板上市。一旦IPO成功,这家专注消费的机构将成为大陆第一家在香港上市的主流人民币VC基金。

招股书显示,截止去年年底,天图投资总资产管理规模249亿元。2019年至2021年,公司营收分别为6.83亿元、14.16亿元和8.08亿元,净利润分别为1.76亿元、9.61亿元和5.92亿元。

行业人士指出,近两年资本市场的不确定性显著增加,机构募资困难,退出无法预期。再加上天图专注消费,业绩波动尤为明显。此时寻求上市,缓解募资压力,不失为积极的选择。

周黑鸭是天图投资最成功的案例

天图开启IPO,也呼应了2022年至今的海外PE上市大潮。1月,管理千亿美元的PE巨头TPG在纳斯达克IPO;3月底,掌管500亿美元的太盟投资(PAG)向港交所递交上市申请。Bloomberg的消息说,欧洲最大PE集团CVC Capital Partners的IPO计划不变,只是延后至年底或2023年初。

本文说一说,怎么理解VC上市这件事?它会是趋势吗?作为中产阶级,你应该参与吗?

怎么理解VC上市?

VC上市不算是新鲜事。目前,国内新三板挂牌的创投机构有10多家,只是交投清淡,虽生犹死。由于政策所限,创投机构目前无法在A股上市。有IPO意愿的机构只能选择海外。

在海外,上市的VC有十几家,都是不知名的机构。相对活跃的包括在欧洲挂牌的Augmentum、Eurazeo和Morten Ventures,以及在新加坡和美国两地上市的Trendlines Group。

以Trendlines为例,这家专注农业和医疗的以色列风投2021年的营收为1,610万美元,净利润656万美元,是近几年的新高,但不及天图投资的零头。

换句话说,虽然这几年海外PE巨头(黑石、KKR、凯雷和TPG)大都已在公开市场亮相,但迄今为止,还没有一家行业顶级VC选择上市。

天图属于国内的主流投资机构(位居创业邦《2021年中国最受赞赏的创业投资机构》榜单第28位),业务涉及VC、PE、并购和控股投资,但VC属性一直比较强。它的IPO具有一定的风向标意义。

IPO的好处显而易见。它既能吸引中产阶级散户,也方便世界各地资金的参与。同时,上市公司可以长期持有被投公司的股份,也可以更灵活地开展多种金融服务业务。当然,IPO通常也伴随着创始人套现的动机。

但上市也会带来很多“麻烦”。比如,公司要接受更严格的监管,包括对每一笔投资的披露;VC天然含有较大的业务风险(参见天图的营收和利润数据),公司估值往往要打折扣。另外,维持上市地位,成本也不低。

因此,长期以来多数VC机构并不热衷上市。太小的机构,IPO的性价比不高,不缺资金的头部机构则动力不足。

然而,近几年的情况发生了变化。

VC的高回报,吸引了各路资金的疯狂涌入。新的资金包括PE、成长基金、对冲基金、投行投资部、企业投资部、家族办公室,养老基金和主权基金等。(在中国,新玩家则包括政府和国有资金)。

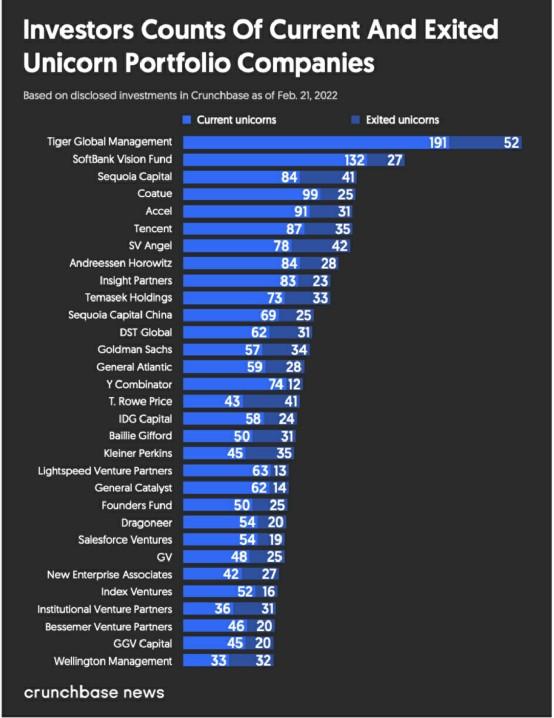

截至今年2月21日,全世界投资和退出独角兽数量最多的机构排名。前五位中老虎、软银和Coatue为非传统VC;前15位中,非传统机构占7家

这些非传统投资者,对传统VC机构造成了巨大的冲击。硅谷创投媒体The Information预计,到2022年底,非传统投资机构参与的创业公司的数量,将会超过传统VC。一位行业人士说,VC业已经从一门作坊生意(cottage industry)变成一个热门资产类别。

也许有人说,VC怎么会是小作坊,它们难道不是大公司吗?

还真不是。

大公司的标准可以参考世界500强榜单。这两年,500强的门槛是年营收250亿美元上下。而全世界最大的VC机构,别说营收,管理规模能达到250亿美元的屈指可数。a16z是公认近十年成长最快的头部VC,官网显示,它的管理规模为190亿美元。

另一个维度,看美国中小企业的标准。联邦政府认定,年营收5亿美元之下的,都算中小企业。a16z高达190亿美元的管理规模,按2%的行业标准收取,每年的管理费收入为3.8亿美元。(其余营收要看不稳定的投资收益分成)。

美国VC如此,中国的情况也类似。一位行业人士说,红杉和IDG资本这样的顶级风投,总的管理规模都超过了2,000亿元,但其中“VC的钱不应该比a16z多,况且VC也用不了太多的钱”。

面对金融巨头的强势介入,“作坊生意”的VC机构必须扩大规模,充实弹药库,才能保持竞争力。美国、中国、欧洲的机构都已经行动起来。具体到天图投资,在当前国内国际的复杂环境中,募资压力之大,可想而知。

鉴于这样的形势,VC上市会重新成为趋势吗?有可能。

行业人士提到了一些重要的驱动因素。比如,科技公司不再神秘。随着越来越多的科技公司上市并持续成长,市场对创新公司的特性和商业模式有了更深的了解。比如,对于SAAS和平台企业,现在已经有足够多的数据可用于评估这一赛道里的VC的业绩。这也给分析师、研究员、和市场观察家提供了跟踪VC的可能性。

同时,更多的监管部门也不反对VC机构降低募资门槛,或是采用包括众筹在内的新方式进行“降维”募资,让更广泛的中产阶级群体也能获得VC行业的回报。

除了有募资压力的天图们,不缺资金的顶级VC会选择上市吗?行业人士认为有可能。

Unity Technology的副总裁Richard Davis说,头部机构虽说不缺钱,但也是相对的。因为VC的差异化越来越重要。

他解释说,十年前,VC差异化主要体现在谁的关系网络更强。现在,人脉依然重要,但对创始人的服务,以及对资本市场的深刻理解都不可或缺。而资本市场一直是投行的强项。既然各路金融巨头都下场做VC,传统VC的规模如果上不去,就很难提供有效的增值服务,来抗衡巨头。

另一方面,早起的鸟儿有虫吃。一级市场是特别注重先发优势的资产类别,由于标的有限,只有早进入才有超额收益。因此,头部VC应该具备足够的上市动力。

谁会是第一家上市的顶级VC?

The Information说,a16z可能会是美国首家。它的结论是,无论是规模,成长性和利润率,a16z已经堪比旗下最优秀的被投公司。具体的理由是:

a16z官网

(1)体量够大

每年3.8亿美元稳定的管理费收入,再加上头部机构效应,估值会比较合理;

(2)架构清晰

a16z已从“机构”(firm)变得越来越像一家“公司”,主营明确(押注加密货币、生物医疗和游戏),内部架构完整,有独立的市场、运营和人力资源部门。市场容易理解;

(3)创新基因

创始人有颠覆行业的习性,不怕第一个吃螃蟹。比如,率先自建媒体、超级重视投后等等

中国的顶级VC谁会率先IPO,行业普遍认为会是与天图投资同在一个城市的深创投(管理资金逾3,000亿元)。(参见《创投机构IPO或重启,股民有望“间接”参与风投》)

中产阶级散户应该参与投资吗?

VC上市,确实给散户投资者提供了投资VC机构的机会,想想就很容易让人激动。但是,在决定是否参与之前,恐怕需要了解一些基本的事实:

(1)全世界已经上市的VC,股价并没有值得夸耀的表现;

(2)得益于管理规模扩大带来的管理费收入增加,PE巨头的股价表现也仅仅略好于大盘。

为什么要警惕上市VC机构的风险呢?

美国金融研究Nanalyze刊登过一个案例。讲述了一家曾经上市的VC机构最终选择退市,转型为一家只投资上市企业股份的封闭基金的过程。关键词是估值和流动性。

案例说,理论上,对于上市的VC,估值应该大体相当于它所持有的所有创业公司股份的价值,减去债务,加上现金;

在这家机构退市转为封闭基金之后,估值则应该大体相当于它所持有的所有上市公司股份的价值,减去债务,加上现金;

但是,市场认为,上市公司的股份价值是市场价值,很容易计算,而创业公司股份的价值属于估值,是最后一轮(很可能头脑发热的)投资人主观认定的结果。

因此,对于上市VC, 市场并不认为公司价值应该等同于所持有的创业公司股份估值的总和,而是需要打一个巨大的折扣。(对折怎么样?)

为什么市场对上市VC公司的估值如此苛刻?

一是创业公司的失败率太高。案例中的那家上市VC机构,项目失败率高达37%。二是流动性差。即使有私募股权二级市场,投资人总是很难处理掉所持有的股份。

这是大的逻辑。

具体到天图,作为中国最优秀的消费投资专家之一,天图虽然投出过周黑鸭、奈雪的茶和中国飞鹤等10家上市公司,以及众多的明星项目。但招股书显示,2021年公司的营收和净利双双下滑,净利暴跌38.4%。这是因为天图的退出收益与股票市场的周期密切关联。未来,管理费收入有限的天图,如何保证业绩稳定将是很大的挑战。

当然,从长期看,考虑到大陆消费市场的巨大前景和天图作为行业龙头的地位,公司的成长性依然值得期待。

评论