联电沉浮42年

台积电和联电并称为中国台湾地区的“晶圆代工双雄”,如果说台积电是晶圆代工“一哥”,联电就是“二哥”,并且不只是台湾地区的“二哥”。

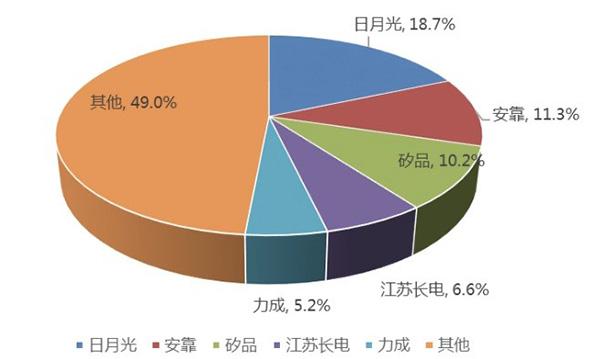

援引联电财报信息:根据市场调查机构Gartner统计,2021年的全球晶圆代工市场总营收额约为970亿美元,联电在全球晶圆代工市场排名第二,市场占有率约为7.8%,仅次于台积电之后。(注:三星(Samsung Foundry)不包括为三星电子制造使用的晶圆营收。)

2021年,联电晶圆代工部分年出货量达到986万2千片(折合八英寸晶圆),同比增长10.6%,产能利用率超过100%。全年营收新台币2130亿元,取得了20.5%的大幅成长。近日,联电召开法说会,受惠于公司产能满载及调涨价格,今年一季度合并营收新台币634.23亿元,税后净利润新台币198.08亿元,双双创下历史新高。

联电用具体数字展现了企业的韧性与成长动能。

台积电凭借其行业地位在业内的名声早已如雷贯耳,发家事迹也常被娓娓道来,大家想必都不陌生。但只有熟悉半导体产业发展史的朋友可能才知道,“半导体若是没有联电的成功,就没有后来的华邦电、茂矽、茂德等晶圆厂,甚至没有台积电。”

此言并非无稽之谈。

联电在台湾半导体业扮演着重要的角色,除身为台湾第一家晶圆制造服务公司外,也是台湾第一家上市的半导体公司。联电超过40年的发展史可以说映衬了台湾半导体产业,甚至全球半导体产业的趋势变迁和技术走向。

我们来看一下台湾第一家半导体公司联电的42年。

联电“始末”

上世纪80年代,随着半导体产业的迅速扩张,美国的全球制造业份额在1980年代达到顶峰,日本半导体产业正开始登峰造极,制造的接力棒即将从日本交到中国台湾。

彼时台湾电子产业对IC的需求日益迫切,于是工研院在1980年成立了联华电子(简称 “联电”),并将电子所的IC示范工厂以及一些参与RCA技术转移计划的管理和技术人员转给联电。

作为中国台湾首家民营集成电路公司,成立之初的联电主要生产电子表、计算器与电视用集成电路。联电也是台湾第一家提供晶圆专业代工服务的公司。

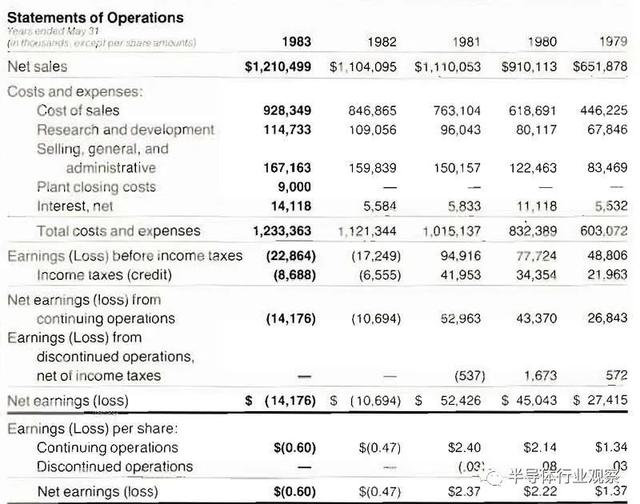

1982年对起步阶段的联电来讲是残酷的一年,花了一年半建设的工厂刚试产,就适逢1982年的经济不景气,后来又因突发火灾遭受严重亏损。美国国家半导体公司的1983年年度报告描绘了1982年的残酷景象。 美国国家半导体公司1983年年报

美国国家半导体公司1983年年报

尽管经济形势严峻、盈利能力下降,但联电继续以快速的节奏和步伐进行投资建设。1982年4月,联电建成台湾首条4英寸晶圆生产线(工厂代号UMC1)。联电当时全年实现营收达新台币1.9亿,员工380人。

1983年,看到美国家用电话的商机,联电加价包下封测厂菱生的产能,在家用电话 IC 商机爆发之际狠赚一笔,出货量从1982年的400万颗增至1983年的2400万颗。

1984年是强劲的一年,整个半导体行业都迎来快速增长。也是在这一年,联电成立研发部门,自主进行产品和工艺的研发,走上良性成长阶段。

一年后,时任联电总经理的曹兴诚提出民营化构想,1985年7月,联电股票在台湾证券交易所公开上市,推动联电成为台湾第一家上市的半导体公司。同年,张忠谋应邀回到台湾,担任工研院院长兼联电董事长,随后1987年从工研院衍生创办了台积电。

资本的注入再次加速了联电扩张的步伐。1989年,联电6英寸晶圆生产线投产(现FAB 6厂)。1994年,联电完成0.5微米制程研发。

联电“转身”

在联电早期的前15年,一直走IDM路线,IC设计、晶圆代工、存储三大业务并行。直到 1995年,后来者台积电营收突破10亿美元大关,联电做出了一个引起业界哗然的决定——转为晶圆代工型公司。尽管联电转型专业晶圆代工,但这一举措相较台积电已经晚了整整八年。

其实在台积电成立之前,芯片产业的IDM模式(即芯片公司从设计、制造、到封装一手包办的模式)一直是行业主流,在摩尔定律推动下的芯片产业高速发展,但随着芯片制程工艺不断提高,芯片上集成的晶体管越来越多,日益复杂的技术、日趋高昂的投入、日渐激烈的竞争,使得芯片企业面临巨大的资金压力。

在这样的情形下,不少原先的垂直一体化的芯片企业开始剥离半导体业务。由此芯片企业开始转入轻资产,芯片产业也由原先的垂直一体化模式开始转向垂直分工模式,即芯片企业负责芯片设计、代工厂负责芯片制造、封测厂负责封装的模式。

当时,晶圆代工业务只占联电总收入的约1/3,这种舍大取小的选择在许多人眼中满是风险。但曹兴诚看准了晶圆代工业必将在全球半导体界发挥更加惊人的影响力,而此后联电的发展,将验证曹兴诚的目光何其深远。

当时曹兴诚的想法是与无晶圆厂IC设计公司合资开设晶圆代工厂,一方面不用为建造晶圆厂的巨额资金发愁,另一方面可获得合作IC设计公司的稳定订单。于是联电在1995年与美国、加拿大等地的11家IC设计公司合资成立联诚、联瑞、联嘉,9月份,联电开始生产8英寸晶圆(现FAB 8A厂)。

不过大型IC设计公司担心技术外流,不愿将芯片交予联电代工,联电只能接到些中小型企业的订单。随着质疑声频起,1996年-1997年间,联电逐步将IC设计部门分拆成为独立的公司,包括现在的联阳、联杰、联发科、联咏、联笙等公司。由此衍生出了称霸台湾多个细分芯片赛道的 “联家军”,它们也为联电晶圆代工事业的发展提供了不少订单。

市场战略调整和迈进的同时,技术进展也在持续纵向延伸。

1996年1月 0.35微米制程开始生产。

1997年10月,联电0.25微米制程开始生产。

1998年5月,联电UMC5(现FAB 8F)动工兴建。同年12月,联电收购新日铁半导体,成为日本唯一少量多样生产模式的晶圆代工厂。

1999年3月,联电0.18微米制程开始生产。11月,联电南科12英寸晶圆厂正式建厂。

2000年,联电宣布将旗下的联电、合泰、联瑞、联嘉、联诚合并成为一家晶圆厂,联电迎来了历史“巅峰”,占据了全球晶圆代工市场四成左右的市场份额。

2000年3月,联电宣布产出业界首批铜制程芯片,首个芯片是赛灵思(Xilinx)的FPGA产品;5月,联电宣布产出第一颗0.13微米制程芯片,产品是2M SRAM;9月,联电在纽约证券交易所上市,成为第一家在纽交所上市的台湾半导体公司,共募集13亿美元,创下台湾公司在纽约证券交易所首度上市的交易金额纪录。联电2000全年营收首度超过新台币1000亿。

可见,策略实施后联电的成长速度十分醒目。2000 年,美国《BusinessWeek》公布根据成长率、获利率排名的科技业百强排行榜,联电位列台湾第一、世界第八。

联电在2000年宣布“五合一”以后,也正式与台积电展开了“正面交锋”。从后市的发展来看,也正是在这一年真正让两家公司开始产生差距。2000年进入0.13微米铜制程时,联电与多数晶圆厂一样选择了与IBM合作,然而IBM的0.13微米制程开发不顺。台积电自行研发的0.13微米制程在2003年如期完成,并针对不同客户量身定做制程,一时间台积电几乎吃下所有客户,联电跌了一跤。

英伟达创始人黄仁勋曾评价说:“0.13μm改造了台积电,成为台积电跃居全球晶圆代工霸主、甩开联电的分水岭。”而后联电并没有气馁,继续不断扩大其产业版图。

2003年3月,联电产出第一颗90纳米制程IC。

2004年3月,联电旗下新加坡12英寸晶圆厂迈入量产阶段。5月,联电90纳米制程完全通过验证并迈入量产。7月,联电并购硅统半导体的8英寸晶圆制造厂(现FAB 8S厂)。12月,联电正式收购旗下子公司UMCi,并改名为Fab 12i。

2005年6月,联电产出业界第一颗65纳米芯片。8月,90纳米晶圆出货量逾10万片。

2006年6月,联电成为全球第一家全公司所有厂区均完成QC-080000 IECQ HSPM认证之半导体制造商。同年11月,联电产出第一颗45纳米制程测试芯片。

2007年1月,联电扩大位于台南科学园区的生产研发基地。

2008年10月,联电产出晶圆代工业界第一个28纳米制程SRAM芯片。

2009年4月,联电产出40纳米芯片。12月,联电正式收购日本子公司UMCJ。

联电营收和晶圆厂数仍在增长,然而随后台积电一路势如破竹,无论在市占率、利润率、工艺技术水平上,联电都越来越难以追上台积电的脚步。2009年因为严峻的经济形势和高库存水位,晶圆代工业饱受冲击。此时台积电和联电虽仍占据全球晶圆代工前二的位置,但台积电的营收一骑绝尘,足足是联电的三倍还多,占有50%市占率。而刚成立不久的格芯,营收已然逼近联电,大有赶超之势。

尽管已不复当年之势,但联电依旧有条不紊的保持着自身的发展节奏。

2010年12月,联电南科12A厂第三期进入量产。

2011年10月,联电28纳米制程进入试产。

2012年5月,联电南科12A厂第五第六期厂房动土典礼。

2013年3月,联电完成收购和舰科技,是现在的FAB 8N厂。5月,联电打造Fab12i厂为特殊技术中心(Specialty Technology Center of Excellence)。

2014年10月,联电与厦门市政府及福建省电子信息集团成立合资公司联芯集成,运营12英寸晶圆代工业务,项目总投资预计达62亿美元,设计规划最大月产能为12英寸晶圆5万片。2015年3月,厦门联芯集成电路制造厂房动土典礼。2016年11月,厦门联芯集成FAB12X厂进入量产。

2017年2月,联电14纳米工艺进入量产。这一年,联电还成功开发28HPC +制程技术,满足客户更省电及更高速的芯片使用需求,并进入试产阶段。推出40纳米结合SST嵌入式超级闪存(SuperFlash )非挥发性内存的制程平台,具有低功耗、高可靠度及卓越的数据保留和高耐久性的特性,可应用于汽车、工业、消费者和物联网领域。

联电“退场”

然而,此时先进制程工艺的技术演进逐渐面临瓶颈,一边是先进工艺需要消耗巨额资金,先进工艺研发投资越来越大,成本也越来越高,但是未来能够用得起、用得上先进工艺的客户群在减少;另一边成熟制程市场中芯片代工仍供不应求。

同时,联电当时发展先进生产工艺的速度已经远远赶不上台积电和三星,2013年量产28nm,直到2017年上半年开始商用生产14nm FinFET芯片。在这样的背景和处境下,联电选择退场。

2018年8月,联电宣布停止12nm以下先进工艺研发,看重投资回报率,而不再拼技术的先进性,成为全球第一家宣布放弃先进工艺研发的晶圆代工商。没过多久,格芯也正式宣布无限期停止7nm及更先进制程投资研发,专注于现有工艺。

从那时起,联电彻底改变了以往的发展策略,不再盲目追赶先进制程,将战略重点放在了专注改善公司的投资回报率上,28nm及以上的制程成为了公司的发展重点。

2019年10月,联电并购百分百日本三重富士通半导体成为完全独资的子公司后,更名为USJC。

2020年,14FFC(14nm FinFET Compact)制程技术平台的产品良率突破90%,正式进入芯片量产阶段。22纳米制程技术达成客户数字电视(DTV)芯片量产的里程碑。采用28HPC +制程技术的图像处理器(ISP)产品量产。

2021年4月,联电与客户合作在南科12英寸Fab 12A P6扩建新厂。6月,联电加入RE100,宣示于2050年达成净零碳排。11月,联电连续14年列名DJSI道琼永续性指数之世界指数。

在技术进展方面,14纳米制程技术、22纳米超低功耗/超低漏电制程技术、28纳米高效能制程技术、40纳米、55纳米以及0,11微米等诸多工艺节点均取得新进展,多样产品进入量产阶段。

据悉,联电随着南部科学园区厂区扩建持续晋用大量研发专才,不遗余力地延揽和培育研发人才。2021年联电持续投注大量的研发资源,全年研发费用达新台币129亿元,并在逻辑技术和特殊技术的研发上获得了丰硕的成果。

从近几年的营收和市场表现来看,联电的转型是颇具成效的。从2018年起,联电启动五年转型计划,目标扭转过去为了追求先进制程,过度投资对联电资源运用的扭曲,预计2022年整体成果逐渐浮现。

据近日联电法说会消息,2022年一季度联电的产能利用率达到100%满载的情况,预计接下来第二季也持续维持。而第一季度22/28nm制程晶圆营收占比达到总营收的20%。联电预计,接下来第二季预期单季晶圆产出较一季度将增长4~5%,平均单价销售将季增3~4%,平均销售价格(ASP)季增5%,毛利率更将提升至45%,22/28nm制程晶圆营收占比应该会再有所提升。

联电总经理王石指出,联电未来的预期目标是扩大车用电子领域的市占率。因此,联电日本子公司USJC 携手日本汽车零部件大厂电装(DENSO)合作,以12 英寸晶圆厂生产车用功率半导体就是其中重要关键,预计2023 上半年达成IGBT量产。

至于之前与多家芯片客户合作,进一步扩产的联电南科Fab 12A 的P5 厂区,预计将在本季进入量产,这将有助于满足市场28nm产能缺口。还有其他海外生产基地的产能扩产的情况,包括此前公布在新加坡Fab 12i 扩建新厂的相关计划,目前也已经与客户签订自2024 年起的数年供货合约完成,这将有助于填补当前市场上对22/28nm产能的需求。

联电现状与展望

联电有超过40年的专业制造经验,整体来看,联电现已拥有完整的制程技术及制造解决方案,包括逻辑/混合信号、嵌入式高压解决方案、嵌入式非挥发性内存、RFSOI、BCD、3DIC 、eHV高压制程平台、第三代半导体技术,以及所有晶圆厂皆符合汽车业的IATF-16949制造认证。另外,在特殊工艺方面,市场对LCD驱动芯片、OLED驱动芯片需求量很大,多数采用的是80nm、40nm工艺,在此基础上,联电将这些芯片制造导入到了28nm上。

为满足全球客户的需求,联电在中国台湾、日本、中国大陆、韩国、新加坡、欧洲及美国均设有服务据点。据了解,联电拥有四座12英寸晶圆厂。

位于台南的Fab 12A于2002年进入量产,目前已运用先进14纳米制程为客户生产客制化产品。研发制造复合厂区由三个独立的晶圆厂,P1&2、P3&4及P5&6 厂区组成,月产能目前超过87000片;第二座12英寸厂Fab 12i位于新加坡白沙晶圆科技园区,为联电的特殊技术中心,于12英寸特殊制程的生产制造上,提供客户多样化的应用产品所需IC,目前月产能达50000片;位于中国厦门的联芯12英寸晶圆厂FAB12X已于2016年第四季开始量产,其总设计月产能为50000片,目前月产能接近20000片;2019年10月,联电取得位于日本的USJC所有股权,提供最小至40纳米的逻辑和特殊技术。

除了12英寸厂外,联电还拥有的七座8英寸厂与一座6英寸厂,每月总产能超过750000片(折合8英寸晶圆)。

根据美国半导体协会(SIA)统计,2021年全球半导体市场的规模达到5530亿美元,较2020年增长约25.6%。展望2022年,预计全球半导体市场仍将成长8.8%,规模来到6015亿美元。

展望晶圆代工市场成长趋势,IC设计公司(Fabless)的成长动能往往高于整体半导体产业,而IDM厂商在控制成本及降低市场风险的考虑下,纷纷采取或提高委外晶圆制造占比。同时,考虑到新冠疫情以及政治地缘因素的影响,全球芯片仍有紧缺状况,芯片供需仍难平衡。

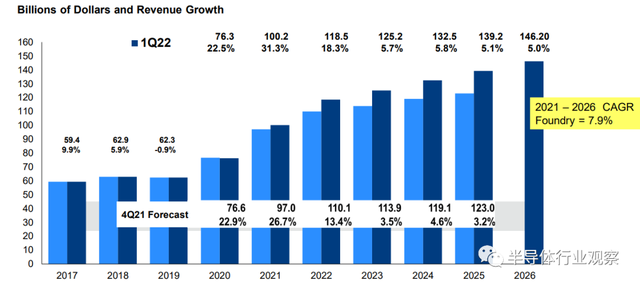

综合多项因素来看,或将继续有助于晶圆代工市场的增长,据市调研究机构 Gartner数据统计,2021年代工收入增长了31.3%,达到1002亿美元。2022年,预测代工行业的晶圆利用率保持在95%以上,预计2022年代工行业收入将增长18.3%,达到1185亿美元。 2017-2026晶圆代工行业收入预期(图源:Gartner)

2017-2026晶圆代工行业收入预期(图源:Gartner)

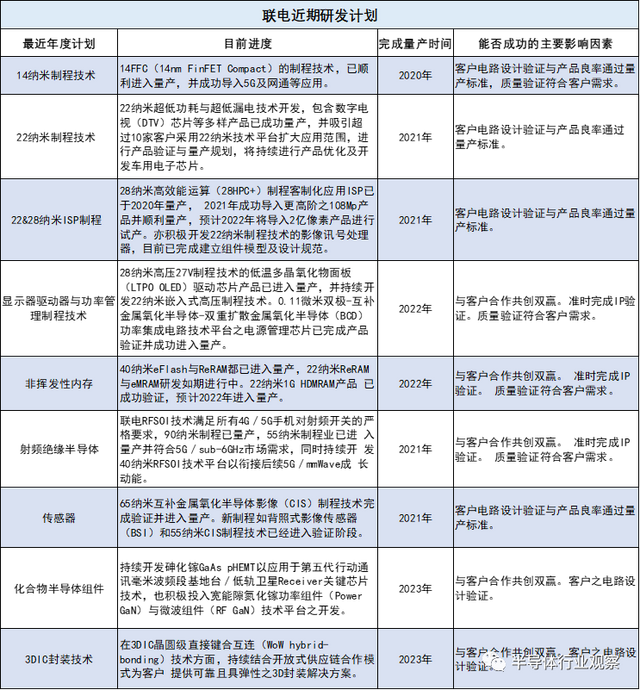

在市场趋势和需求引导下,联电公布其长短期业务发展计划及近期主要研发计划:

短期目标:将依据市场及客户需求,扩充8英寸与12英寸特殊技术及先进制程产能、维持满载产能利用率及提升获利为主。联电丰富的制程节点技术平台,及多元特殊技术平台,可满足市场上所有主要应用产品需求。并且持续进行生产力提升,进行8英寸与12英寸厂的产能优化以迎接新的契机,达到提升营收之目标。近期对于需求旺盛的28纳米,相关的产能扩增计划正持续积极进行中。

中长期目标:制程研发及稳定营运及获利一直是联电的重心,采取谨慎投资,维持或增加产能市占率,和提升效率以有效降低成本。所有重要研发工作都按原定计划进行,并提供客制化制程技术平台以满足客户需求。

近年来更积极投入开发化合物半导体氮化镓(GaN)功率组件与射频组件制程开发,锁定高效能电源功率组件及射频组件等高成长性市场商机。联电预计于2022年投入约美金36亿元的资本支出,主要为28及22纳米产能建置,并与多家客户合作计划产能,以先收取产能订金的方式进行扩产,确保订单并降低风险。为了扩大规模,如果有任何待出售的半导体工厂,联电也会以具有成本效益、快速获取产能及提高竞争力为前提,持续评估购买可能。

近期主要研发计划: 联电近期研发计划(资料来源:联电财报;半导体行业观察整理)

联电近期研发计划(资料来源:联电财报;半导体行业观察整理)

写在最后

半导体代工行业遵循强者恒强的法则,指向创新的持续研发投入,是打赢商业战争的关键。

从起家到鼎盛,联电用了20年,然后在与台积电、三星的先进制程比拼中败下阵来,错失技术优势。然而“识时务者为俊杰”的联电没有盲目仰仗昔日的光环一意孤行,而是积极调整战略方向,力求在立基市场留得一席之地。

回顾1980年代,那是狂野的西部,那些美日半导体争锋的日子已经一去不返。彼时顺时代而生的联电,乘风而起是一种能力和际遇。而后历经40多年风雨坎坷,面对困境果断选择“明哲保身”,也不失为一种智慧。

一种属于联电的智慧, 敢于转身、勇于退场、擅于转变的智慧。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第3037内容,欢迎关注。

晶圆|集成电路|设备|汽车芯片|存储|台积电|AI|封装

评论